新能源汽车景气度跟踪:订单及交付平稳,全月有望稳中有增

【核心观点】

1.2022年10月新能源车订单跟踪。10月前四周(10.1-10.28)31.0-32.0万辆,新增订单较上月同期-3%至+2%,与上月同期基本持平,4家车企新增订单的环比增速高于整体水平,新势力品牌订单增速较高,前四周订单冲高回稳,最后三天有望小幅贡献。2.2022年10月新能源车销量前瞻预测:9家车企10月交付有望达到35-36万辆,环比9月+7至+12%。汽车行业“金九银十”进入尾声,从数据来看10月前四周订单冲高回稳,整体上月持平,并未出现大幅下滑,市场需求仍然较好,交付量稳中有增。进入最后两个月,新车型的上市有助于维持品牌曝光度,获取新订单。新能源补贴政策将于年底退坡,对后两个月的新增订单有较强促进作用。受局部地区疫情影响所压制的订单需求有望随着疫情缓解进一步释放。11-12月各车企交付进入最后冲刺阶段,有望加速消化在手订单。我们认为,当前市场整体需求情况较好,看好后两个月订单及交付表现。看好国内自主品牌【比亚迪】、【广汽集团】、【长安汽车】、【吉利汽车】、【长城汽车】,造车新势力【理想汽车】;建议关注【小鹏汽车】、【蔚来汽车】。

【正文】

1. 2022年10月新能源汽车新增订单跟踪

1.1. 周度订单跟踪:本周订单环比上周微增,前四周订单未出现大幅下滑

天风数据团队访问60位汽车从业人员,在10月单周问卷调查中,基于样本数量、代表性的考虑共收集71份样本进行系统梳理。根据我们进行的调查问卷数据得:

2022年10月第4周(10.22-10.28)周订单跟踪:8家车企新增订单7.0-8.0万辆,新增订单较上月同期-5%至0%, 6家车企新增订单的环比增速低于整体水平。

造车新势力(调研合计2家):第4周新增订单0-0.5万辆,相比9月同期-10%至-20%。

自主品牌(调研合计5家):第4周新增订单6.0-7.0万辆,相比9月同期0%至-10%。

合资品牌(调研合计1家):第4周新增订单0-0.5万辆,相比9月同期-10%至-20%。

我们认为,10月第4周的新增订单数较上月同期有个位数下降,较上周微降,本周无调休,整体需求较为平稳。

2022年10月前四周(10.1-10.28)周订单跟踪:8家车企新增订单31.0-32.0万辆,新增订单较上月同期-3%至+2%,与上月同期基本持平,4家车企新增订单的环比增速高于整体水平,新势力品牌订单增速亮眼。根据我们进行的调查问卷数据得:

造车新势力(调研合计2家):前四周新增订单2.0-3.0万辆,相比9月同期+40%至+50%。

自主品牌(调研合计5家):前四周新增订单28.0-29.0万辆,相比9月同期0%至-10%。

合资品牌(调研合计1家):前四周新增订单0.5-1.0万辆,相比9月同期0%至+10%。

我们认为,10月前四周订单与9月同期持平,整体呈冲高回稳的趋势。由于国庆假期影响,十月第1周为订单高峰,增幅较大,后续三周订单逐渐回归稳态,相较九月同期略有下降。我们认为,汽车行业“金九银十”,从数据来看10月订单与9月基本持平,未出现大幅下滑,市场的整体需求仍然较好。10月最后3天包含一个周末(10.29-10.30),有望对全月新增订单小幅贡献。

1.2. 10月订单预测:新增订单有望达到39.0-40.0万辆,环比9月增加10-15%

2022年10月订单预测: 9家车企10月新增订单有望达到39.0-40.0万辆之间,环比9月+10%至+15%。十月下旬,新能源车将再次迎来新车上市重要节点,近期上市的新能源汽车超过20款。我们认为,10月在经历首周国庆假期的订单高峰后,后三周新增订单数回稳,十月整体订单情况表现良好,较九月有望持平或微增。叠加近期的新车型上市,对四季度各品牌的热度、订单表现都有一定的促进作用,受局部地区疫情影响所压制的订单需求有望随着疫情缓解进一步释放,新能源补贴政策将于年底退坡,对后两个月的新增订单有较强促进作用,我们看好后两个月的订单表现,新增订单数有望再创新高。根据我们进行的调查问卷数据得:

造车新势力(调研合计3家):10月订单预计4.0-5.0万辆,环比+20%至+30%。

自主品牌(调研合计5家):10月订单预计35.0-36.0万辆,环比+10%至+20%。

合资品牌(调研合计1家):10月订单预计0.5-1.0万辆,环比-10%至-20%。

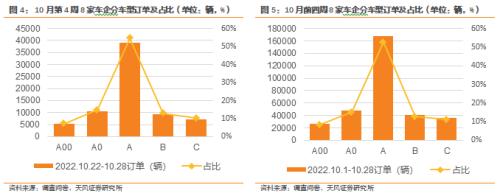

1.3. A00-A级车占新增订单近八成,C级新车发布引领需求向上

从车型结构看,本周8家车企的新增订单中,A级车订单占比过半,A00-A级占比近八成。根据我们进行的调查问卷数据得:

10月第4周(10.22-10.28)的新增订单中:A00级新增订单0.3-0.7万辆,A0级新增订单0.8-1.1万辆,A级新增订单3.7-4.2万辆,B级新增订单0.7-1.3万辆,C级新增订单0.5-0.9万辆。A00-A级车新增订单共计4.8-6.0万辆。

10月前四周(10.1-10.28)的新增订单中:A00级新增订单2.6-3.0万辆,A0级新增订单4.6-4.9万辆,A级新增订单16.5-17.0万辆,B级新增订单3.9-4.5万辆,C级新增订单3.4-3.8万辆。A00-A级车新增订单共计23.7-24.9万辆。

我们认为,A00-A级的新能源汽车仍受到广大消费者青睐,在10月新增订单中的占比逐步提升,前四周累计占比近八成,是贡献月新增订单的主力车型。在我们访谈的8家车企中,近期有新款C级车上市,有望引领需求向上,新增订单结构持续改善。

2. 2022年10月新能源车销量前瞻预测

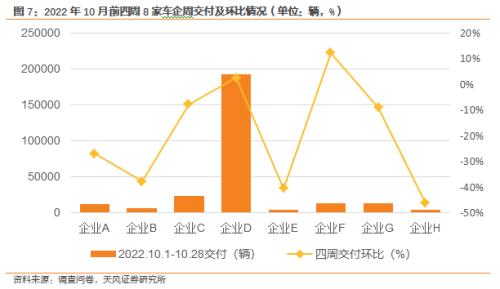

2.1. 周度交付量跟踪:本周交付稳中有增,前四周与上月同期基本持平

2022年10月第4周(10.22-10.28)交付量跟踪:8家车企交付合计7.0-8.0万辆,相比9月同期-10%至-5%,6家车企交付环比增速低于整体水平。根据我们进行的调查问卷数据得:

造车新势力(调研合计2家):第4周交付0.5-1.0万辆,相比9月同期-40%至-50%。

自主品牌(调研合计5家):第4周交付6.0-7.0万辆,相比9月同期0%至-10%。

合资品牌(调研合计1家):第4周交付0-0.5万辆,相比9月同期-20%至-30%。

我们认为,10月第4周交付量较上月同期有个位数下降,较上周有所增长,交付量稳中有增。

2022年10月前四周(10.1-10.28)周交付跟踪:8家车企交付26.0-27.0万辆,相比9月同期-5%至0%,6家车企交付环比增速低于整体水平。

造车新势力(调研合计2家):前四周交付1.0-2.0万辆,相比9月同期-30%至-40%。

自主品牌(调研合计5家):前四周交付24.0-25.0万辆,相比9月同期0%至+10%。

合资品牌(调研合计1家):前四周交付0-0.5万辆,相比9月同期-40%至-50%。

我们认为,十月由于首周国庆假期放假的原因,对交付有所拖累,前四周交付节奏稳步提升,前四周交付量较上月同期有个位数降低,基本持平。

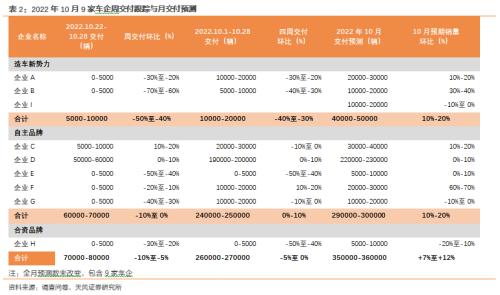

2.2. 10月交付预测:交付量有望达到35-36万辆,环比9月增长7-12%

2022年10月交付预测: 9家车企10月交付量有望达到35-36万辆,环比9月+7%至+12%。根据调研数据,前四周交付量较上月同期有个位数降低,基本持平,本月交付节奏稳步提升,全月交付有望与上月持平或微增。马上进入2022年最后两个月,各车企有望加快消化在手订单的步伐,交付量或持续攀升。根据我们进行的调查问卷数据得:

造车新势力(调研合计3家):10月预计交付合计4.0-5.0万辆,环比+10%至20%。

自主品牌(调研合计5家):10月预计交付合计29.0-30.0万辆,环比+10%至+20%。

合资品牌(调研合计1家):10月预计交付合计0.5-1.0万辆,环比-10%至-20%。

2.3. 周交付中A00-A级车型领跑,C级新车型交付后或将迎来高增长

从车型结构来看,受订单结构影响,在8家车企中A级车占比过半,A00-A级车型占比超七成。根据我们进行的调查问卷数据得:

10月第4周(10.22-10.28)付车型中:A00级交付0.4-0.8万辆,A0级交付0.9-1.2万辆,A级交付3.7-4.2万辆,B级交付0.8-1.4万辆,C级交付0.8-1.2万辆。A00-A级车交付共计5.0-6.2万辆。

10月前四周(10.1-10.28)的交付车型中:A00级交付2.3-2.7万辆,A0级交付3.6-3.9万辆,A级交付13.6-14.1万辆,B级交付3.4-4.0万辆,C级交付3.1-3.5万辆。A00-A级车交付共计19.5-20.7万辆。

10月第4周与前四周的交付结构无较大变化,以紧凑车型为主,A00-A级车占比超七成,B级和C级车交付占比较小。近期多款C级新车上市,我们认为,C级新车的上市有望引领需求向上,订单结构改善,待陆续交付后,C级车交付占比将持续提升。

3. 数据回顾及投资建议

3.1. 10月第4周订单、交付跟踪及前瞻

在对8家车企相关渠道专家进行的调查问卷及研判后,总结如下:

周订单跟踪:10月第4周(10.22-10.28)8家车企新增订单7.0-8.0万辆,新增订单较上月同期-5%至0%,6家车企新增订单的环比增速低于整体水平。10月第4周的新增订单数较上周微降,较上月同期有个位数降低,本周无调休,整体需求较为平稳。

月订单预测:9家车企10月新增订单有望达到39-40万辆,环比9月+10%至+15%。

周交付跟踪:10月第4周(10.22-10.28)8家车企交付合计7.0-8.0万辆,相比9月同期-10%至-5%,6家车企交付环比增速低于整体水平。10月第4周交付量环比上月同期有个位数降低,较上周有所增长,交付量稳中有增。

月销量预测:9家车企10月交付总量有望达到35-36万辆,环比9月+7%至+12%。

本周看点:10月第4周(10.22-10.28),订单及交付量整体平稳,本周订单数较上月同期有个位数降低,较第3周微降,整体需求较为平稳;本周交付数量相比上月同期有个位数降低,较第3周有所增长,整体交付量稳中有升。在订单及交付结构方面,A00-A级的紧凑型车型仍为市场主力车型,新增订单和交付占比近八成,其中A级车订单及交付占比过半,待后续中大型新车录取开启交付,订单及交付结构有望持续改善。

注:10月订单和月销量预测未改变,因此是9家。

3.2. 投资建议

汽车行业“金九银十”进入尾声,从数据来看10月前四周订单在冲高回稳后,整体与上月持平,并未出现大幅下滑,市场的整体需求仍然较好,交付量稳中有增。进入最后两个月,新车型的上市有助于维持品牌曝光度,获取新订单。新能源补贴政策将于年底退坡,对后两个月的新增订单有较强促进作用。受局部地区疫情影响所压制的订单需求有望随着疫情缓解进一步释放。11-12月各车企交付进入最后冲刺阶段,有望加速消化在手订单。我们认为,当前市场整体需求情况较好,看好后两个月订单及交付表现。

推荐国内自主品牌【比亚迪】、【广汽集团】、【长安汽车】、【吉利汽车】、【长城汽车】,造车新势力【理想汽车】;建议关注【小鹏汽车】、【蔚来汽车】。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51