财信研究评10月PMI数据:疫情反复和需求不足,导致制造业PMI再度收缩

核心观点

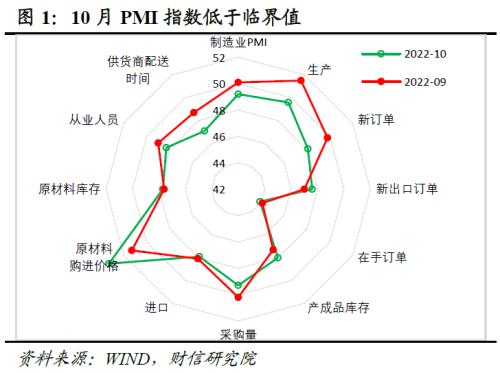

受国内疫情多发散发、地产和消费需求疲弱等因素影响,10 月份制造业PMI回落0.9个百分点至49.2%,再次低于临界值,经济恢复基础需政策加力稳固。

一、供需指标同步回落,需求不足问题凸显。受疫情反复、地产筑底、消费疲弱等因素影响,10月份制造业PMI生产和新订单指数同步回落,需求不足对生产的制约有所增强。从需求内部看,出口订单受海外万圣节提振短期回升,内需是制造业需求回落主因,其中地产筑底对高耗能行业的拖累进一步加深,消费疲弱也对部分下游消费品行业景气度形成制约。预计未来出口放缓压力加大,国内需求弱修复将是宏观经济运行的主基调,年内制造业PMI或运行在50%上下。

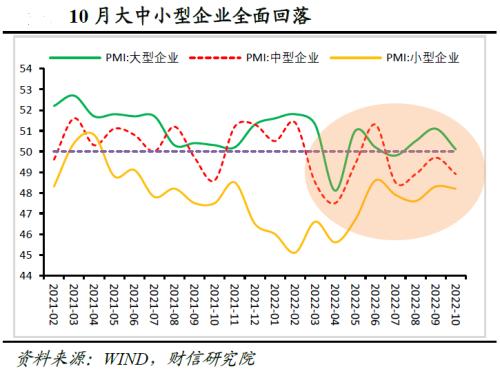

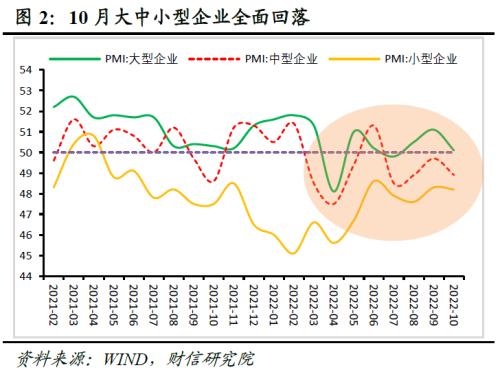

二、大中小型企业PMI全面回落,大型企业受地产需求低迷拖累更甚。10月份大、中、小型企业PMI分别回落1.0、0.8和0.1个百分点,大型企业PMI环比回落幅度最高,或与上游需求受地产拖累更大有关。但“企业规模越大,景气度越高”的分化特征未变,且小型企业PMI连续18个月位于收缩区间,未来助企纾困政策还需加力。

三、预计10月PPI增长-1.4%左右。受原油、煤炭价格上涨影响,10月原材料购进价格指数和出厂价格指数均有所回升,且前者高于临界值,后者低于临界值,表明中下游企业面临的成本压力或仍在加剧。预计10月份PPI环比或转正,但去年同期基数较高,同比增速大概率进入负增长区间。

四、疫情拖累服务业PMI收缩加剧,地产是建筑业PMI扩张放缓主因。预计未来服务业修复将取决于国内疫情走势和防控政策,若疫情和相关政策出现变化,服务业PMI或存在较大波动空间;预计基建投资高位增长将带动建筑业PMI继续运行在扩张区间,但地产需求筑底拖累短期难消。

事件:2022年10月份,中国制造业采购经理指数(PMI)为49.2%,低于上月0.9个百分点;中国非制造业商务活动指数为48.7%,低于上月1.9个百分点;综合PMI产出指数为49.0%,较上月回落1.9个百分点。

正文

一、疫情反复和需求不足,共致制造业PMI降至收缩区间,大中小型企业PMI全面回落

受国内疫情多发散发、地产和消费需求疲弱等因素影响,10月份制造业PMI回落0.9个百分点至49.2%(见图1),再次低于临界值,经济恢复基础需政策加力稳固。

大中小型企业PMI全面回落,大型企业受地产需求低迷拖累更甚。10月份大型企业PMI录得50.1%,低于上月1.0个百分点,但继续保持扩张;中型、小型企业PMI分别录得48.9%和48.2%,低于上月0.8和0.1个百分点,在收缩区间继续回落。本月大型企业PMI环比回落幅度最高,主要原因在于受地产需求低迷、企业利润下滑以及价格上涨预期减弱等因素影响,上游原材料行业扩大生产的意愿和能力出现明显回落。中小型企业PMI也出现不同程度的回落,且小型企业PMI连续18个月份低于临界值,显示出小型企业生产经营压力进一步加大,亟待政策加大扶持力度。

预计未来几个月制造业PMI在50%上下波动。一是国内疫情散发多发不可避免地会对制造业供需两端恢复形成扰动,且天气转冷后疫情面临一定反复风险;二是受全球货币政策同步紧缩和地缘冲突风险加剧等因素影响,出口需求面临一定的回落风险,对制造业生产的支撑将趋于减弱;三是国内房地产市场仍处于筑底阶段,短期仍将对工业生产形成拖累;四是随着稳增长政策进一步落地见效,未来市场需求尤其是基建投资需求有望加快释放,对工业生产和制造业需求形成一定的利好;五是受益于国家战略规划,绿色改造和技术升级等需求释放将对制造业PMI形成一定支撑。

二、供需指标同步回落,需求不足问题凸显

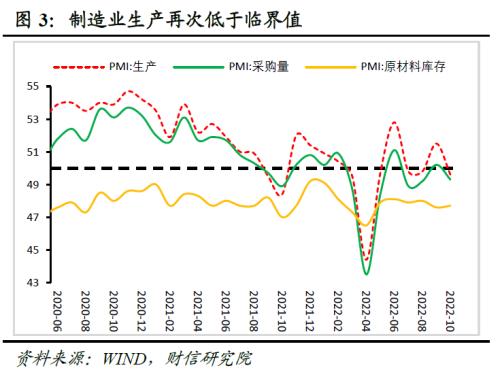

从供给指标看,疫情反复和需求制约增强共致制造业生产回落。10月生产指数为49.6%,低于上月1.9个百分点,再次回落至收缩区间(见图3),主要原因有二:一是国内疫情多发散发对工业生产形成一定扰动;二是天气转冷等季节性因素导致施工速度放缓,如2012-2021年10月份PMI生产指数均值低于9月份均值0.3个百分点;三是受地产需求低迷、出口放缓压力加大影响,工业企业加大生产补库的意愿回落;四是受益于稳增长政策见效,基建投资需求释放对工业生产形成一定支撑。预计未来内需渐进修复将成为国内经济运行的主逻辑,进而带动生产指数运行在扩张区间,但地产和出口需求对生产的支撑或不足,国内工业生产运行高度有限。

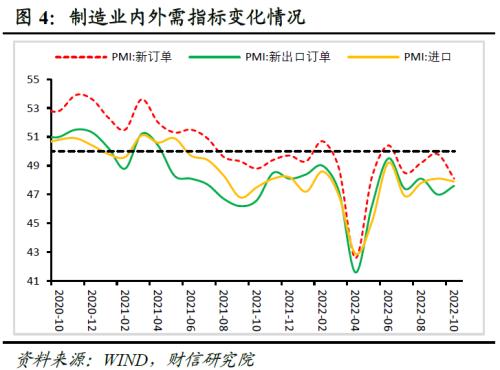

从需求指标看,内需放缓是制造业需求下降主因。10月新订单指数为48.1%,低于上月1.7个百分点。但内外需表现分化,新出口订单回升0.6个百分点至47.6%,出口对国内总需求的拖累减弱,其回升或与海外“万圣节”短期提振需求有关,但全球需求步入加速放缓期,未来国内出口放缓压力或有所加大。出口订单的回升,意味着内需放缓是本月制造业总需求回落较多主因。从具体行业看,预计地产需求筑底对上游高耗能行业的拖累进一步加深,加之基建需求释放速度受疫情影响略有放缓,上游高耗能行业PMI回落明显;受国内疫情反复影响,消费需求回升偏慢也对制造业需求形成一定制约,如纺织、化学纤维制品等下游消费行业新订单指数回落幅度超过5个百分点。

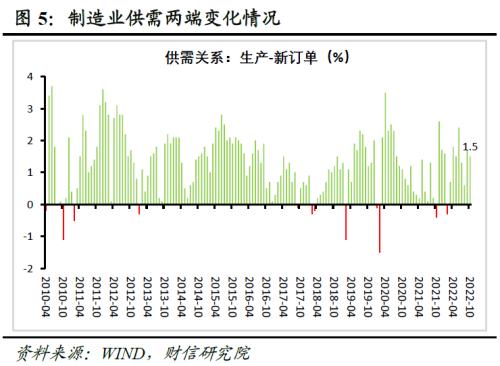

从供需指标看,供需缺口有所收敛,未来或低位运行。10月份生产指数回落幅度略高于新订单指数,制造业“生产和新订单指数差”由上月的1.7%降至1.5%,供需正缺口小幅收敛(见图5)。预计随着出口需求下降和稳增长政策进一步见效,国内需求修复对供给的牵引带动作用将逐渐发挥效用,未来供需缺口有望低位运行。

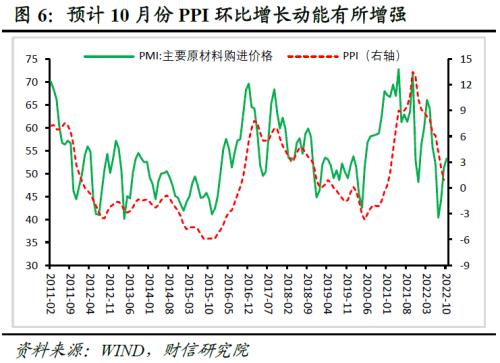

三、预计10月PPI约增长-1.4%,工业企业呈短期被动补库特征

从价格指标看,预计10月PPI增长-1.4%左右。受原油、煤炭等大宗商品价格上涨影响,10月份PMI原材料购进价格和出厂价格指数分别为53.3%和48.7%,分别较上月提高2.0和1.6个百分点。原材料购进和出厂价格分别高于和低于临界值,且前者上涨幅度高于后者,显示出中下游成本难以转嫁,面临的成本压力有所增加。原材料购进价格指数回升至扩张区间,预示着10月工业生产者价格指数PPI环比或转正(见图6),但去年同期基数较高,预计10月PPI同比增长-1.4%左右。

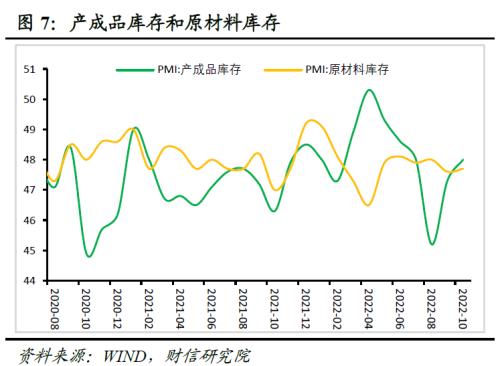

从库存指标看,工业企业呈短期被动补库特征。10月份原材料库存和产成品库存指数分别为47.7 %和48.0%,分别较上月提高0.1和提高0.7个百分点(见图7)。本月两库存指标同时回升,产成品回升更多,企业呈现出短期被动补库特征,但从较长时间看,工业企业仍处于去库存阶段:一是产成品库存回升较多主要原因在于国内需求不足,下游企业库存被动积累;二是原材料库存回升,与工业企业生产放缓有关,企业生产经营预期尚未完全扭转。展望未来几个月,国内需求有望渐次恢复,但总需求整体依然疲弱,未来工业企业大概率仍处于去库存周期。

四、疫情拖累服务业PMI收缩加剧,地产是建筑业PMI扩张放缓主因

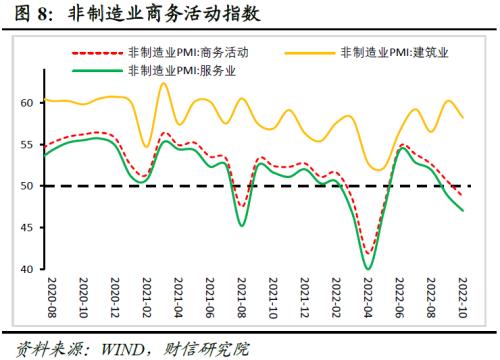

10月非制造业商务活动指数为48.7%,低于上月1.9个百分点(见图8)。分行业看:

疫情拖累服务业PMI收缩加剧。10月服务业PMI指数为47.0%,较上月回落1.9个百分点,疫情拖累明显(见图8)。具体从行业看,零售、航空运输、住宿、餐饮、居民服务等接触型、聚集型服务行业商务活动指数在收缩区间继续回落,是服务业PMI回落的主要原因。从市场需求和预期看,服务业新订单指数小幅回升0.1个百分点至41.7%,显示出服务业需求萎缩依然较为严重,大幅修复或面临一定困难,同时业务活动预期指数也较上月提高0.6个百分点,市场预期有所修复。预计未来服务业修复将取决于国内疫情走势和防控政策,若疫情和相关政策出现变化,服务业PMI或存在较大波动空间。

房地产是建筑业PMI扩张放缓主因。10月建筑业PMI指数较上月回落2.0个百分点至58.2%(见图8),代表基建的土木工程建筑业PMI指数录得60.8%,较上月微降0.2个百分点,但连续两个月超过60%,是建筑业PMI高位运行的主要支撑。土木工程建筑业PMI回落幅度大幅低于整体,显示出房地产需求对建筑业的拖累作用增强。往后看,预计在专项债和准财政工具的支撑下,基建投资高位增长将带动建筑业PMI继续运行在扩张区间,但房地产需求筑底拖累短期难消。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47