IPO | 先天性心脏病介入医疗器械供应商乐普心泰医疗通过港交所聆讯

2022年10月25日,乐普心泰医疗科技(上海)股份有限公司通过港交所聆讯,中金公司为独家保荐人。

早于2021年5月,乐普医疗(300003.SZ)公告称,拟分拆乐普心泰到香港联交所主板上市。2021年6月25日、2022年1月14日、2022年9月9日,乐普心泰曾三次向港交所递交招股书。

聆讯资料显示,公司于1994年成立,一直致力于主要针对结构性心脏病的介入医疗器械的研发、生产及商业化,拥有跨越逾20年的往绩记录。

根据弗若斯特沙利文报告,按2021年中国先天性心脏病封堵器产品市场的市场份额计,公司是一家中国领先的先天性心脏病(结构性心脏病的主要应用领域)介入医疗器械供应商,拥有广泛的上市及管线产品组合。根据同一资料来源,公司是中国最大的先天性心脏病封堵器产品及相关手术配套产品制造商,按2021年于中国销售确认的收入计,公司的市场份额为38.0%。

截至最后实际可行日期,公司拥有全面的产品组合,20款已上市封堵器产品、9款封堵器在研产品以及21款主要心脏瓣膜在研产品。

公司所有的产品均为自主研发。截至最后实际可行日期,公司的业务专注于封堵器产品,并且公司的心脏瓣膜在研产品处于不同预发布阶段,并无已上市的心脏瓣膜产品。截至同日,公司亦积累了丰富的知识产权,包括在中国的232项注册专利及51项待决专利申请,以及在美国和欧 盟的14项申请中专利。

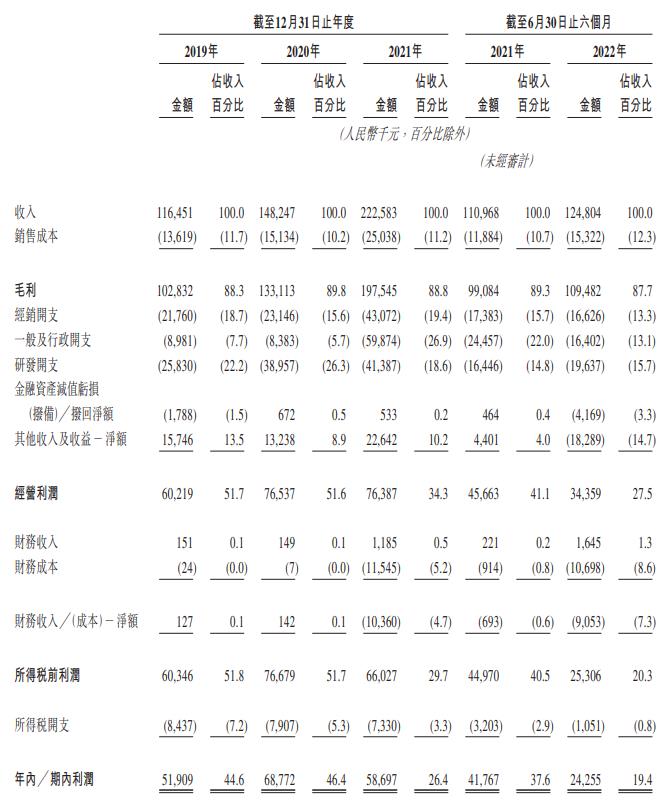

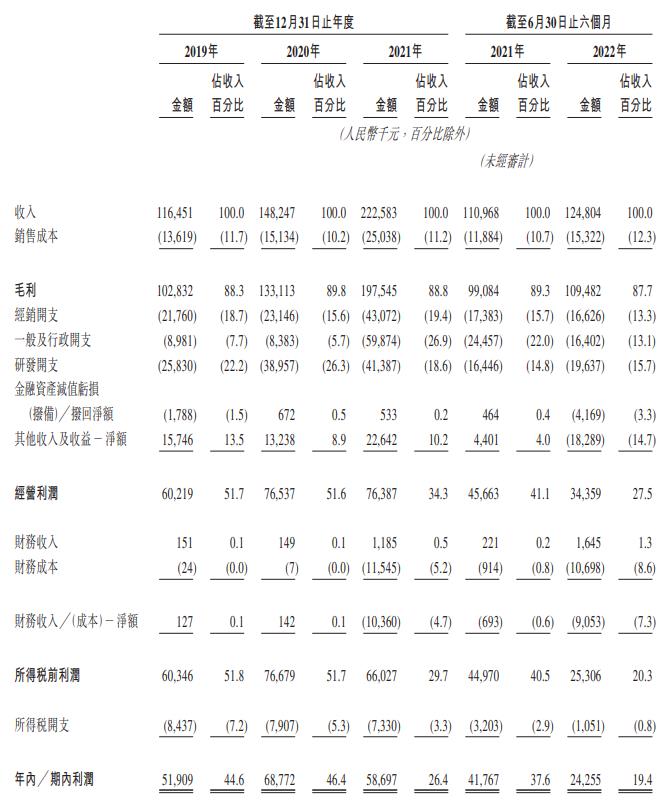

公司主要自销售介入医疗器械及相关手术配套产品产生收入。公司的收入由2019年的人民币1.16亿元增加27.3%至2020年的人民币1.48亿元,并进一步增加50.1%至2021年的人民币2.23亿元。公司的收入由截至2021年6月30日止六个月的人民币1.11亿元增加12.5%至截至2022年6月30日止六个月的人民币1.25亿元。

公司的纯利由2019年的人民币5190.9万元增加32.5%至2020年的人民币6877.2万元。于2021年,公司的纯利减少14.6%至人民币5869.7万元。公司的纯利由截至2021年6月30日止六个月的人民币4176.7万元减少41.9%至截至2022年6月30日止六个月的人民币2425.5万元。

于2019年、2020年及2021年以及截至2021年及2022年6月30日止六个月,公司的纯利率分别为44.6%、46.4%、26.4%、37.6%及19.4%。

于2019年、2020年及2021年以及截至2021年及2022年6月30日止六个月,公司的研发开支分别为人民币2583万元、人民币3895.7万元、人民币4138.7万元、人民币1644.6万元及人民币1963.7万元,分别占公司同期收入的22.2%、26.3%、18.6%、14.8%及15.7%。

在乐普心泰上市前的股东架构中,乐普医疗直接持股85.48%,通过天地和协持股0.86%,合计持股86.34%。

公司表示,募资计划用于为未来五年内的研发活动提供资金;用于未来五年内的销售及营销活动;用于在未来五年内提升产能及加强制造能力;用于为未来五年内潜在的战略投资及收购提供资金,以补充和扩大公司的产品组合及技术等。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26