资金暗战五一节前市场!红利资产为何成“压箱底”选择?

随着五一长假临近,A 股市场似乎进入了平淡期,整体呈现缩量、横盘震荡的态势。回顾整个 4 月,在美国对等关税以及上市公司业绩披露等多重因素的交织影响下,市场风格逐渐向红利板块倾斜,四大行等部分股票还创出了新高。而从宏观层面来看,随着国债收益率的进一步走低,降准降息预期也在不断增强,资金也开启了新一轮抱团红利的迹象。

今天早盘港股红利ETF博时(513690)下跌0.65%,红利低波100ETF(159307)下跌0.58%。出现调整可能是受港股和大盘疲软的拖累,加上资金短期获利了结,但两只ETF近5日资金净流入,说明部分资金逢低布局,市场对高股息板块仍有长期配置需求。短期波动属于正常市场情绪反应,未改整体趋势。

数据来源:Wind

数据来源:Wind

红利资产为什么能再次受到关注?

机构指出,从历史规律和当前市场环境来看,当宏观经济预期偏弱、题材股缺乏明显利好时,资金往往会抱团红利板块,而当下市场与这一历史逻辑高度吻合。尤其随着新一轮年报的披露,许多小票被 ST,资金对于确定性资产的追逐更为强烈,估值相对较低且分红尚可的红利自然成为了关注焦点。再加上利率持续维持在低位,保险资金等出于资产配置需求,也会增加对低估值高分红板块的配置。

以红利低波 100 指数为例,其近三年的年化波动率仅为 15.39%,明显低于同期的沪深 300、中证全指等指数,稳定性较高。

数据统计区间:20220430-20250429

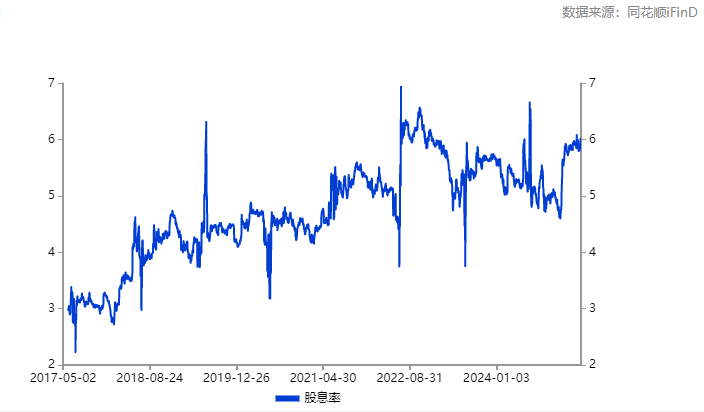

而且,经过前期的调整,红利类资产的估值有所回落,股息率再次回到了较高的区间。股息率是衡量红利资产投资价值的重要指标,一般来说,股息率越高,表明红利资产的投资价值越高。目前,红利低波 100 指数最新的股息率在 6.0% 左右,相较于3月中旬有了大幅回升,处于近十年以来大约 93% 的百分位水平,投资价值凸显。

在这个背景下,红利低波 100ETF(159307)具有低波特性,在市场震荡时期表现出较强的抗跌性,适合作为投资组合中的压舱石。港股红利 ETF 博时(513690)跟踪恒生港股通高股息率指数,涵盖了兖矿能源、中国石油等港股高分红龙头股,前十大权重占比28.23%。受益于港股估值相对较低、汇率反弹以及险资增配需求等因素,该ETF成为了南下资金主要增持的标的之一。正处认购期的全指现金流ETF基金(563833)则填补了传统红利策略的空白,通过筛选连续5年正现金流的企业,在盈利质量和抗风险能力方面都有所兼顾,与红利低波形成了互补关系。

综合来看,当传统增长模式承压、利率长期下行成为新常态,能够提供稳定现金流且估值合理的资产将成为稀缺品。随着险资增配高股息资产从“可选项”变为“必选项”,红利板块的估值中枢有望系统性抬升。对于投资者而言,与其在题材轮动中疲于奔命,不如锚定“高股息+低波动+现金流”三重护盾,借道三大ETF布局新一轮红利周期。

板块相关基金:

港股红利ETF博时(513690)

红利低波100ETF(159307)

全指现金流ETF基金(563833)

港股红利ETF博时(513690)&红利低波100ETF(159307)产品风险等级:中(此为管理人评级,具体销售以各代销机构评级为准)

全指现金流ETF基金(563833)产品风险等级:中高(此为管理人评级,具体销售以各代销机构评级为准)

风险提示:市场有风险,投资需谨慎。基金过往业绩不预示未来表现。基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56