最差的时光已经过去?中国中免能苦尽甘来吗

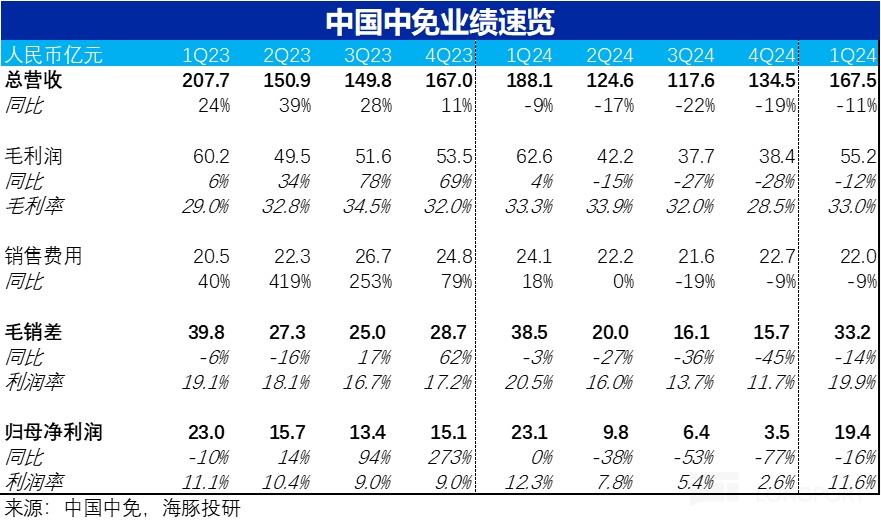

4 月 29 日晚,$中国中免(601888.SH) $中国中免(01880.HK) 正式公布了 2025 年 1 季度财报。由于不久前海豚投研刚详细点评过年度业绩,且 A 股季报披露的信息相当有限,本次就仅做一个简要的快评:

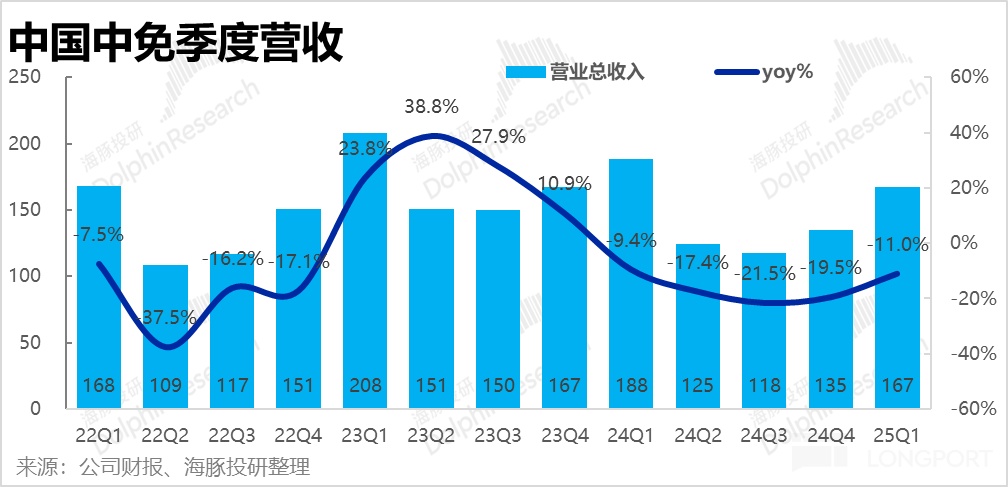

1、最差时间已过?收入下滑趋于收窄 :25 年一季度公司总收入 167.5 亿元,同比跌幅明显收窄到 11%。虽然尚未完全扭转收入下滑的趋势,但相比之前 3 个季度 20% 上下的收入跌幅,但出现了初步的企稳迹象,最差的时间可能已经过去。

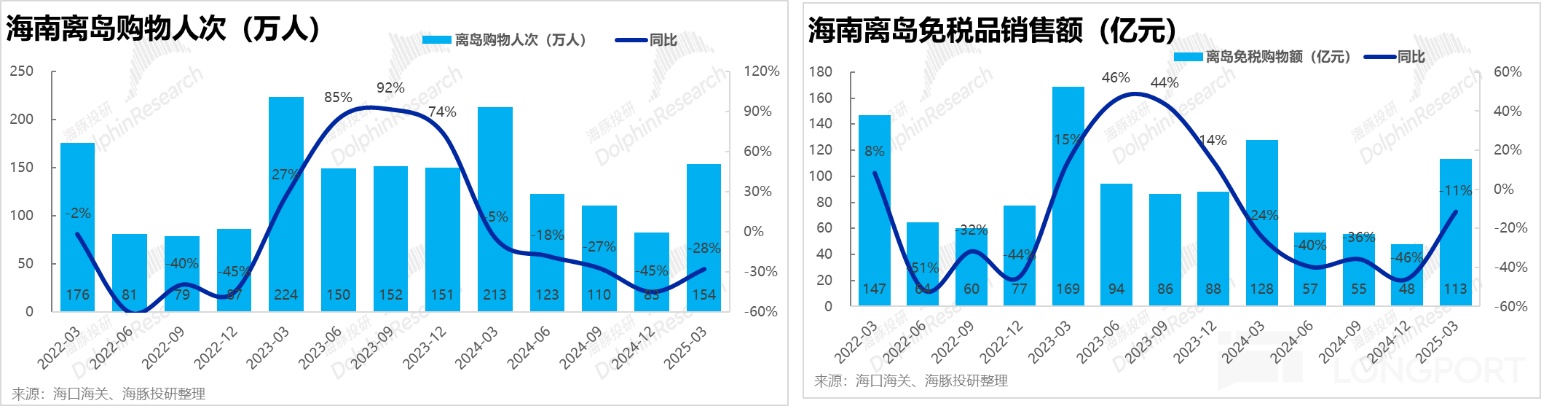

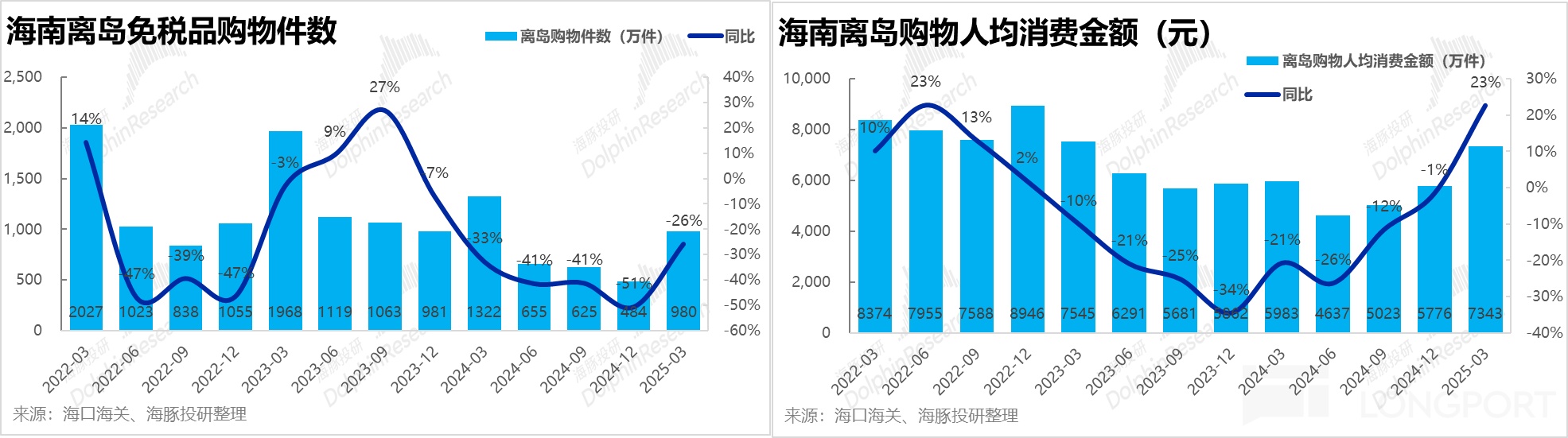

结合整体离岛免税行业的数据看,在海南旅游旺季、也是对免税行业最重要的 1 季度,海南岛接待游客数增长已同比回正到 6%。但离岛免税购物人次和消费件数仍同比分别下降了 28% 和 26%,可见 “只看不买”、游客到消费者的转化率仍然偏低。

所幸离岛免税客单价同比显著增长 19.5% 到 1,153 元,在持续的免税品销售结构逐渐向高价商品倾斜的帮助下,虽然销售量仍比较萎靡,本季离岛免税的销售额同比跌幅已收窄到 11%。相比先前 3 个季度 40% 上下的同比跌幅也是显著好转,同样呈现出最差情况已过的信号。

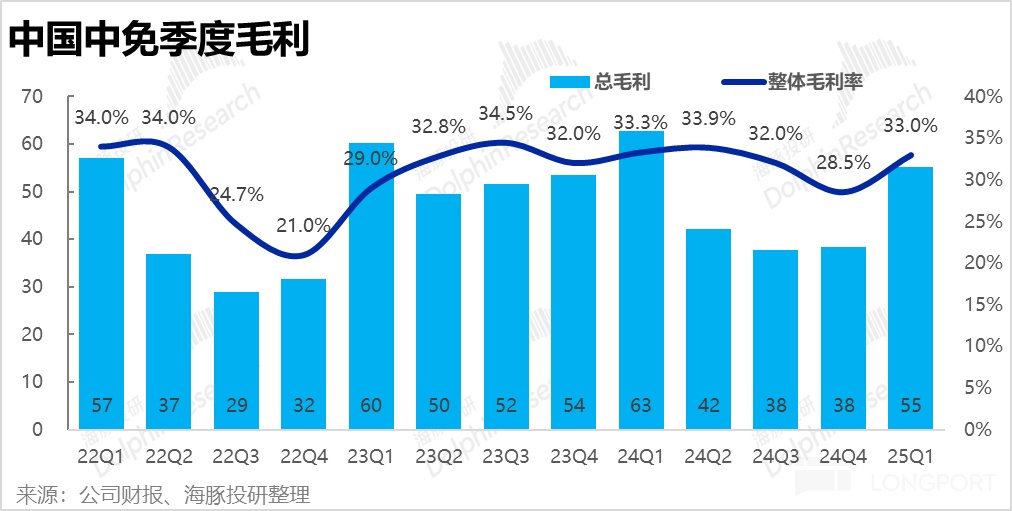

2、毛利率跌幅同样企稳:伴随着营收跌幅的缩窄,中免在去年四季度呈现的重要问题之一,即毛利率同比明显收缩的问题(主要是受有税品销售的拖累),在本季也呈现出企稳的迹象,相比去年同期微降 0.3pct 到 33%。

基于免税销售产品结构向高端倾斜,以及公司对低毛利有税销售业务的清理,我们认为在去年下半年已相当低的基数下,毛利率再明显萎缩的可能性应当不大了,有不小的希望能止跌回升。

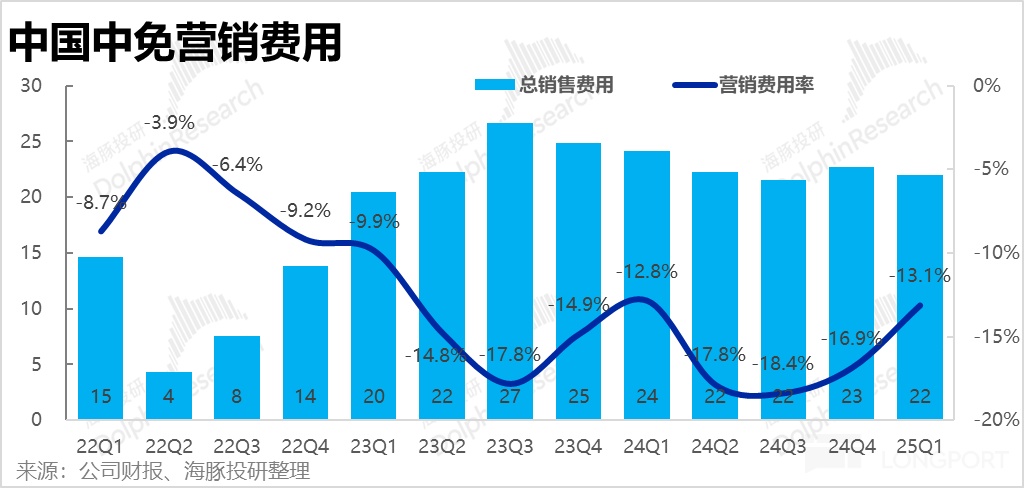

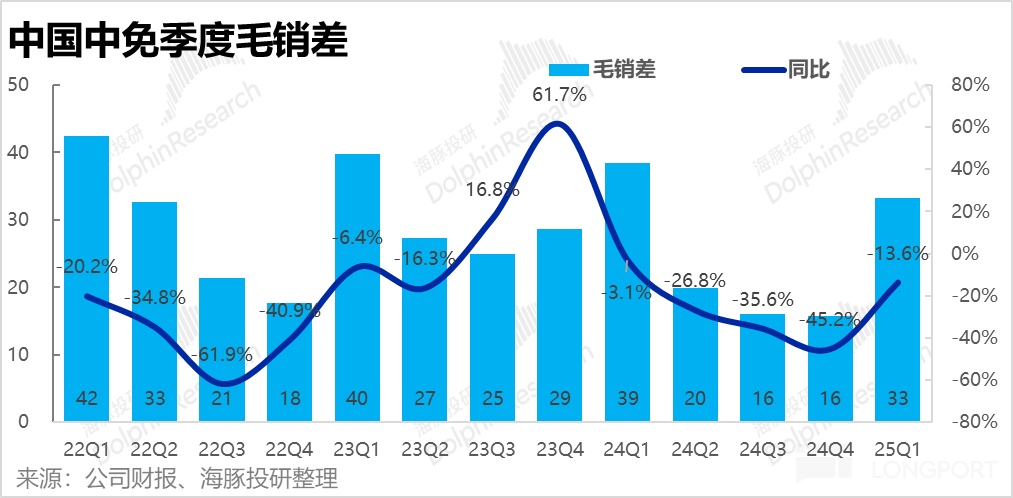

3、费用支出刚性,若营收规模修复,利润弹性不低:费用支出上,最主要的营销费用本季为 22 亿,相比去年同期减少了约 2.1 亿(-9%),本季毛销差达 33.2 亿,较业绩尚不错的去年同期仅减少了约 5 亿。

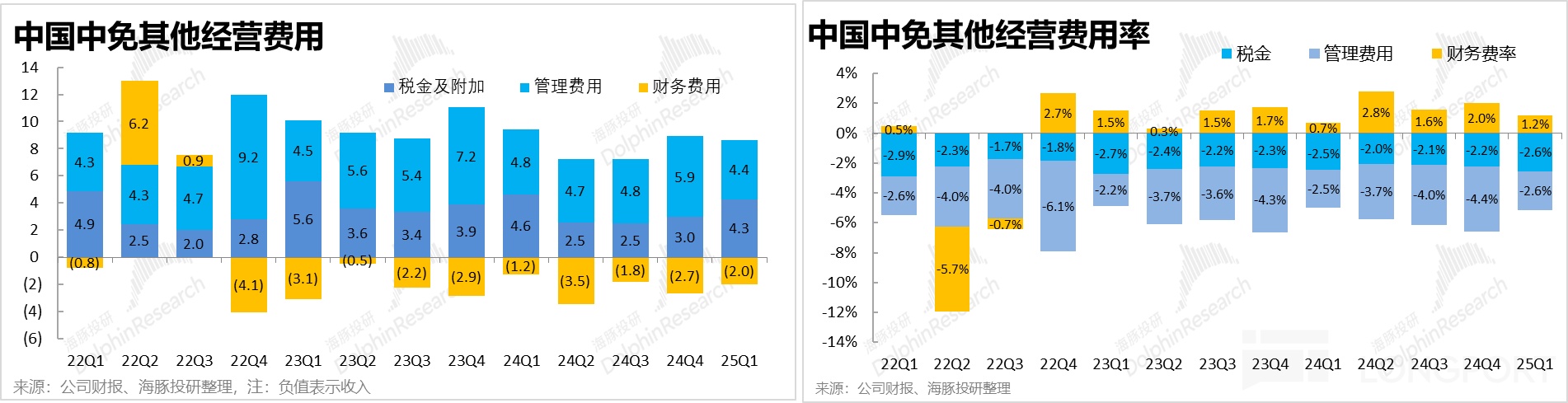

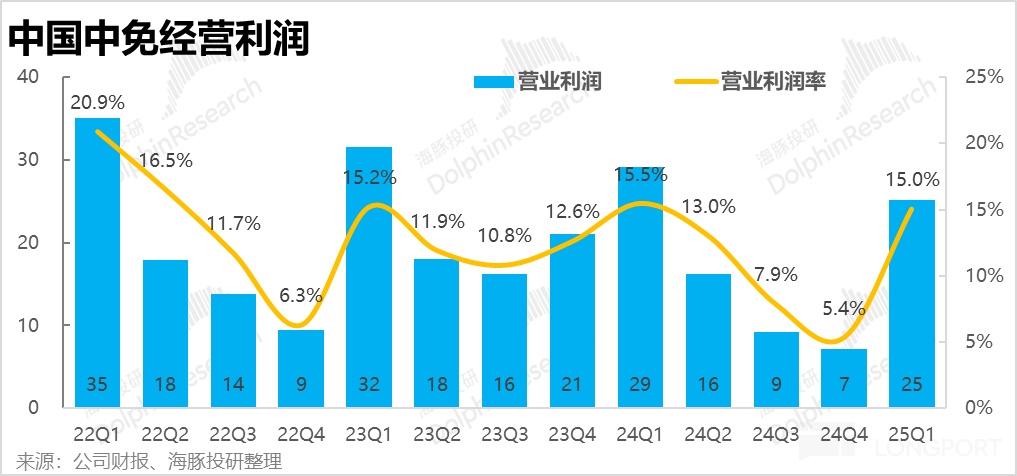

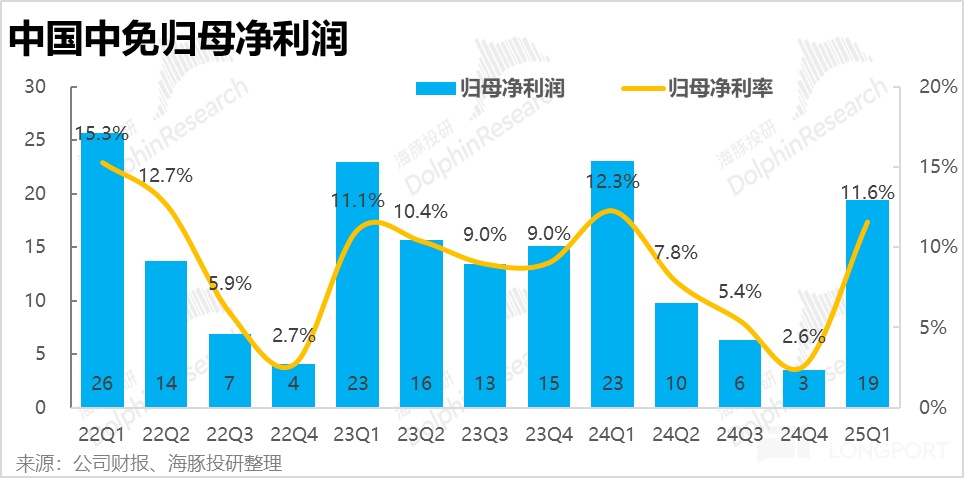

其他费用上,税金支出、管理费用和研发费用等,绝对支出额都较去年同期小幅减少约 8%,同样也与收入同比跌幅大体匹配,因此费用率的被动扩张并不明显。最终实现经营利润 25.2 亿,扣除税费后归母净利润约 19.4 亿,同比减少约 16%。净利润率同比仅收缩了约 0.6pct。

可以看到中免的费用支出弹性一直较低,即便营收体量大幅波动,各项费用的单季支出额大多都上下波动的幅度大多不超过 2~3 亿。因此只要营收体量修复,规模效应回升,利润向上波动的弹性也是比较可观的。

4、值得注意,一定程度上为了对冲中美之间互加的高额关税,中国政府近期出台了离境退税政策,以促进外国居民直接入境消费、绕过关税。具体来看,该新政策的主要内容是,将离境退税起退点从 500 元下调至 200 元,现金退税限额由 1 万元人民币上调至 2 万元;鼓励各地在大型商圈、步行街等境外旅客聚集地增设退税商店。

海豚投研认为,该新政对中免的影响实际既有利好也有利空。利好的角度,放松退税的起点和上限,以及近一段时间对外国居民免签入境的放松,都有利于扩大境外游客的入境消费,无疑是利好整个离境免税消费行业规模的增长。但从利空的角度,放开在常规商圈和步行街等地增设退税店,实际削弱了中免拥有的免税经营牌照,以及原本在机场口岸、海南岛等特定地点免税门店的稀缺性。即有利于行业整体规模的增长,但未必利好中免等现有免税龙头的市占率和竞争格局。

海豚投研观点:

概括来看,在可谓史上最差的上季度业绩后,本次中国中免的业绩,虽尚没有完全扭转下跌的趋势,但各项指标都呈现出跌幅收窄,最差的情况已接近过去的信号。

虽然海南离岛免税的购物人次和购物量仍呈现 20% 以上的同比跌幅,海南免税购物的景气度离完全修复尚有不小距离。但主要在客单价走高的帮助下,无论是离岛免税行业整体销售额,还是中免本季营收的跌幅都已收窄到仅略高于 10%。

又由于中免的费用支出一直相对刚性,在收入规模下滑时会导致利润大幅萎缩,但同样的在收入规模修复时,利润改善的弹性也同样不小。因此随着收入跌幅的明显收窄,在免税消费的最旺季,中免依旧有能力实现约 19 亿的净利润。打破了之前三个季度单季利润持续不足 10 亿、且似乎 “没有底线” 地逐季下滑的恶性螺旋。我们认为,这次业绩之后市场应当不会再次(明显)下调对中免 25 年的利润预期了。

估值上, Wind 上一致预期显示券商对中免 2025 年净利润的预期均值约在 50 亿左右(较 24 年报公布前的约 60 亿已再度下调),相比 24 年的低点增长约 18%,即计入一定的修复预期,但并非一个要求较高、很难实现的目标。而中免当前 A 股和港股市值对应的 25 年 PE 分别为 25.8x 和 19.8x。虽然从绝对值来看仍不低,但较中免自身过往的历史估值,海豚投研认为当前的估值大约是在中性水平。

那么在这个相对中性的估值水平上(即一方面并不具备明显的低估值吸引力,另一方面也并没提前定价多少乐观的预期),应当怎么看待公司后续的表现?

我们认为短期视角内,随着公司业绩的触底,以及政府已经并可能继续出台更多刺激海外游客免/退税消费政策的背景下,对中免的短期走势可以适当乐观。

但从长期视角来看,包括 ①消费者对国产美妆品牌认可度提高,因此对海外大牌偏好的下降;②出入境继续复苏下,海外消费渠道对国内免税消费的分流;③海南即将全岛封关、全岛转为自由港背景下,中免等持牌免税商排他性经营壁垒下降等长期问题依然存在的情况下。海豚投研对中免的长期价值和空间仍没有很明显的信心。

因此若相信后续政府会继续推出更多刺激免/退税消费的政策,或者以美妆、珠宝为例的可选消费会明显回暖的,确实可以关注中免可能的机会。否则还是建议以谨慎乐观的态度,边走边看。

以下为核心图表:

1. 营收加速下跌

2. 毛利承压、营销费率却被动放大

3. 外部环境恶劣、内部又无对冲、利润腰斩式下滑

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56