重磅会议大力发展服务消费,珀莱雅绩后涨停!消费ETF(159928)回调,近60日净流入超26亿元!白酒行业:一季度主动基金重仓持股比例上升

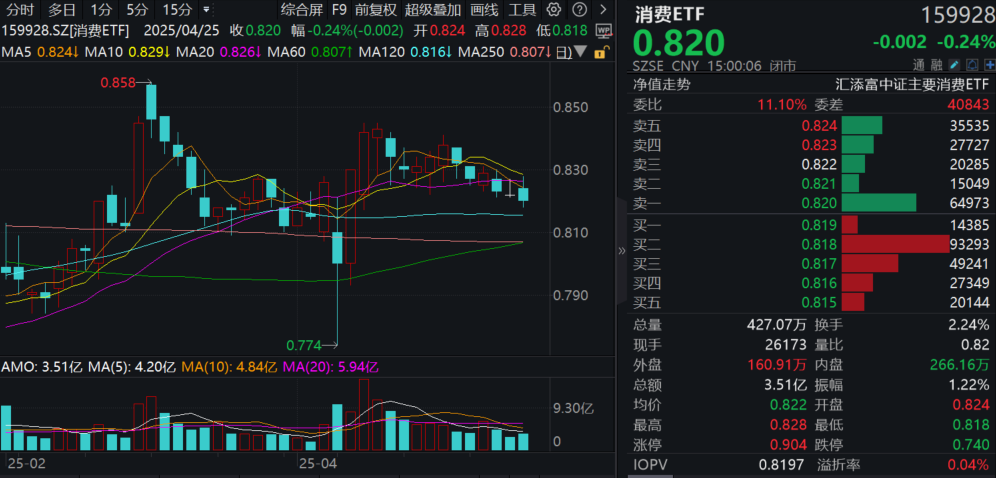

今日A股主要指数涨跌不一,规模最大的消费ETF(159928)收跌0.24%,全天成交额超3.5亿元环比放量,收盘溢价走阔达0.04%,反映资金布局意愿。近60日以来,资金持续加码消费,净流入总额超26亿元!

业绩方面,珀莱雅4月25日披露年报,归母净利润同比增长30%。2024年营业总收入107.78亿元,同比去年增长21.04%;归母净利润15.52亿元,同比去年增长30%,基本EPS为3.93元,平均ROE为31.83%。

截至今日收盘,珀莱雅涨停。其他消费ETF(159928)热门成分股多数回调:牧原股份、山西汾酒跌超1%,贵州茅台、五粮液、泸州老窖微跌。

消息面上,重要会议今日召开。会议强调,要加紧实施更加积极有为的宏观政策,用好用足更加积极的财政政策和适度宽松的货币政策。适时降准降息,保持流动性充裕,加力支持实体经济。会议还指出,要提高中低收入群体收入,大力发展服务消费,增强消费对经济增长的拉动作用。尽快清理消费领域限制性措施,设立服务消费与养老再贷款。加大资金支持力度,扩围提质实施“两新”政策,加力实施“两重”建设。

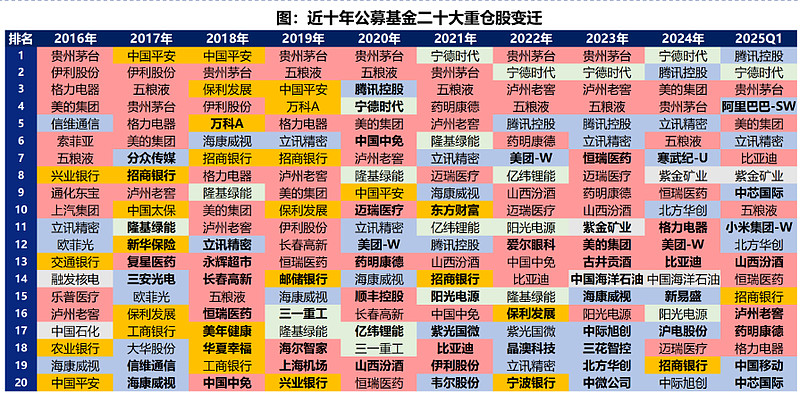

近期,公募基金2025年一季度持仓火热出炉。从历史数据看,近10年中贵州茅台共有5年稳坐第一大重仓股。2025年一季度,贵州茅台的重仓股排名环比上升1位。公募基金前二十大重仓股中,消费ETF(159928)标的指数成分股五粮液、山西汾酒、泸州老窖也“榜上有名”,分居第10位、第13位和第16位。

来源:兴证策略

对于食品饮料行业,国信证券分析指出,白酒板块基金持仓比例回升。白酒板块基金重仓持股比例稳居第一,超配比例环比扩大,剔除茅台后白酒板块重仓持股比例环比上升0.15pcts。东吴证券认为,白酒增配主要因为:(1)宏观层面,提振内需大方向,资金消费配置意愿有所改善;(2)市场层面,估值整体提升后,板块轮动“高低切”,白酒板块相对低估值;(3)基本面方面,2024年白酒加速探底后于2025年春节实现动销增长。

银河证券表示,2025年一季度主动型基金重仓持股比例环比上行,这是一个积极信号。主动型基金在白酒行业的重仓持股1035亿元,占其股票投资市值比例2.91%,占比较上个季度提升了0.08pct。全球范围来看烈酒企业在2022年以来的大幅调整之后,有触底反弹趋势。从资金配置和估值水平上来看,白酒板块估值偏低,目前PE-TTM在19.5倍,接近2010年以来平均市盈率-1倍标准差位置。在去年9/24政策转向前曾跌至-1倍标准差位置(PE-TTM16.5倍),当前资金面有支撑,因此判断当前估值水平有支撑。综合来看,白酒板块下行空间有限,静待基本面随消费环境改善。

资金持续流入消费,消费ETF(159928)近60日净流入超26亿元!截至4月24日,消费ETF(159928)最新份额超190亿份,保持历史高位!

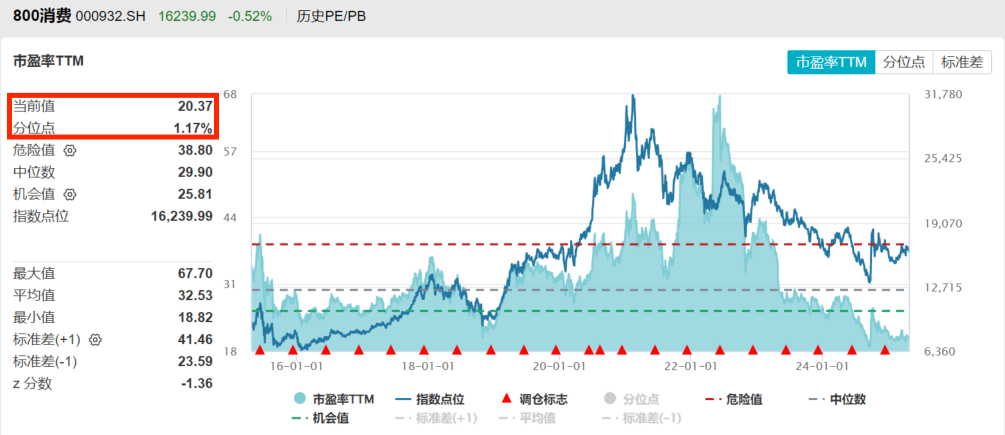

基本面与估值角度,一方面消费ETF(159928)标的指数利润迭创新高,另一方面估值仍处于近10年低位。去年前三季度,消费ETF(159928)标的指数的归母净利润达1919亿元,创历史新高,同比增长29.44%。与此同时,截至4月24日,消费ETF(159928)标的指数最新市盈率20.37倍,近十年估值分位数1.17%,比近10年近99%的时间便宜!消费ETF(159928)的估值性价比进一步凸显。

消费ETF(159928)标的指数作为消费大板块中的刚需、内需属性板块,具有明显的穿越经济周期的盈利韧性。前十大成分股权重占比高达67%,其中5只白酒龙头股共占比36%,养猪大户占比13%,其他权重股还包括:伊利股份(10%)、海天味业(4%)和东鹏饮料(4%)。(数据截至:2025/04/01)

关注消费板块,相关产品消费ETF(159928),场外联接(A类:000248;C类:012857)。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。消费ETF(159928)属于较高风险等级(R4)产品,适合经客户风险等级测评后结果为进取型(C4)及以上的投资者。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56