宏观数据点评:三季度复苏稳中向好,经济追求高质量发展

来源:申银万国期货宏观金融研究

摘要

三季度经济稳中复苏:2022年10月24日,国家统计局公布了三季度主要国内经济数据。整体上来看,8月以来一系列新增稳大盘政策逐步有所成效,且8月极端天气和疫情扰动逐步弱化,三季度经济基本呈现收缩后反弹趋势,当季GDP同比增长3.9%,考虑到去年同期基数相对较高,整体经济韧性延续。

政策因素下汽车拉动消费明显:同日公布的三季度社会消费品零售同比增长3.5%,9月当月回落2.5%,环比增长0.4%。9月整体汽车销售同比上升14.2%,国产新能源汽车龙头比亚迪单月销量超过20万辆超越特斯拉。预计随着年底燃油车购置税减半以及上海插电混动送牌政策临近到期,四季度汽车销量将持续高增。

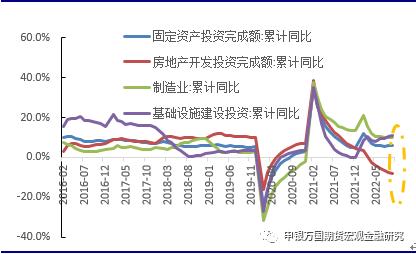

三季度专项债发行进度回落:三季度全国固定资产投资(不含农户)421412亿元,同比增长5.9%。分领域看,基础设施投资同比增长8.6%,制造业投资增长10.1%,房地产开发投资下降8.0%。为了保障基建投资的顺利落地,今年前三季度,新增专项债发行超过3.54万亿元,其中上半年发行3.41万亿元,随后7月、8月、9月发行规模均为数百亿元。

地产信用依旧低迷:1-9月固定资产投资同比增长5.9%,较1-8月的5.8%微幅上调,但幅度低于预期。9月当月同比回落12.1%,较8月的-13.8%有所好转其中,民间固定资产投资同比增长0.08%,较8月持平有所边际好转。但房企土地购置意愿持续回落,9月同比下滑65%创下今年以来新低,整体地产信用依旧低迷。

追求高质量发展是长远经济政策导向:党的二十大报告指出,高质量发展是全面建设社会主义现代化国家的首要任务。整体报告高度强调和重申“高质量发展是全面建设社会主义现代化国家的首要任务”,意味着中国未来发展要从重视“数量”转向提升“质量”,从“规模扩张”转向“结构升级”,从满足“最大”转向追求“最强”。

正文

01

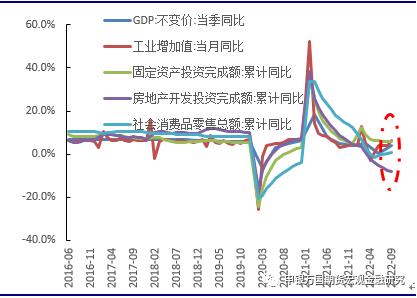

三季度增速恢复基本符合预期

1、三季度工业生产韧性十足

2022年10月24日,国家统计局公布了三季度主要国内经济数据。整体上来看,8月以来一系列新增稳大盘政策逐步有所成效,且8月极端天气和疫情扰动逐步弱化,三季度经济基本呈现收缩后反弹趋势,当季GDP同比增长3.9%,考虑到去年同期基数相对较高,整体经济韧性延续。

生产方面,全国规模以上工业增加值同比增长3.9%,比上半年加快0.5个百分点。分三大门类看,采矿业增加值同比增长8.5%,9月当月同比增长7.2%,除此以外9月制造业增长3.2%,电力、热力、燃气及水生产和供应业增长5.6%。分别比规模以上工业增加值快4.6、2.1个百分点。整体来看三季度主要依靠制造业生产拉动,9月制造业PMI也重新站回荣枯线以上,主要得益于8月底以来央行新增2000亿设备更新再贷款,一定程度上拓宽了制造业融资渠道。

服务方面,服务业增加值同比增长2.3%,比上半年加快0.5个百分点。其中,信息传输、软件和信息技术服务业,金融业增加值分别增长8.8%、5.5%。9月以来全国多地仍有散发病例,临近20大前多地从严管理人员流动,对线下消费造成一定冲击。今年假期全国铁路、公路、水路、民航预计日均发送3650.6万人次,比2021年、2020年、2019年同期日均分别下降36.4%、41.4%、58.1%。9月财新服务业录得49.3,时隔3个月后再度回落至荣枯线以下,反映出中小企业尚未走出困境。全国国内旅游出游4.22亿人次,实现国内旅游收入2872.1亿元,分别同比减少18.2%、26.2%,按可比口径恢复至2019年同期的60.7%和44.2%。

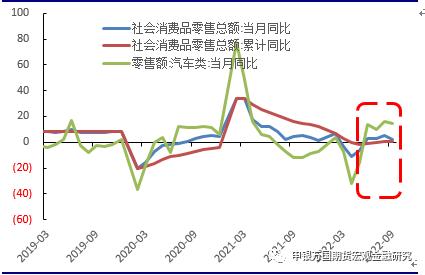

图1:三季度整体生产维持韧性(%)

资料来源:Wind,申万期货研究所

需求方面,同日公布的三季度社会消费品零售同比增长3.5%,9月当月回落2.5%,环比增长0.4%。按消费类型分,商品零售289055亿元,同比增长1.3%;餐饮收入31249亿元,下降4.6%。从主要商品来看,汽车销售继续保持快速增长。9月乘用车零售同比增长32.6%,但环比增长较二季度明显减弱,主因车购税减半政策拉动效果减弱。9月整体汽车销售同比上升14.2%,国产新能源汽车龙头比亚迪单月销量超过20万辆超越特斯拉。预计随着年底燃油车购置税减半以及上海插电混动送牌政策临近到期,四季度汽车销量将持续高增。

从消费结构来看,9月以来普遍低迷,其中城镇和居民9月销售双双回落至2.5%和2.3%。商品和餐饮零售受今年双节整体消费不及预期纷纷回落。尤其9月以来部分地区疫情防控力度加大,导致零售、餐饮业复苏中断,9月零售、餐饮商务活动指数大幅下降至收缩区间,均低于45.0%。9月成品油价格上调、下调各一次,但下调幅度高于上调,预计会对相关消费造成拖累。目前消费难以转暖主要有以下几个原因:一是居民消费信心仍未恢复。央行问卷显示三季度城镇储户倾向于“更多消费”的居民占22.8%,比上季减少1.0个百分点;倾向于“更多储蓄”的居民占58.1%,比上季减少0.3个百分点;倾向于“更多投资”的居民占19.1%,比上季增加1.2个百分点。二是全球衰退预期显现。10月11日IMF发布最新一期《世界经济展望》,其中预计2022年全球经济将增长3.2%,与7月预测值持平;2023年全球经济增速将进一步放缓至2.7%,较7月预测值下调0.2个百分点。随着欧美央行不断加息,全球可能在今年四季度迎来衰退拐点,国内疫情防控下内生增长不足导致居民未来收入预期持续低迷,从而降低了非必要消费支出。

图2:政策退出背景下汽车销售三季度坚挺(%)

资料来源:Wind,申万期货研究所

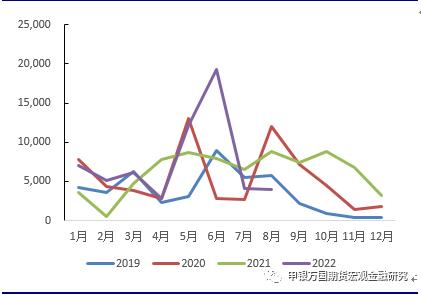

2、准财政工具落地提振基建

三季度全国固定资产投资(不含农户)421412亿元,同比增长5.9%。分领域看,基础设施投资同比增长8.6%,制造业投资增长10.1%,房地产开发投资下降8.0%。

基建方面,9月以来新增3000亿元政策性开发性金融工具和5000亿元专项债结存限额加速落地,资金等项目和项目等资金情况都有缓解。9月建筑业商务活动指标由56.5%回升至60.2%,为近一年来最高水平。石油沥青装置开工率由上月的37.2%上升至43.7%;9月挖掘机国内销量同比-33%,降幅较上月小幅扩大;重卡同比-12%,降幅较上月的-14%小幅收窄。据不完全统计1-9月有超1.5万亿元基建项目密集开工,包括多个总投资300亿元以上的大项目。为了保障基建投资的顺利落地,今年前三季度,新增专项债发行超过3.54万亿元,其中上半年发行3.41万亿元,随后7月、8月、9月发行规模均为数百亿元。

图3:四季度进一步财政宽松空间不及去年(亿元)

资料来源:Wind,申万期货研究所

年内新增财政工具时机已过。进入10月以来各地项目批复加速,按照10月14日前27个披露专项债结存限额情况的省市来看,目前披露规模达4581.4亿元。其中山东省规模最大,为610亿元。河北、福建、四川、河南、云南尾随其后,这五省动用专项债结存限额规模超过300亿元。中国债券信息网统计显示,截至目前披露发债计划的省份中,山东、河北、云南、四川等地计划10月发行新增专项债均超过300亿元,分别为374亿元、359亿元、356亿元、314亿元、307亿元。其中发债最多的山东,10月和11月份新增专项债为250亿元,合计610亿元。广东、重庆、广西等地已合计发行439亿元专项债。不过,吉林、贵州、黑龙江、北京、厦门、大连这六省市目前披露计划发行的专项债结存限额规模均低于50亿元。临近10月底5000亿专项债历年结余额度即将全部落地,由于本月人大常委会并不涉及预算调整,年内进一步宽财政落空,预计本月底或下月初最多提前下发明年专项债2万亿。

3、地产整体信用依旧低迷

投资方面来看,本月除了基建拉动明显,地产和制造业都有所下滑。1-9月固定资产投资同比增长5.9%,较1-8月的5.8%微幅上调,但幅度低于预期。9月当月同比回落12.1%,较8月的-13.8%有所好转其中,民间固定资产投资同比增长0.08%,较8月持平有所边际好转。但房企土地购置意愿持续回落,9月同比下滑65%创下今年以来新低,整体地产信用依旧低迷。

图4:地产和制造业投资开始分化(%)

资料来源:Wind,申万期货研究所

政策面多措并举效果尚未体现。9月以来,房地产调控政策继续放松,连续下调LPR、放松限购限售限贷之外,阶段性放宽部分城市首套房贷利率下限,首套住房公积金贷款利率下调、换购住房个人所得税退税等优惠政策也接连推出。不过,疫情防控和居民收入增速放缓、预期不佳等因素限制了房地产复苏力度。

从销售端来看,9月单月商品房销售面积同比-16.2%,好于上月的-22.6%;商品房销售额同比-14.2%,好于上月的-19.9%。9月居民部门中长期贷款新增3456亿元,连续两月环比多增。在央行引导LPR下调以及地方政府“一城一策”继续放松调控之后,房地产销售降幅已连续两个月收窄。

从地产融资渠道来看,9月出现边际好转,其中整体融资累计同比降幅略微收窄至-24.5%,主要由于近期央行重启1028亿PSL用于“保交楼”使得国内银行贷款激增。但利用外资和企业

自筹资金进一步回落。国庆节后多家民营房企通过中债增信发行债务融资工具,目前已有龙湖、美的置业、新城控股、碧桂园、旭辉等示范房企陆续完成增信发债。同时监管方对民企发债再一次调整,允许中债信增不受单一主体集中度的监管,使得年内有机会通过新发行债券实现再次融资。近期证监会也表示将在确保股市融资不投向房地产业务的前提下,允许存在少量涉房业务但不以房地产为主业的企业在 A 股市场融资。

02

下一阶段经济形势展望

三季度国内经济韧性主要依赖于三大动能:出口、基建和制造业投资,波动主要来自疫情和地产。展望四季度,全球经济放缓将会抑制经济动能,但稳经济政策作用继续发挥,经济增速会较三季度有所好转,在欧美央行加息预期维持中性以及去年低基数的情况下,预计同比增长4.5%左右,全年增长4%左右。

1、内外需逐步切换是四季度主线

四季度面临的最大挑战是出口增速放缓。随着发达经济体的连续大幅加息,全球经济正在明显降温,IMF预测明年全球增速将下滑至2.7%,所以四季度出口面临的压力将大于三季度。虽然人民币近期贬值有助于缓解经常账户压力,但资本流出压力较大下对金融安全冲击较大,预计央行会有加强预期管理。出口增速放缓将会对部分制造业投资产生拖累。此外,进入冬季之后,我国在疫情防控方面依旧坚持“动态清零”,短时间内预计难以明显放松,需密切关注其可能冲击。

2、政策更多在于充分落地

二十大刚刚闭幕,新一届中央领导人已经出炉。根据以往经验党代会至来年人大确立国家职位期间不会出台较大刺激政策。四季度主要依靠前期稳大盘政策拉动内需。一是基建投资将继续发挥托底作用,再加上四季度可能提前发行一部分明年专项债,基建将继续保持较快增长。二是房地产市场有望弱企稳。近期政策正从需求端和供给端双向发力,特别是政策性银行保交楼专项借款的推出,推动竣工速度明显加快,这将有助于稳定市场信心。

3、聚焦高质量发展

党的二十大报告指出,高质量发展是全面建设社会主义现代化国家的首要任务。整体报告高度强调和重申高质量发展的长远意义,意味着中国未来发展要从重视“数量”转向提升“质量”,从“规模扩张”转向“结构升级”,从满足“最大”转向追求“最强”。近期来看,货币政策方面四季度预计维持稳中趋紧,10月MLF河LPR维持平稳,但四季度整体2万亿MLF到期压力依旧较大,六大行近期发文下发9.5万亿支持实体经济,同时巴塞尔协议过渡期年底即将到期将提高商业银行流动性缺口,预计联储11月加息落地后,年底仍有可能25bp降准空间。财政方面由于年底政策空间已经消失,减税降费告一段落后大概率11月提前下达明年2万亿左右专项债额度。

03

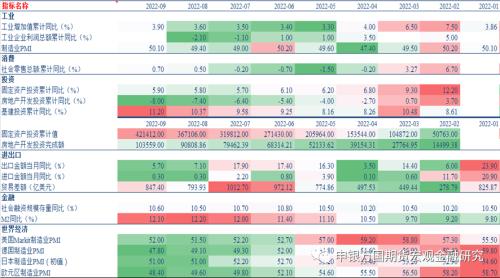

近期宏观经济数据情况

表1.近期宏观经济数据

资料来源:Wind,申万期货研究所

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56