城投债融资持续低迷,信用利差收窄趋势明显

2022年9月,城投公司债券发行表现低迷,净融资显著恶化,在地方隐性债务风险严监管基调延续,地方政府土地出让收入大幅下滑的背景下,短期内城投融资难有明显回暖。

中短期城投债发行占比提升,低资质城投的融资阻力难有缓解;融资呈现净偿还的省份大幅增加;私募债融资占比显著提高,企业债净融资持续为负。

9月,城投债二级市场交易活跃度明显提高,各期限中债城投债收益率均有所下行,平均信用利差进一步收窄;城投债异常交易次数环比略有减少,其中贵州、山东、广西城投公司异常交易次数远高于其他省份,异常交易主体所在地区较为集中,表明部分投资者对贵州、山东等区域的城投公司的规避情绪仍然较强。

政策性开发性金融工具持续发力,交通基础设施、能源等领域基础设施在建项目融资需求将得到更多保障。9月城投债推迟或取消发行数量较上月略有增加,主要为低评级主体。

01

一级市场

9月城投公司债券发行表现低迷,净融资显著恶化;中短期城投债发行占比提升,低资质城投的融资阻力难有缓解;融资呈现净偿还的省份大幅增加;私募债融资占比显著提高,企业债净融资持续为负;城投债平均发行利率环比波动不大。

2022年9月,城投债发行规模和净融资额显著走低。数据显示,9月城投公司共发行债券632只,较上月减少186只,降幅22.74%;发行规模4602.56亿元,同比降幅13.52%,环比降幅19.07%。从偿还量看,今年9月城投债总偿还额同比增加1080.14亿元,增幅36.09%;环比减少120.89亿元,降幅2.88%,仍以到期偿还为主。总体来看,9月城投净融资额同比下滑1799.82亿元,降幅77.26%;环比减少963.55亿元,降幅64.52%。城投债融资在经历了上月的小幅短暂反弹后,9月显著恶化,同比环比表现均较为低迷,一定程度上说明总体偏紧的融资环境仍在延续。

近期城投净融资持续低迷表明,监管发行方面审核偏严的态势仍未放松。值得注意的是,9月清理整顿各类交易场所部际联席会议第七次会议要求深入推进清理整顿交易场所工作,传达了有关清理整顿各类交易场所和私募基金风险防范处置工作,证监会强调坚决刹住地方交易场所违法违规滥发融资产品行为。考虑到地方交易场所涉及的非标方式城投融资往往对产品资金用途和还款来源缺乏详细备案,其将在一定程度上加剧新增隐性债务风险,因而前期部分地方金融监管机构已对相关问题进行调研排查。从政策意图上看,此次证监会强调打击地方交易场所违法违规滥发融资产品行为,传递了地方政府债务监管不放松的信号,显示地方隐性债务风险严监管基调延续。

另外,1-8月地方政府国有土地使用权出让金收入同比下降28.5%,虽受上年同期基数大幅走低影响,降幅较前值收窄3.2个百分点,但绝对水平仍处明显低位。近期国有土地使用权出让金收入锐减,对城投企业的回款和偿债保障相应减弱,也会对一些城市城投债融资带来不利影响。展望未来,城投发债监管难现放松迹象,土地市场回暖最早也要到2023年二季度之后,由此我们判断短期内城投融资环境难有明显好转。

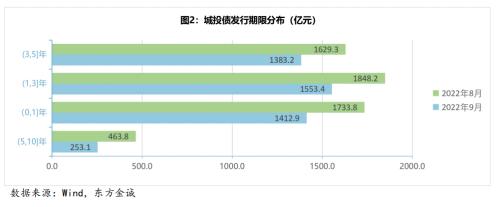

从发行期限看,今年9月份城投债发行的期限整体小幅缩短,加权平均发行期限由上月的3.24年降至3.07年。具体看,1年期及以下期限、1-3和3-5年期发行占比环比分别上行0.21、1.25和1.40个百分点,5-10年期的发行占比则下滑2.66个百分点至5.50%。总体来看,中短期城投债发行占比均有提升,城投发行期限短期化特征进一步凸显。

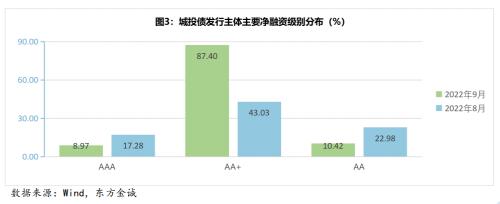

从信用级别分布看,AA+城投主体净融资占比提升较为显著。9月,AAA级城投主体发行占比环比增加6.20个百分点,但由于偿还量增幅更大,净融资占比有所下滑;AA+级城投主体发行量占比下滑1.38个百分点,不过由于偿还量减少更多,降至1310.10亿元,9月AA+主体的净融资额占比大幅提高44.37个百分点;AA级城投主体发行和净融资额环比均现下滑。总体来看,中高评级城投再融资占比提升,低资质城投的融资阻力难有缓解。

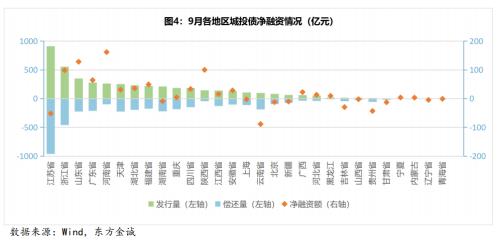

从区域分布看,9月城投债融资呈现净偿还的省份有所增加。江苏城投企业的发行量仍位于首位,但净融资由正转负,下滑明显。从实际净融资规模来看,9月共有12个省份呈现净偿还状态,较上月的8省增幅50%,除8月净融资已为负的云南、北京、甘肃、青海及辽宁等城投发行趋势性收紧区域外,新增江苏、湖南、上海、新疆、吉林、山西和贵州,结合近期上海多个区隐性债务清零的情况来看,不排除上述部分省份对城投融资的主动压降。

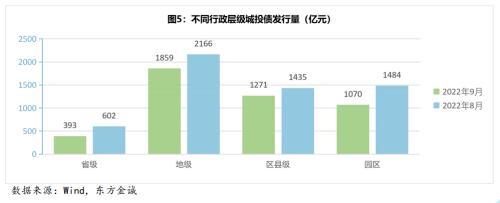

从行政级别分布看,9月份,地市级城投债券发行量在全部城投类型中仍居首位,且发行规模占比环比提升2.40个百分点。省级城投发行占比有所下滑,由8月的10.59%进一步降至8.56%;区县级城投债发行占比由25.24%升至27.67%,园区类城投发行占比则缩小2.81个百分点至23.29%。总体来看,9月地市级和区县级平台的城投债发行占比环比均有改善,不过,在偏紧融资环境延续的情况下,弱资质主体融资的阻力依然较大。

9月城投债发行品种中,私募债、超短融和中票三个品种仍位列发行量的前三位。私募债的发行占比环比大幅提高7.66个百分点至34.62%,同时净融资占比大幅提升65.89个百分点。企业债净融资持续为负,发行占比环比进一步下降0.93个百分点。

从发行成本看,9月城投债加权平均票面利率为3.57%,较上月小幅上行9个基点。分主体等级和债券期限看,除3年期和5年期AAA级主体,以及1年期AA+主体的平均发行利率下行外,其他主要城投债各期限、各等级平均发行票面利率环比均现上行。

02

二级市场

9月,城投债二级市场交易活跃度明显提高,各期限中债城投债收益率均有所下行,平均信用利差进一步收窄;异常交易次数环比略有减少,其中贵州、山东、广西城投公司异常交易次数远高于其他省份,异常交易主体所在地区较为集中,表明部分投资者对贵州、山东等区域的城投公司的规避情绪仍然较强。

受云南、贵州等地区风险化解等利好政策影响,市场情绪得到提振,9月,城投债二级市场交易活跃度明显提高,当月交易额约29224.21亿元,环比大幅提高163.7%,较上年同期提高280.9%。从省份来看,仍然是江苏、浙江、山东、广东和湖南等省份成交笔数较多。

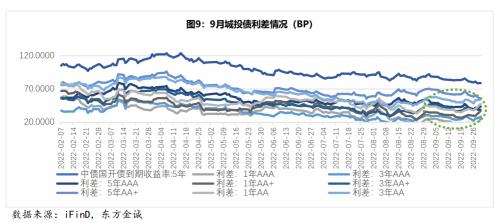

从收益率看,中长期限中债城投债收益率略有下行。利差方面,我们用中债城投债收益率与同期限国开债到期收益率计算信用利差,9月各期限城投债信用利差先下后上,平均信用利差有所收窄,其中5年期城投债平均信用利差收窄幅度最大,主体信用AAA、AA+和AA级的5年期城投债信用利差较上月分别变动-29.85BP、-44.10BP和-68.40BP。9月30日多数期限和等级城投债利差较上月末利差收窄,收窄幅度在2BP~15BP之间。根据wind兴业研究利差数据,9月多数省份城投债月均信用利差中位数有收窄的趋势,贵州、云南、天津等省份利差有所扩大,区域分化依然十分明显。整体来看,“资产荒”背景下对城投债挖掘有所增强。经济下行压力加大,投资人风险偏好持续降低,加之“资产荒”不断加剧,投资人对城投更加青睐,利差持续收窄。

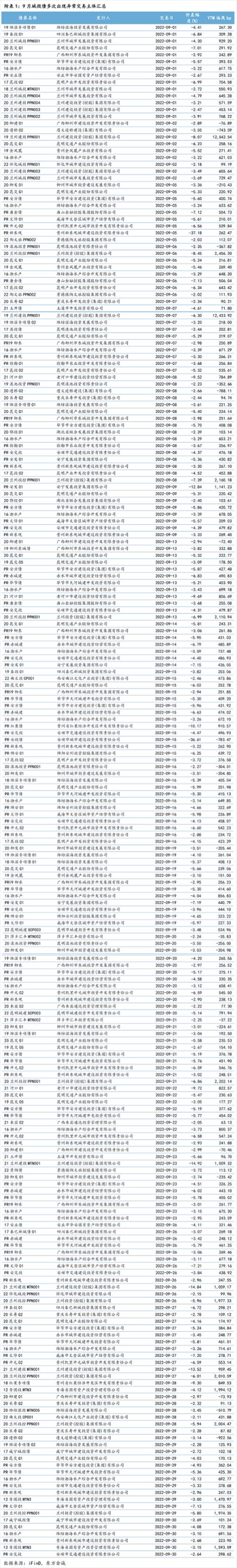

异常交易方面,9月共有75家城投公司主体的债券出现异常交易,较上月略有减少,其中40家城投公司多日出现交易价格异动,较上月减少。昆明交通产业股份有限公司、潍坊渤海水产综合开发有限公司、贵州新东观城市建设投资有限责任公司、毕节市安方建设投资(集团)有限公司、安顺市交通建设投资有限责任公司、毕节市天河城建开发投资有限公司、广西柳州市东城投资开发集团有限公司和潍坊滨海投资发展有限公司等涉及的异常交易日分别达到21天、20天、14天、13天、11天、11天、11天和11天(详见附表1)。另外,9月城投债异常交易平均价差幅度约为-5.02%,环比略走扩;平均到期收益率偏离468.20BPs,较上月下降16.77BPs。

分省来看,贵州省城投公司的异常交易次数为81次,山东省城投公司的异常交易次数为45次,远高于其他省份,异常交易主体所在地区较为集中,但仍处于永煤事件以来的低位。表明部分投资者对贵州、山东等区域的城投公司的规避情绪仍然较强。

03

城投信用环境及事件

政策性开发性金融工具持续发力,交通基础设施、能源等领域基础设施在建项目融资需求将得到更多保障。9月城投债推迟或取消发行数量较上月略有增加,主要为低评级主体。

1. 政策热点

9月5日,国务院政策例行吹风会提出,要指导地方依法用好5000多亿元的专项债务结存限额,通过发行新增专项债券,重点支持交通基础设施、能源、农林水利、生态环保、社会事业、城乡冷链等物流基础设施,政府产业园区基础设施,国家重大战略项目,保障性安居工程以及新能源项目和新型基础设施项目建设。同时,财政部将积极研究适当扩大专项债券资金投向领域和扩大专项债券用作项目资本金的范围,更好发挥专项债券拉动有效投资的作用。

9月7日,国务院常务会议指出基础设施等事关发展和民生,投资空间大,要继续用好专项债补短板。会议决定,依法盘活地方2019年以来结存的5000多亿元专项债限额,70%各地留用,30%中央财政统筹分配并向成熟项目多的地区倾斜。各地要在10月底前发行完毕,优先支持在建项目,年内形成更多实物工作量。

9月9日,财政部发布关于印发《支持贵州加快提升财政治理能力奋力闯出高质量发展新路的实施方案》的通知,提出要积极增强化债能力。指导贵州加大财政资源统筹力度,积极盘活各类资金资产,完善防范化解地方政府债务风险的考核和问责机制,稳妥化解存量隐性债务,坚决遏制新增隐性债务。研究支持贵州高风险地区开展降低债务风险等级试点。按照市场化、法治化原则,在落实地方政府化债责任和不新增地方政府隐性债务的前提下,允许融资平台公司在与金融机构协商的基础上采取适当展期、债务重组等方式维持资金周转,降低债务利息成本。

9月13日,陕西省印发《推进以县城为重要载体的城镇化建设实施方案》,提出健全投融资机制,根据项目属性和收益,合理谋划投融资方案,通过争取中省预算内投资、专项债券、金融融资等多渠道筹措项目建设资金,持续推进县级融资平台整合升级,提升县城基础设施建设融资能力。同时,积极引导社会资本参与县城开发建设运营、盘活国有存量优质资产。

9月16日,云南国资委在官网发布《云南康旅集团积极改善债务结构谋发展》,称云南康旅集团转型发展受到影响,云南省积极采取措施,给予支持,助力企业脱困发展。文中指出,近期云南省国资委、云南康旅集团与金融机构同向发力,通过主动压降金融杠杆、以市场化方式对康旅集团金融供给结构进行全面优化,增加负债稳定性(增加流动性支持),提前清偿高成本债务,改善财务状况,生产经营将逐步提升。

9月21日,国常会要求对收费公路经营主体给予定向金融政策支持,适当降低融资成本,并用好1000亿元交通物流专项再贷款,支持货运企业和司机等纾困,承接交通基建项目的城投企业有望得到融资支持。

9月27日,江西省发布《江西省人民政府办公厅印发关于加快盘活存量资产扩大有效投资工作方案的通知》,提出了全面清查资产、建立资产台账、制定行动方案、落实盘活条件、有序盘活整合、扩大有效投资等六项具体的措施。

2. 关注及风险事件

2022年9月共有15只城投债推迟或取消发行,较上月有所增加,取消发行规模为75.05亿元。所涉及城投债中,最新主体评级为1只AAA级、3只AA+级和11只AA级,低评级主体有所增加。从省份来看,主要集中于江苏、山东和四川省,取消发行债券数均为3只。

9月,共有1家(详见表1)城投企业评级展望被调整为负面,为阿勒泰地区国有资产投资经营有限公司,被下调原因主要为公司重大资产无偿划转以及对外担保显著增加等因素。

1本文所涉城投债数据来自东方金诚城投行业数据库,统计时间为10月12日,下同。

本文作者:研究发展部 丛晓莉 刘暮菡

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56