以史为鉴|复盘白酒股四轮深度调整,这轮跌到位了吗?

10月24日,贵州茅台单日跌幅达到7.56%,单日交易额202.18亿元,茅台最近一次单日超200亿的成交还是在去年9月27日,那天茅台大涨9.50%。

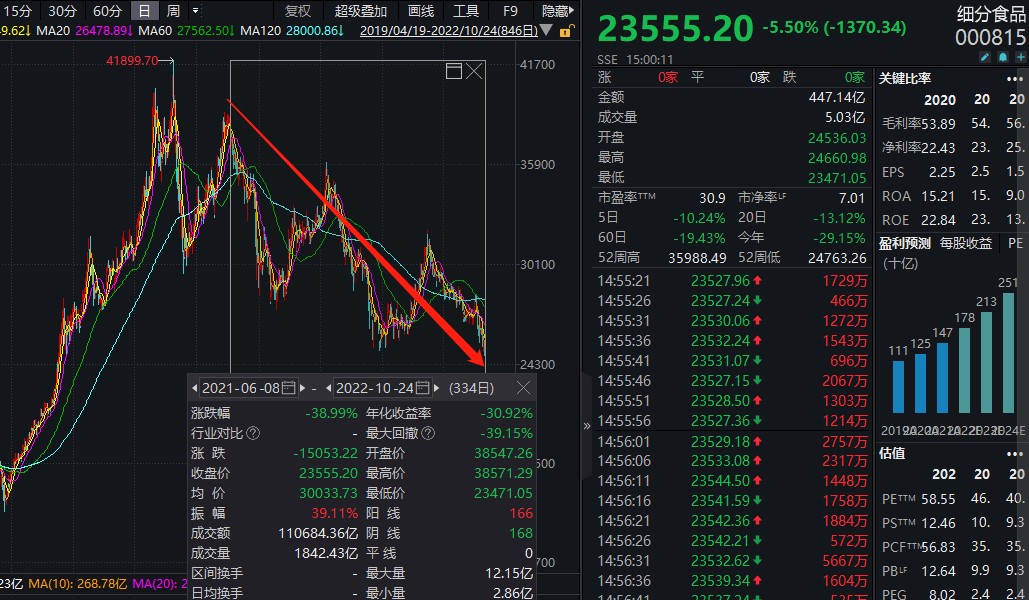

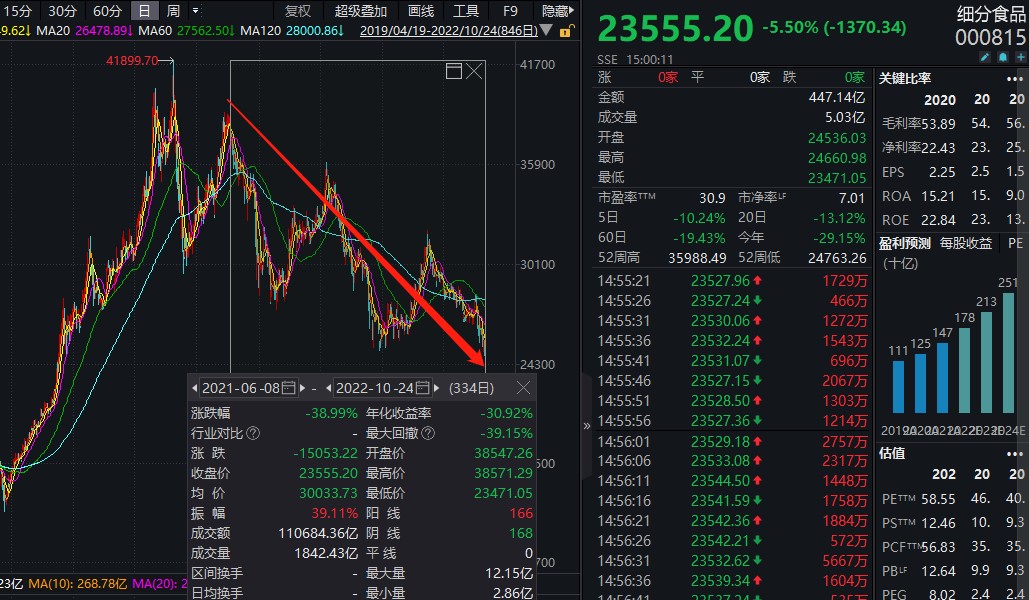

指数层面,短期看,中证细分食品饮料指数自7月阶段高点以来累计跌幅已达25.65%,早已进入“技术性熊市”。

而把时间拉长,其实自2021年6月开始,本轮食品饮料赛道的深度回调就已经开始,到现在已持续17个月,接近6个季度之久(记住这个时间)。

跟踪该指数的食品ETF(515710)10月24日收于0.659元,收盘价创2021年初上市以来最低纪录;指数PE估值跌破30倍,再次回到2020年3月估值低位。

那么,本轮以白酒股为首的食品饮料赛道回调是否接近尾声?广发证券食品首席王永锋在《复盘前四轮深度调整》一文中做了深度解析,现摘取其中精华核心观点,以飨诸位。

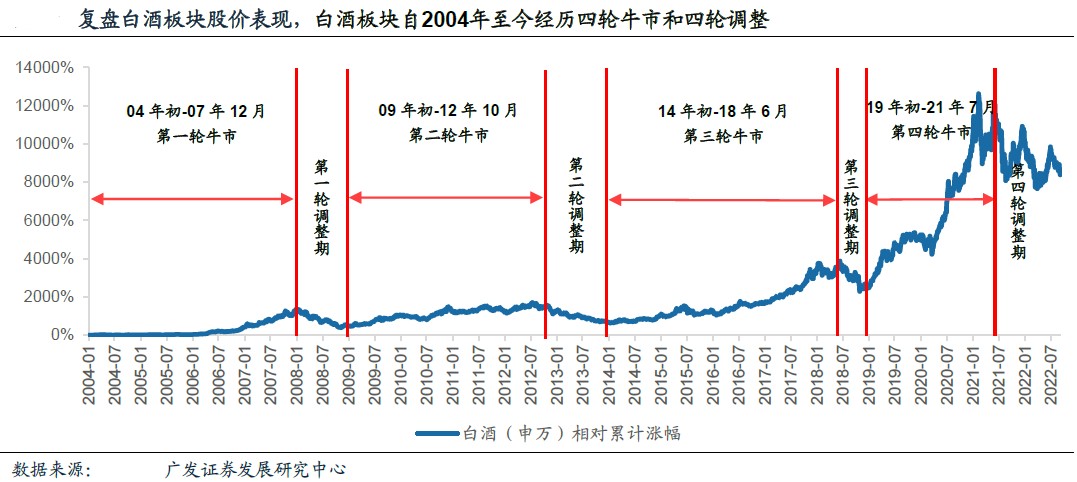

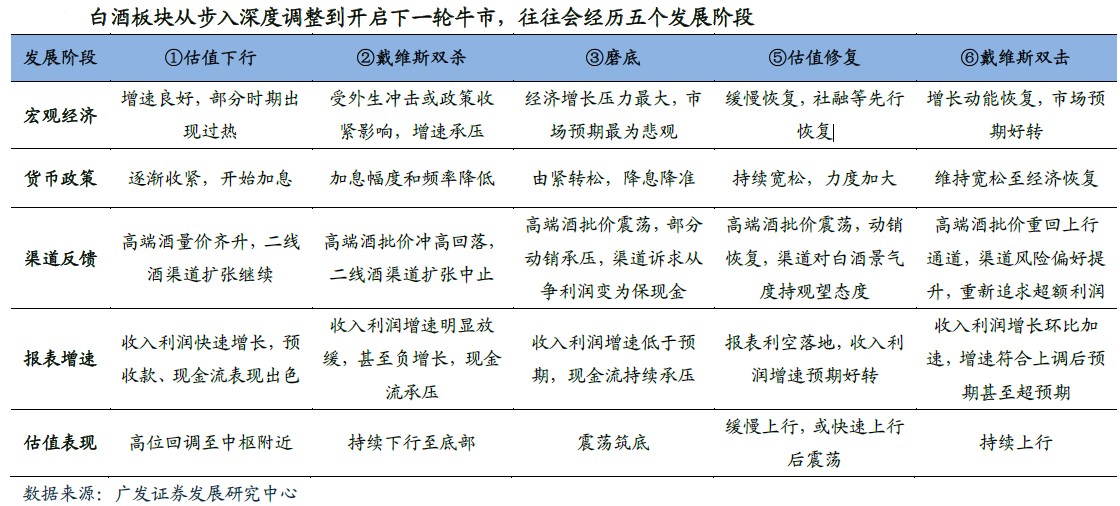

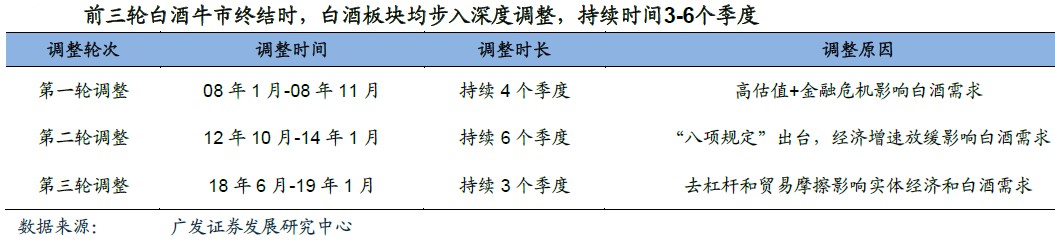

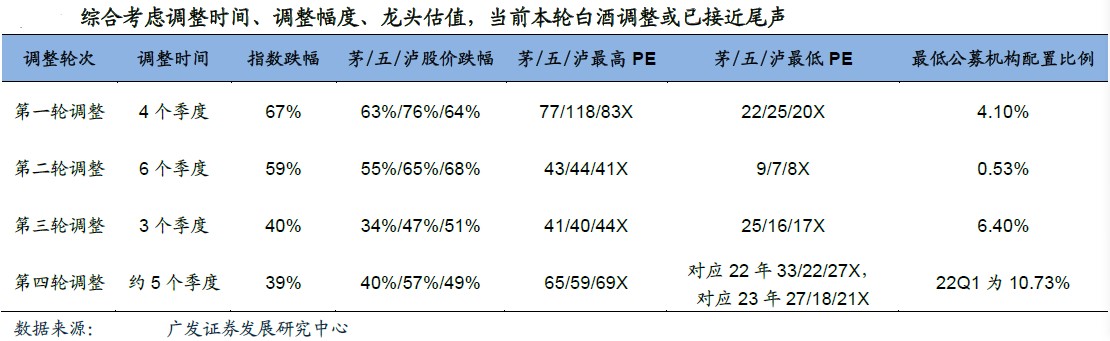

一、本轮为04年以来的第四轮调整,前三轮通常持续3-6个季度

2004年至今白酒共经历四轮深度调整,前三轮调整通常持续3-6个季度。2004年至今白酒经历四轮牛市,每轮牛市终结时板块均经历深度调整。前三轮白酒调整持续3-6个季度,茅台下跌34%-63%,PE调整至22-25X(剔除13-14年极端值9X),五粮液、泸州老窖下跌47%-76%,PE调整至16-25X(剔除13-14年极端值7X、8X)。复盘前三轮调整,高端、次高端白酒批价、库存、动销情况是判断行业拐点的重要参考。

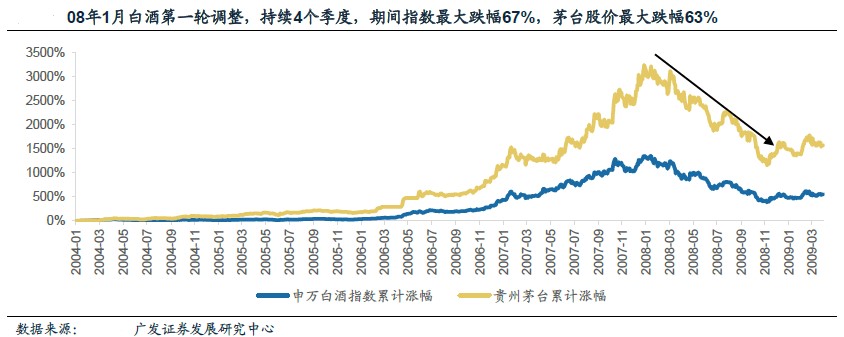

二、2008年第一轮调整持续4个季度

2008年高估值+金融危机终结第一轮白酒牛市,板块调整持续4个季度。04-07年经济高速增长带来白酒需求繁荣,高端酒量价齐升最为受益,第一轮白酒牛市开启,茅台/五粮液/泸州老窖PE上行至77/118/83X。

而经济承压影响白酒需求,龙头酒企平均收入增速从08Q2的40%放缓至08Q3的24%。

2008年初白酒步入第一轮调整,持续4个季度,茅台/五粮液/泸州老窖下跌63%/76%/64%,PE调整至22/25/20X。

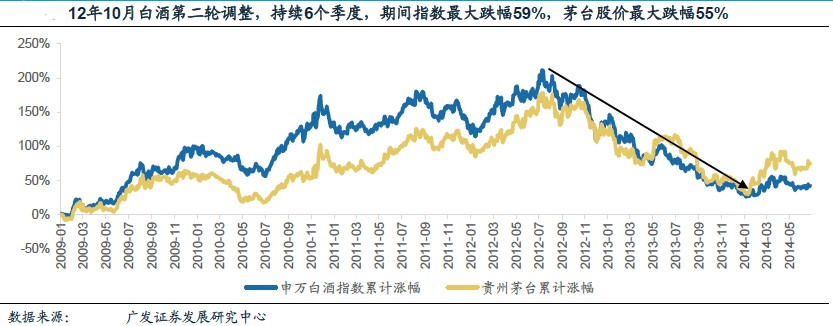

三、2012年第二轮调整持续6个季度

2012年相关规定出台,第二轮白酒牛市结束,板块共调整6个季度。2009年“四万亿”投资带来白酒需求繁荣,高端酒涨价打开地产酒和次高端成长空间,第二轮白酒牛市开启,茅台/五粮液/泸州老窖PE上行至43/44/41X。12年相关规定出台后,白酒需求大幅下降,茅台批价从年初2000元+跌至年底约1200元,龙头酒企平均收入增速从12Q3的56%放缓至12Q4的20%。

2012年底白酒步入第二轮调整,持续6个季度,茅台/五粮液/泸州老窖下跌55%/65%/68%,PE调整至9/7/8X。

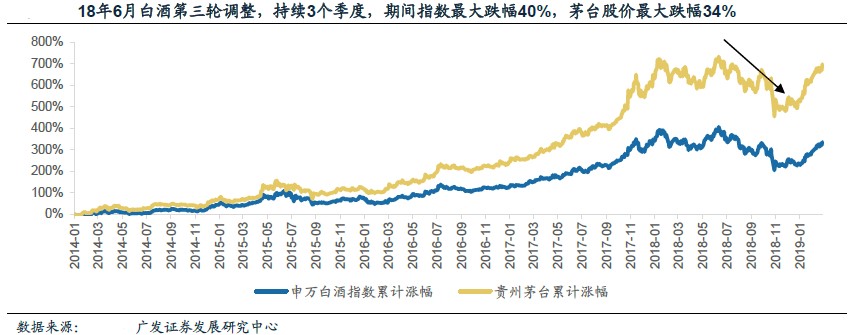

四、2018年第三轮调整持续3个季度

2018年“去杠杆”+贸易摩擦终结第三轮白酒牛市,板块共调整3个季度。12-15年居民收入持续增长,伴随名酒价格下行,白酒民间消费逐渐崛起,支撑高端次高端白酒需求,第三轮白酒牛市开启,茅台/五粮液/泸州老窖PE上行至41/40/44X。2018年“去杠杆”+贸易摩擦影响企业信心,白酒需求增速放缓,龙头酒企平均收入增速从18Q2的38%放缓至18Q3的21%。

2018年中白酒板块步入第三轮调整,持续3个季度,茅台/五粮液/泸州老窖下跌34%/47%/51%,PE最低调整至25/16/17X。

五、王永锋:本轮调整或已接近尾声

2021年行业需求承压终结第四轮白酒牛市,当前本轮调整或已接近尾声。2019年初经济复苏带来白酒需求恢复,茅台批价恢复上行,高端次高端量价齐升,第四轮白酒牛市开启,茅台/五粮液/泸州老窖PE上行至65/59/69X。

2021H2经济增速放缓致白酒需求承压,2021年中白酒板块步入第四轮调整,至今已持续约5个季度(前三轮3-6个季度),茅台/五粮液/泸州老窖下跌40%/57%/49%(前三轮34%-76%),市值低点对应23年PE为27/18/21X(第三轮25/16/17X)。

综合考虑白酒基本面表现及板块调整时间、调整幅度、龙头估值,广发证券王永锋认为,本轮调整或已接近尾声。

本轮白酒调整源于2021年下半年以来宏观经济不景气带来的行业需求承压,自2021年7月以来已持续约5个季度,接近前三轮3-6个季度的最长调整时间。从调整幅度来看,本轮申万白酒指数调整幅度超40%,接近2018年40%的调整幅度,茅/五股价最大跌幅超过40%/57%,已经超过18年34%/47%的最大跌幅,老窖股价最大跌幅超50%,也接近18年51%的最大跌幅。

借鉴历史,货币财政政策转向、社融表现超预期是白酒板块走出调整、开启下一轮牛市的前瞻指标。22H1货币财政政策陆续发力,1月、5月两次LPR利率调降,并推动大规模降费减税,22年5月社融总量超预期,6月社融总量及结构均超预期,从前瞻指标来看,白酒板块有望逐步走出调整。

日前,上市公司三季度业绩预告陆续发布,食品ETF(515710)持仓50只成份股中,2只成份股归母净利润同比增长上限预计翻倍:分别是盐津铺子177.96%、老白干酒113%,而盐津铺子扣非净利润同比更是高增628.57%;贵州茅台预计三季度净利润同比增长19.1%左右。

食品ETF(515710)标的指数(中证细分食品饮料产业指数)最新市盈率(PE-TTM)为29.05倍,历史分位点48.81%,已低于指数2012年上市以来一半的时间; PE Band已达到2020年3月低点29倍,仅从估值上看,性价比或已逐步开始显现。(截至10.24)

新财富食品最佳分析师五届第一、华创证券食品首席董广阳10月24日最新观点认为,市场情绪快速宣泄后,预计短线资金离场,板块已现吸引力。

第一,各地公共卫生防控政策趋于常态化,需求弱复苏方向不变,飞天批价前期虽小幅回落,主要系发货节奏有关,但仍在我们此前判断的2700元中枢附近,且上周周中已止跌企稳;

第二,关于禁酒令的传闻,目前尚未有相关正式文件下发,且部分发酵传闻细则难以实际落地,实际上12年三公消费从严整治后,白酒政务消费占比预计已不足10%,即便从严管理,影响幅度也大幅降低;

第三,核心酒企标的估值快速回落,其中茅台对应23年30倍PE,五粮液21倍PE,当前业绩和估值匹配度已具吸引力。总体而言,在淡季缺乏催化剂,且市场担忧快速反映之后,预计短线资金已离场,板块已现吸引力。

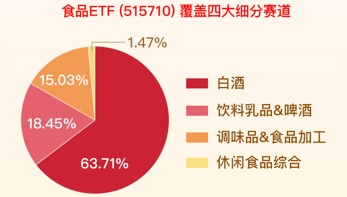

资料显示,食品ETF(515710)覆盖A股食品饮料板块四大细分赛道,重仓贵州茅台、五粮液等高端白酒龙头,兼顾伊利、青岛啤酒、东鹏饮料等其它食品饮料龙头股成长机遇。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56