多家机构预测:宽松政策节奏或提前?港股三桶油走强,中石油涨近4%,港股红利ETF基金(513820)涨超1%,冲击五连阳!

4月14日,中国资产延续回暖!港股红利ETF基金(513820)震荡上行,当前涨1.42%,冲击五连阳!

资金持续布局以港股红利ETF基金(513820)为代表的高股息资产,其标的指数股息率重回8%以上,领先市场主流红利指数!数据显示,港股红利ETF基金(513820)已连续23日累计获资金净流入近4亿元。

数据截至2025.4.13

【多家机构研判宽松政策,港股红利资产受南向资金青睐】

日前,多家机构预测降准降息节奏,宽松政策或提前。东吴证券芦哲认为,“降准降息节奏正提前,作为总量宽松政策核心工具,是稳预期、扩内需重要手段”;中金公司固收团队表示“二季度货币宽松可能明显加快,4月不排除降准降息操作”;浙商证券李超认为,“降准概率大幅上升,释放长期流动性有利于稳定经济基本盘”。

据了解,多家银行下调存款利率。消息面上,北京地区包括平安银行、光大银行、南京银行在内的多家机构,近期下调中长期定期存款利率,也有部分银行提高起存金额。

低利率背景下,港股红利ETF基金(513820)标的指数最新股息率高达8.41%,配置性价比突出,险资等中长期资金入市亦将有望提振港股红利资产估值中枢。

南向资金也聚焦哑铃策略,一方面净买入以阿里、腾讯为代表的成长类科技资产,另一方面也重手买入以中国移动、中国海洋石油、建设银行为代表的港股红利资产。

【近7日南向资金活跃个股净流入】

港股红利ETF基金(513820)标的指数(港股通高股息指数)4月14日震荡上行,成分股多数冲高,太平洋航运涨超4%,港股三桶油走强,中国石油股份涨近4%,中国海洋石油涨超2%,中国石油化工股份现涨0.52%,汇丰控股、越秀地产、中煤能源等涨幅居前。

【无风险利率后续上行空间有限,红利核心逻辑依旧稳固】

申万宏源表示,红利核心逻辑依旧稳固,调整后已重回配置区间。站在当前时点,我们判断无风险利率后续上行空间有限:(1)今年货币政策定调仍为适度宽松,2025年政府工作报告再次明确定调并提到“适时降准降息”;(2)降低实体融资成本仍是政策重点;(3)2025年2月CPI仅为-0.7%,与2025年政府工作报告设定的全年目标2%仍有一定距离;(4)近期美元弱势,汇率压力阶段性得到缓解,降息空间打开。因此,在大逻辑不变而股价调整后,正是重新布局红利板块的时机。(来源于申万宏源20250412《调整之后,红利板块重回配置区!》)

【保险资金入市再次迎来重磅利好!港股红利或为“心头好”】

申万宏源表示,更大力度推动中长期资金入市,红利板块增量资金可期。截止目前,保险资金长期股票投资试点合计获批规模1620亿元,具体上:(1)第一批:2023年11月,新华保险与中国人寿共同出资500亿设立私募基金“鸿鹄志远”,目前已全部投资落地。中国人寿官网2025年3月10日公告,中国人寿继续联合相关机构共同发起设立鸿鹄基金二期。(2)第二批:2025年1月,中国太保寿险、泰康人寿、阳光人寿参与试点,合计规模为520亿元;2025年3月,人保寿险、中国人寿、太平人寿、新华保险、平安人寿参与试点,合计规模达600亿元。长期利率下行趋势促使险资加大对高股息资产的配置,以缓解利差损压力。而梳理了2024年至今的A/H股险资举牌情况,被举牌公司均具备高股息特征。(来源于申万宏源20250412《调整之后,红利板块重回配置区!》)

华泰证券表示,险资配置红利股的原因主要包括两方面:1)稳定现金收益率:代表现金收益(利息、股息和少量租金)的净投资收益率(NIY)是险资投资收益的中枢和压舱石,2023年以来的利率较快下行对险资带来较大压力,红利股有助于增厚股息贡献,稳定净投资收益率。2)降低利润波动:新会计准则下,保险公司利润主要由承保和投资表现构成,其中承保表现相对稳定,投资表现是利润波动的主要原因。而投资表现中,资本利得是投资表现波动的主要原因。与成长股相比,红利股本身波动性相对较低,有利于降低投资业绩波动和利润波动。(来源于华泰证券2025年3月31日《险资继续增配红利股》)

买红利,更多“聪明投资者”选择“月月评估分红”的港股红利ETF基金(513820):

高股息率:标的指数股息率同类领先,最新股息率达8.41%,居所有主流红利类指数前列。

估值“比价优势”凸显:港股估值相比于A股更低,安全边际更加充分。

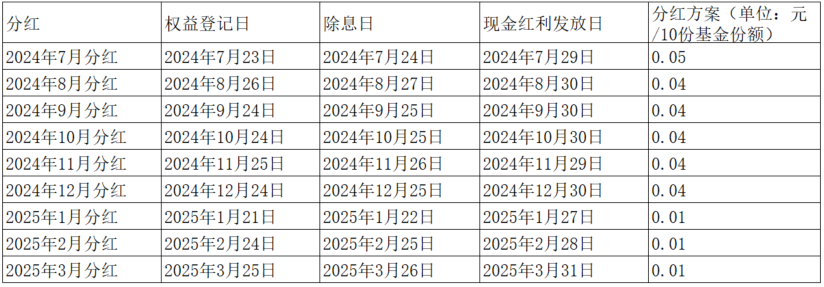

3、稳定可预期的高水平分红:全市场首只“每月分红评估”的港股红利类ETF,一年可最多分红12次。自2024年7月以来,已连续9月分红,每10份已累计分红0.28元。

4、行业平衡、成份股聚焦:行业分布均衡,成份股30只,聚焦优质高股息龙头。

宏观环境存在不确定性和低利率背景下,跟随长期资金寻求配置线索,不妨关注“月月评估分红”的港股红利ETF基金(513820),股息收益相对确定,安全边际更充分,两融标的,玩法升级!更有联接基金(A:501305;C:501306)方便场外投资者7*24申赎、定投。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56