【一周科技动态】大科技的哪些业务是“关税受害者”?大跌期权抄底的本质是什么?

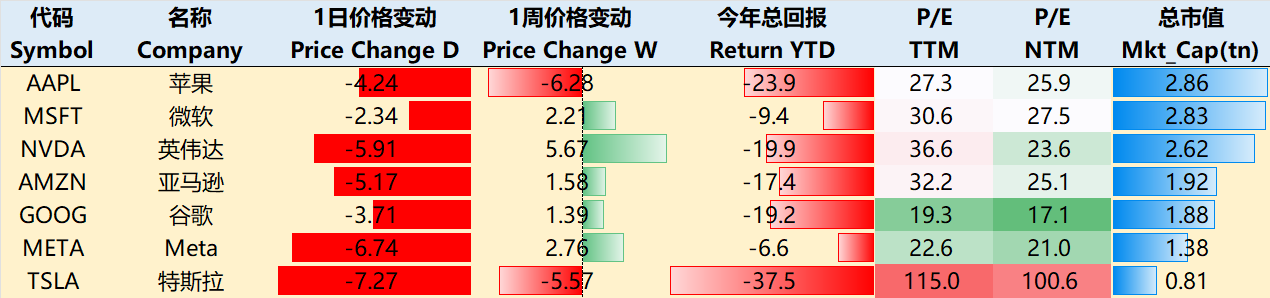

涨跌纷纭——一周大科技表现

本周宏观主线:关税引发巨幅波动,衰退概率上升?

因关税生效带来的市场大幅波动,已经不下于2020年时期,除了股市的周一的大跌,被特朗普认定为“短期的牺牲”外,美债的波动可能更令市场在意(衰退风险提升)?

目前来看,经过本周前三天的发酵与“撤回”,短期内关税风险基本已经出清,往后的结局如何,基本也是在目前市场已经Price-in的范围,因此不会太敏感。但整体来看,中期的风险依旧不可忽视,即便最后落地是10%的关税,经济增速可能会从Q2开始放缓,体现到企业的财报中可能会在Q3

美联储也会因为“再通胀”风险并不会快速降息,但本周他们也开了紧急会议,大概率是讨论极端风险事件出现情况下的流动性缺失和系统性风险。

整体来看,美股仍不便宜,标普500的Forward PE为17.8倍左右,虽然从4月前的22倍已经回调较多,但离过去20年平均值16倍左右仍有距离。考虑到目前美债在中美博弈中的特殊位置,其避险性质被大打折扣。

大科技公司本周的回调后,估值也进一步下降,不同公司面临的关税影响也不同,但明显交易集中度比之前下降。

至4月10日收盘,过去一周,大科技公司多数反弹。其中 $苹果(AAPL)$ -6.28%, $英伟达(NVDA)$ +5.67%, $微软(MSFT)$ +2.20%, $亚马逊(AMZN)$ +1.58%, $谷歌(GOOG)$ $谷歌A(GOOGL)$ +1.39%, $Meta Platforms, Inc.(META)$ +2.75%, $特斯拉(TSLA)$ -5.56%。

影响资产组合的核心交易策略——一周大科技核心观点

“Magnificent Seven”的业务在关税中的“受伤程度”?

Trump的关税政策不确定经过一周的发酵已经渐渐清退,尽管短期内因传闻刺激曾出现上涨,但多空力量基本相当,市场情绪整体偏谨慎。

Mag7的50%的利润来自海外,远高于标普500平均水平。虽然大科技公司中大部分有较强的定价权、较稳定的长期收入,但业绩压力带来的博弈将会在此后一段时间内影响投资者信心。

其中,苹果、亚马逊、特斯拉更容易遭受全球供应链成本变化的影响。

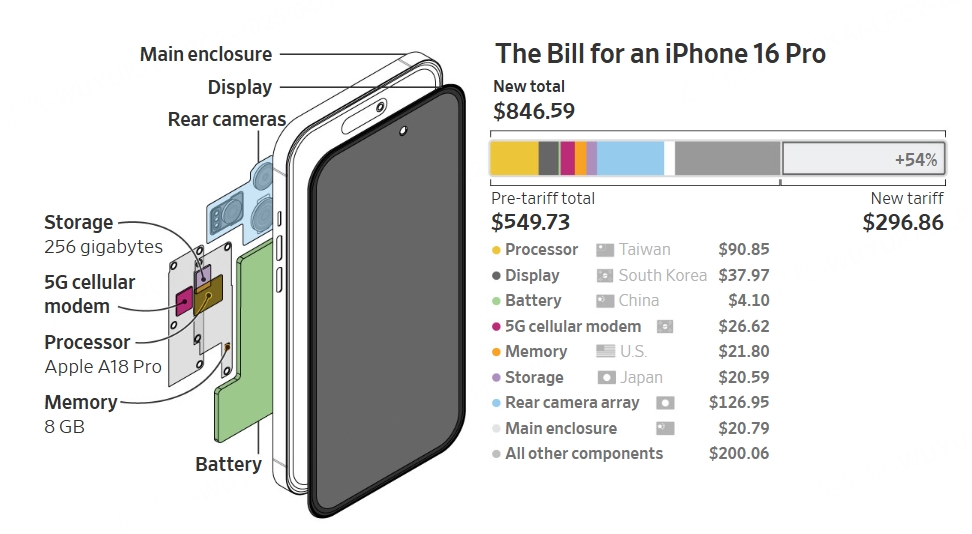

1.AAPL的iPhone生产

全球供应链:iPhone 依赖于复杂的全球供应链,零部件来自不同国家,而最终组装主要在中国,因为中国的电子产品制造非常精细。在美国生产将面临更高的劳动力成本。在中国每部手机的组装人工成本可能为30美元,而在美国则近300美元。

关税导致的成本增加:256GB iPhone 16 Pro 的硬件成本约为550美元,组装和测试成本为 580 美元。如果按照加上145%的关税,成本上升到1347.5美元。最终,这些增加的成本可能会转嫁给消费者,使iPhone的价格大幅上涨,高于目前iPhone 16 Pro 256G在美国的售价。

AAPL在本周的跌幅也是Mag7中最大的,体现了市场对其前景的担忧,更是在“即便关税最终落地只有10%,也会很大程度上修改AAPL利润表”体现

WSJ以54%关税计算的结果

MSFT/GOOGL/META/AMZN 云业务

直接冲击小,因其主业与客户签订长期合同,收入稳定;而数据中心如果因设备成本上涨反成推迟大亏摸资本开支的理由,投资者未必会以“利空”来理解

当然,这也会间接受到企业客户削减支出的滞后影响。

广告业务

广告业务受整体经济影响较为间接,不过META的电商广告占比相对更高,可能短期内收到的冲击会更明显,不过海外电商的广告可能会由部分国内业务广告所填补;

电商业务

面临成本-供应链-消费力三重夹击。

商品成本提升15%-20%,小额包裹免税取消。

利润或减最多100亿美元,占2024利润最高近17%。

消费降级风险高,客户年支出或多2600-3900美元。

尽管AMZN可以供应链重谈、商品结构优化,但难以根本化解。

芯片制造

NVDA的定价权较高,且其大部分产品在美国本土生产,只是其供应链来源可能会收到一定影响。

这里需要考虑关税的一个实操性,以及原产地认定。按照美国的标准,技术来源是最大侧重,含美技术超10%或设计归属美企即视为美原产,而组装类产品的征税原则已从传统的“组装地优先”转向 “物料来源+技术控制权”的双重穿透管理。集成电路产品往往有多个生产国,根据美国标准,NVDA大部分的原材料都有可能被认定为“美国产品”而幸免于难。

此外,台积电在美国工厂有助分散风险,但短期效益有限。

期权观察家——大科技期权策略

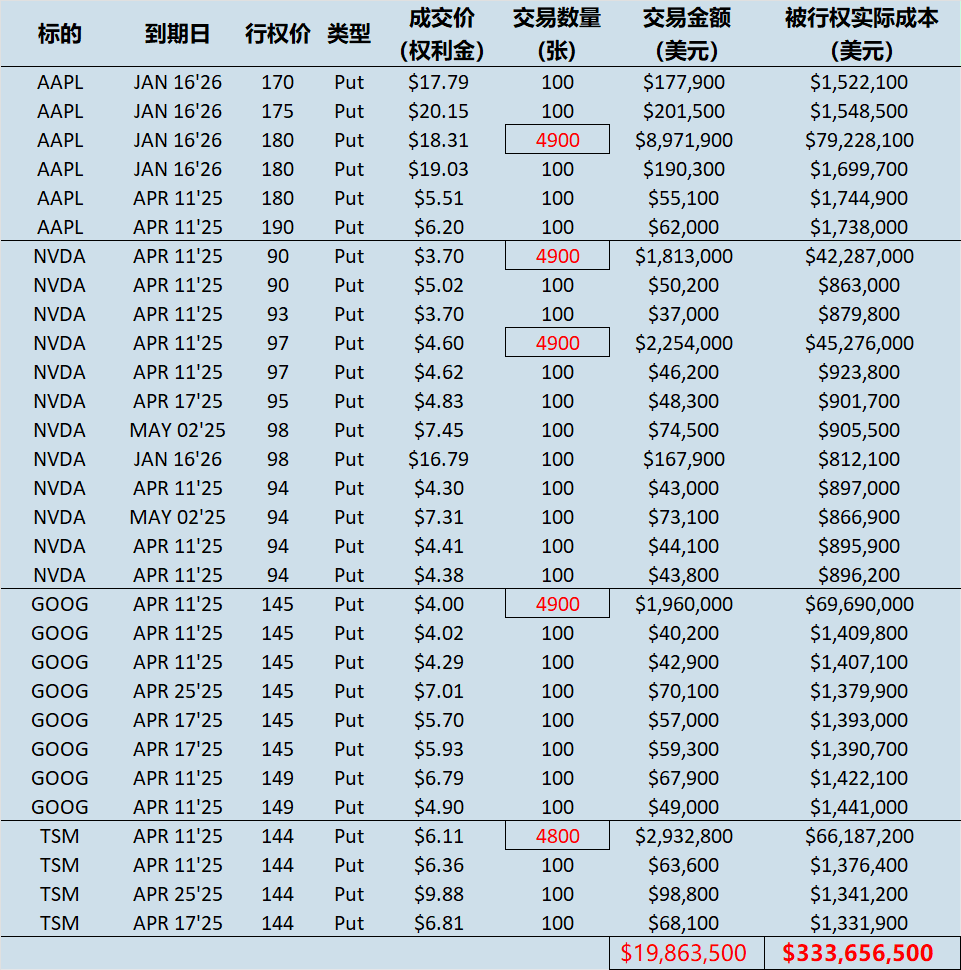

本周我们关注:段永平等大资金的期权抄底?

4月7日 $标普500波动率指数(VIX)$ 飙升到60,虽然是几个月来的新高,但没有达到20年3月的高度。然而跌幅并不小,说明一定程度上的空头情绪也被提前Price-in。从随后两天的大摇摆来看,VIX尽管可能会维持在30以上的高位,但VIX会限行股价变化的方向衰减,这也给期权交易的卖方提供了更多的机会。

例如,段永平在2025年4月7日通过卖出看跌期权(Sell Put)抄底美股科技股,虽然有不少比例都是或者接近平价期权(ATM),但作为卖方在大跌日的抄底,其核心策略为“恐慌溢价收割”:

操作逻辑:利用市场因关税恐慌导致的波动率飙升,主要卖出苹果(AAPL)、英伟达(NVDA)、台积电(TSM)、谷歌(GOOG)等科技巨头的看跌期权,权利金收入达2100万美元,若未被行权则净赚收益,若行权则以预设低价(如苹果175美元、英伟达94美元)接盘,实现“跌了打折买、涨了白收租”的非对称收益。

标的布局:聚焦AI算力(英伟达、台积电)和现金流王者(苹果、谷歌),结合短期博弈(4月到期合约)与长期安全边际(2026年到期合约),同时买入英伟达正股形成“期权+底仓”双保险,展现对核心资产护城河的深度认可。

虽然这种需要上亿美金级别的操作,普通投资者难以复制,但当前阶段作为卖方,本质是“用期权雕刻安全边际”,其实也是在波动行情中降低自己的持仓成本,这种策略倒是可以作为参考。

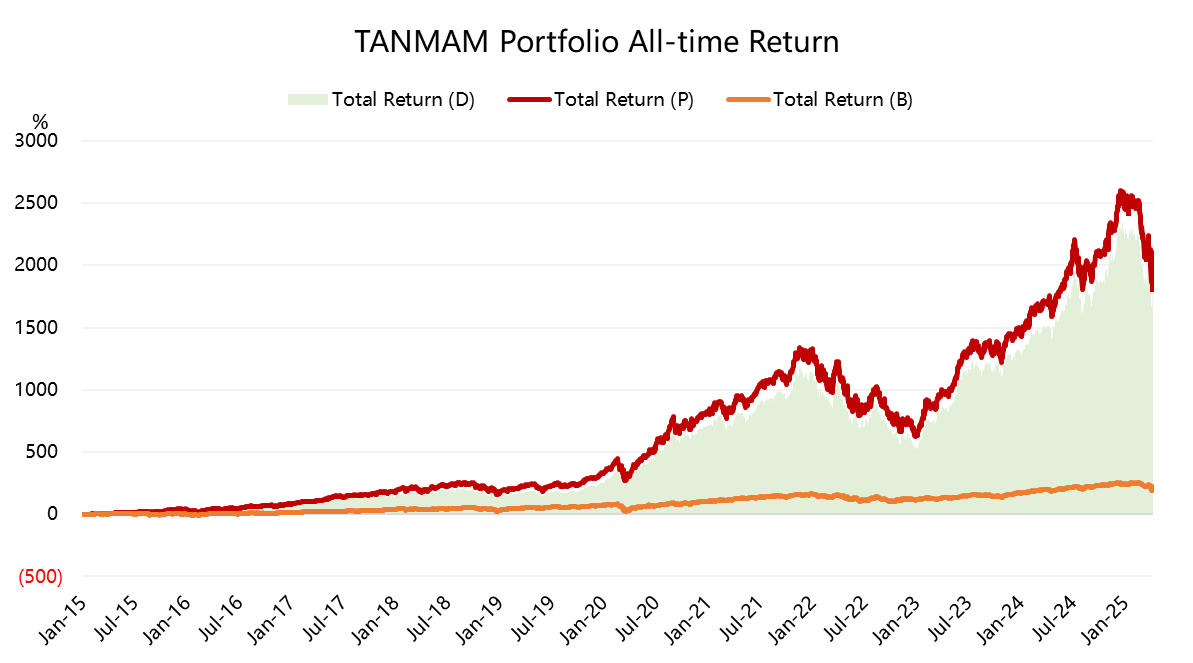

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

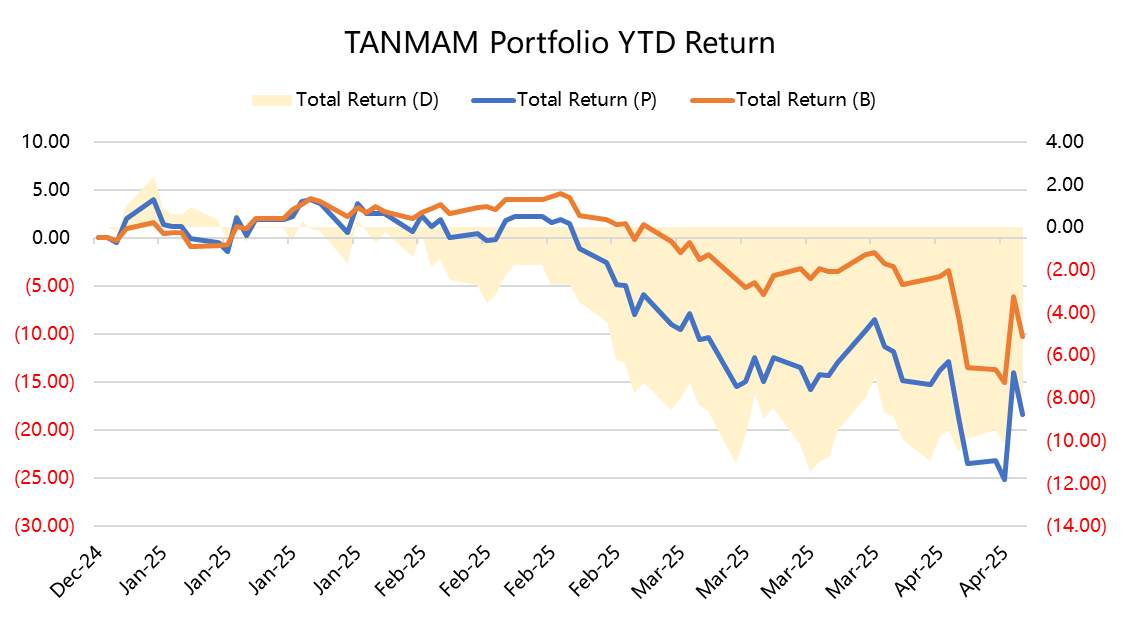

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超 $标普500ETF(SPY)$ 的,总回报达到了1989.47 %,同期 $标普500ETF(SPY)$ 回报204.96 %,超额收益1784.51%。

今年以来大科技股出现回调,回报为-18.37%,不及SPY的-10.22%;

过去一年组合的夏普比率回落至0.87,SPY为0.32,组合的信息比率0.98。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56