镍&不锈钢周报:产业链成本高居不下,不锈钢缺货空涨

来源:CFC金属研究

摘要

宏观方面,联储加息预期出现回落,沪镍压力有所减轻,下周将公布中美GDP数据,宏观情绪扰动或持续。

纯镍方面,现货紧缺略有好转,下游采购刚需为主;镍矿方面,天气扰动导致供应持续偏紧,下游铁厂对高价矿接受程度较为有限;镍铁方面,印尼回流大幅减少,下游钢厂采购较为旺盛,流通库存被逐步消耗;不锈钢方面,成本高企叠加现货紧缺,价格不断走强,但实际需求较为有限,涨势能否持续依然需要观望。

总的来说,随着产业链成本维持在高位,镍价中枢开始缓慢上移,但宏观面与基本面多空交织,短期看镍价或难走出趋势性行情,而不锈钢虽然已连涨一周多,但下游成交清淡,上方空间或较为有限。沪镍2211参考区间175000-195000元/吨。SS2211参考区间17000-18000元/吨。

操作策略:操作上,沪镍区间操作,不锈钢轻仓做空。

不确定性风险:俄乌局势、镍收储消息落地、印尼镍出口税落地、疫情扰动、不锈钢厂代理回购、不锈钢厂价格政策变化、镍铁供应不足超预期

一

行情回顾

本周沪镍继续震荡,不锈钢走势偏强。宏观方面,英国政局变动、财政政策转向,使得美元指数震荡运行,消息面上美联储官员表态虽偏鹰,但有新美联储通讯社之称的Timiraos表示,美联储正考虑缩小12月加息幅度至50基点,但2023年的终点利率或将提高,宏观预期调整继续对镍价施加影响。产业方面,随着菲律宾镍矿发货环比继续下降、镍铁持续保持紧平衡,镍产业成本不断上移,对镍价形成一定支撑。不锈钢方面,随着成本走高,商家提价较为频繁,本周不锈钢期现价格偏强运行,但值得注意的是,目前下游需求仍迟迟不见好转。

二

价格影响因素分析

1、宏观面

1·1、国外:英国政局变动,财政政策大幅转向

本周公布的核心数据较少,市场关注的点主要在于市场的政策风波。首先是英国的财政政策出现了 180度的大反转。英国财政大臣亨特宣布将无限期取消削减所得税计划,能源支持计划的实施时间将由两年缩短至明年四月。亨特拒绝排除对能源公司征收暴利税的可能性,这与英国首相特拉斯此前的说法截然不同。并且就在 2 天之后,英国首相特拉斯宣布辞职,成为了英国历史上任期最短的首相。英磅收次政策扰动出现了反弹回升的走势,令美元指数在周内走弱。

而日本央行针对日元的大幅贬值也有所行动。在美元兑日元突破 150 并且日本的通胀率突破 3%之后,日本财务大臣铃木俊一周五重申,日本已准备好采取行动,称近期日元突然单边疲软是不可取的,他正以高度的紧迫感关注市场。大和证券高级外汇策略师 Yukio Ishizuki 表示,如果日元跌势加速速,或者日元是唯一承压的货币,例如日元兑欧元跌至 150,当局就有可能进行干预。

纽约联邦储备银行周一公布,衡量当前企业状况的制造业指数 10 月降至-9.1,预估为-4.0。该指数低于零表明纽约制造业正在萎缩。该调查的新订单指数为 3.7,与 9 月持平。支付价格指数报 48.6,9 月为39.6。就业指数报 7.7,9 月报 9.7。制造商对未来六个月的企业状况感到悲观。

投资者对德国经济的信心在 10 月份意外小幅上升。周二公布的数据显示,德国 10 月 ZEW 经济景气指数降至-59.2,好于市场预期的-65.7,前值为-61.9。欧元区的情况与德国类似。欧元区 10 月 ZEW 经济景气指数从 9 月的-60.7 升至-59.7,但欧元区 10 月 ZEW 经济现况指数则从 9 月的-58.9 进一步下滑至-70.6。

1·2、国内:10月LPR报价持稳

央行发布公告显示:为维护银行体系流动性合理充裕,17日人民银行开展5000亿元中期借贷便利(MLF)操作和20亿元7天逆回购操作,中标利率分别为2.75%、2.00%,均与此前持平。10月LPR报价持稳,1年期LPR报3.65%,上次为3.65%;5年期以上品种报4.30%,上次为4.30%。

多地鼓励存量房“纳保”。自5月以来,多地陆续出台相关政策,鼓励将开发商及居民持有的存量房源转化为保障性租赁住房。“十四五”期间,全国40个重点城市计划新增保障性租赁住房约650万套,2022年是完成这一目标的关键期。

2、基本面:镍矿、镍铁供应偏紧,不锈钢成交持续偏弱

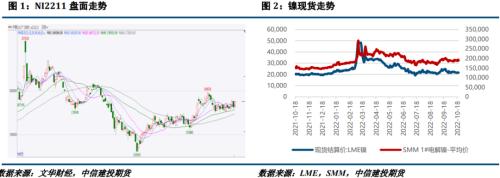

本周纯镍价格小幅下降。供应方面,周中现货资源较为紧缺,但随着市场资源陆续到货,紧缺情况略有缓解,目前来看疫情扰动对纯镍运输的影响较为有限。需求方面,目前纯镍仍是刚需成交为主,镍价高企之下现货成交较为清淡,周五现货价格略有回落,成交也有所好转,另外随着镍豆溶解制备硫酸镍的经济性提升,近期镍豆成交也有一定恢复。10月21日SMM电解镍均价188650元/吨,相较上周下跌1.36%。

本周镍矿价格维持不变。供应方面,本周镍矿发货环比继续下降,受天气因素影响,目前菲律宾苏里高矿区装货效率较低,菲律宾锚地等待装货船只依然较多,基本为前期所出售的订单,供应持续偏紧。需求方面,受镍矿成本高居不下影响,近期镍铁厂利润率有所回落,铁厂采购高价矿的意愿十分有限。综合来看,天气因素导致镍矿目前供应持续偏紧,在不锈钢市场火热的背景下,产业链成本持续维持在高位震荡,对镍价形成一定支撑。10月21日菲律宾红土镍矿1.5%(CIF)均价71美元/湿吨,相较上周无变化。

本周镍铁价格小幅上涨。供应方面,本周印尼镍铁发货环比大减超80%,中小铁厂订单已经签订完毕,部分大厂的库存也在逐渐消耗,矿端成本坚挺使得镍铁价格持续上行。需求方面,近期不锈钢市场涨价氛围浓厚,钢厂利润率不断走高,开工意愿较强,与此同时废钢价格难见回落趋势,钢厂对镍铁的采购持续增加。10月21日8-12%高镍生铁(出厂价)均价1355元/镍点,相较上周上涨0.93%。

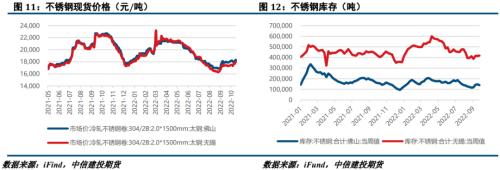

本周不锈钢价格继续上涨。从成本端看,镍铁价格维持小幅上涨趋势,废钢价格高居不下,铬铁厂持续减产推动铬铁价格走高,成本支撑十分强力。供应方面,市场陷入缺货空涨局面,部分厂家之间同种现货价格出现差异,市场报价较为混乱,本周库存继续去库,存量资源十分有限。需求方面,下游需求持续偏弱,避险情绪趋浓,近期成交多维持刚需采购。全国主流市场不锈钢社会库存总量69.86万吨,周环比下降3.54%,年同比上升6.27%。其中冷轧不锈钢库存总量33.76万吨,周环比下降0.63%,年同比下降12.08%,热轧不锈钢库存总量36.1万吨,周环比下降6.12%,年同比上升32.05%。本周全国主流市场不锈钢社会库存以消化为主,三系别均有不同程度消化,400系库存消化最为明显。综合来看,成本支撑叠加现货资源有限,不锈钢价格持续走高,但因下游需求持续萎靡,因而其价格上涨的可持续性存疑,后市观望市场到货及成交情况。

策略

宏观方面,联储加息预期出现回落,沪镍压力有所减轻,下周将公布中美GDP数据,宏观情绪扰动或持续。纯镍方面,现货紧缺略有好转,下游采购刚需为主;镍矿方面,天气扰动导致供应持续偏紧,下游铁厂对高价矿接受程度较为有限;镍铁方面,印尼回流大幅减少,下游钢厂采购较为旺盛,流通库存被逐步消耗;不锈钢方面,成本高企叠加现货紧缺,价格不断走强,但实际需求较为有限,涨势能否持续依然需要观望。总的来说,随着产业链成本维持在高位,镍价中枢开始缓慢上移,但宏观面与基本面多空交织,短期看镍价或难走出趋势性行情,而不锈钢虽然已连涨一周多,但下游成交清淡,上方空间或较为有限。沪镍2211参考区间175000-195000元/吨。SS2211参考区间17000-18000元/吨。

操作上,沪镍区间操作,不锈钢轻仓做空。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47