Lululemon: 男人靠不住,海外撑不起

LULULEMON:男人靠不住,海外撑不起

上篇《LULULEMON:一条黑裤而已,凭什么杀出血路?》我们深入分析了 LULU 的成功是建立在极致产品力基础上独特的社群营销商业模式,那么站在当下,LULU 未来的成长空间如何?是否仍然是值得投资的好标的?本篇海豚君带大家继续探讨:

LULU 在 2022 年 4 月公布了最新的 5 年增长计划,目标在 2026 年实现较 2021 年翻倍的增长(营收达到 125 亿美元)。从具体实现的路径上看,LULU 计划在男装上收入翻倍,电商上收入翻倍,以及在国际市场上收入翻 4 倍,此外,管理层还针对品类、渠道、市场三个维度进行了更细致的展望,后文我们按照管理层的思路逐个维度分析 LULU 未来的成长空间:

一、品类上:男装为核心增量市场,但撑不起 “第二增长曲线”

在重点分析男装业务前,我们先从品类上对 LULU 当前的现状和未来的发展思路做一个初步梳理以便后文展开深入分析。根据财报披露,LULU 按品类分为三大业务:男装、女装和其他:

女装:高增阶段已过,持续优化&创新。LULU 的女装业务从品牌创立至今一直是 LULU 的核心收入来源,当前收入占比仍超 60%。从 LULU 女装的产品线上看,已形成了以瑜伽裤为核心,卫衣、外套、T 恤等品类为辅的产品矩阵,并根据面料的不同覆盖了室内运动&日常休闲场景的基本款。

根据公司管理层口径,未来女装的产品拓展方向集中在细分场景的开拓(网球、高尔夫等户外运动&商务正装等)以及面料技术的革新。但从 LULU 近年来推出的新品上看,多数无外乎在经典款的基础上推出不同的颜色、印花&装饰,面料的创新也多集中在提升透气性、延展性、延长面料寿命等渐进式改良,真正类似于 Luon 这种具有革命性创新的面料产品并未出现,因此海豚君认为从产品拓展的角度来说女装成长空间并不大。

男装:起步晚,第二增长曲线。LULU 从 2013 年开始进军男装业务,产品的思路照搬女装的成功密码,从面料入手,主打舒适 + 时尚。由于男装基数较低,近年来增速高于女装业务,截至 2023 年 LULU 男装业务占比提升至 23.4%。管理层 2022 年在 5 年增长规划中提出要在 2026 年实现男装业务翻倍,我们后文重点分析。

其他:高利润率的补充业务;LULU 的其他业务包括鞋类,运动配件,LULU 工作室等(健身体验平台),相较于男装&女装虽然体量小,但利润率&增速都要更高。其中鞋类业务是 LULU2022 年新开辟的赛道,管理层较为重视,但当前体量较小,仍处于起步阶段,我们暂不做讨论。目前其他业务整体营收占比 10% 左右,定位主业的补充。

男装:增量业务,但难现 “小黑裤” 辉煌

从品类的成长空间上看,由于男装业务起步晚,空间大,无疑是 LULU 重要的战略发展方向之一。2024 年 LULU 推出了有史以来最多的男装新品,涵盖各个品类和运动领域,并大力签约多名男性品牌大使,提升 LULU 在男装领域的知名度&影响力。

但从年度维度来看,5 年前(2019 年)男装业务的占比就达到了 23.5%,5 年后的当下男装业务的占比仅提升了 0.7pct,海豚君认为这足以说明 Lululemon 的男装业务进展并不顺利。

下面我们来重点探讨下男装业务的成长空间,整体而言,海豚君不太看好男装业务会有超预期的表现。

Source:LULU 官网,HT

1)不同于瑜伽裤,男装竞争格局分散,同赛道可选择范围较广。首先,根据我们上篇分析,瑜伽裤这种包裹感强的服装对面料的选择和裁剪工艺要求较高,不同面料&裁剪设计出的瑜伽裤体感差别较大,这也使得 LULU 的 “小黑裤” 凭借极致的面料&裁剪工艺在诞生之际市场上无对手,再叠加瑜伽运动在北美的兴起,“小黑裤” 渗透率一路走高奠定了 LULU 的品牌力,但这也使得从某种意义上 LULU 和瑜伽裤这个品类绑定在了一起。

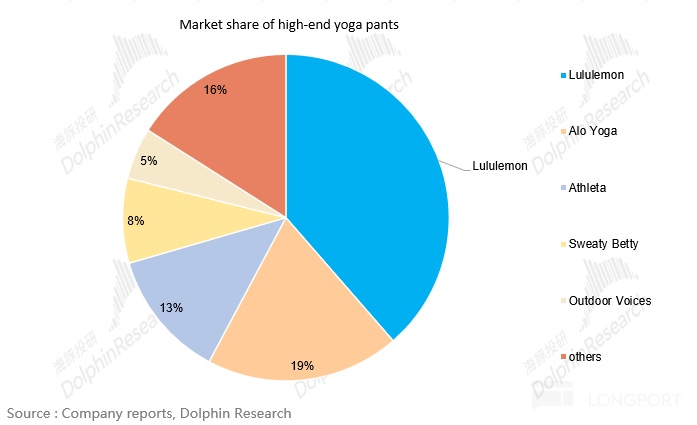

从竞争格局上看,高端瑜伽裤市场集中度比较高,根据欧睿数据,尽管 “小黑裤 “之后出现了诸多 “LULU 的瑜伽裤平替” 品牌包括 Alo Yoga、Maia 等,但 LULU 在高端瑜伽裤赛道上市占率仍然接近 40%,超出第二名 Alo Yoga 近 20pct,拥有统治力的地位,底层原因还是在于 LULU 的瑜伽裤拥有极高的产品力,可替代性较弱。

对于男装而言则不尽然。无论是商务休闲,还是运动休闲赛道,可选择的范围都要更多更广。

以 LULU 男装的畅销单品商务休闲男裤 ABC(Anti - Ball Crushing)系列为例,从名字可以看出来 ABC 系列主打一个宽松舒适,不伤男性私处,穿起来比正装裤舒服,又不像运动裤那么随便。

但问题在于,商务休闲裤可不是 LULU 的代名词,早在 LULU 之前,无论是国际品牌 Banana Republic、J Crew 还是国内的九牧王、啄木鸟、在商务休闲男裤上都拥有深厚的技术积淀&品牌认知,LULU 作为后进入的玩家,尽管在面料的性能上优于上述品牌,但与女装的 “小黑裤 “所带来的品牌认知度相比相形见绌,再加上男裤的面料&裁剪对于最终产品体感的效果而言并没有瑜伽裤那么 “苛刻”,因此对于消费者而言可替代性较强。

2)性价比严重缺失

消费领域一直流传着一句话——“消费能力按从大到小排序,分别是女人、小孩、老人、狗、男人”,虽然是调侃,但也反映出同样的品类,想撬动男性进行消费并不是一件易事,比起女性多样化&高频的消费需求,男性的消费意愿往往更加单一且朴素。

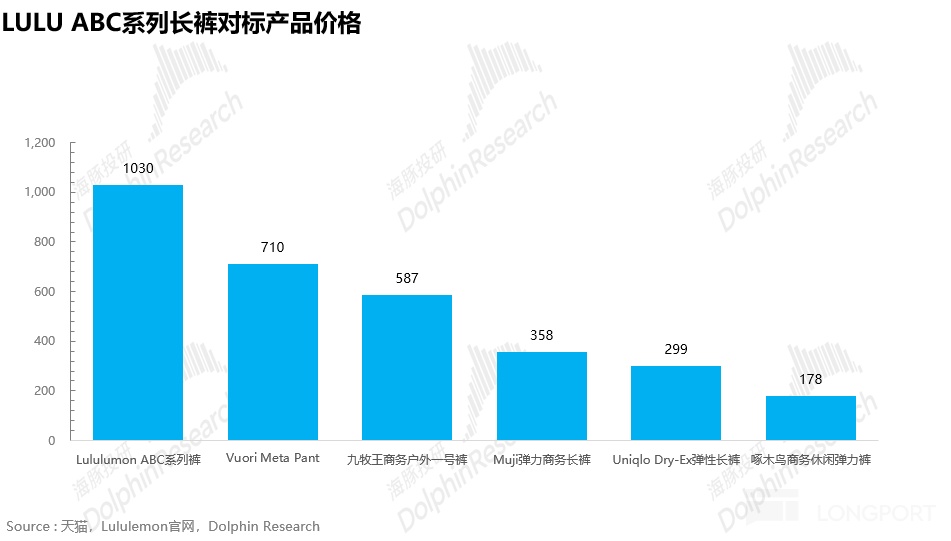

根据下图,海豚君搜集了几款市面上对标 ABC 系列长裤的其他品牌的类似单品,单一条长裤 LULU 的售价就高达 1030 元,是九牧王的一倍,优衣库、MUJI 的两倍。如果放在前几年男性消费者为具备更高科技面料、更宽松舒适的 LULU 支付溢价这套逻辑可能还能说得通,但在 “中产” 消费力受损的当下似乎也并没有太多说服力。

另一方面,根据 lululemon 的官方数据显示,LULU 的男士服装销售额中,有 60% 都来自于他们的生活伴侣种草 LULU 后的推荐,自发性购买 LULU 男装的消费者是少数。

总体而言,作为首个靠女性市场突围的运动品牌,想要持续增长,进军男装自然是必不可少的环节,但通过上文的分析,海豚据认为 LULU 的男装缺乏辨识度足够高、极具代表性的大单品(对标女装的 “小黑裤”),导致男装业务与众多竞品相比不够有辨识度,更多的还是女装带来的品牌认知的外溢。

因此海豚君认为除非男装也打造出类似 “小黑裤 “一样引领时代潮流的爆款单品,否则男装业务很难再现 “小黑裤” 的辉煌。

本质上,男装做到现在,只是女性业务的流量外溢,对 LULU 来的确是增量市场,能够做大销售规模,但要男装跟女性业务类似,成为支撑 LULU 的第二曲线,还有点难度。

二、国际市场:未来成长的真正扛旗手?

上文我们从品类角度探讨了 LULU 各业务的成长空间,并通过重点分析男装业务得出 LULU 的男装很难复制女装 “小黑裤” 的辉煌。

那现在真正有可能撑起 LULU 成长溢价的,在海豚君看来,拓市场(海外市场),远比拓品类(男装)的希望高。

先看一下,公司目前的市场开拓现状:

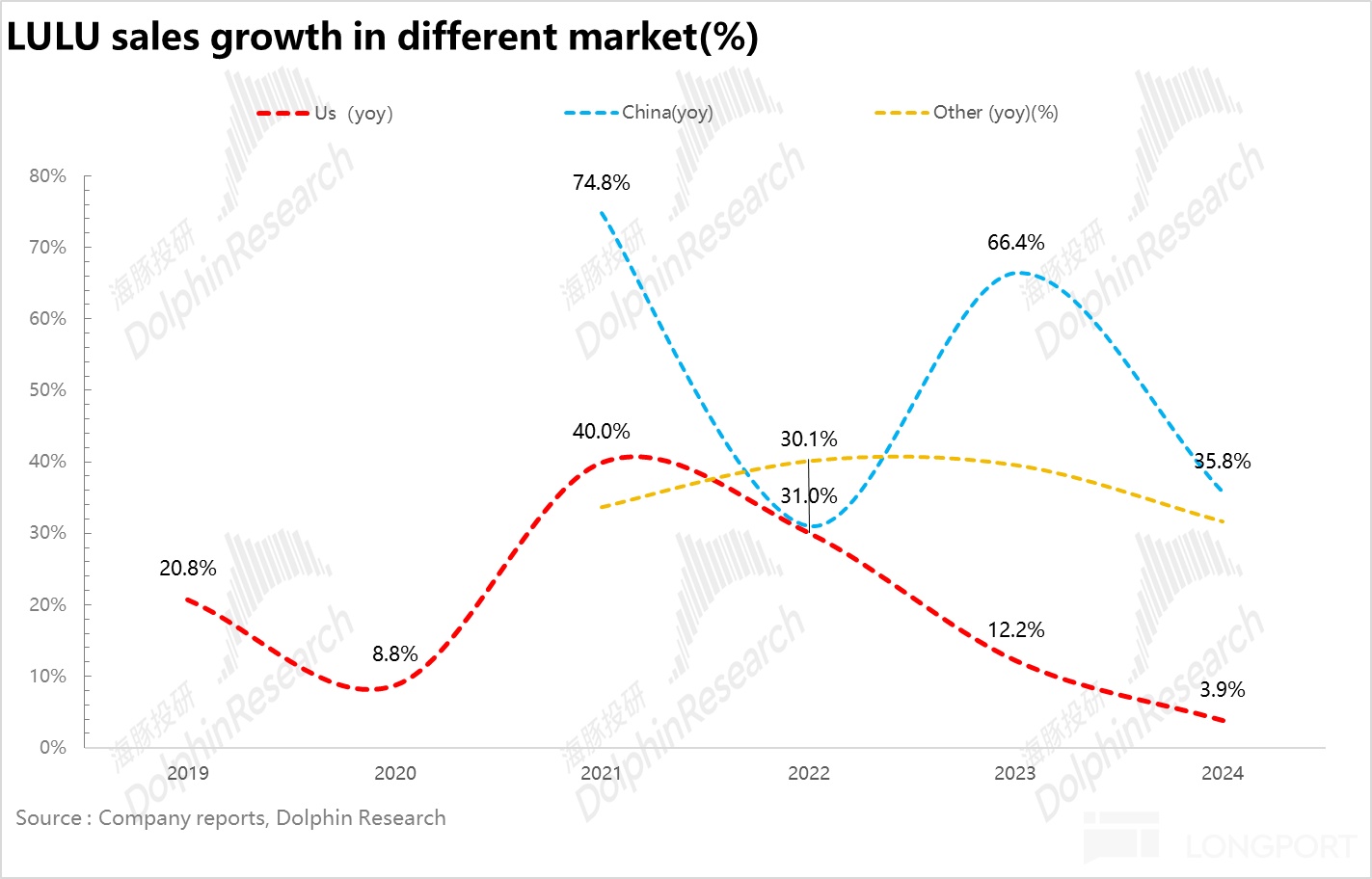

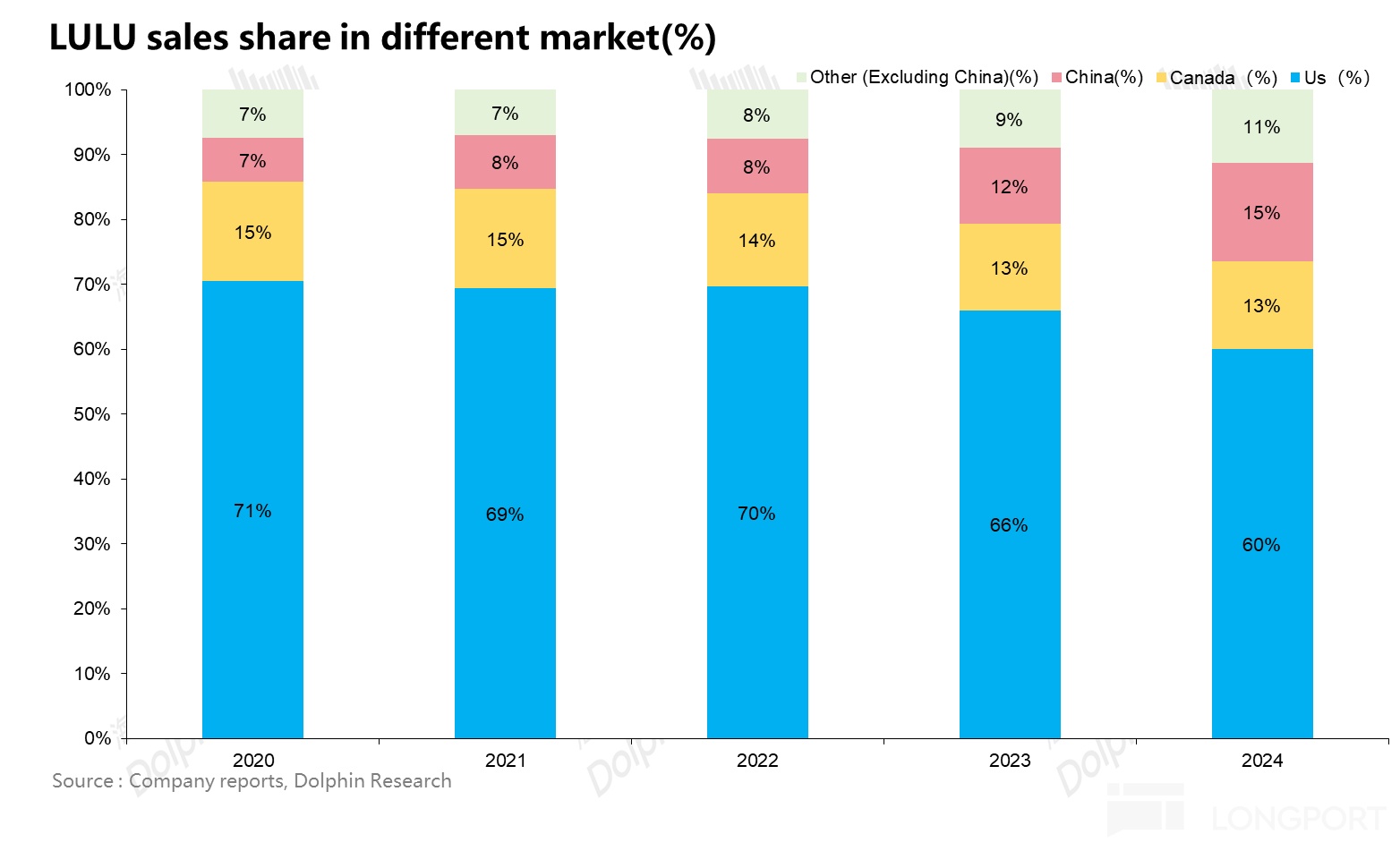

北美地区:高增期已过,进入低速增长期。北美地区(美国&加拿大)作为 LULU 的大本营,当前营收占比为 75%,经过 20 余年的发展,LULU 的瑜伽裤当前在 25-45 岁女性群体(核心潜在用户)渗透率接近 40%,已基本完成了核心用户的渗透。

从体量上看,2024 年 LULU 在北美地区的总营收为 79.3 亿美元,同比增长 4%,其中服饰收入为 69 亿美元,已超过 NIKE 在北美地区的服饰营收(NIKE 为 61 亿美元),因此海豚君认为 LULU 在北美地区的高增期已过,未来将进入低速增长阶段。

从北美地区过往的业绩上看,2023 年 LULU 在北美地区增速从 30%% 降至 12%,2024 年的增速进一步下滑至 4%,结合近期管理层在电话会的论述及调研纪要,可以概括为:

1)竞争格局恶化:当前北美地区 “仿冒文化” 盛行,年轻消费者热衷购买平价仿冒品,各个注重个人风格,对大品牌的忠诚度开始下降,在这个背景下 Alo Yoga、Vuori 和 Free People Movement 等竞品开始蚕食 LULU 在北美的份额。

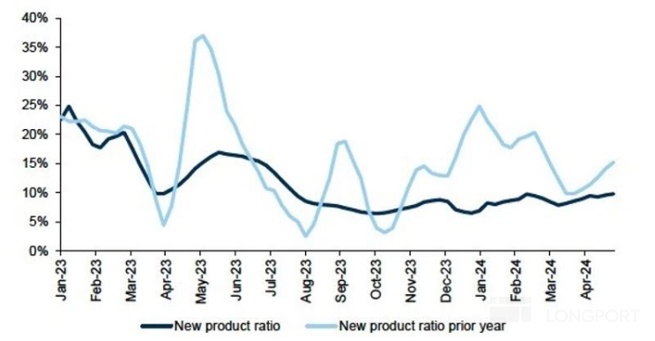

2)产品推新速度放缓:由于 LULU 在北美地区已经基本完成了核心用户的渗透,因此新品的推出对于增量至关重要,根据统计,2023 年开始 LULU 的新品率(新品数量/总产品数)开始明显下降,从产品开发到上市的周期放缓,使得新品缺乏时效性。

针对以上两点,海豚君认为北美的年轻消费群体消费行为发生变化所带来的对 LULU 竞争格局的恶化在短期内无法避免,而产品推新速度放缓的原因海豚君推测和 LULU 前首席产品官 Sun Choe 的离职、新团队上任后需要一定的磨合有关,根据 4Q24 公司在电话会里的信息,当前 LULU 产品整体的推新速度基本已经恢复至正常水平。

因此海豚君认为北美地区增速放缓的核心原因还是瑜伽裤在北美的核心消费人群里已基本完成渗透。而公司目前也没有研发出真正能承接瑜伽裤的第二品类。

Source: Goldman Sachs, Dolphin Research

国际市场:渗透率快速提升阶段,仍处于高增期。

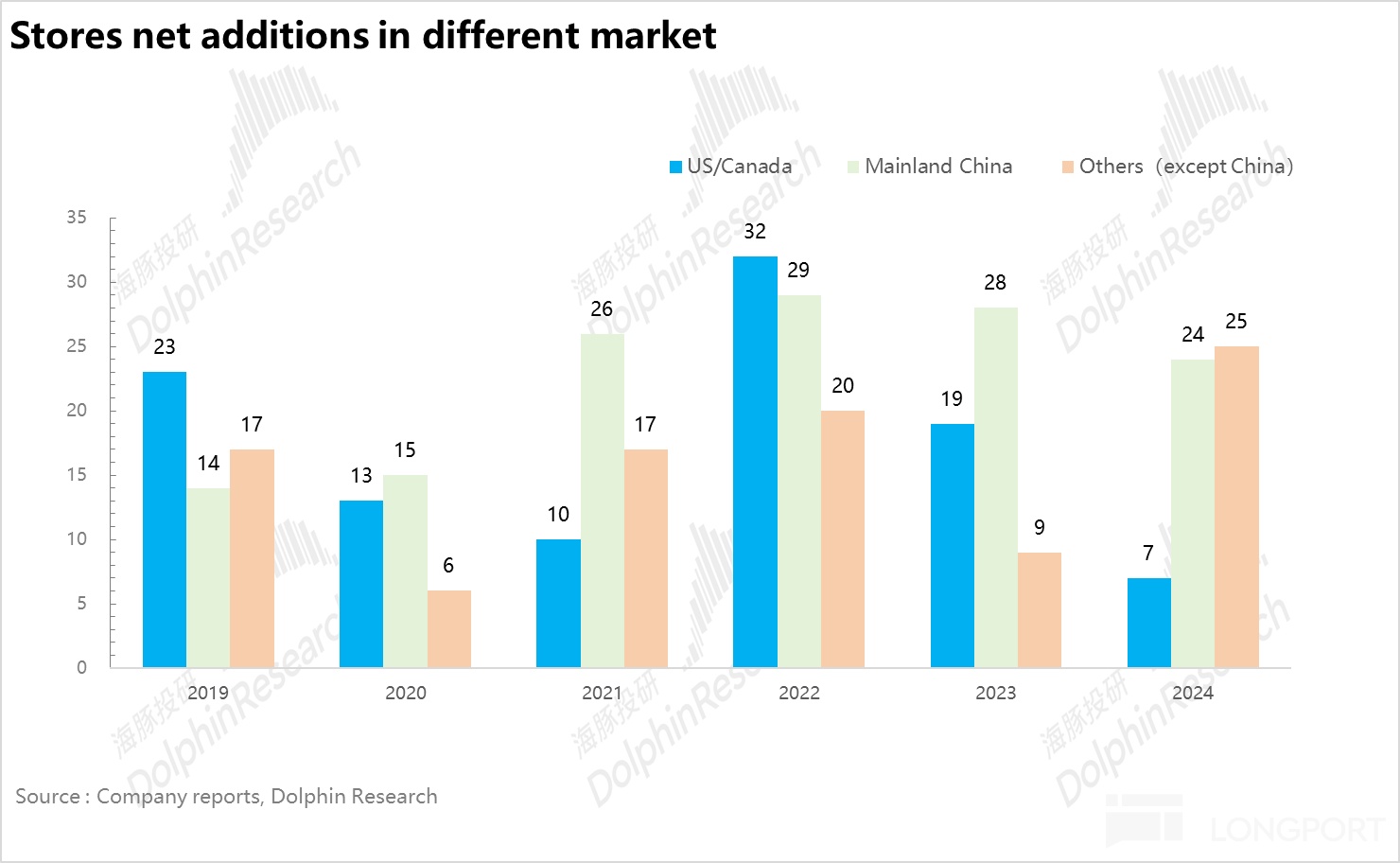

从下图可以看到过去 5 年 LULU 国际市场的增速远高于北美地区的增速,而中国市场又是国际市场中成长最快的市场,无论是开店数还是单店坪效都处于爬坡期。

根据 LULU 披露的数据,在过去三年消费疲软的环境下中国地区 CAGR 达到 50% 以上。与此同时,中国区有超过一半的门店近三年才开店,在全球主要市场中比例最高,说明公司管理层对中国市场的重视程度。

从开店上看,LULU 的策略非常清晰,主打一个从高线城市建立品牌认知,然后逐步向下线城市下沉。当前 LULU 基本已经覆盖了国内的超一线和一线城市,正逐步向二三线城市拓张。

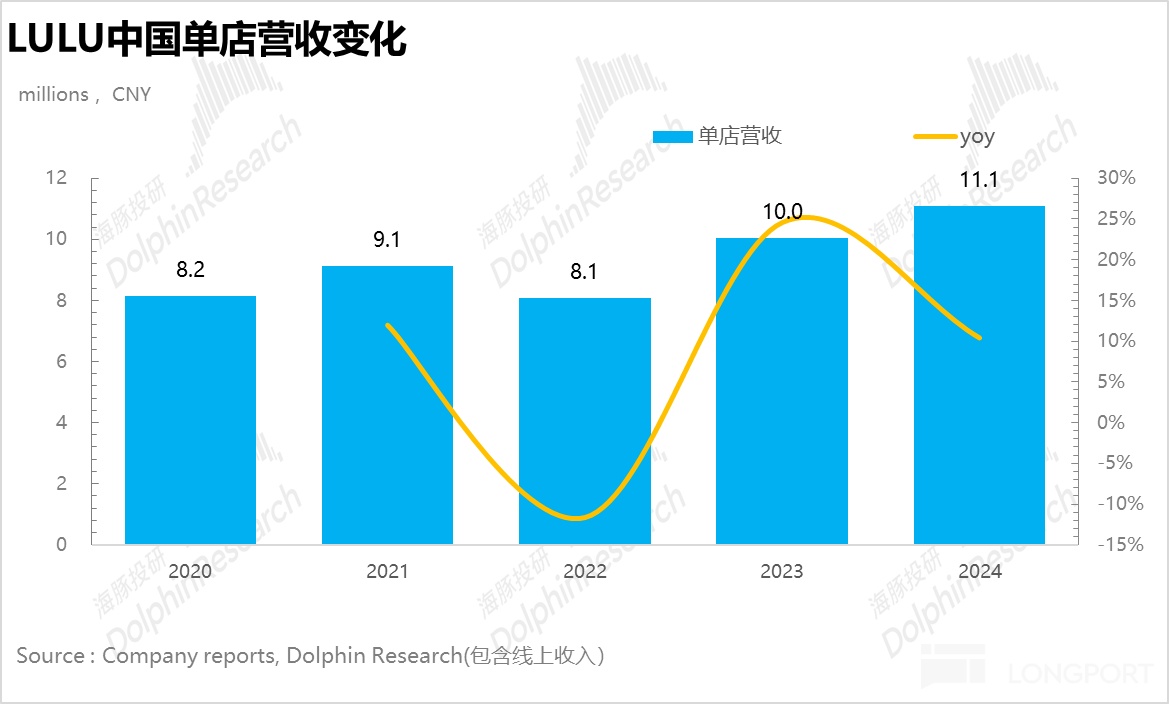

但需要注意的是由于 LULU 的单价比较高,下线城市的消费力自然比不上高线城市,因此在开店速度保持不变的情况下,单店营收放缓有可能使得 LULU 在中国区的营收增速降低。

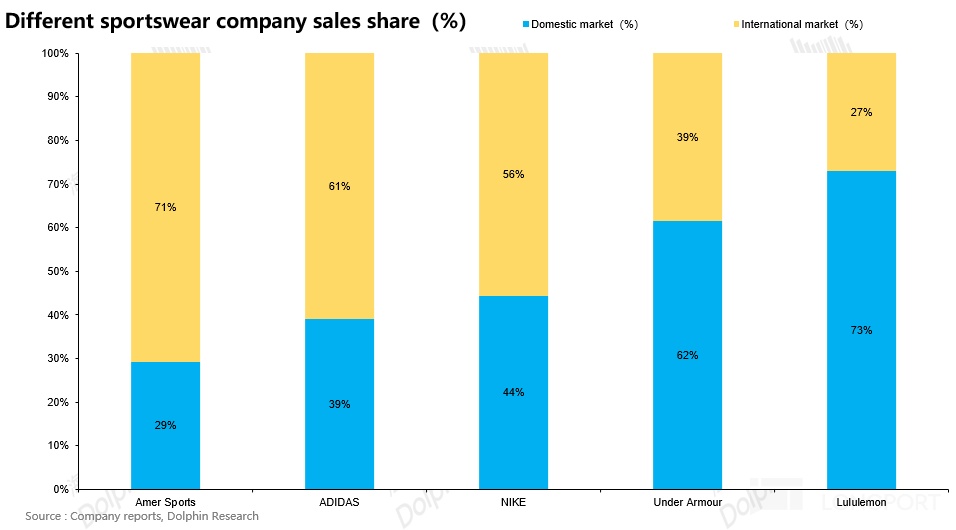

对标耐克、阿迪、安德玛等发展更加成熟的运动服饰公司,LULU 当前国际市场占比仍然较低,仅为 27%,而成熟的运动服饰公司国际业务占比普遍在 40% 以上。

从增速上看,根据管理层 5 年增长规划,以 2021 年为基数,国际市场翻四倍对应国际市场收入 CAGR 为 32%,而 2011-2024 期间 LULU 的海外营收 CAGR 达到 41%。

这还是建立在公司欧洲市场没发力的情况下,中长期看不考虑公司拓展其他的爆款品类,单纯凭借瑜伽裤开拓欧洲市场,海豚君认为达到中国区的体量也问题不大。

三、如何看待当前 LULU 的投资价值?

1、LULU 未来还有多少成长空间?

首先,落实到盈利预测,我们按照北美、中国、除中国以外国际市场三个区域进行测算。

营收端:

北美地区:基于上文的分析,在竞争格局恶化 + 瑜伽裤渗透率接近瓶颈 + 产品推新速度放缓的情况下,我们假设 LULU 未来 5 年在北美地区的增速下降至低个位数,CAGR 大致在 2% 左右。

中国区:从门店数量上看,截至 2024 年底 LULU 在中国共有 156 家门店,相较于安踏、李宁在中国 1000+ 直营店仍处于初始阶段,且公司计划到 2026 年开设 220 家门店,门店 CAGR 接近 20%,我们假设 LULU 开店速度伴随向低线城市下沉逐步放缓,2029 年开设 251 家店。

单店营收上,虽然 LULU 当前在中国仍处于品牌认知破圈的渗透阶段,但伴随诸如 Glowmode(Shein 旗下运动服饰品牌)、MAIA ACTIVE、粒子狂热等国产 “平替” 品牌强势崛起,叠加下沉市场消费力不如高线市场,我们假设 LULU 的单店营收逐步放缓,2025-2029 年 CAGR 为 2.2%。基于上述假设,测算可以得到 LULU 在中国区未来 5 年营收的 CAGR 为 14% 左右。

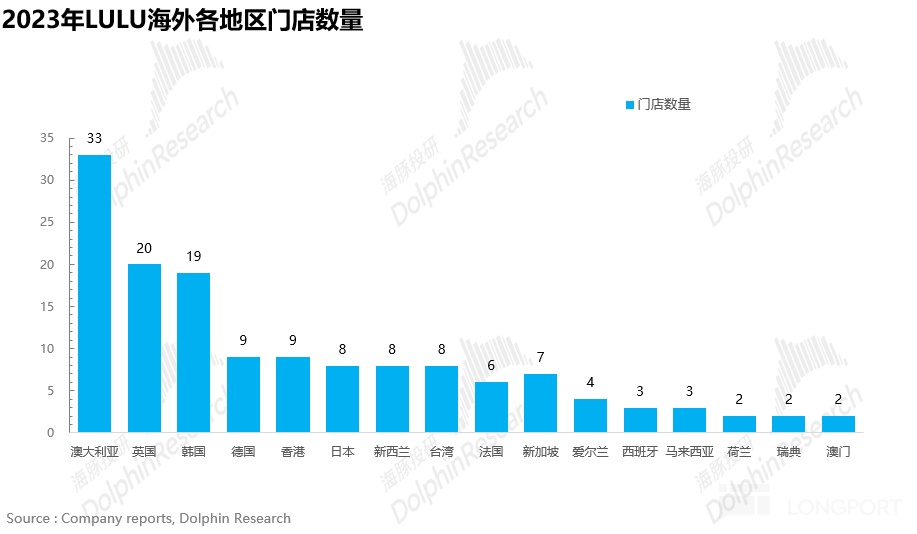

除中国区以外的国际市场:从门店的分布情况上看,LULU 当前在海外的门店主要集中在澳大利亚、英国、韩国、香港、日本等发达地区,除中国区以外的海外门店总数和中国接近(150 家左右),从过去 3 年的增速上看,除中国区以外的国际市场增速较为稳定,保持在 30% 高速增长阶段。考虑到中国区以外的国际市场竞争不如中国区激烈,且消费力较高,我们假设除中国区以外的国际市场增速伴随规模扩张增速小幅放缓,2025-2029 年 CAGR 为 20%。

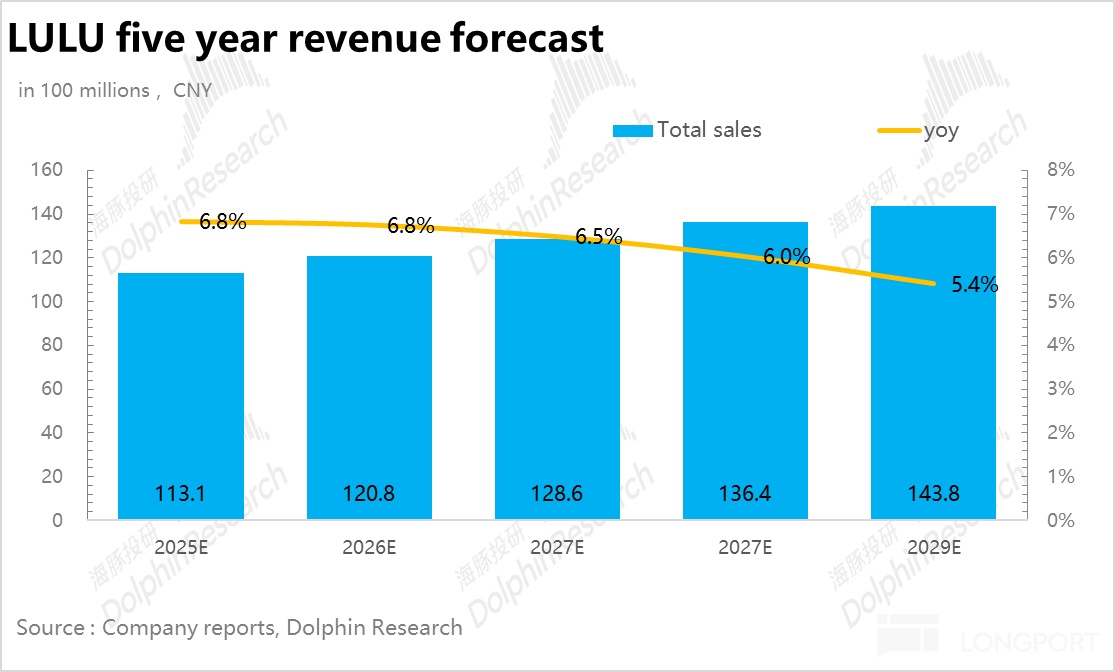

基于上述假设,我们测算得到 2025-2029 年营收端增速 CAGR 为 6.3%,具体数据见下图。

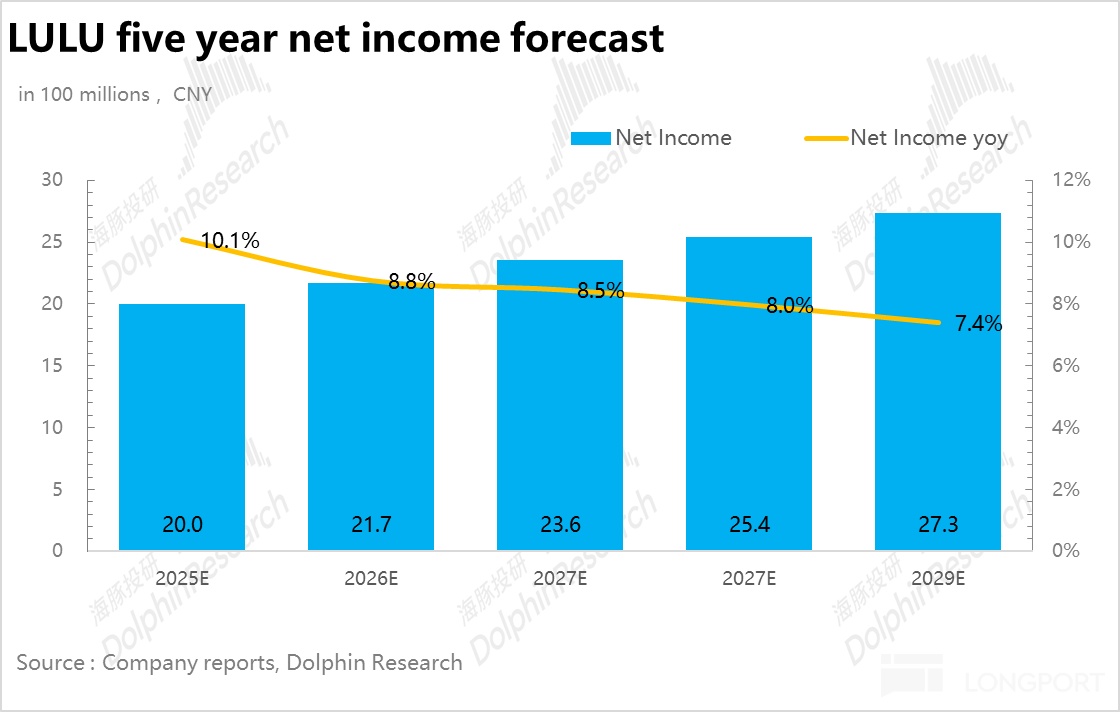

利润端:毛利率上,伴随 LULU 新品的推出&规模效应逐步强化,我们假设 LULU 的毛利率小幅提升,未来 5 年毛利率从 58% 提升至 60% 左右,费用率上,伴随数字化程度的推进(营销成本下降)、内部运营效率的优化,我们假设 LULU 在营销&管理费用上仍有进一步下降空间,带动费用率小幅下降,基于以上假设,我们得出未来 5 年 LULU 利润端 CAGR 为 8.5% 左右,具体的数据可以看下图。

2、怎么看待 LULU 的估值?

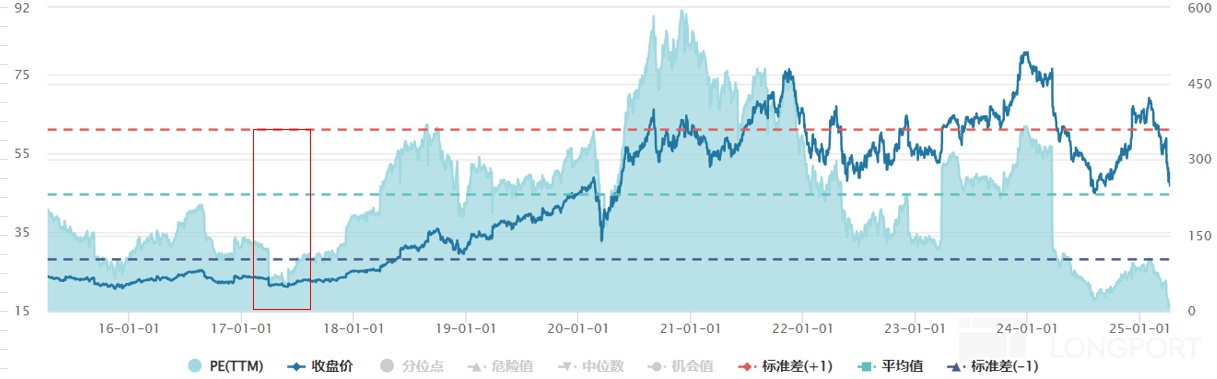

首先,从 LULU 自身的估值水平上看,当前的估值仅为 18x,为过去 10 年的最低水平,核心原因还是在于当公司的核心品类——瑜伽裤在本土市场增长陷入停滞、海外市场虽然增速较高,但由于本土市场占比太高仍然撑不起 LULU 整体的业绩增速,再加上其他品类(男装、鞋)没法接力瑜伽裤带来的高增神话,因此对于 Lululemon 来说成长性必然要打折,也就带来了估值的下修。

参考 2015-2017 年,LULU 因产品质量问题(瑜伽裤面料过于轻薄容易造成女性走光)造成大量的库存挤压,再加上核心管理层动荡,公司营收增速从 35% 以上的高速增长大幅下滑至 10%-15%,利润在 2016 年更是一度陷入负增长,彼时 LULU 的估值从最高 40x 下修到最低 22x 左右,说明在成长性受损的情况下,考虑到 Lululemon 作为瑜伽裤的龙头,市场依然给予了公司一定的估值溢价。

因此,结合海豚君上文的业绩预测,在未来 3 年 LULU 净利润增速 CAGR 9% 的情况下,考虑到公司作为瑜伽裤龙头的估值溢价,海豚君认为当前 18x 的估值短期依然有向下空间,不具有足够的安全边际。在不考虑竞争格局进一步恶化的情况下,对于看好中长期海外成长性的投资者,海豚君认为可以完全可以等到 15x 以下再考虑介入。

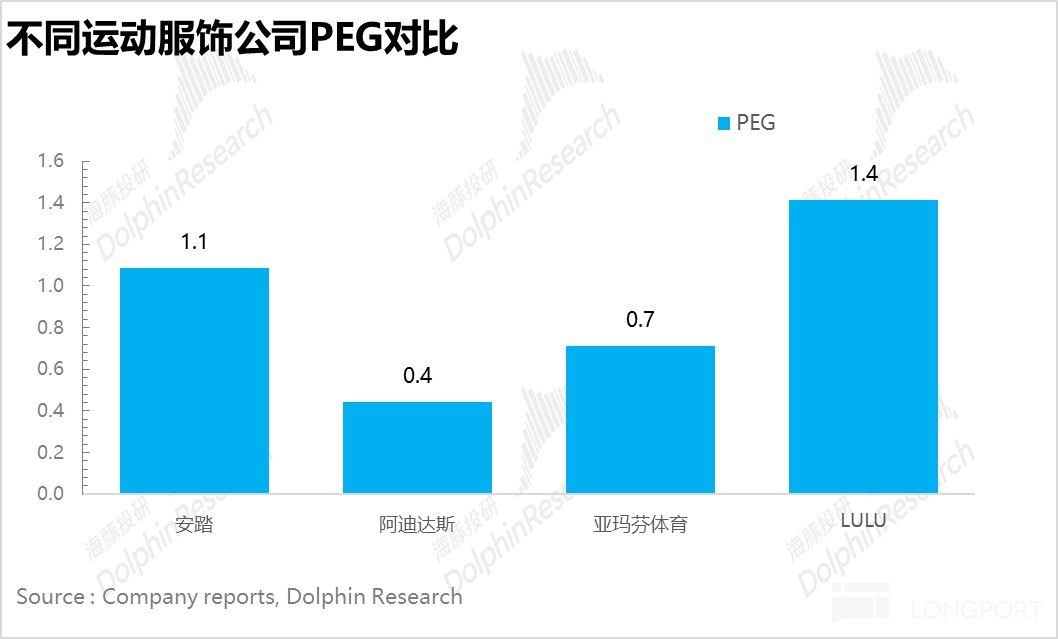

从相对估值的角度,我们选取同处于运动服饰行业的安踏、阿迪、亚玛芬体育进行对比,从PEG 的角度考虑,可以看到 LULU 的 PEG 为 1.4,仍然高于同行可比公司

海豚君推测主要由于市场仍然对 LULU 在海外市场(尤其是中国)的潜力给予了一定溢价,因此,如果未来核心品类——瑜伽裤在海外市场的渗透率达到瓶颈,而彼时 LULU 仍然没有真正打造出 “第二增长曲线”,彼时 LULU 的估值很可能会进一步下修。

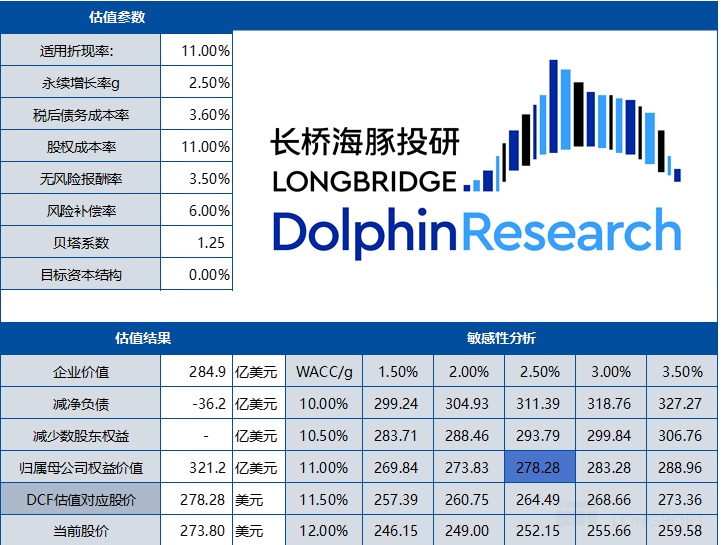

最后从绝对估值的角度,WACC 我们测算给到 11%,按照未来永续增速 2.5% 的情况下测算出 LULU 的股价为 278.2 美元,较当前股价基本没有空间,因此当前阶段介入意义不大。但由于 LULU 的瑜伽裤比较能打,中长期海豚君还是比较看好 LULU 在欧洲市场的拓展空间,如果乐观情况未来欧洲能 “再造一个中国市场”,海豚君测算较当前股价有 20% 左右的上升空间。

小结:

基于前后两篇文章对 LULU 的分析,海豚君的感受是 LULU 作为一家起家并深耕于瑜伽裤的细分赛道的运动服饰公司,不断培养核心受众群体并增强客户黏性,渗透率一路走高做到瑜伽裤第一大,全球第二大的运动服饰公司已经非常难能可贵,毕竟瑜伽裤的体量和耐克、阿迪、安踏的主业——运动鞋根本不在一个量级。

但如果想要进一步做大,品类拓展又是 LULU 绕不开的选项。但海豚君认为品类拓展的难度天然高于在原有品类上进行渠道、人群的拓张。

以同样是聚焦于细分赛道——紧身衣起家的安德玛为例,安德玛的核心品类是聚焦于男性高强度运动的功能性紧身衣,排汗性极强,凭借独创的面料科技(微纤材质),安德玛在前期也吸引了众多核心受众群体(篮球、橄榄球等高强度运动),巅峰时期占据了美国紧身衣 70% 以上的份额。

但伴随紧身衣渗透率达到瓶颈,为了寻求增量,安德玛开始向球鞋,女装等品类扩张,但由于在这些新品类上安德玛的功能性偏弱,竞争不过阿迪、耐克这些传统强势巨头,再加上品类扩张较为激进,最终高增神话破灭。

通过上述安德玛的复盘,可以看到 LULU 当前的发展阶段较为类似安德玛的拓品类时期,但 LULU 聪明的点在于 1、品类拓张不如安德玛激进 2、拓张方向较为小众(高尔夫、网球服饰等),避开了传统服饰巨头深耕多年的红海品类

但总体上海豚君认为除非 LULU 真正培育出下一个类似于 “瑜伽裤” 的爆款品类,否则后期 LULU 也很难再回到之前的高速增长阶段。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56