海通策略:情绪和基本面指标指向市场处在历史大底,新能源+数字经济弹性或更大

核心结论:①以披露预告/快报的公司为样本,22Q3科创板业绩表现亮眼,盈利增速继续提升。②结构上制造强者恒强,消费小幅改善,低碳经济景气度维持高增,数字经济业绩增速依然较高。③二十大奠定发展主基调,稳增长、保交楼政策落地有望催化四季度的第二波机会,新能源和数字经济等成长板块弹性或更大。

已披露的三季报中有何线索?

下周A股将迎来三季报的密集披露期,在市场经历调整后投资者也格外重视持仓个股的基本面情况,并开始展望全年及明年的盈利趋势。 在三季报正式公布之前,我们可以通过已经披露三季报预告/快报的公司,大致了解A股整体盈利和结构特征,并寻找可能存在的投资机会。

2020年后上市公司不再强制披露三季报业绩预告/快报。过去A股对于季报预告和快报的披露存在强制要求,2020年之后政策调整,沪深交易所对不同板块的业绩预告都有对应的文件规定,整体上对三季报预告/快报不再做硬性规定,仅在特定情况下要求上市公司披露业绩预告和快报,具体政策文件如下:深主板(含中小板)参考2020年6月发布的《深圳证券交易所上市公司业务办理指南第 2 号——定期报告披露相关事宜》,创业板参考2020年6月发布的《深圳证券交易所创业板股票上市规则(2020年修订)》以及《创业板上市公司业务办理指南第 2 号——定期报告披露相关事宜》,沪主板参考2020年12月发布的《上海证券交易所股票上市规则(2020年12月修订)》,科创板参考2020年12月发布的《上海证券交易所科创板股票上市规则(2020年12月修订)》。

以22H1利润计算,全部A股三季报预告/快报披露率近20%,全A非金融近30%。由于三季报业绩预告不存在硬性披露要求,因此当前三季报预告的披露率并不高。截至10月21日,全部A股上市公司中,披露2022年三季报业绩预告/快报的公司共478家(预告427家+快报51家)。以披露的公司家数计算披露率,目前全部A股三季报业绩预告的披露率为10%,全A非金融为10%;分板块看,主板为10%,创业板为8%,科创板14%。以22Q2累计归母净利润总额为分母来计算披露率,目前全部A股三季报业绩预告的披露率为19%,全A非金融为28%;分板块看,主板为18%,创业板为27%,科创板28%。综合来看,目前三季报预告披露率不高,因此下文基于预告数据计算的各个板块业绩增速与未来三季报披露后的数值可能有较大差异,计算结果仅供参考。

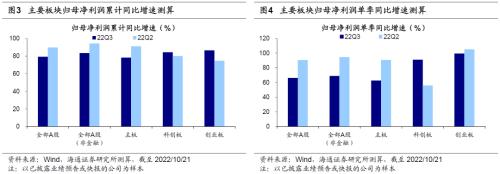

以披露预告/快报的公司为样本,22Q3科创板业绩表现亮眼,盈利增速继续提升。由于每个公司业绩预告的归母净利润是一个区间,我们取其上下限的算术平均值近似代替为当期的归母净利润值。与此同时,部分公司已经披露了快报(可以理解为未经审计的简版财报),因此最终一家公司的归母净利润取值优先顺序为:快报中数值>;预告中上下限平均值。我们以已披露业绩预告或快报的公司作为可比口径,计算了22Q3的归母净利润同比增速,具体结果如下:累计同比角度,科创板和创业板22Q3归母净利润同比增速上行,已披露业绩预告/快报的创业板22Q3归母净利润累计同比增速为87%(22Q2为75%),科创板为94%(80%);单季同比角度,科创板22Q3归母净利润同比增速提升,已披露业绩预告/快报的科创板22Q3归母净利润累计同比增速为130%(22Q2为56%)。综上,三季度A股整体盈利增速较为稳健,科创板是其中的亮点,业绩增速环比显著上行,显示出科技创新企业基本面的强劲。不过由于预告披露率不算高,上述计算结果与真实情况难免会有出入,因此相比A股整体,行业结构也许更重要。

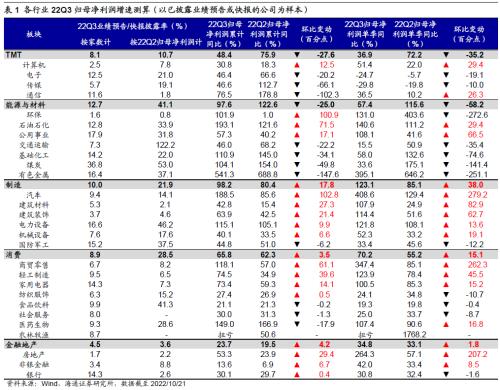

行业层面,制造强者恒强,消费有所改善。从大类行业角度看,A股各行业可以划分为TMT、能源材料、制造、消费和金融地产五大板块,我们以已披露预告/快报公司为样本,计算了各板块22年三季报预告/快报的归母净利润增速(详见表1),由于各个板块的披露率差异较大,为了使得分析结果更有代表性,我们重点分析披露率高的行业。具体而言:目前制造板块三季报预告的披露率为22%,数据显示22Q3/22Q2归母净利润累计同比为98%/80%,其中电力设备披露率最高,并且业绩持续高增,环比小幅提升,22Q3/22Q2归母净利润累计同比为115%/105%。此外,汽车板块二季度受疫情影响较大,但三季度迅速恢复,22Q3/22Q2归母净利润累计同比为188%/86%。消费板块三季报预告的披露率为28%,数据显示22Q3/22Q2归母净利润累计同比为66%/62%,其中食品饮料披露率最高,业绩增长保持稳健,22Q3/22Q2归母净利润累计同比为21%/21%,其中零售和轻工等受疫情影响较小的实物商品消费业绩增速改善明显。能源与材料三季度预告的披露率较高,达到41%,数据显示业绩依然高增,归母净利润累计同比达到98%。

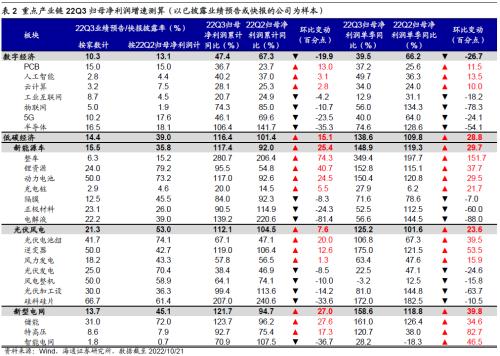

产业链层面,低碳经济景气度维持高增,数字经济业绩增速依然较高。低碳经济和数字经济是当下国家战略发展方向,也是投资者高度关注的投资主线,并且两大产业链涉及多个细分行业,因此我们单独将这两个产业链 22 年三季报预告 / 快报的业绩情况进行详细拆解(详见表 2 )。 低碳经济景气度维持高增,三大产业链业绩增速均继续上行,其中储能板块是最大的亮点。 目前低碳经济板块整体披露率近 40% , 22Q3/22Q2 归母净利润累计同比为 116%/101% ,细分来看,新能源车产业链为 117%/92% ,其中锂资源、动力电池环节披露率较高且业绩增速进一步提升; 光伏风电产业链为 112%/105% ,其中光伏电池组件环节披露率较高且业绩增速大幅提升; 新型电网产业链为 122%/95% ,其中储能环节披露率较高且业绩增速大幅提升。 数字经济板块三季报预告披露率为 13% ,数据显示业绩依然保持较快的增长,归母净利润累计同比达到 47% ,细分来看 PCB 、人工智能和云计算披露率不高,不过业绩增速提升明显。

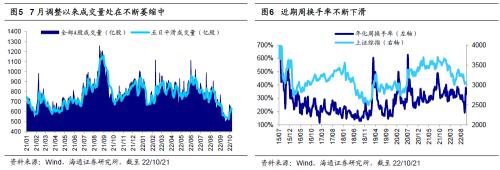

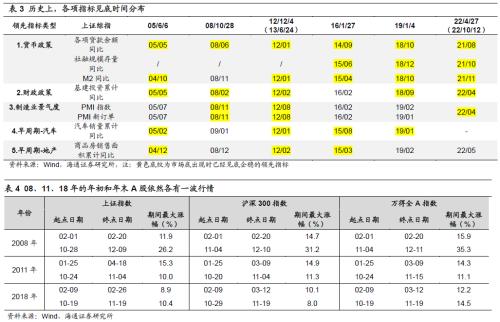

就市场而言,情绪和基本面指标指向市场处在历史大底,准备迎接年内第二波机会。近期除了三季报,投资者另一个关注点是市场本身的走势。在国庆节归来短暂的上涨后,市场近期再度下跌,有部分投资者担忧市场仍会向下进一步探底。而在《迎接第二波机会——22年四季度股市展望-20221008》中我们分析过,从整体的估值水平和情绪指标看,当前A股已接近4月底的水平,比如换手率当时处在2005年以来从低到高25%的分位数。从基本面指标看,我们根据05、08、12、16、19年5次市场见底的经验总结,底部反转均伴随着五大类领先指标中三项及以上企稳,当前4个指标(货币政策、财政政策和制造业景气度、汽车销量累计同比)已经回升,近几个月来地产销售面积累计同比也在逐步企稳,基本面指标回暖表明A股在4月底和10月中形成的底部区域较扎实。

从年度看,即使在08、11、18年这三次市场最弱的单边熊市中,年初和年末依然存在两次投资机会,如果以万得全A指数为例,两次上涨行情的涨幅基本都超过10%。而今年至今仅有4月底至7月初这一轮行情,从历史规律看我们认为年内可能还会有一次投资机会,未来行情上涨的催化剂是稳增长、保交楼政策的落地见效,10月16日二十大报告也指出高质量发展是全面建设社会主义现代化国家的首要任务,发展是党执政兴国的第一要务,因此我们认为未来一段时间稳经济政策还会持续发力。在《信贷数据对A股的积极意义》中我们指出,9月社融总量和结构改善明显,在稳增长和地产政策的推动下今年8月中长贷同比增速的低点有望成为趋势性拐点。10月20日公布的EPMI显示新兴产业景气度环比改善,本月月底公布的PMI或可能延续8月以来环比改善的走势。地产政策仍在推进中,10月20日券商中国报道证监会表示允许存在少量涉房但不以房地产为主业的企业在A股融资,这标志着涉房企业融资不再一刀切。除A股自身因素外,在当前美联储紧缩和美元升值的周期中,部分投资者担心A股的走势还将进一步受到外部因素拖累。我们认为,海外因素虽有一定影响,但是次要因素,同时周五美股大涨,美联储加息预期也有可能缓和,海外环境在边际转好。

结构上,新能源+数字经济弹性或更大。我们在《中国式现代化的新机遇——二十大报告的学习体会-20221017》中分析过,二十大报告明确指出要建设现代化产业体系,低碳、数字化、安全是产业发展的焦点。而就四季度的行业配置而言,我们判断四季度成长>;银行地产>;=消费>;资源,其中消费和地产银行都低估低配,有可能修复,但若考虑到弹性,我们认为四季度市场有望迎来今年第二波上涨,成长弹性更大一些,其中我们认为新能源和数字经济板块值得关注。

新能源方面,新能源车和光伏经过前期调整,当前估值已不贵,且行业景气度仍在。截至2022/10/21,新能源车PE(TTM)为25倍,低于4月底时的27倍,也低于19年至今均值的35倍;光伏风电板块PE为30倍,略高于4月底时的26倍,但低于19年至今均值的35倍。但是当前行业景气度仍在,新能源汽车9月依旧保持高增,汽车工业协会数据显示9月新能源汽车销量达70.8万辆(8月66.7万辆),同比增速98%(8月108%),而国家能源局1-8月我国光伏新增装机量同比去年增长102%,光伏电池出口同比去年增长91%。新能源子领域中,我们认为储能和汽车智能化是两个重点投资方向。随着光伏风电装机量的增长,储能也将配套发展,中关村储能产业技术联盟预计21-25年中国电化学储能累计装机量CAGR将达64%。自动驾驶和智能座舱是汽车智能化两大关注点,根据ICVTank和前瞻产业研究院,22年全球智能座舱域控制器出货量增长67%,根据观研天下百家号,中国自动驾驶执行端线控底盘市场规模增长38%。

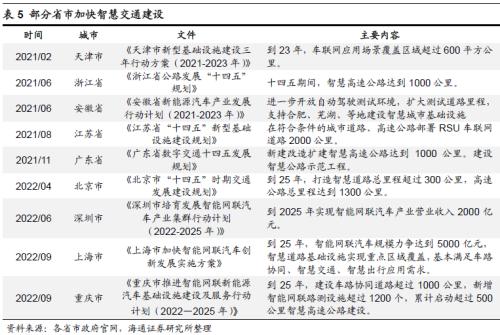

数字经济方面,相关行业估值处在低位,智慧城市或成为新的催化。作为加快新基建的重点,数字经其在经济中的重要性不断提升,根据中国移动预测,预计到2025年数字经济占GDP比重将超50%。细分领域中数据中心、云计算、5G、智慧城市等领域有望成为政策发力的主要方向。近期智慧城市政策加速落地,9月5日上海市提出到2025年智能网联汽车产业规模力争达到5000亿元。9月28日,重庆提出计划到25年建设车路协同道路超过1000公里。随着各地智慧交通项目正在加速布局实施,预计到2030年我国智慧交通市场规模或超10万亿。与此同时,汽车智能化正助力数字经济高质量发展。在《新旧能源车产业链对比看新机遇-20221021》中我们指出,类似智能手机,新能源汽车渗透率超过15%之后将进入快速发展阶段,渗透率的斜率明显提升。未来随着新能源汽车向智能化转型,新能源车产业有望从硬件制造逐渐向软件和生态演变,智能座舱和自动驾驶是汽车智能化的两大主要领域:智能座舱在AI、生物识别等技术支持下可以进行人与汽车的智能交互,根据HIS、中商产业研究院的数据,22年中国智能座舱市场规模将达740亿元,同比增长14%;自动驾驶方面,中国互联网企业自动驾驶技术领先,未来中国自动驾驶的渗透率有望快速提升,中商情报网预计2022年中国无人驾驶产业规模将达到2894亿元。从估值看,数字经济相关行业估值处在历史底部:当前电子PE为26倍,处13年以来7%分位;计算机PE为43倍,处13年以来13%分位;通信PE为27倍,处13年以来1%分位。

风险提示:通胀继续大幅上行,国内外宏观政策收紧。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56