被低估的“政策标的”,英特尔能否弯道超车?

自2月份以来,英特尔的股价从约19.50美元上涨了1.74%,显著跑赢标普500指数16.6%的跌幅。有外国分析师认为,关税正在悄然重塑芯片战争,而英特尔有望通过美国回流、国防合同和本土晶圆厂获益最多。

作者:Yiannis Zourmpanos

英特尔的悄然复苏

尽管面临诸多业务问题,英特尔在客户CPU市场仍占据主导地位,截至2024年第四季度,其全球PC市场份额约为 70%。这一市场份额为公司提供了稳定的收入基础,尽管竞争对手如AMD和基于 ARM 的处理器正在加剧竞争。英特尔在PC市场保持如此强劲地位的护城河源于其长期的生态系统合作、品牌认知度和架构改进。英特尔的 x86 架构在企业和消费者计算中至关重要,基于数十年的软件优化和硬件兼容性。这种嵌入式的行业地位使英特尔能够度过 PC 需求的周期性低迷。但展望未来,公司可以在AI PC 等增长市场中获益。

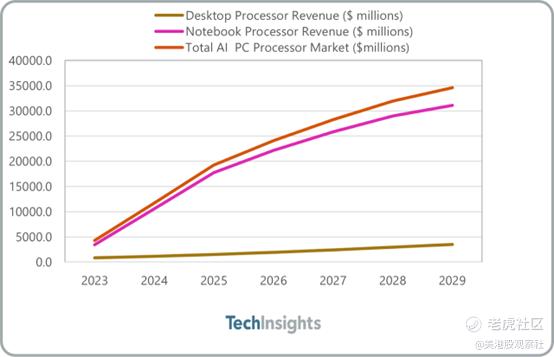

因此,公司战略性地利用其生态系统优势,从 AI PC 的采用中获取收入,计划到2025年底累计出货超过1亿台 AI PC 系统。这一目标得到了英特尔酷睿 Ultra 处理器的支持,包括 Meteor Lake、Arrow Lake 和 Lunar Lake,这些处理器集成了专用的 AI 加速功能。随着企业和消费者对设备上 AI 处理的需求日益增加,例如实时语言翻译、内容创作和安全增强等应用,AI PC 市场代表着一个重要的增长方向。英特尔与200多家独立软件供应商合作,优化了400多种 AI 功能,进一步巩固了其在 AI PC 处理器市场(复合年增长率超过 42%)的护城河。

Panther Lake和Lip-Bu Tan能否引发真正的AI复兴?

展望未来,英特尔的 Panther Lake CPU 将于 2025 年上半年在英特尔 18A 工艺节点上推出,这可能巩固其在 AI PC 市场的地位。Panther Lake 将成为英特尔 18A 上的首个量产产品,为内部和外部客户提供了证明点。公司通过从 Meteor Lake 到 Arrow Lake、Lunar Lake 和 Panther Lake 的多个产品代际扩展 AI 优化的 CPU,表明其在工艺技术和架构方面的进步。这一多代际路线图可能使英特尔在 AI PC 开发的前沿保持相关性。

此外,英特尔在企业数据中心的传统优势,其 Xeon 处理器约占工作负载的 90%,可能继续提供稳定的收入基础。公司还通过咨询小组重新参与 x86 生态系统,探索半定制和定制服务器解决方案的机会。这种方法类似于 AMD 在为超大规模客户提供定制服务器芯片方面的领先地位。

对于英特尔来说,超大规模市场是其必须渗透的领域,以重新获得动力。在 AI 领域,英特尔专注于基于 CPU 的推理,因为其 Xeon 处理器在本地和边缘部署中仍然相关。公司还通过停止 Falcon Shores 作为商业产品,并将资源转向 Jaguar Shores(一种机架级 AI 解决方案),简化了其加速器路线图。尽管英特尔在云 AI 加速器方面落后,但其对TCO和异构计算的重视可能提供收入增长的可能性。

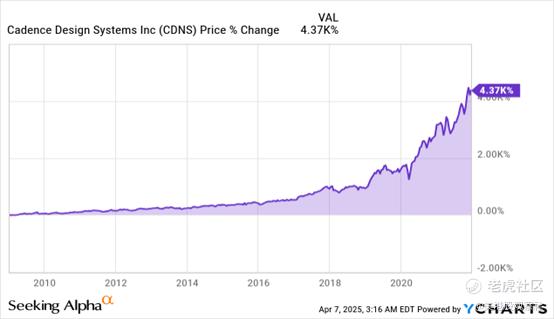

有趣的是,Lip-Bu Tan 被任命为英特尔 CEO 标志着公司转型的一个重要里程碑。在2025年3月的上任之前,Tan 在担任 Cadence Design Systems CEO 期间,监督了公司令人瞩目的转型,其股价在其任职期间(2009年1月-2021年12月15日)上涨了约 4,370%。因此,英特尔仍有希望按照同样的蓝图进行转型。从根本上说,Tan 对半导体生态系统(从设计到制造)有着深刻的了解,他可以引导英特尔完成从集成设备制造商到像英伟达这样的 AI 企业的复杂转型。

英特尔能否在本土赢得芯片战争?

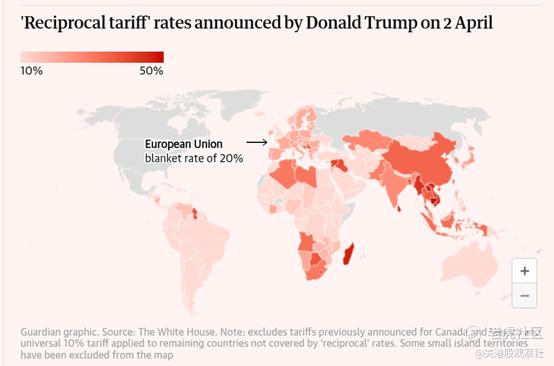

转向特朗普总统的关税政策,英特尔可能直接从政府和国防部门对美国制造的半导体日益增长的偏好中受益。公司与国防部的 Secure Enclave 计划使其能够利用对敏感应用中本土制造芯片需求的增加。这可能导致高利润率合同和更稳定的收入。

关税还可能加速关键供应链的回流,可能为英特尔带来新的晶圆厂客户,因为汽车公司和制造企业转向本地芯片制造以规避关税。同时,关税可能打击英伟达和 AMD 的供应链。

总体而言,随着依赖外国制造的竞争对手面临成本通胀,竞争格局可能向英特尔倾斜。像 AMD 和英伟达这样严重依赖台积电等海外晶圆厂的公司可能会提高价格或吸收更高的成本(毛利率下降),从而为英特尔提供潜在的定价权和供应优势。

关税公告后美元走弱也可能通过使英特尔的出口更具吸引力来提升其国际业务。这些基本面可以帮助英特尔在 AI PC 和数据中心领域获得市场份额,同时为其美国本土晶圆厂业务建立市场动力。关税和领先转型优势对英特尔收入的影响尚未被华尔街的估计所考虑。然而,2025 年至今的股价波动清楚地表明,市场更倾向于英特尔而非英伟达和 AMD。

在关税方面,上述好处可能影响半导体制造,因为英特尔依赖像 阿斯麦和东京电子这样的外国公司提供EUV光刻工具。如果出现报复性关税,这些设备的成本可能大幅上升,可能推迟英特尔的晶圆厂扩张计划。此外,对于依赖全球供应链的英特尔先进封装技术(如 Foveros 和 EMIB),基板材料成本上升可能会减缓生产。所有这些都可能对英特尔在 AI 和数据中心市场的竞争力造成更大打击。尽管英特尔已获得78.6亿美元的芯片法案资金以支持美国晶圆厂建设,但对进口设备的关税仍可能损害进展。

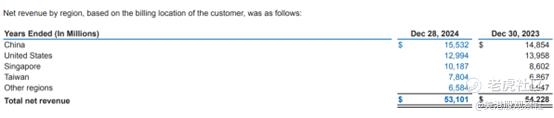

此外,在需求方面,对进口电子产品(笔记本电脑和服务器)征收 10% 的关税可能打击消费者和企业支出,直接影响英特尔的客户端计算事业部(CCG)和数据中心与人工智能事业部(DCAI)。中国对美国技术出口征收的报复性34%关税进一步复杂化了业务问题,因为中国约占英特尔收入的25%-30%。如果由于宏观经济不确定性企业推迟IT升级,英特尔的数据中心销售可能会下降,因此现有的市场份额损失可能会继续对 AMD 和基于 ARM 的竞争对手造成影响。

晶圆厂赌博和 AI 转型能否在时间耗尽前奏效?

英特尔晶圆厂仍然是主要的财务负担,2024 年的毛利率为负,运营亏损达 130 亿美元。尽管收入为 180 亿美元,但该部门无法实现盈利,反映了结构性低效,包括高折旧成本(可能在 2025 年增长约 10%)和产能利用率不足。公司目标是在 2027 年实现运营盈亏平衡,但这在很大程度上取决于将晶圆生产从旧节点(英特尔 7)转移到基于 EUV 的先进节点(英特尔 18A)。

然而,外部晶圆厂的采用仍然缓慢,英特尔承认与客户建立信任是一个需要多年的过程。此外,英特尔晶圆厂的 EUV 晶圆收入从 2023年的1%增长到2024年的刚刚超过5%,这表明向更高利润率工艺的转变缓慢。尽管英特尔预计 2025 年 EUV 晶圆的占比会有所改善,但该部门的盈利能力仍然不确定。为什么?因为与台积电正面竞争每年需要超过 200 亿美元的资本支出。

最后,英特尔的数据中心和人工智能(DCAI)部门在云 AI 工作负载中持续失去市场份额。尽管英特尔 CPU 仍然为大多数 AI 服务器主机提供动力,但该公司在基于云的 AI 加速器市场中缺乏明显的影响力,而英伟达和 AMD 在这一市场中表现突出。取消 Falcon Shores 作为商业产品的决定,并重新专注于 Jaguar Shores 作为机架级解决方案,表明英特尔在高性能 AI 硅领域已经面临竞争困境。

在传统服务器领域,英特尔承认 Granite Rapids 只部分缩小了与竞争对手的差距,而基于英特尔 18A 的 Clearwater Forest 因封装问题推迟到 2026 年初。公司预计 2025 年将是稳定市场份额的一年,但如果没有明确的重新夺回领先地位的时间表,英特尔可能会面临更多市场份额的流失,而基于 ARM 的服务器(如 AWS Graviton 和 Ampere)正在获得 traction。

总结

关税正在重新绘制半导体地图,而英特尔可能悄然成为最大的受益者。凭借美国回流的势头、国防合同和对海外竞争对手的定价压力,英特尔的本土优势正在获得战略价值。在波动和转型中,这一挑战者可能提供市场尚未完全定价的不对称上行空间。

$英特尔(INTC)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56