Lululemon:“小黑裤 “不灵了,瑜伽界爱马仕被双杀吗?

$露露乐蒙(LULU.US) Lululemon:“小黑裤 “不灵了,瑜伽界爱马仕被双杀吗?

Lululemon 于北京时间 2025 年 3 月 28 日上午美股盘后发布了 2024 年第四季度财报(截止 2024 年 12 月),Q4 整体业绩超预期,但由于 25 年一季度和全年指引低于预期,公司股价暴跌 14% 以上,具体来看核心信息:

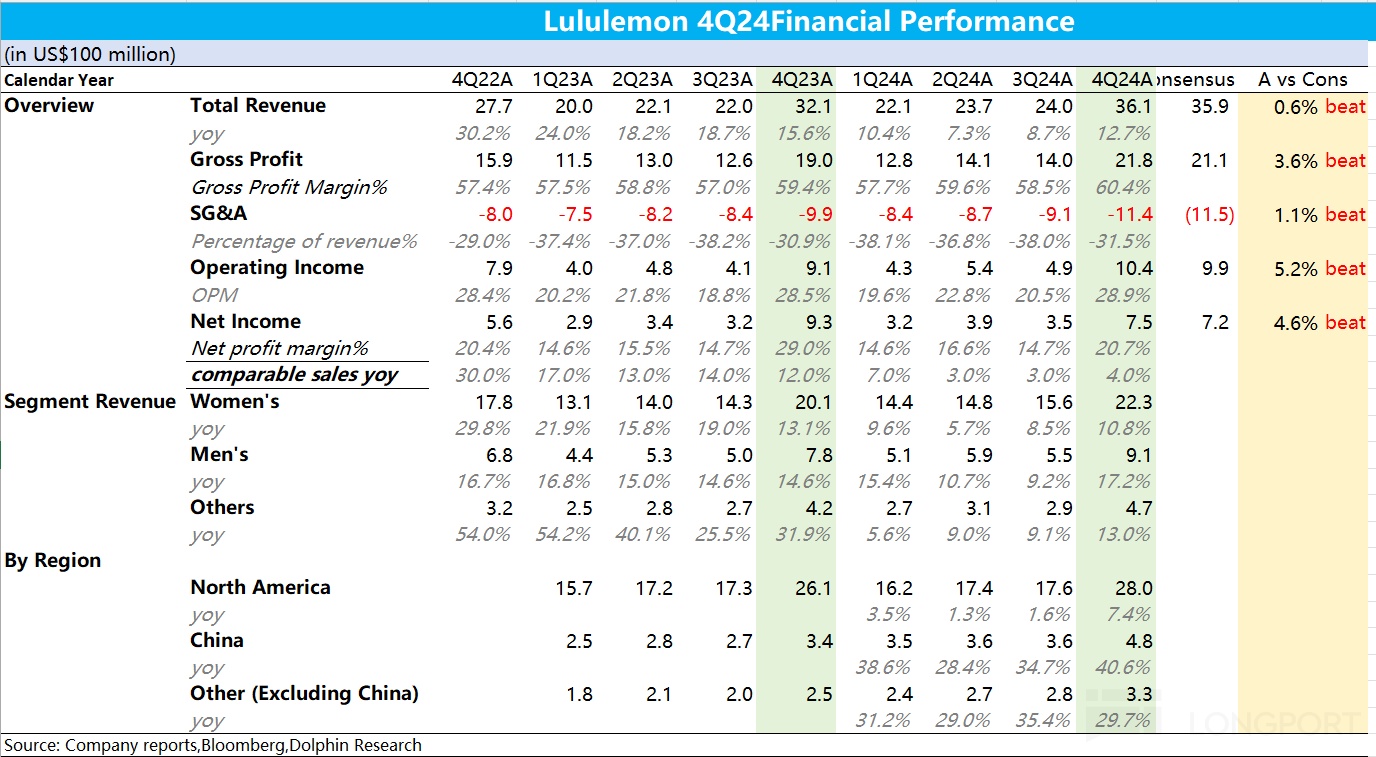

1、4Q24 业绩超出市场预期。4Q24Lululemon 实现营收 36.1 亿美元,同比增长 12.7%,超出市场预期 0.6%(市场一致预期为 35.9 亿美元),此外,由于毛利率提升、费用率保持平稳,公司核心经营利润达到 10.4 亿美元,超出市场预期 5.2%。

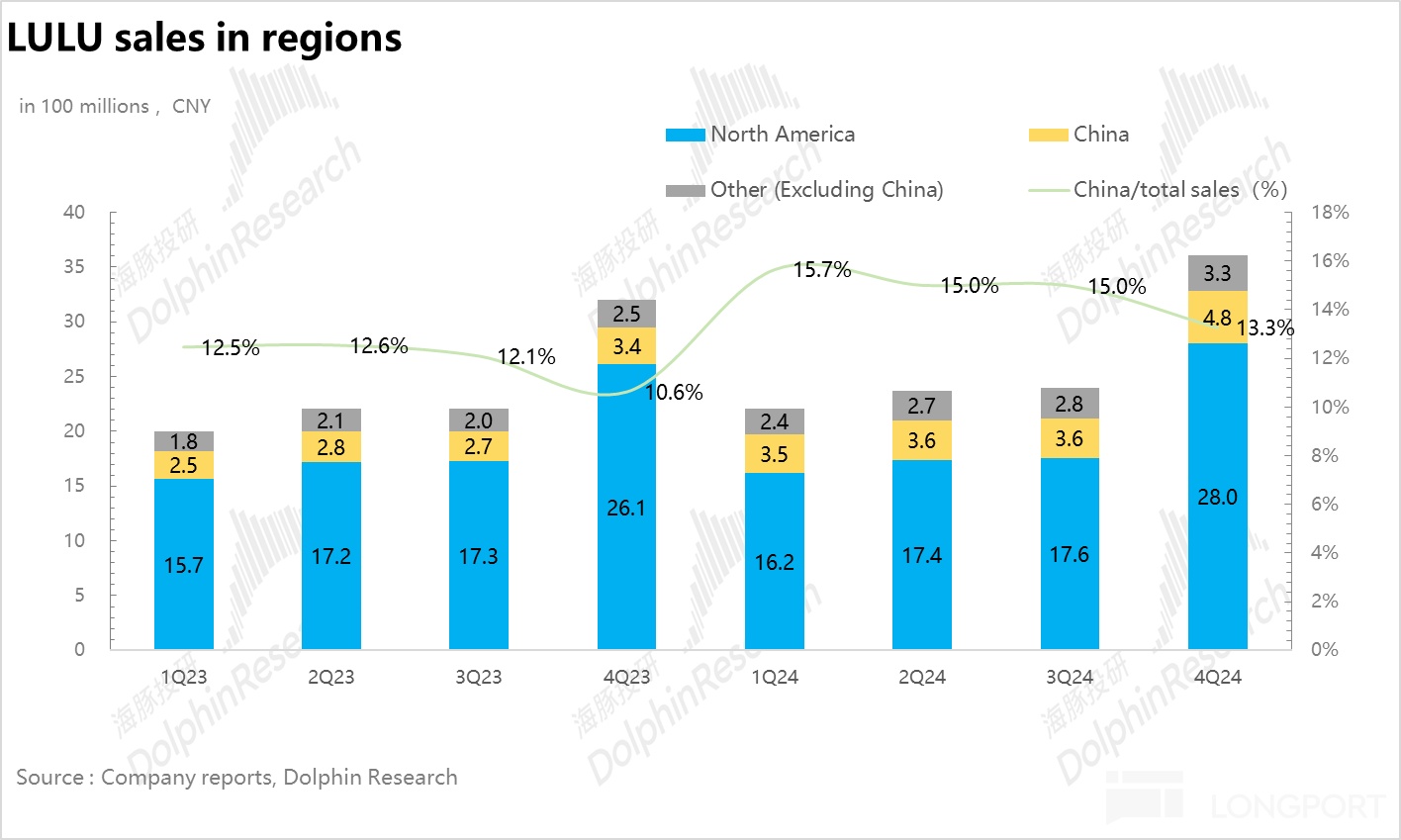

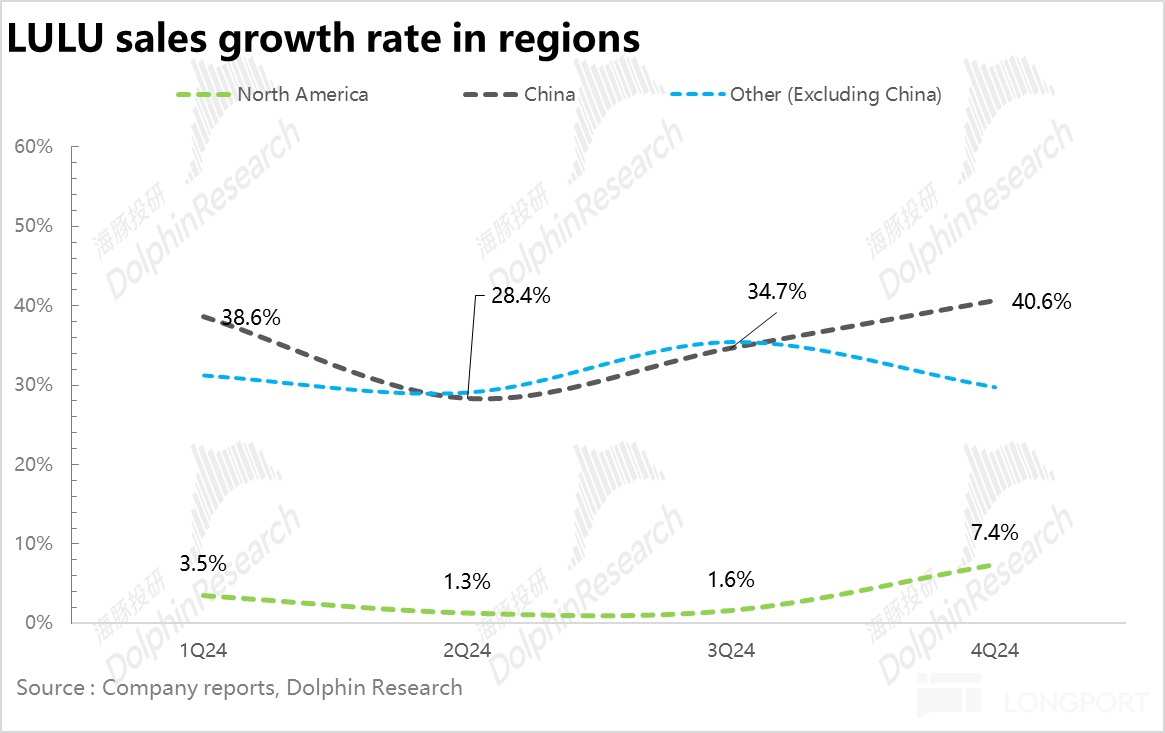

2、中国地区持续高增,北美增速环比修复。分地区看,四季度,收入贡献占比 15% 上下的中国区高增 40%,增速创全年新高,显然公司在中国地区仍处于品牌渗透率快速提升阶段。北美地区作为公司的大本营市场,在年末传统购物旺季(圣诞节 + 黑五)公司加大了新品推出的力度,Q4 同比增长 7.4%,增速较前几个季度环比改善。

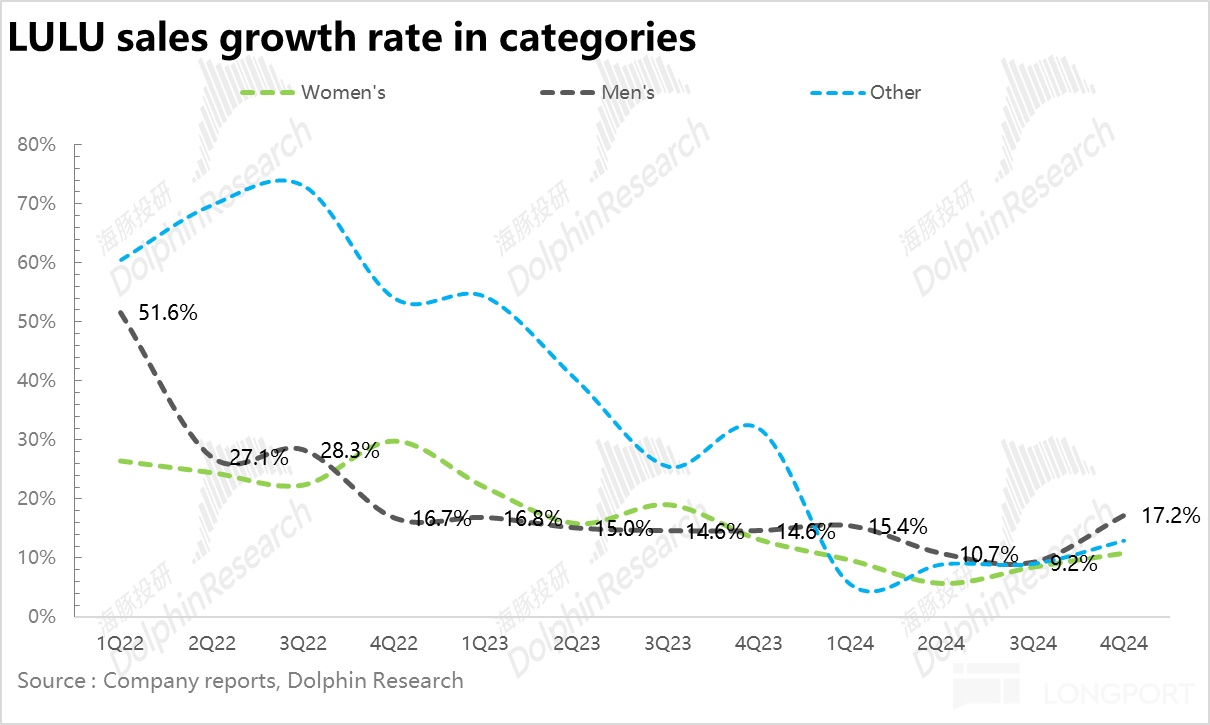

3、男装占比持续有点慢。从品类上看,作为第二曲线的男装同比增长 17.2%,是领跑全品类,只是占比 25% 多一点的情况下,这个领跑力度太小了。这还是在公司加大了男性运动场景专利面料的推新力度,还强化了明星代言(签下了 F1 传奇赛车手刘易斯·汉密尔顿、美国高尔夫球手 Max Homa 作为品牌大使、中国市场签约首位 F1 车手周冠宇)。

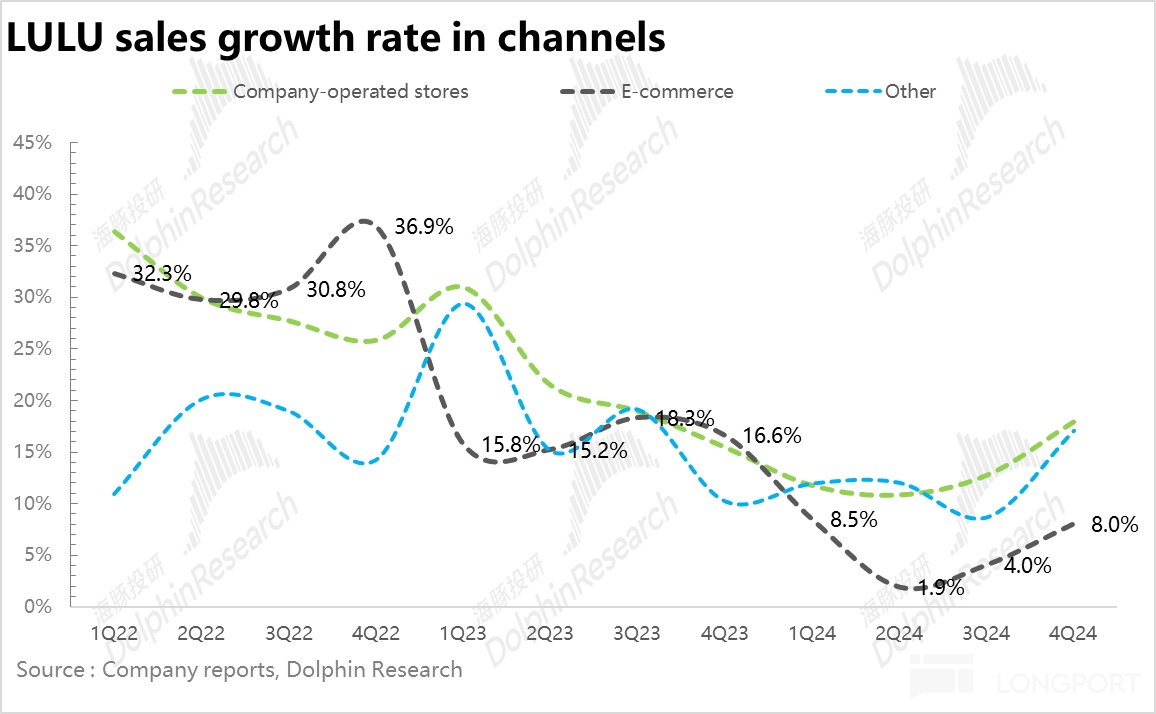

4、门店开店速度创单季度新高。截至 4Q24,公司全球门店总数达 767 家,环比净增 18 家,创单季度开店新高。此外,公司还针对部分现有门店进行升级,通过打造城市旗舰店等大店型优化客户体验、提升店效,从各渠道增速看,线下直营门店同比增长 18%,远高于线上 8% 的增速。

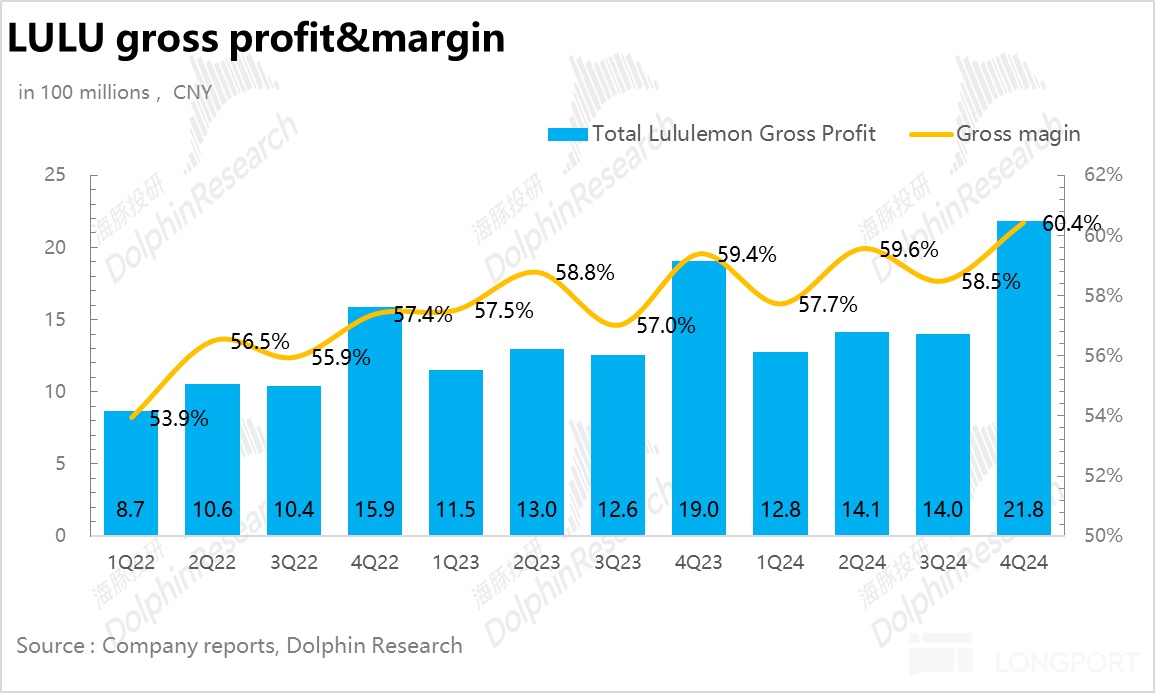

5、产品结构提升、费用保持平稳,经营利润超预期。根据渠道调研信息,一方面 Q4 Lululemon 推新速度逐步恢复至正常水平,陆续拓展高毛利率产品包括高尔夫、网球等运动场景,叠加生产成本降低,Q4 毛利率达到 60.4%,创历史新高。费用端保持平稳,核心经营利润达到 10.4 亿美元,超出市场预期 5.2%。

6、2025 年指引低于预期。公司 1Q25 营收指引为 23.4-23.6 亿美元,同比增长 6%-7%, 2025 年全年指引为 111.5-113 亿美元,同比增长 5%-7%,但无论是 Q1 还是全年业绩指引的上限均低于彭博一致预期(Q1 和全年一致预期分别为 23.9 亿美元和 113.1 亿美元),管理层的核心担忧在于美国宏观经济的不确定性会使得消费者减少线下消费。

7、财务核心信息概览

海豚君整体观点:

单从 Q4 的各项财务指标来看,Lululemon 表现勉强可以,但当天股价暴跌 14%,最核心的原因还是在于管理层对于 2025 年的业绩指引过于平淡

管理层将北美增长放缓的原因归结为——宏观经济的不确定性会使得消费者减少线下购物的次数,但如果仅是宏观经济的下行影响消费者的购买意愿,Lululemon 的问题其实并不大,在经济上行周期业绩会明显修复。

在海豚君看来,在收入一年下来刚超百亿美金的情况下,指引就只剩个位数增速了,这个背后真正的信息是:

a. 北美成长性的因素在于 Lululemon 的核心品类——瑜伽裤在北美的核心消费人群里已基本完成渗透;

b. 第二增长曲线男装并没有做真正做出来、撑起第二曲线的担子,导致公司直接青黄不接了。

作为对比,中国这两年的消费环境不佳,国内近年来也有诸多类似 Maia Active 等 “Lululemon 平替” 品牌相继崛起,但 Lululemon 照样高增;泡泡玛特也能通过拓品类 + 拓市场走出来 100%+ 的增长。

因此,成长估值的 Lululemon,在收入没有做到足够大的情况下,增速掉到个位数,只能说存量赛道成熟了,第二曲线没有做出来。

海豚君在《LULULEMON:一条黑裤而已,凭什么杀出血路?》分析过:Lululemon 过去的成功是建立在挖掘女性练习瑜伽时的 “痛点”,通过极致的面料科技驱动的产品力,并差异化社群营销不断强化消费者的品牌粘性。

因此,当公司核心瑜伽裤品类增长逐步见顶而其他品类(男装、鞋)没法接力瑜伽裤带来的高增神话时,对于 Lululemon 来说成长性必然要打折,也就带来了估值的下修,这才是海豚君真正担心的点。

从估值上看,尽管经过了财报当天 14%+ 的暴跌,当前对应 2025 年仍然有 18x,与海豚君测算的未来 3 年单个位数的增长相比估值水平仍然偏高,因此在公司真正找到第二个高增业务前海豚君仍然建议持观望态度。

海豚君近期会详细摸底 Lululemon 的资产价值,敬请关注!

以下是四季度财报的详细分析:

一、投资逻辑框架梳理

根据公司的披露口径,Lululemon 的营收主要来源于女装、男装、其他三个业务,我们先简单介绍一下这三项业务以便后文展开深入分析。

女装:公司业绩支柱。Lululemon 的女装业务从品牌创立至今一直是公司的核心收入来源,当前收入占比仍超 60%。从 Lululemon 女装的产品线上看,已形成了以瑜伽裤为核心,卫衣、外套、T 恤等品类为辅的产品矩阵,并根据面料的不同覆盖了室内运动&日常休闲场景的基本款。

男装:起步晚,承担第二增长曲线职责。Lululemon 从 2013 年开始进军男装业务,产品的思路照搬女装的成功密码,从面料入手,主打舒适 + 时尚。由于男装基数较低,近年来增速高于女装业务,管理层 2022 年在 5 年增长规划中提出要在 2026 年实现男装业务翻倍。

其他:高利润率的补充业务。LULU 的其他业务包括鞋类,运动配件,Lululemon 工作室等(健身体验平台),相较于男装&女装虽然体量小,但利润率&增速都要更高。

其中鞋类业务是 Lululemon2022 年新开辟的赛道,管理层较为重视,但当前体量较小,仍处于起步阶段。

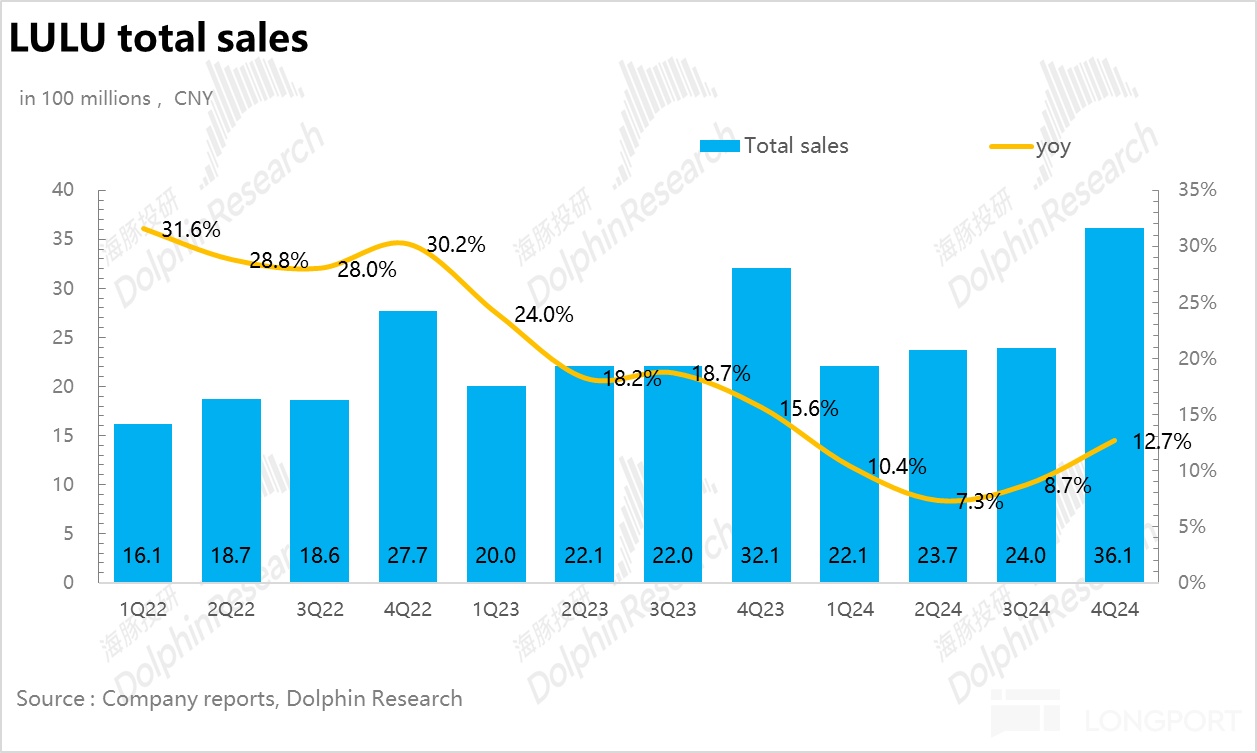

二、总体表现:4Q24 业绩小超市场预期

4Q24Lululemon 实现总营收 36.1 亿美元,同比增长 12.7%,小超市场预期 0.6%(市场一致预期为 35.9 亿美元),一方面 Q4 公司加大了开店力度,另一方面,公司推新速度逐步恢复至正常水平,因此整体增速较前三个季度有所回暖。

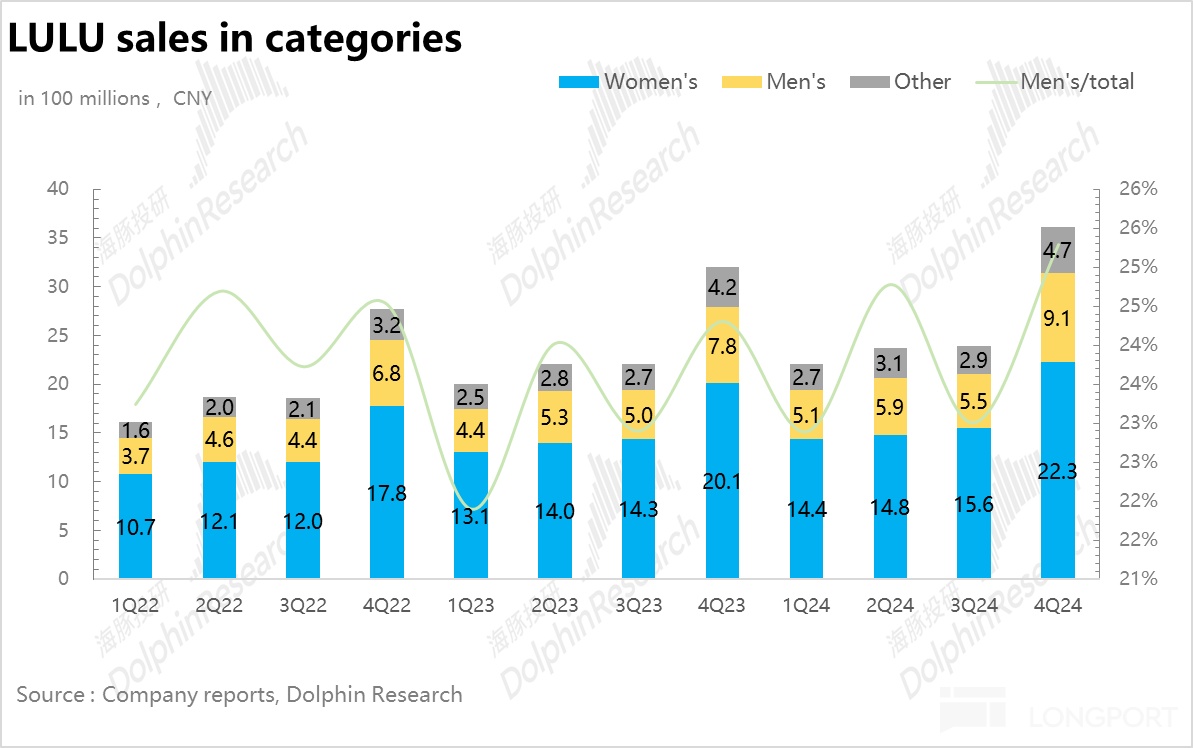

二、“第二增长曲线” 的男装业务占比提升缓慢

从品类上看,作为第二曲线的男装同比增长 17.2%,虽然增速领跑全品类,但由于当前男装业务占比仅为 25%,相较于女装 10% 左右的增速来说其实并不算亮眼。

这还是在公司加大了男性运动场景专利面料的推新力度(2024 年推出了有史以来最多的男装新品),还强化了明星代言(签下了 F1 传奇赛车手刘易斯·汉密尔顿、美国高尔夫球手 Max Homa 作为品牌大使、中国市场签约首位 F1 车手周冠宇)的基础上。

且从年度维度来看,5 年前(2019 年)男装业务的占比就达到了 23.5%,5 年后的当下男装业务的占比仅提升了 0.7pct,海豚君认为这足以说明 Lululemon 的男装业务进展并不顺利。

一方面,海豚君认为对于男装而言,无论是商务休闲,还是运动休闲赛道,可选择的范围都要更多更广,无论是国际品牌 Banana Republic、J Crew 还是国内的九牧王、啄木鸟、在商务休闲男裤上都拥有深厚的技术积淀&品牌认知。

Lululemon 作为后进入的玩家,尽管在面料的性能上优于上述品牌,但由于缺乏辨识度足够高的大单品,与女装 “小黑裤 “所带来的品牌认知度相比可以说相形见绌,再加上男裤的面料&裁剪对于最终产品体感的效果而言并没有瑜伽裤那么 “苛刻”,因此对于消费者而言可替代性较强。

在结合 Lululemon 之前做过的官方调查,公司的男装售额中,有 60% 都来自于他们的生活伴侣种草 Lululemon 后的推荐,也就是说真正自发性购买男装的消费者是少数,更多的还是女装爆火之后带来的品牌认知的外溢。

此外,公司新开辟的鞋类业务(包含在其他品类)当前体量仍然较小,虽然部分新品(休闲鞋 Cityverse、跑鞋 Beyondfeel)消费者反响还不错,但对整体业绩贡献并不大。

三、中国市场表现亮眼

分地区看,4Q24 中国区高增 40%,增速创全年新高。高增长的背后海豚君认为核心还是在于公司在中国地区仍处于品牌认知度、核心人群覆盖率的快速提升阶段。

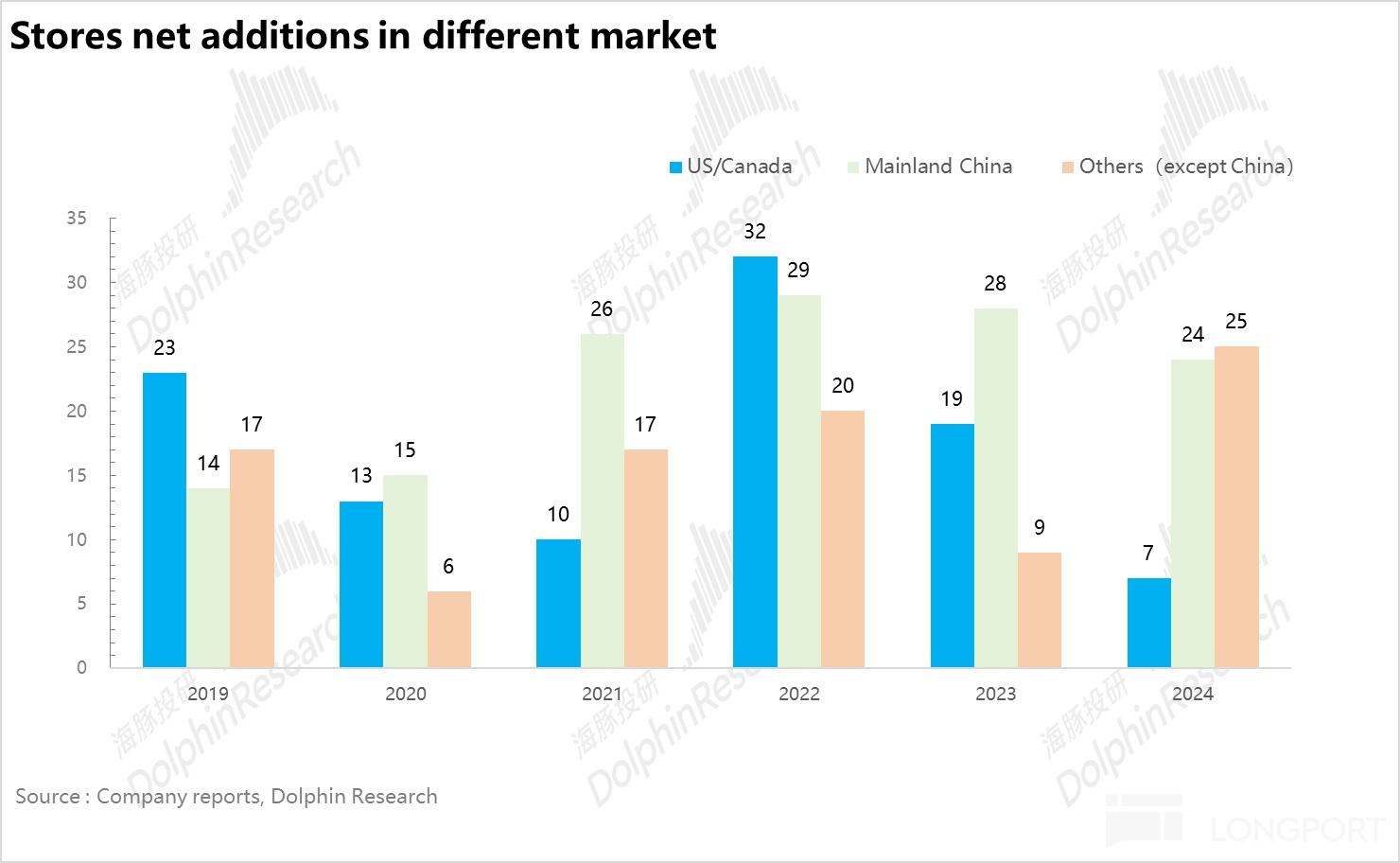

从开店数量上看,2024 年全年公司在全球范围内开了 56 家店,其中中国地区就开了 24 家,占比超过 40%,开始逐步从一线城市向二三线城市下沉,提升品牌的市场覆盖率和触达度。

而北美地区作为公司的大本营市场,在年末传统购物旺季公司加大了新品推出的力度,Q4 同比增长 7.4%,增速环比也有所改善。

四、开店为核心驱动

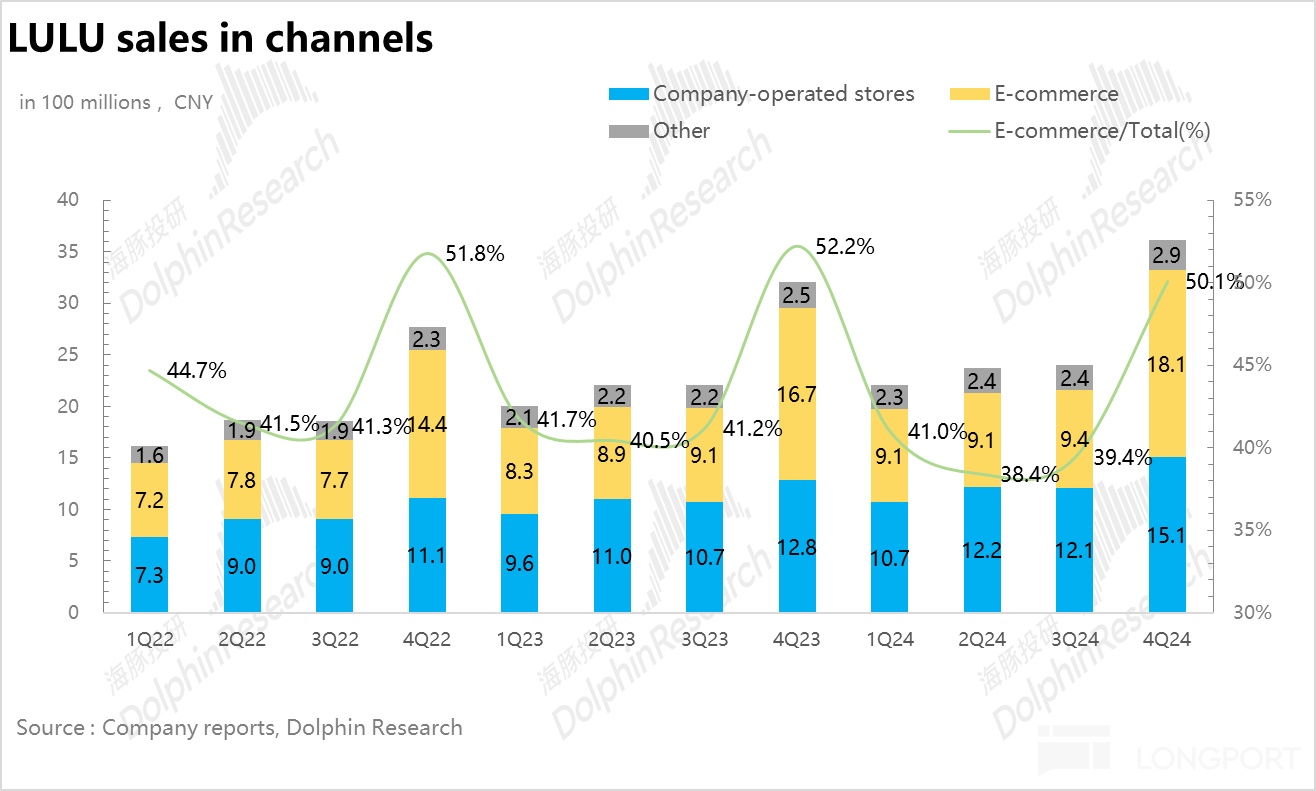

截至 4Q24,公司全球门店总数达 767 家,环比净增 18 家,创单季度开店新高,其中大部分门店开在中国境内,此外,公司还针对部分现有门店进行升级,通过打造城市旗舰店等大店型优化客户体验提升店效,从各渠道增速看,线下直营门店同比增长 18%,远高于线上 8% 的增速。

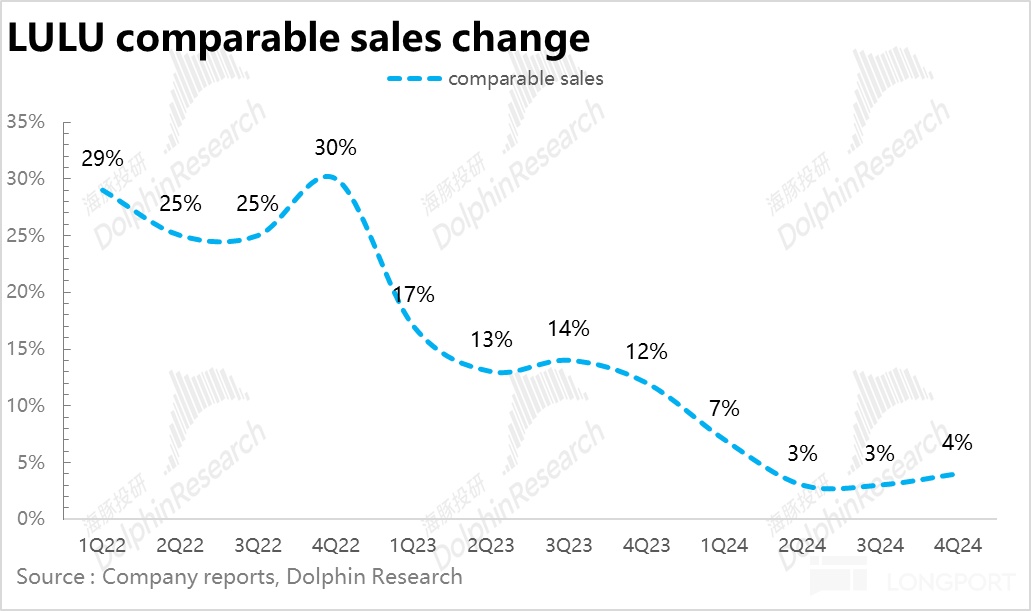

而从同店营收增速上看,4Q24 公司同店营收增速为 4%,相较于前两个季度仅提升了 1pct。相较于三年前(2021 年)30% 以上的同店营收增长,当前滑落至低个位数也更加直接印证了核心北美市场饱和(对单店营收的反噬)+ 品类青黄不接对 Lululemon 成长性的冲击。

因此,整体来说,在品类的 “第二增长曲线” 没有真正做出来前,对于 Lululemon 来说业绩最直接的增长也只能来源于国际市场的拓店。

从电话会的信息也可以佐证,公司对 2025 年做出了激进的海外市场拓店规划,全年净新增 40-45 家门店,其中绝大部分来自中国境内,此外,还要进军意大利、西班牙等欧洲国家。

虽然国际市场的开拓短期对于 Lululemon 来说的确算是增量市场,但海豚君认为中长期成长性的核心还是需要在品类上有所突破。

五、毛利率持续提升

根据渠道调研信息,一方面 Q4 Lululemon 推新速度逐步恢复至正常水平,陆续拓展高毛利率产品包括高尔夫、网球等运动场景,叠加生产成本降低,Q4 毛利率达到 60.4%,创历史新高。

六、费用投放保持平稳

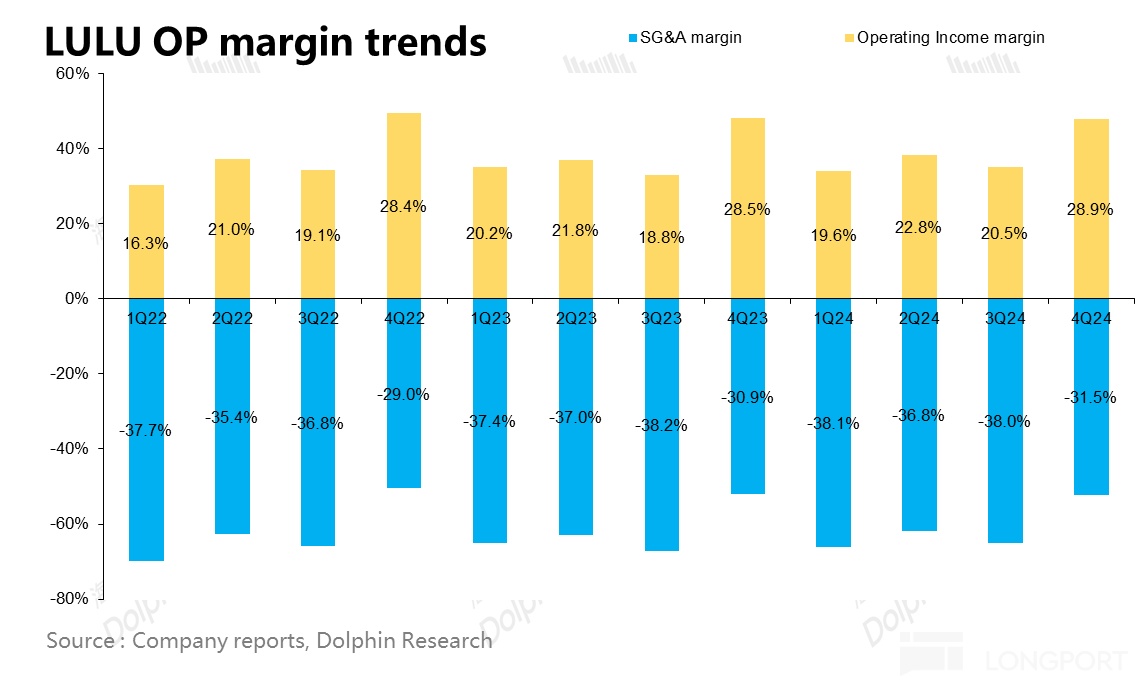

费用投放上,由于 Q4 是海外传统消费旺季,与同期四季度相比公司费用投放保持平稳,最终核心经营利润达到 10.4 亿美元,超出市场预期 5.2%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56