分红+价值造就“长跑能手”,红利价值ETF(认购代码:563703)现已发售

近年来,红利策略受到越来越多的关注。在当前低利率背景下,具有类债属性的高股息资产或将成为中长期资金的入市载体。

中证红利价值指数选取股息率高且价值特征突出的50只股票作为样本股,定位具有更高估值性价比的红利股,既注重“高分红”,又突出“高价值”,尽量避免“高股息陷阱”。

红利价值ETF(认购代码:563703)现已公开发售,紧密跟踪中证红利价值指数!

1分钟速读核心要点:

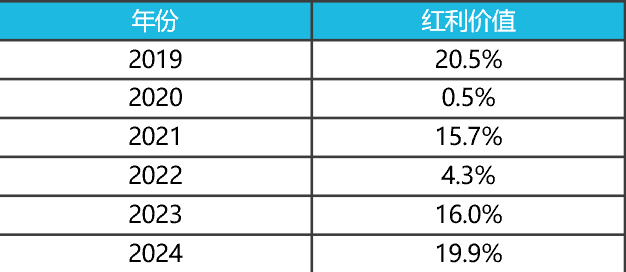

1.长跑能力突出:中证红利价值指数连续6年(2019-2024)实现正收益。

2.编制规则科学:中证红利价值指数加入多重筛选标准,规避“高股息陷阱”,剔除突击分红和财务粉饰企业,侧重真实分红能力与价值属性。

3.政策与资金驱动:低利率环境及“中特估”政策共振,中证红利价值指数有望吸引险资、养老金等中长期资金配置。

红利价值指数:聚焦高性价比红利资产,长跑能力突出

01. 长跑能力突出,指数19-24年连续6年正收益

从过往业绩看,中证红利指数2019年至2024年连续6年实现正收益。

图:中证红利价值指数(全收益)历史业绩

数据来源:Wind,统计区间2018/12/31-2024/12/31

02.指数成份凸显“高分红+高价值”属性

中证红利价值指数定位具有更高估值性价比的红利股,既注重“高分红”,又突出了“价值性”。

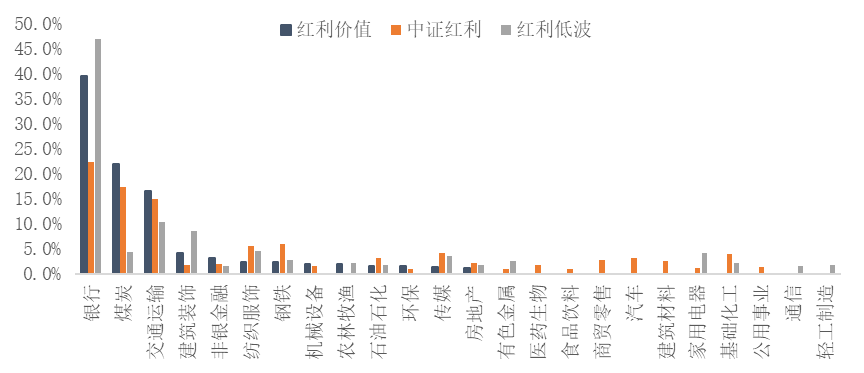

指数行业分布主要集中在银行(40%)、煤炭(22%)、交通运输(17%),三大行业合计占比达78%。前十大成份股中以煤炭股居多,CR10约为28.79%,集中度较高。

图:红利价值指数行业分布对比

数据来源:Wind,截至2025/3/14

03.指数编制升级:规避“高股息陷阱”

“高股息陷阱”是指,高股息的背后除了体现“高分红、高价值”,还有可能是基本面恶化导致股价下跌被动抬升,并非公司真实分红能力体现。

不同于单纯依赖股息率的传统红利指数,红利价值指数在估值筛选标准中加入了市净率、市盈率、市现率的考量,尽可能避免仅通过股息率选股可能带来的“价值陷阱”。

市场展望:高股息资产的中长期机遇

01.资金面:低利率环境,红利资产配置价值凸显

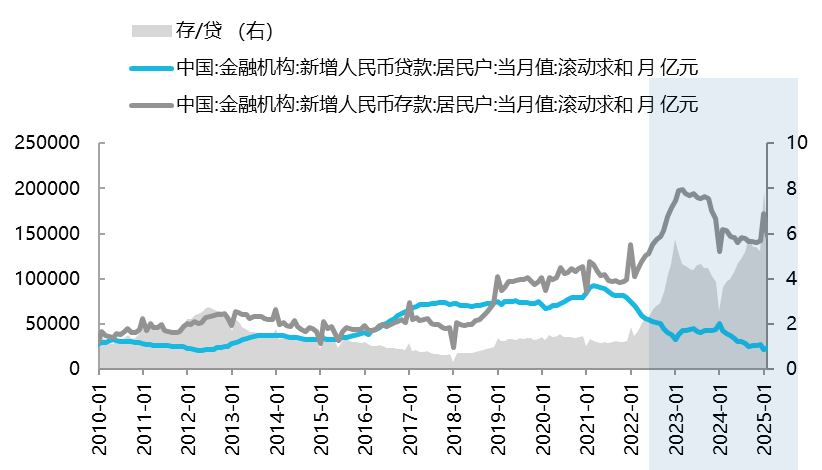

首先,在低利率环境下,居民存款增量与贷款增量比值从1:1升至1:5左右,高股息资产因类债属性成为资金溢出的重要承接方向。红利风格在2022年后开始受益于利率下行后的低利率环境。

图:居民的存款(负债供给)与贷款(资产供给)之间出现了较大差值

数据来源:Wind,截至2025年3月14日

02.政策面:政策引导+“中特估”主线共振,强化长期配置逻辑

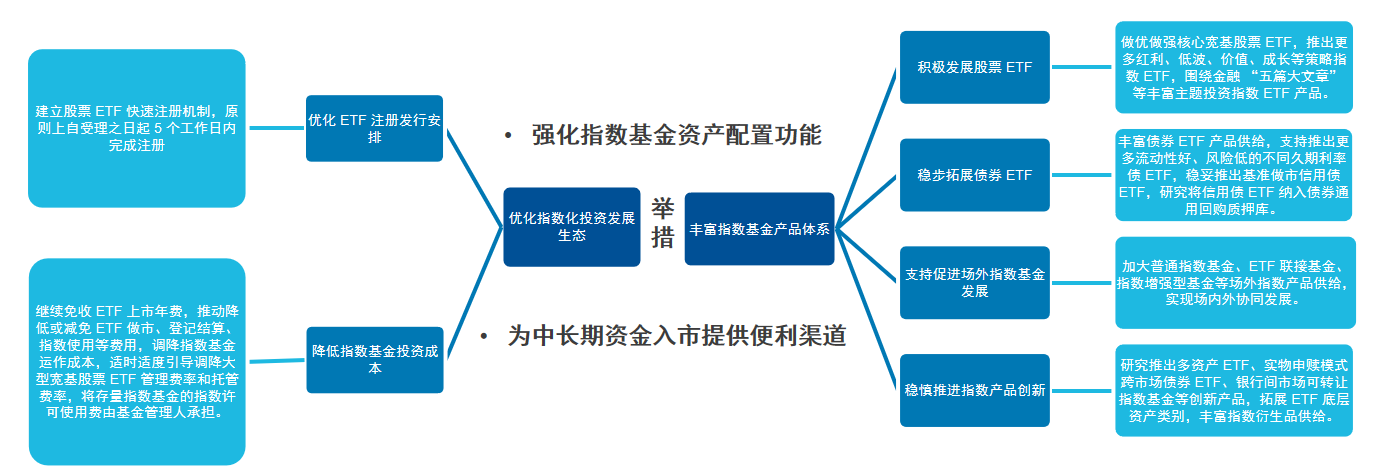

政策端的持续发力也为高股息资产注入长期动能。《促进资本市场指数化投资高质量发展行动方案》的发布,为中长期资金入市提供便利渠道,而中长期资金入市又将提高对优质权益资产的配置需求。

中证红利价值指数因其“高分红”+“高价值”属性,有望成为险资、养老金等中长期资金的主要配置载体。

数据来源:Wind,截至2025年3月14日

从险资的实际配置看,险资对红利价值成份股的持股比例中位数达2.01%,一定程度上印证了中长期资金的偏好。(数据来源:Wind,截至2025年3月10日)

此外,“中特估”政策持续引导央国企价值重估,而红利价值的成份股中央国企占比达84%,未来有望充分受益“中特估”投资主题。

03.估值面:较低估值+较高股息,优势突出

此外,红利价值的估值优势进一步凸显。当前红利价值的股息率约6.42%,略高于其他红利指数,且PE/PB等估值指标则相对低于其他红利指数。

图:红利价值指数基本面数据

数据来源:Wind,截至2025/3/14

“高分红+高价值”双核驱动、科学的指数编制规则,叠加政策引导、资金偏好与较低估值,红利价值ETF(认购代码:563703)备受投资者关注!

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56