IRA政策重磅出台,美国储能投资机会在哪里?

【核心观点】

22年以来美国居高不下的天然气价格拉升电价,且22年8月出台的美国《通胀削减法案》(IRA)强化了ITC政策力度,我们认为这两项重大边际变化或将使储能经济性进一步增加,进而加速装机需求的提升。本篇报告将基于上述重要的边际变化,探讨:1)美国储能需求来源;2)天然气及电价上涨、ITC政策变化对美国表前及表后储能市场经济性的影响,发掘美国储能市场爆发背景下的投资机会。

【正文】

1.美国储能市场复盘

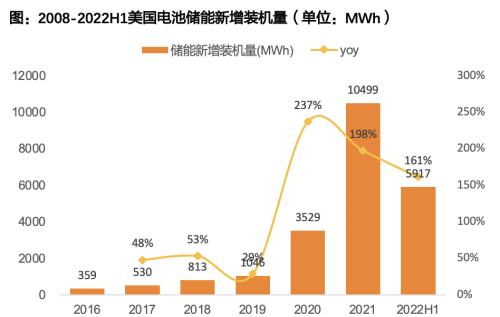

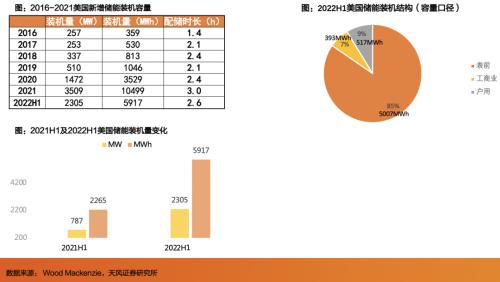

22H1延续高增态势,以表前储能为主且配储时长不断提升。美国储能市场自2020年起进入高增期,20-21年容量口径装机量达到3.5、10.5GWh,yoy+237%/+198%,22H1延续高增态势,新增装机规模达5.9GWh,yoy+161%。分结构看,美国储能以表前为主,22H1表前、工商业、户用装机占比分别为85%/7%/9%,yoy+190%/+83%/+61%。趋势上看,配储时长、新能源发电的配储比例持续提升,平均配储时长由2016年的1.4小时升至2021年的3.0小时。

数据来源:CNESA全球储能项目库,EIA,Wood Mackenzie,wind,天风证券研究所

2.需求来源1—保证电力系统稳定

1、对电力系统而言,风光占比提高带来了配储需求。随着风电、光伏等新能源发电在总发电量占比提高(风光发电渗透率由2008年的1%快速增至2020年的10%),电力系统呈现“双峰双高”&;“双侧随机性”,发电侧与用电侧的不匹配带来了电网的运行安全性问题;电化学储能响应速度快、功率及能量密度大、动态性能好,可以有效解决新能源发电占比提高带来的电力系统安全问题。

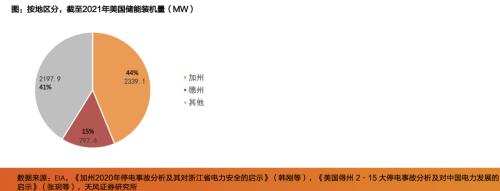

2、美国电网的区域特征驱动加州、德州成为美国储能主力市场。与欧洲高度集成化的互联电网不同,美国本土电网由西部联合电网、东部联合电网、德州电网三大电网构成,区域电网的互联程度较低,由于落基山脉地理特征和历史原因,各电网区域的发电结构有所不同。我们认为,美国储能市场的区域分布特点,与其电网等电力基础设施建设现状有关,加州、德州分别对应更高的光伏、风电发电占比,及加州无法实现电力完全自发自用、德州电网与外界互联程度较低,使得加州、德州成为美国储能主要装机市场。截至2021年加州储能累计装机量达到2339MW,占全国总装机量的44%;德州储能累计装机量达到797MW,占全国总装机量的15%;两地储能装机占到了全国总装机量59%。

3.需求来源2—经济性加速装机需求提升:

1、边际变化:ITC政策力度强化+电价上涨,储能经济性有望进一步增加。

·2022年8月出台的IRA(Inflation Reduction Act)法案强化了ITC政策力度。从边际变化看,23年开始ITC政策的有效期限得到延长(补贴将持续至2033年而后开始退坡;上一版本2022年已开始退坡)、税收抵免力度进一步加强(现行版本对应23年22%的补贴,新版本基础30%+额外抵免比例最高可至70%,其中基础抵免:满足现行工资及学徒要求,则23-33年基础抵免由此前22%上升至30%;额外抵免:满足特点条件,最高可享受40%抵免)。

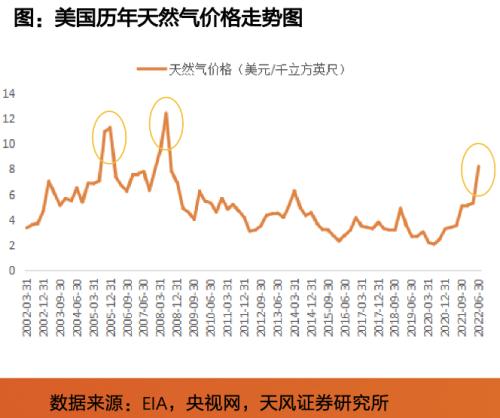

·天然气涨价拉升电价。美国天然气价格持续走高,由之前2020年11月低点的3.09美元/千立方英尺持续升至2022年6月的8.22美元/立方英尺,涨幅高达166%;高企的天然气价格相应拉升电价,全美、美国加州、美国德州平均电价均持续上涨,分别由2020年11月的10.37/17.26/8.03美分/千瓦时升至2022年6月的13.28/24.19/11.21美分/千瓦时,涨幅分别为28%/40%/40%。

2、经济性测算:考虑ITC政策,储能在表前、表后市场均具经济性。

表前市场:

·边际变化:我们认为,表前端ITC政策强化,有望助力光储(增量市场)及独立储能(增量+存量市场改造)项目持续增长:光储税收抵免比例的大幅提升(最高可达70%);5KWh以上商用独立储能亦能享受税收抵免,有望提升存量市场独立储能安装的积极性。

·发电侧PPA+电网侧辅助服务,我们测算经济性均好于天然气机组。我们测算:新能源配储项目以基础抵免23年30%计算,储能LCOS将由现行版ITC的86$/MWh(补贴22%)下降至78$/MWh(补贴30%);独立储能项目储能LCOS将由现行版ITC的108$/MWh(补贴0%)下降至78$/MWh(补贴30%)。

·测算结果:1)新能源配储:新版ITC政策储能功率配比25%以内时低于天然气机组LCOE下限,60%以内时低于天然气机组LCOE上限,较现行版本分布提高2、5pcts。2)电网侧(独立储能):ITC税收抵免由现行的0%上升至30%以上,储能LCOS明显低于天然气调峰的175美元/MWh。3)现货电价套利:从加州ISO数据看,2022年9月2日-10月2日中有12天时间峰谷价差超过储能LCOS,储能电站可通过现货电价套利进一步增加收益。

·投资建议:

针对表前市场:我们认为,对美国本土集成商已形成供货、或已实现美国表前储能订单或出货的中国集成商及相关供应链均有望受益美国表前储能的持续增长。

·电池及系统:建议关注【宁德时代】、【亿纬锂能】。

·逆变器及系统:建议关注【阳光电源】、【科陆电子】。

·温控:建议关注【英维克】、【同飞股份】。

表后市场:

·边际变化:首次提出独立储能(3KWh以上)可享受30%税收抵免;2023年起的税收抵免比例由此前的22%提升至30%,且延长至2032年后才退坡(此前抵免比例将于23年降至22%,24年降至0%)。且户用端ITC只享受30%基础抵免,不涉及“本土制造”条款额外抵免利好中国产业链企业。

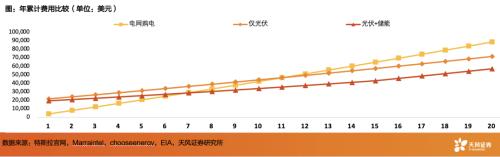

·户用储能经济性测算:基于加州的ITC及SGIP补贴情况,以及特斯拉户用光储系统报价,考虑初始投资费用,配置户用光储系统将在第7年体现经济性。

·投资建议:当前美国户储市场的头部企业均为海外集成商,我们认为,主要系美国户储市场更高的市场准入门槛较高、本土消费者对品牌知名度亦有更高的要求。但往未来看,随着ITC税收抵免边际变化带来的经济性提高,我们看好电池成本进一步下降+国内企业逐步获得认证、打开市场知名度,从而切入美国表后市场带来的投资机会。

·电池及系统:建议关注【比亚迪】。

·逆变器及系统:建议关注【德业股份】、【盛弘股份】、【科士达】。

·结构件:建议关注【铭利达】、【祥鑫科技】。

风险提示:储能需求不及预期;政策力度不及预期;锂电池成本上涨幅度超预期;国际贸易政策风险;测算具有一定主观性,仅供参考。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26