方正证券策略研究:港股大盘股长期存在估值溢价,投资小盘股仍可创造超额收益

编者按:9月29日,方正证券发布《港股大小盘风格与估值折溢价研究》策略专题报告,报告认为,市场对港股的认知通常为“大盘股占优”。虽然大盘股在估值上相对小盘股长期存在溢价,但并不等于能涨得更好,在大盘股溢价时期投资小盘股仍可创造超额收益。

报告核心观点如下:

1、回顾历史,2000年至今,港股小盘风格占优的区间一共4段,分别为2001年1月-2007年10月、2008年11月-2010年11月、2012年10月-2014年3月以及2020年4月-2021年9月。估值方面,在流动性、盈利稳定性以及南向资金等因素的作用下,港股小盘股票相对于大盘股票在大部分时间里存在估值折价。

2、对于港股市场中的“仙股”现象,其存在的原因可能与港交所对强制退市标准的设置较为宽松有关。同时研究发现,大部分市值低于5亿港元的股票都或多或少的存在一些 “仙股”的特征。

3、市场对港股的认知通常为“大盘股占优”。虽然大盘股在估值上相对小盘股长期存在溢价,但并不等于能涨得更好,在大盘股溢价时期投资小盘股仍可创造超额收益。

港股的市值结构与A股存在显著差异,大小盘股行业分布特征区别明显

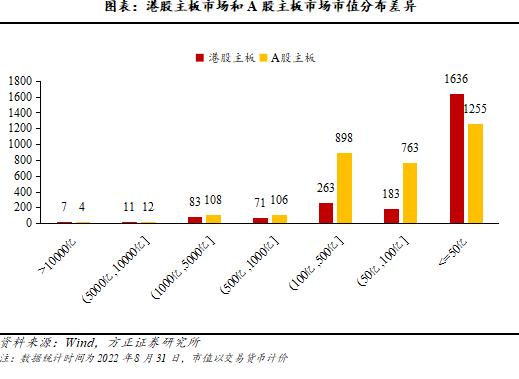

在市值结构方面,方正证券研究发现,港股的市值结构与A股存在显著差异。简单地按照万亿、千亿、百亿等水平对港股和A股主板市场进行市值划分,可以发现,港股的小市值股票数量占比更高。港股市值100亿以下的股票数量占比为81%,比同期A股市场的该数值高17%。

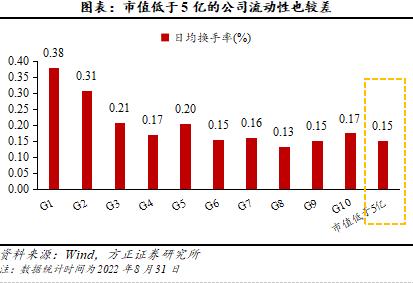

除小市值股票占比高外,港股市场的另一大特征为大市值股票的流动性显著高于小市值股票。反观A股,流动性最好的股票组为小市值组,市值小的股票流动性更好。

对于在A股和港股两地上市的股票而言,方正证券研究发现,其港股市值大小与AH股溢价水平也存在着明显的关系:市值越大,AH股溢价水平越低;市值越小,则越便宜。

行业分布方面,方正证券研究发现,港股大盘股在行业分布上较为集中。截至2022年8月31日,恒生大型股指数成分股市值占比前五大行业分别为软件服务(25%)、银行(23%)、保险(7%)、地产(7%)、石油及天然气(5%),互联网、金融以及地产这三个板块的市值占了恒生大型股指数总市值的50%以上。

与大盘股主要分布在金融地产以及互联网行业不同,港股小盘股在行业分布上较为分散且变化较大。截至2022年8月31日,恒生小型股指数成分股市值占比前五大行业分别为工业工程(11%)、药品及生物科技(10%)、保险(9%)、地产(9%)、软件服务(8%)。

港股大盘股存在估值溢价,估值折溢价水平受南向资金变动影响

方正证券研究发现,自2000年以来,港股一共发生了8次大小市值风格切换,其中港股小盘风格占优的区间一共有4段,分别为2001年1月-2007年10月、2008年11月-2010年11月、2012年10月-2014年3月以及2020年4月-2021年9月,持续时间分别为84个月、24个月、17个月和17个月。

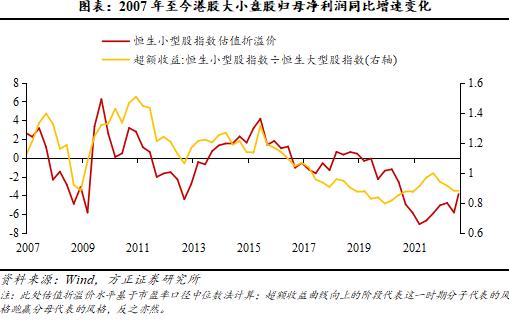

在对港股大小盘风格估值折溢价进行比较分析时,方正证券分别从市盈率、市净率和市销率三个口径测算港股大小盘股票的估值水平以及对应的估值折溢价。综合市盈率、市净率和市销率三个口径下的结果,方正证券认为,2007年至今,港股小盘股相对于大盘股在大部分时间里都处于估值折价状态(即大盘股存在估值溢价)。

从港股大小盘股的流动性分布和归母净利润同比增速的变化而言,港股大盘股较小盘股流动性更好、盈利也更稳定,方正证券认为这可能是大盘股能够长时间享受估值溢价的原因。

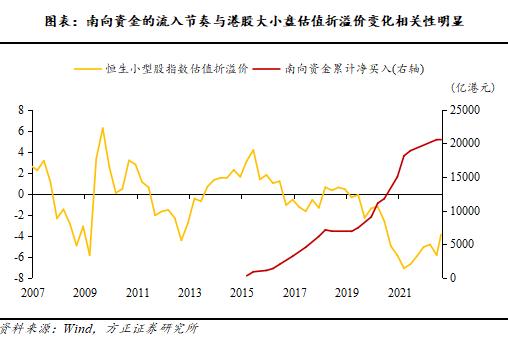

除上述因素外,方正证券还发现港股通的开立也对大小盘股的估值折溢价变化产生了一定的影响,2015年后估值折溢价水平基本随南向资金的节奏变动而变动。

从持仓上看,南向资金对港股大盘股存在系统性的偏好。如果将港股主板市场所有股票按市值从大到小等分为10组,南向资金96%的持仓(市值口径)都在前两个组合中。

同时,南向资金的流入节奏与港股大小盘估值折溢价变化相关性明显。2015年Q1至2018年Q3,南向资金持续流入,累计净流入达到约7000亿港元,同时期港股小盘股也逐渐从估值溢价状态转为了估值折价状态;之后南向资金净流入逐渐停滞,小盘股估值折价水平减轻;2019年Q1开始,南向资金重新开始新一轮的流入,小盘股估值折价随之加深并于2021年Q1达到历史低点;2021年Q1后南向资金累计净流入仍保持正增长但增速减缓,小盘股估值折价开始回落。

但是值得注意的是,存在估值溢价并不等同于存在正超额收益。估值折溢价作为变化量,存在折溢价并不意味着股价未来会走低或走高。港股小盘股在2008年年底处于估值折价状态,但此后两年却对大盘股存在明显的正超额收益。

除此之外,在大盘股估值溢价时期,投资小盘股仍可创造超额收益。2020年4月至2021年9月期间,大盘股的估值溢价从1倍加深到6倍左右,但区间内小盘股表现却更好,创造了年化15.2%的超额收益。

展望后市,方正证券认为港股大市值股存在估值溢价这一状态可能仍将存在。港股的流动性分布、盈利稳定性以及南向资金对大市值股的偏好等因素仍将持续影响大小市值的估值分化水平。

市值低于5亿港元的股票多存在 “仙股”特征

港股还有一个著名的特点即市场上拥有大量的“仙股”。“仙股”作为一个民间口头词汇,并没有明确的定义,一般认为“仙股”具有股价低、流动性低以及股价走势与基本面关系低的“三低”特点。也正是因为上述特点,“仙股”往往是大股东通过配股、供股以及合股等资本运作手段侵犯小股东的利益的“重灾区”。

方正证券认为,港股市场上存在众多“仙股”的原因可能与港交所对强制退市标准的设置较为宽松有关。从条款上看,港交所制定的强制退市标准中仅有一条属于定量标准,且内容为关于公众持股数量占比的规定;反观上交所,不仅对强制退市的情形设置更加完备,其规定中定量条款的“含量”更高。关于强制退市上交所分别设置了交易类强制退市、财务类强制退市、规范类强制退市和重大违法类强制退市四类情形,对交易量、价格、市值等交易指标以及净利润、净资产等财务指标都做出了清晰的规定。

虽然不能简单地将小盘股和“仙股”画上等号,但是方正证券统计发现,大部分市值低于5亿港元的股票都或多或少的存在一些 “仙股”的特征,这些特征包括股价和主营收入过低、净资产或净利润为负、流动性差等等。

截至2022年8月31日,连续20个交易日总市值均在5亿港元以下的港股主板上市公司(以下简称“市值低于5亿的公司”)共计687家,其中93%的公司连续20个交易日收盘价小于1港元,25%的公司上一年度主营业务收入小于1亿港元,8%的公司上一年度归母净资产为负,55%的公司上一年度归属普通股东净利润为负值。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56