手回集团三交招股书:中国第二大线上长期人身险保险中介

3月7日,手回集团再次向港交所递交了招股书。此前,2024年1月12日,手回集团首次向港交所递交招股书,中金公司、华泰国际担任联席保荐人。不过,6个月后,招股书因期满而失效。随后公司迅速于2024年7月30日二次递表,再次冲击港交所,但再次因6个月期满而失效。2025年1月24日,手回集团通过了证监会备案。2025年3月7日,手回集团第三次向港交所递交招股书,联席保荐人依然是中金公司及华泰国际。

一、公司概况:保险中介领域的领先者

手回集团作为一家中国领先的人身险中介服务提供商,致力于通过数字化平台为保险客户提供全面且专业的保险服务解决方案。公司的业务核心在于,通过其构建的数字化人身险交易及服务平台,在线为客户提供各类保险服务。在保险产品分销方面,公司与超过110家保险公司建立了合作关系,涵盖了中国超过70%的人身险公司,这使得公司能够为客户提供丰富多样的保险产品选择,包括与保险公司共同开发的定制产品以及保险公司已有的各类产品。公司的角色定位明确,在保险业务流程中,主要负责产品分销,并不承担保险产品的承保风险,保险产品的承保工作由合作的保险公司负责。

在发展历程中,手回集团取得了一系列令人瞩目的成绩。自2015年深圳手回成立以来,公司不断推出创新的产品和平台。2015年推出小雨伞平台,开启了在线直接分销保险产品的业务模式;2016年推出咔嚓保平台,助力保险代理人更好地服务客户;2018年推出牛保100平台,进一步拓展了业务范围,借助业务合作伙伴的力量,将保险服务覆盖到更广泛的客户群体。在产品创新方面,公司先后推出了多款具有市场影响力的产品,如擎天柱定期寿险、大黄蜂少儿重疾险、超级玛丽重疾险等。这些产品不仅丰富了公司的产品线,还在市场上获得了较高的认可度,为公司赢得了良好的口碑和市场份额。例如,超级玛丽重疾险在市场上表现出色,大黄蜂少儿重疾险也屡获行业奖项,这些成绩都彰显了公司在产品研发和市场推广方面的实力。

二、业务模式:多元渠道驱动发展

手回集团的主营业务围绕保险交易服务和保险技术服务展开。在保险交易服务方面,公司通过三个主要平台构建了多元化的分销渠道。小雨伞平台是公司的在线直接分销平台,客户可以在该平台上完成从产品搜索、咨询、个性化方案定制到购买以及保单管理的全流程服务,极大地提升了客户体验。2024年,小雨伞平台的在线直接分销收入为人民币293.1百万元,占公司保险交易服务总收入的21.3%。咔嚓保平台则通过保险代理人进行保险产品分销,截至2024年12月31日,公司已建立起由超过27,000名保险代理人组成的分销网络,覆盖中国15个省级行政区,2024年该平台的分销收入为人民币220.1百万元,占比15.9%。牛保100平台借助业务合作伙伴的力量进行分销,公司与各类业务合作伙伴,如媒体及广告公司、关键意见领袖等自媒体流量渠道,以及持牌经纪及代理合作,通过线上流量创造和线下渠道推广,扩大了保险产品的销售范围,2024年其收入为人民币864.6百万元,占比高达62.8%,是公司目前最重要的收入来源渠道。

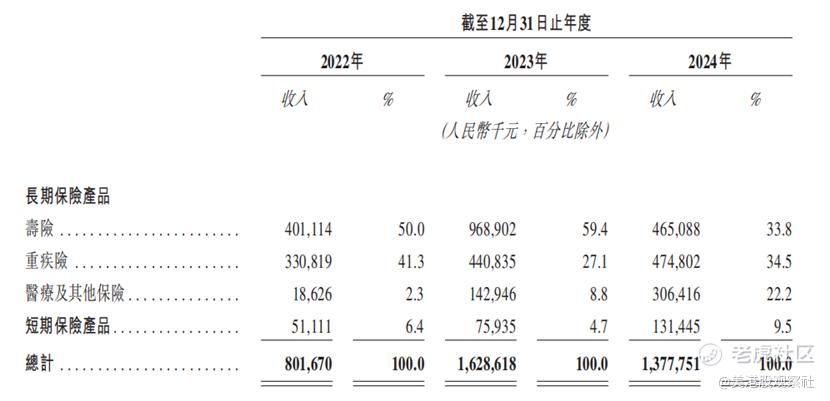

从收入结构来看,公司的收入主要来源于保险公司支付的佣金,这些佣金是基于公司成功向保险客户分销保险公司产品而获得的。公司的收入通常按照通过其分销的保单保费的一定百分比计算。在不同的保险产品类别中,收入贡献也有所差异。长期寿险产品在过去曾是公司收入的重要组成部分,但随着市场环境的变化,其收入占比有所波动。2022年,寿险收入为人民币401.1百万元,占保险交易服务总收入的50.0%;2023年,这一数字增长至人民币968.9百万元,占比59.4%;到了2024年,受多种因素影响,寿险收入降至人民币465.088百万元,占比33.8%。重疾险产品的收入贡献相对较为稳定,2022年为人民币330.819百万元,占比41.3%;2023年占比27.1%;2024年在部分定制产品的升级及分销推动下,收入贡献增加至34.5%。长期医疗及其他保险产品的收入呈现出增长的趋势,2022年为人民币18.626百万元,2023年增长至人民币142.946百万元,2024年进一步增长至人民币306.416百万元,占比22.2%。短期保险产品的收入在总收入中占比相对较小,且也有一定的波动。

三、财务分析:收入波动,盈利能力改善

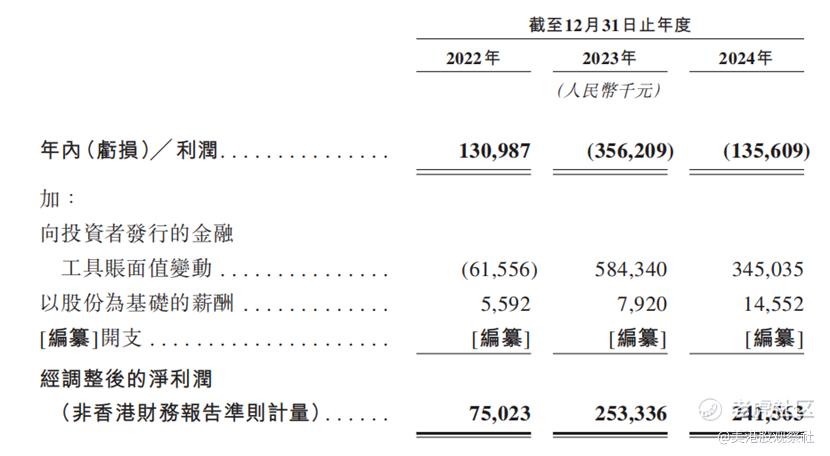

在业绩方面,手回集团表现了一定的波动性。2022年,公司实现收入人民币806.3百万元,2023年,收入大幅增长102.7%,达到人民币1,634.4百万元,2024年,收入又减少15.1%,降至人民币1,387.1百万元。收入的波动主要受到保险市场环境变化、保险产品需求波动以及公司业务策略调整等多种因素的综合影响。例如,2023年长期寿险产品收入的大幅增长,得益于市场对该类产品的偏好增加,主要是由于中国投资市场利率下调,使得长期寿险产品的吸引力上升;而2024年长期寿险产品收入的下降,则是受到整体经济放缓、保险公司下调产品预期回报率以及“报行合一”政策等因素的影响,导致市场需求减少,同时保险公司也下调了对保险中介机构的佣金率。不过,公司的调整后净利润表现较好,2022年到2024年的调整后净利润分别为75.0百万元、253.3百万元及241.6百万元,呈一定的增长趋势。

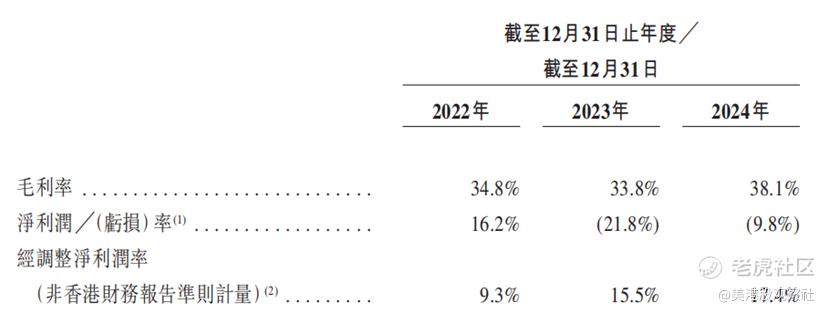

从毛利率和净利率来看,公司的毛利率在不同年份也有所变化。2022年,公司的毛利率为34.8%;2023年,毛利率略微下降至33.8%,保持相对稳定;2024年,毛利率上升至38.1%。毛利率的变化主要与公司的产品结构调整以及成本控制有关。2024年毛利率的上升,一方面是由于毛利率相对较高的长期医疗及其他保险的收入贡献增加,另一方面是毛利率相对较低且曾为牛保100业务重点的长期寿险收入贡献减少,尤其是自媒体流量渠道部分。净利率方面,2022年到2024年,公司的调整后净利润率分别为9.3%、15.5%及17.4%,盈利能力呈现了增长趋势。

四、竞争优势:差异化铸就领先地位

手回集团在竞争激烈的保险中介市场中,具备多方面的竞争优势。首先,作为中国线上长期人身险中介服务提供商,公司在该细分领域积累了丰富的经验和良好的口碑。根据弗若斯特沙利文的资料,2023年按长期人身险的总保费计,公司是中国第二大线上保险中介机构,占据7.3%的市场份额;按长期人身险的首年保费计,公司同样位列第二。

以市场为导向的产品定制与IP管理也是公司的一大核心优势。公司自2017年起就开始参与定制长期人身险产品的开发,在产品定制过程中,能够精准识别目标客户的需求,与保险公司和再保险公司进行充分的沟通和谈判,最终推出符合市场需求的定制产品。公司拥有多个具有市场影响力的IP,如超级玛丽重疾险系列、大黄蜂少儿重疾险系列等,这些IP在市场上获得了广泛的认可,形成了较高的品牌知名度和客户忠诚度。

公司还具备强大的数字化业务流程能力,能够赋能保险产品供给、交易及服务的各个环节。通过自主研发的技术平台,如啄木鸟风控系统、双录系统创信闪录等,公司实现了保险业务流程的数字化和智能化,提高了运营效率,降低了运营成本,同时也提升了客户服务质量和风险控制能力。此外,公司拥有一支经验丰富、持续创新、身经百战的管理团队,团队成员在保险行业和互联网行业都拥有丰富的经验,能够准确把握市场趋势,制定有效的业务策略,推动公司不断发展壮大。

五、行业前景:行业空间大,但竞争激烈

中国保险市场近年来呈现出快速发展的态势,人身险市场规模持续扩大。按总保费计,中国的人身险市场规模从2019年的人民币3.1万亿元增至2023年的人民币3.8万亿元,复合年增长率为5.0%;预计到2028年,市场规模将达到人民币5.6万亿元,2024年至2028年的复合年增长率为8.1%。在线保险市场增长更为迅速,从2019年的人民币0.2万亿元增至2023年的人民币0.5万亿元,复合年增长率为33.1%;预计到2028年,市场规模将达到人民币2.0万亿元,2024年至2028年的复合年增长率为28.0%。这一增长趋势主要得益于多方面因素,如人们对生活中不确定性和风险的认识提高,对保险保障的需求不断增加;经济的发展和人均收入的提高,使得人们有更多的经济能力购买保险产品;同时,政府出台的一系列支持政策,也为保险行业的发展提供了良好的政策环境。

然而,保险中介市场的竞争也十分激烈。手回集团主要与保险中介机构及保险公司的内部销售人员竞争,同时还面临来自银行保险渠道及保险兼业代理机构等其他市场参与者的竞争。2023年,中国人身险中介市场的总保费达到人民币2,370亿元,**国人身险市场总保费的6.3%,线上中介在其中占据主导地位,占2023年中国人身险中介市场总保费的89.1%。在竞争格局方面,中国线上长期人身险中介市场相对集中,按2023年总保费计,排名前五的参与者共占68.6%的市场份额。手回集团在这样的竞争环境中,凭借自身的竞争优势,在市场中占据了一定的份额,但仍需不断提升自身实力,以应对日益激烈的市场竞争。

六、估值分析:估值有一定提升空间

手回集团自2015年成立以来,融资历程颇为亮眼。成立不足一月,便获得极地信天2000万元的天使轮投资,投后估值达2000万元。2015年11月,公司完成A轮融资,红杉信德与极地信天分别以2000万元、137.65万元的投资额,认购164.20万元及11.30万元的注册资本,此次融资后估值增至9302.33万元。2017年2月,手回集团迎来B轮融资,经天纬地和天士力各出资2000万元,认购95.47万元注册资本,使公司估值飙升至2亿元。2020年12月的C轮融资,公司估值已高达11.47亿元,并在2021年2月完成C轮融资后,投后估值达12亿元。从天使轮到C轮,手回集团获得红杉中国、经纬创投、歌斐资产、天士力资本、信天创投等国内顶级投资机构的青睐。

在保险中介领域,与手回集团业务模式、市场定位等方面具有一定相似性,可作为可比公司的有水滴公司、慧择保险、有家保险、致保科技、众淼控股等。它们的PS估值中位数只有1.1倍。而按照12亿的估值计算,手回集团的PS倍数达到0.87倍,也相对较低,可见公司估值已经处于相对合理的位置。此外,港股上市的众淼控股PS倍数达到8.9倍,远远高于同行。如果手回集团上市估值保持低位的话,对投资者来说将会是一个不错的机会。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33