【深度分析】自由港矿业: 在铜价上行周期一路领航

要点

自由港麦克莫兰公司(FCX)是全球最大公开上市铜、钼生产商之一,业务集中于核心矿产领域,收入主要来自铜、黄金、钼等,其中铜业务占主导。

全球精铜产量2025年预计增长1.6%,FCX生产与需求前景乐观,铜、金等将推动收入利润增长,Grasberg矿扩产及美洲矿山生产优化有望使铜产量恢复,黄金和钼矿有望增强盈利能力。

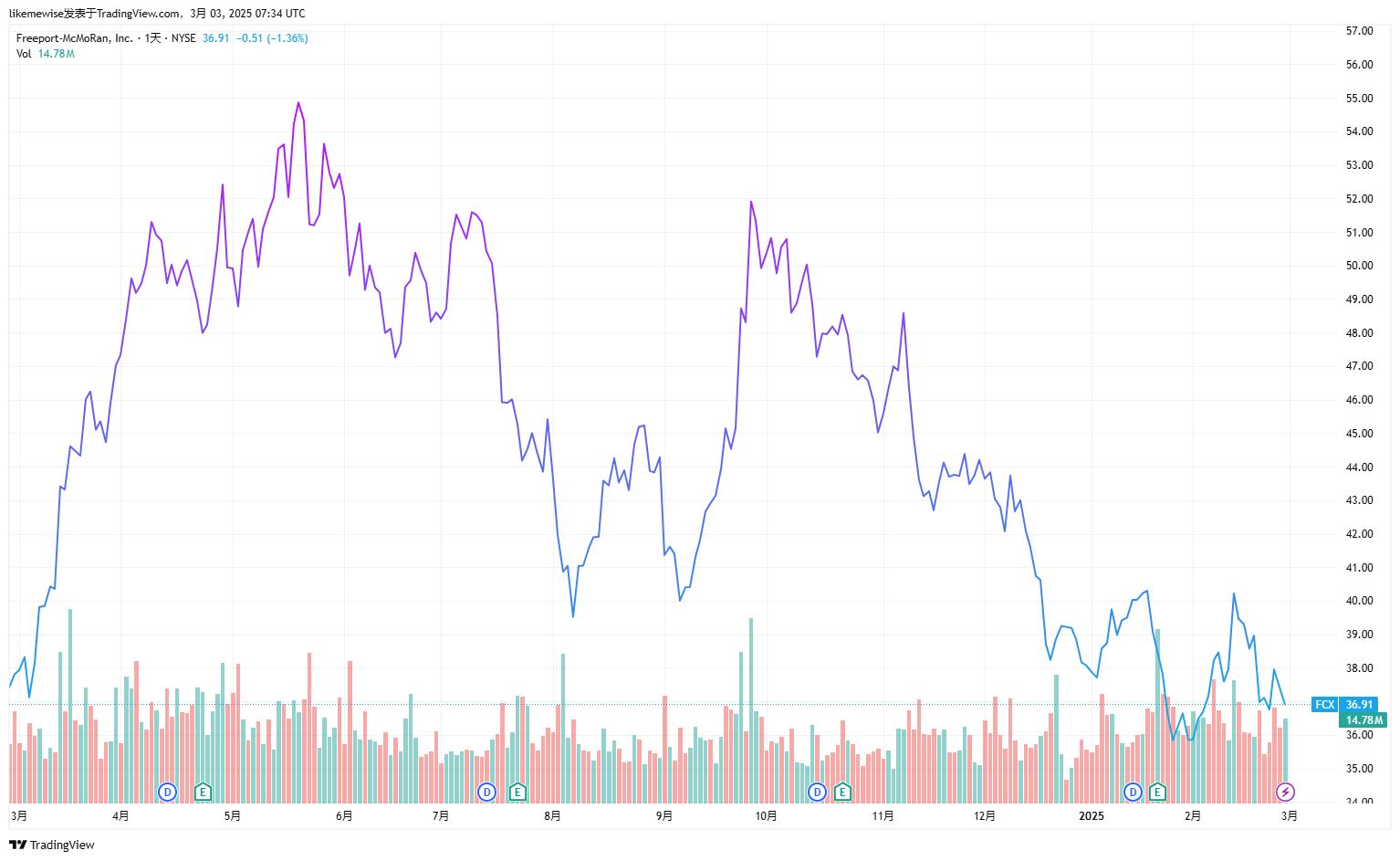

过去两年股价表现逊于同行,部分因核心资产股权稀释等。FCX拥有优质资源与冶炼技术,中期前景好,参考价格区间为35 - 55美元/股 。

公司概述

TradingKey - 自由港麦克莫兰公司(Freeport-McMoRan Inc.,股票代码:FCX.N),于1987年成立,总部位于美国亚利桑那州凤凰城,在纽约证券交易所上市。全球最大的公开上市铜、钼生产商之一,公司的矿产质量极高,尤其是在铜和金的生产方面。2024全年,公司铜精矿产量为191万吨, 约占到全球的9%,黄金184万盎司,钼3.5万吨。自由港麦克莫兰有望凭借其丰富的资源储备、多元化的业务布局以及持续优化的财务策略,在金属矿业市场中保持竞争力,为股东持续创造价值。

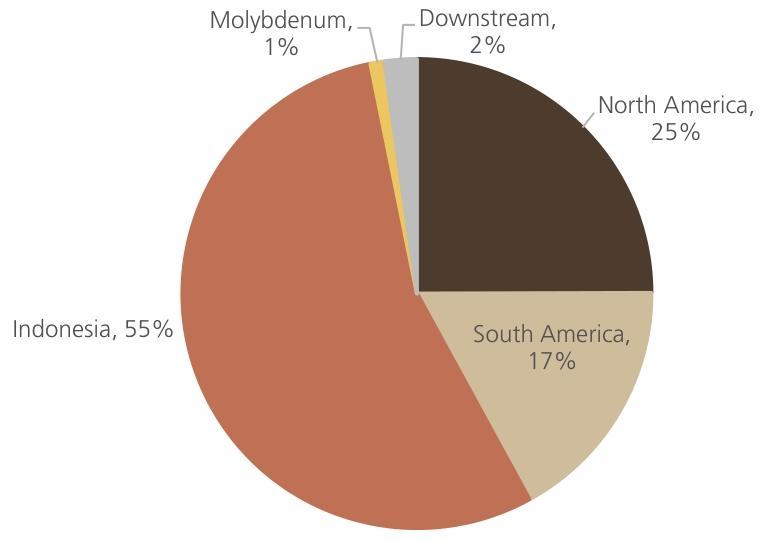

公司铜资产主要分为三大板块:北美地区(Morenci、Safford、Sierrita、Chino、Bagdad等铜矿项目)、 南美(秘鲁Cerro Verde铜矿、 智利El Abra铜矿) 以及印尼等, 合计具有铜矿储量1.65亿吨,其中的Grasberg矿,拥有证实+可信储量:铜1,399万吨,黄金818吨,且品位很高,不仅是全球最大的金矿之一,也是全球第二大铜矿。

收入来源

FCX的业务构成多元且集中于核心矿产领域。从表格数据可清晰看出,公司收入主要来源于铜、黄金、钼以及银和其他产品。其中,铜业务在收入构成中占据主导地位,2024年第三季度铜收入达50亿美元 ,速度达5.5%。黄金业务同样不可忽视,2024年第三季度收入为13.9亿美元,增速超60%,在公司业务版图中贡献显著。钼业务也为公司带来了可观的收入,当季达到4500万美元 。而银和其他产品收入相对占比较小。

30-Sep-24 |

30-Jun-24 |

31-Mar-24 |

31-Dec-23 |

30-Sep-23 |

|

铜 |

5.02B |

5.11B |

4.88B |

4.53B |

4.76B |

铜-增速 |

5.53% |

13.49% |

20.77% |

4.69% |

11.48% |

金 |

1.39B |

935.00M |

1.17B |

1.09B |

854.00M |

金-增速 |

63.23% |

-6.41% |

119.96% |

32.84% |

-0.47% |

钼 |

454.00M |

476.00M |

421.00M |

444.00M |

479.00M |

钼-增速 |

-5.22% |

-3.05% |

-28.89% |

24.37% |

57.57% |

白银及其他 |

169.00M |

139.00M |

149.00M |

146.00M |

136.00M |

白银及其他-增速 |

24.26% |

-18.71% |

12.88% |

-9.32% |

-21.84% |

来源: TradingKey, SEC Filings

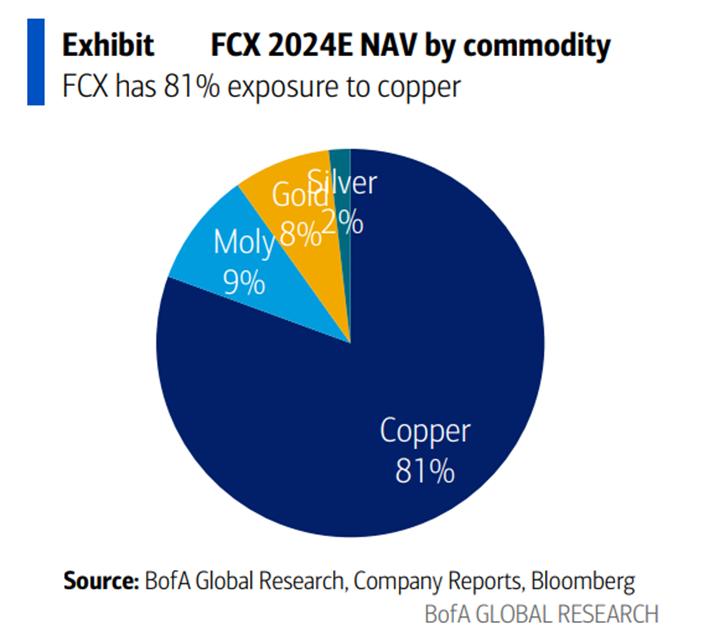

从净资产价值的暴露看,FCX公司的资产价值主要集中在铜商品上,铜的占比达到81%,这表明铜业务是FCX的核心业务,对公司的净资产价值贡献最大。除铜之外,还有其他商品,其中黄金占比8%,白银占比2%,钼占比9%。

来源: BofA Research

2025 展望: 主要产品

1) 铜矿供需预测.

根据公开信息,全球主要16家铜矿生产商2024年合计产铜约1354万吨,占全球总产量的58.87%。展望2025年,全球铜矿产量预计将增长3.5%,达到2354万吨,全球精炼铜产量预计增长1.6%。其中,中国铜矿企业的产量增长尤为显著,预计将贡献全球新增产量的主要部分。

根据国际铜业研究小组(ICSG)的预测,2024年全球铜矿产量将增长1.7%,2025年增长率将提升至3.5%。这表明,全球铜矿产业正持续扩大产能,以满足不断增长的市场需求。若美国关税落地(可能从10-15%提高至20%以上),COMEX铜价溢价将直接增厚Freeport及美国本土业务利润(亚利桑那州莫伦西矿占其美国产量30%)。

综合考虑关税政策导致中国废铜进口及流通量下降10%以上预计全年LME铜价有望持续上行10%至10,500美元/吨左右。

公司名称 |

2024 年铜产量(万吨) |

2024 年较上一年产量变化 |

2025 年预计铜产量(万吨) |

2025 年较 2024 年产量变化 |

必和必拓 |

195.8 |

增长10.2% |

194.5 |

下降1.3 万吨 |

自由港 |

191.1 |

微增0.4% |

无明确产量预计 |

/ |

智利国营铜公司 |

142 |

产量提升但未达预期 |

139.1 |

下降2.9 万吨 |

紫金矿业 |

107 |

增长6 万吨 |

115 |

增长8 万吨 |

洛阳钼业 |

65 |

大增55% |

63 |

下降2 万吨 |

五矿资源 |

40 |

增长14.3% |

49.5 |

增长9.5 万吨 |

安托法加斯塔 |

67-71 |

上半年同比减少3.7% |

无 |

/ |

英美资源 |

73-79 |

/ |

/ |

/ |

来源: TradingKey, SEC Filings

2) 黄金价格与盈利展望

受通胀压力(全球通胀高于历史平均水平推动黄金保值需求)、美元走势(美元走弱或促使黄金价格上涨)、地缘政治风险(全球不确定性增加黄金避险吸引力)等因素支撑。黄金价格预计在2025年保持高位,但波动性可能加大,全年价格在3100美元/盎司附近波动,较2024年仍有10%左右的上行空间。

FCX的黄金产量主要来自印度尼西亚的Grasberg矿,我们预计2025年产量有望维持黄金190万盎司,若黄金价格有望上行10%,则黄金采矿的收入贡献49亿美元。

3) 钼矿供需展望

根据公开信息,2024 年全球钼市场规模为 31.97 万公吨,预计2024 - 2030 年复合年增长率(CAGR)为 3.7%。其中亚太地区在全球钼市场占主导地位,中国是主要推动力量(CAGR 为 4.8%)。

2025年,钼主要作为铜矿的副产品生产,随着铜矿开采量的增加(尤其是在智利、秘鲁和美国),钼的供需均有温和增长。这块业务收入贡献约为19亿美元,增速4.6%。

2025 展望: 供应端担忧缓解,工业需求改善

2025年,自由港的生产与需求前景乐观,铜、金(尤其是清洁能源和电动汽车领域)将推动公司收入和利润增长。随着Grasberg矿扩产和美洲矿山的生产优化,铜产量预计稳步恢复,黄金和钼作为高利润率副产品将进一步增强盈利能力。

1) 格拉斯伯格许可证延期,生产端不确定性下降

格拉斯伯格是FCX的关键资产,贡献了超过50%的EBITDA;但近年来,它也一直是公司面临重大不确定性的来源。但展望未来,我们认为格拉斯伯格作为FCX投资案例的一个组成部分在很大程度上已经降低了风险。在我们看来,作为许可证延期的一部分,FCX的所有权将在2041年进一步下降10%,这是市场很好理解的,不应该成为一个重大的负面惊喜;但是投资扩展和潜在增长产量的进一步长期确定性/可见性和格拉斯伯格确保了FCX对铜价上涨的长期杠杆作用。

印度尼西亚仍是一个风险较高的司法管辖区,但在我们看来,随着冶炼厂建设基本完成。2025年公司正在向印尼政 府申请将出口许可进一步延期至冶炼厂完全恢复运转。考虑到印尼政府在Grasberg矿山中持有超过一半股权, 与矿山利益高度绑定, 我们认为公司的出口许可有望被延期。格拉斯伯格的风险已在很大程度上得到控制。

图:FCX的估值主要受印度尼西亚业务影响

来源: UBSe

2) 生产与供应端短缺,FCX在需求端弹性较高

2025年纯铜实物市场将趋紧,由于精矿/废铜短缺,以及2025年铜精矿长单加工费(TCRC)基准大幅下调后,冶炼厂面临盈利能力压力,将被迫减产,2025-2026年供应短缺仍将持续。但可再生能源、电网、电动汽车领域需求持续增长。因此我们预计铜价仍有望上涨,而产量稳定,资本支出略低,将推动FCX的自由现金流 在25/26财年的扩张。

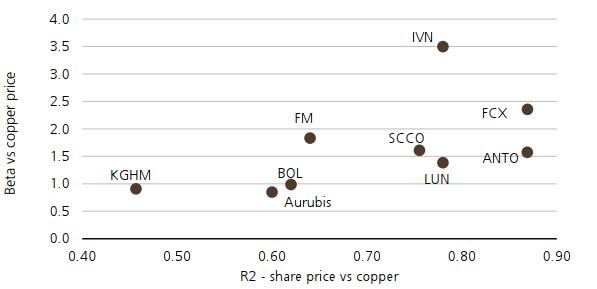

FCX是全球规模最大,流动性最强的上市生产商,并且与铜价的相关性很高(贝塔系数接近2.6倍)。随着冶炼厂的完工和格拉斯伯格许可证的预期延长,受北美经济韧性、 硫化物浸出技术的推动,FCX生产与价格均有望增长。

来源: BofA Research

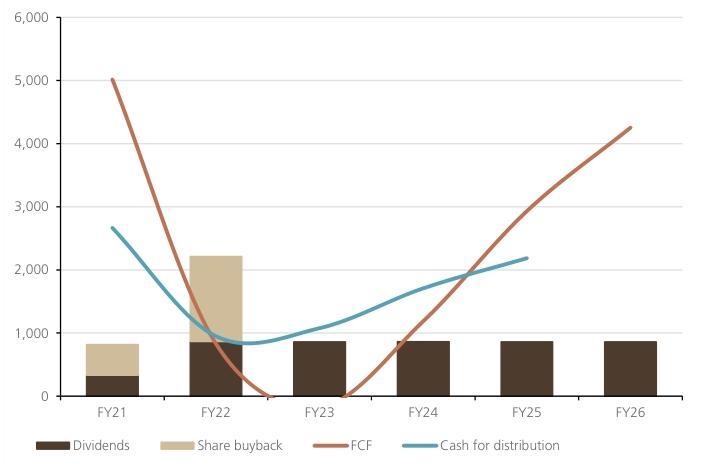

3) 现金回报的潜力提升

FCX净债务水平较低,合并净债务为33亿美元(净债务与息税折旧摊销前利润之比小于0.5倍)。FCX的股息政策是将 扣除资本开支后的经营现金流的50%进行分配,若调整后的净债务低于目标水平(30亿美元),剩余部分则用于去杠杆,或者通过股票回购或股息的形式返还给股东。FCX指出,近年来调整后净债务下降的原因是可自由支配的资本支出低于预期。

FCX的股息率约为1.7%,而2025年的现货自由现金流收益率为3-4%。若按照FCX定义的过剩现金流的50%自由现金流高于基础股息,FCX有潜力增加现金回报(最有可能通过股票回购实现),并且我们注意到该公司在2024年7月购入了少量股票(约6000万美元,2023年未进行股票回购)。

来源: UBS Research

财务与估值

从2024Q4财报表现看,FCX的业绩均超出预期。全年营收达到254亿美元,净利润增长28.22%至45.5亿美元,运营现金流超过70亿美元,现金成本控制在每吨3430美元,维持了较高的经营效率与盈利能力。

但从过去两年的股价看,(FCX)的表现逊于主要同行南方铜业(SCC)和安托法加斯塔(ANTO);在我们看来,部分原因是FCX核心资产Grasberg的股权从81%稀释至48%。由于Grasberg的开工率下降,1Q25的盈利创下两年来的新低,2025年的铜销售指引下调了5%,等等。

尽管如此,FCX仍拥有全球最优质的资源与冶炼技术,并有望从铜价上行波动中显著受益。受益于能源转型的需求增加,铜的中期前景令人信服。假设2025年铜价上涨5-10%,FCX的生产定位将更加清晰。鉴于其EV/EBITDA较铜生产商中位数低20%,我们认为当前股价水平是一个具有吸引力的中期切入点,参考价区间为每股35-55美元。

估值 |

31-12-2024 |

30-09-2024 |

30-06-2024 |

31-03-2024 |

31-12-2023 |

30-09-2023 |

30-06-2023 |

企业价值(百万美元) |

132,828 |

99,541 |

81,014 |

95,071 |

95,813 |

65,981 |

78,983 |

自由现金流收益率 |

1.20% |

1.40% |

1.50% |

1.10% |

0.90% |

1.00% |

0.30% |

市销率 |

15.55 |

12.76 |

11.11 |

13.55 |

14.37 |

10.55 |

13.11 |

每股自由现金流市盈率 |

86.45 |

73.18 |

67.03 |

95.54 |

112.1 |

99.24 |

407.4 |

每股现金流市盈率 |

67.18 |

73.74 |

65.55 |

—— |

502.2 |

—— |

—— |

摊薄后每股收益市盈率 |

68.54 |

74.83 |

66.34 |

—— |

758.8 |

—— |

—— |

市盈率增长比率 |

0.05 |

0.34 |

0.41 |

—— |

7.31 |

—— |

—— |

企业价值与销售额比率 |

14.96 |

12.12 |

10.43 |

12.82 |

13.57 |

9.92 |

12.53 |

企业价值与自由现金流比率 |

83.17 |

69.51 |

62.95 |

90.46 |

105.9 |

93.36 |

389.6 |

来源: Refintiv, TradingKey

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56