国债:美债收益率高位还能持续多久

来源:五矿期货微服务

美国九月份的CPI再度超预期,而核心CPI数据6.6%,更是达到本轮通胀以来的新高。受此消息影响,美债收益率再度反弹至新高,近期维持在4%左右的位置徘徊。分析近期的通胀数据,我们其实可以很明显的发现,原油等大宗商品价格已经不是通胀的主要影响因素。就业市场的劳动力紧缺导致的工资上涨,进而导致服务业等核心CPI项目的螺旋上涨是近期通胀的主要压力所在。而就业市场的劳动力紧张则和新冠疫情导致的部分劳动力退出就业市场有关,在疫情短期难以消除的背景下,这种劳动参与率的困境短期可能是难以缓解的。

回到美债市场,我们可以发现此轮美债收益率上涨的核心逻辑是通胀导致美联储加息。而加息的主要目的是通过减少需求来抑制通胀,而需求则是由经济的景气度来决定。接下里我们可以看一下美国的主要经济指标:

首先是PMI,我们可以看到9月ISM的制造业PMI数据为50.9,环比回落1.9%,而ISM的非制造业PMI为56.7,环比回落0.2%。9月的PMI数据出现了一定的分化,制造业的PMI出现了明显的回落,而非制造业的PMI数据则仍有一定的韧性。

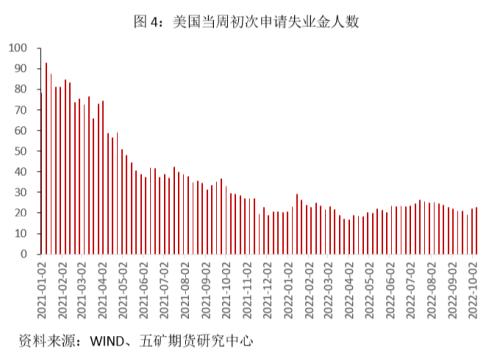

其次,我们看下就业市场,9月美国失业率虽然回落至3.5%,环比降低了0.2%,就业市场虽然看似强劲。但分析数据我们可以发现失业率的下降和劳动参与率的回落息息相关,而实际上美国当周初次申请失业金的人数已经连续两周出现反弹。

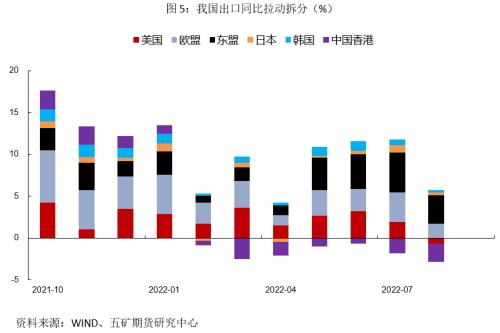

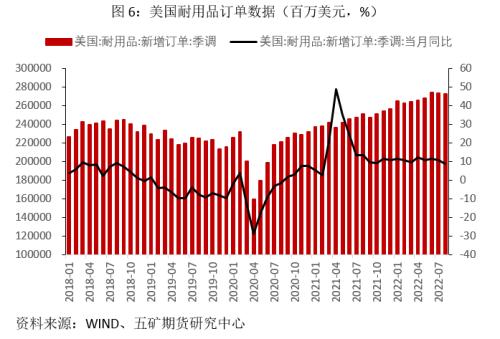

第三、我们可以看下外贸数据,我国8月份的出口增速出了明显的回落,出口增速由7月份的17.9%回落至8月份的7.1%,这其中对美出口是在主要国家中下滑幅度最大的,对美出口增速由7月份的10.97%回落至8月份的-3.77%。而同样是对美出口大户的韩国及我国台湾地区在近期的出口增速也出现了明显的回落。这也意味着美国市场的需求正在出现回落,而其他成屋销售及耐用品订单数据见顶也应证了这点。

综上所述,虽然美国的部分经济数据仍有韧性,通胀数据也因为劳动力市场的紧缺而暂时维持在高位震荡,但大多数的经济数据已经开始出现见顶回落的迹象。因此我们在此预测美国的需求见顶可能正在路上。反应在美债收益率上,也许当下4%附近的高位震荡持续的时间可能不会太久。在接下来的一两个月,美国数据公布后也许可看到美债收益率的回落。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26