DeepSeek模型如何影响AI产业链?利好哪些ETF?

在美国各大科技巨头争相扩大资本支出(CapEx)来增加AI基础设施建设之际,2025年伊始,中国大模型DeepSeek R1模型的推出颠覆了整个科技界和资本圈的认知:AI算力升级不只是扩容,还可提效;AI算力可以平价化。

在DeepSeek模型诞生前,谷歌、微软、Meta等科技巨头购买大量半导体芯片来训练自家AI大模型,「AI烧钱」几乎是人工智能产业的固有认知。凭借着CUDA生态、在AI芯片市场占据80%市占率的英伟达成为最瞩目的AI公司。

而DeepSeek模型以极低成本、较少芯片消耗、高性能、创新算法结构、开源等特点「一夜成名」,使得英伟达等芯片股暴跌。德银直呼DeepSeek的诞生是AI的「斯普特尼克时刻」。

AI芯片需求前景突变,AI产业链开始重新估值:不需要太多算力的新认识利空基础算力端,AI平民化利好消费应用端。

但事实真是如此吗?接下来,本文将探讨DeepSeek对AI产业链的潜在影响,并寻找其中的投资机会。

全球AI大模型竞赛

ChatGPT是全球首个人类级对话系统,其重新定义了人机交互,是AI技术发展的里程碑。它的诞生推动了美国科技巨头争相投入资源、研发自家AI大模型的潮流,打响了AI大模型竞赛。

目前,最耳熟能详的模型有OpenAI公司的ChatGPT、谷歌的Gemini、微软的Copilot或Phi、Meta的Llama、马斯克旗下xAI公司的Grok、亚马逊的Nova、Anthropic的Claude、法国公司Mistral的Mistral Large,以及进步飞跃的深度求索DeepSeek和阿里巴巴Qwen模型等。

据知名AI测评网站Chatbot Arena,截止2025年2月底,目前领先的综合类AI大模型有xAI的Grok 3、谷歌的Gemini 2.0、ChatGPT-4o、DeepSeek R1、阿里巴巴的Qwen 2.5、腾讯的Hunyuan Turbo S等。

【AI大模型测评榜单,来源:Chatbot Arena】

Deep模型诞生前,资本支出的规模往往代表着发展AI的决心和实力。2024年,微软、谷歌、亚马逊和Meta的总资本支出达到2300亿美元,这四家公司预计2025年资本支出将达到3200亿美元,年增速40%。

尽管关于AI货币化能力和DeepSeek模型带来高额资本支出是否有必要的担忧依然存在,但这些科技巨头仍相信,未来AI需求强劲,将继续投资数据中心等基础设施。

DeepSeek模型特点

2025年1月20日,深度求索公司发布了开源推理大模型DeepSeek R1,其在数学、推理、编程等多个任务测试上取得于ChatGPT相当的表现,但将API调用成本降低了超90%。

DeepSeek模型降低算力成本的核心技术是Transformer架构(一种基于自注意力机制的神经网络架构)和MoE架构(Mixture of Experts,混合专家模型)。

- Transformer架构令模型并行处理输入序列的每个元素,提升计算效率;

- MoE架构将模型拆分为多个专家子模型,各自负责不同的任务,提升模型泛化能力。

据DeepSeek模型的回答,DeepSeek通过动态训练优化、轻量化架构设计和高效领域适配的三大创新,平衡了模型性能和落地成本,尤其适用于需要快速响应、多场景适配和高资源效率的实际应用(比如搜索引擎、智能客服、垂直领域AI助手等)。

动态数据调度和课程学习 |

引入基于强化学习的动态数据选择策略,动态调整训练数据的难度和分布,而非以来固定顺序或随机采样,这样减少冗杂数据的干扰、显著提升训练效率。 |

轻量化混合注意力架构 |

在Transformer基础上改进注意力机制,结合稀疏注意力(Sparse Attention)与局部-全局混合结构,减少长序列计算开销。 |

领域自适应和高效微调技术 |

采用模块化适配器(Adapter)和参数高效微调(PEFT)框架,避免全参数微调的高成本,单任务适配所需算力降低90%以上。 |

【来源:DeepSeek,TradingKey整理】

从成本角度看,DeepSeek R1模型的开发成本约为600万美元,OpenAI的GPU投入成本每年高达数十亿美元。

据统计,OpenAI GPT-4、谷歌Gemini、Meta Llama-3和DeepSeek V3模型的单次训练成本分别为1至2亿美元、2亿美元、3000万至5000万美元、1000万至5000万美元。

DeepSeek团队披露,在其统计的24小时内,DeepSeek V3和R1推理服务所需的总成本为87072美元/天,若所有tokens按照R1的定价,理论上日赚562027美元,成本利润率为545%。

DeepSeek的AI产业链

从泛化的基本框架来看,DeepSeek产业链包括基础层、技术层、应用层和生态合作。

基础层(算力与数据) |

- 云服务:亚马逊(AWS)、微软(Azure)、谷歌(Cloud);阿里、腾讯、华为等 - 芯片厂商:英伟达(GPU)、AMD、英特尔(CPU);华为(升腾)、寒武纪(思元)等 - 服务器厂商:浪潮信息等 - 数据资源:Wikipedia(公共数据集)、Reddit(开源语料);知乎、微博、海天瑞声(数据标注)等 |

技术层(算法与工具链) |

- 算法开发:Hugging Face、Github、Meta、OpenAI等 - 模型训练:英伟达、Deepmind;华为(MindSpore)、阿里(PAI)等 |

应用层(行业解决方案) |

- 金融:摩根士丹利;蚂蚁集团、平安科技等 - 医疗:IBM、Tempus AI;医渡云等 - 教育:Coursera;好未来、作业帮等 - 泛娱乐:字节跳动、网易等 |

生态合作与商业化 |

- 开发者生态:OpenAI、Anthropic等(竞合关系,API服务互补) - 硬件合作:Dell、HPE等 - 终端设备:苹果;小米、OPPO等 |

【来源:TradingKey整理】

从市场角度看,DeepSeek产业链中的芯片厂商和应用端公司最受关注。DeepSeek模型冲击下,1月27日英伟达暴跌17%,市值蒸发创美股史上最大规模,而阿里巴巴和苹果等公司随后持续上涨。

摩根士丹利统计,英伟达将继续主导全球AI半导体芯片消费,份额将从2024年的51%升至2025年的77%,届时将消耗53.5万片300mm芯片。

业内共识是,应用和平台层将受惠于模型竞争和更低的算力成本。

AI医疗和AI广告领域在DeepSeek发布不久后成为热门炒作板块:Tempus AI(TEM.US)半月涨超30%,Hims & Hers Health(HIMS.US)股价半个月内翻倍、Applovin(APP.US)几日涨超30%。

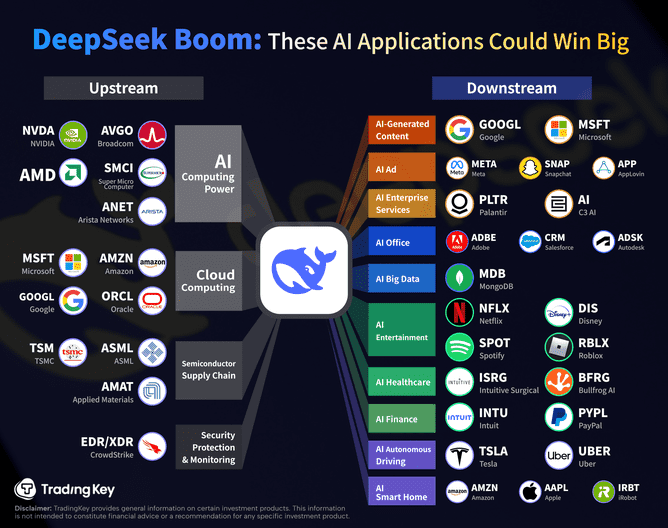

【来源:TradingKey整理】

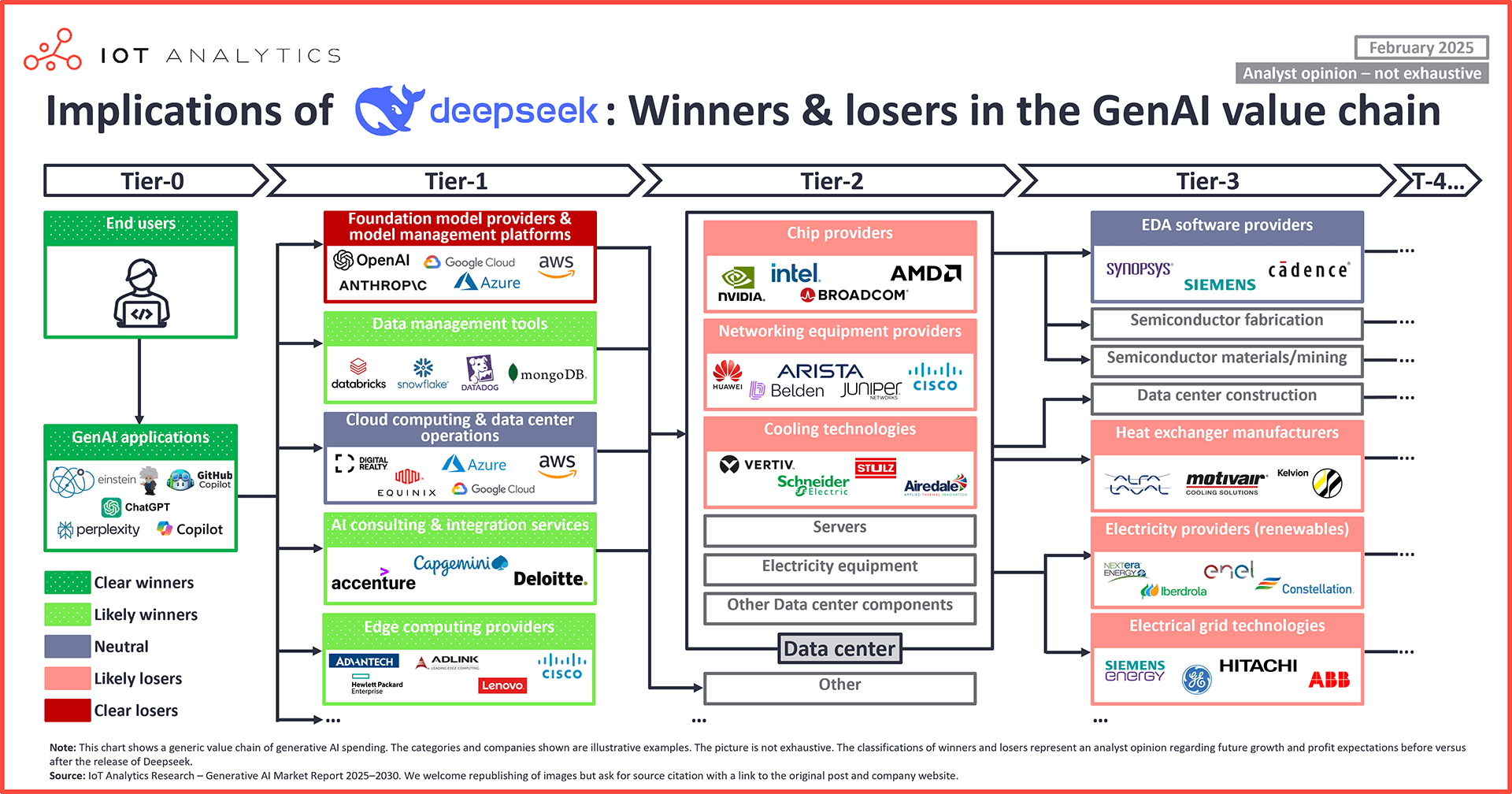

据调研机构IOT Analytics,在考虑了DeepSeek模型对AI价值链的短期和潜在长期影响,赢家可能是最终用户、GenAI APP、边缘计算商、数据商等,而输家可能是AI芯片厂商、大模型厂商等。

明显赢家 |

终端消费 |

更低成本、轻量级、开放式模型的使用使得AI更普及 |

智爱APP |

低成本算力思路,更低的API调用成本 |

|

可能赢家 |

边缘计算&数据商 |

模型本地化部署需求增加,数据管理的需求增加 |

可能输家 |

芯片厂商 |

更低阶芯片、更低的成本可能意味着高端芯片需求降低,但也可能推动应用需求增加,并带动整体芯片需求 |

数据中心相关 |

模型开发效率的提高降低数据中心建设的需求,影响电力、冷却方案等公司 |

|

明显输家 |

大模型开发商 |

护城河被打破,尤其闭源模型开发者;低收费或免费模型冲击高收费模型 |

【来源:IOT Analytics】

【DeepSeek模型的产业链赢家和输家,来源:IOT Analytics】

DeepSeek对算力影响如何

研究指出,面对高性能算力资源挑战,「扩容」和「提效」是两大思路。

- 扩容:最直接的体现就是增加数据中心数量或扩大规模、增加芯片等算力供给。这种思路以OpenAI、谷歌、微软等公司为代表。

- 提效:优化算力生态,产业集聚;进行知识蒸馏、高效架构等算法创新,优化数据治理等。 DeepSeek模型采取这一方向。

DeepSeek模型诞生不久后,英伟达等芯片厂商的股价暴跌反映了市场对芯片需求前景转为黯淡的预期,微软等巨头股价暴跌反映了对巨额资本支出合理性的怀疑。

但此后,越来越多分析师和机构开始思考,DeepSeek模型对芯片和数据中心需求的影响是喜是忧?

摩根士丹利指出,中国DeepSeek模型和美国「星际之门」将一起推动全球AI芯片产业链需求的新高潮:DeepSeek模型使得中国市场对AI技术的需求迅速增长,AI供应链迎新机遇;星际之门计划将刺激高性能计算(HPC)等AI硬件需求。

英伟达CEO黄仁勋表示,DeepSeek的出现点燃了全球科技行业的热情,该推理模型将来可以消耗更多算力。

美银预计,2025年云计算公司仍会大幅增加资本支出,这反映了强劲的AI需求和现有产能的限制;预计超大规模数据中心运营商资本支出在2025年年增34%,至2570亿美元。

DeepSeek潮下推荐ETF

DeepSeek模型对资本市场和行业认识的影响主要有两点:

- 中美科技实力:中国AI实力被重视,大行看好中国资产重估,可以关注恒生科技相关ETF等。

- 软硬件协同:算力成本的锐减使得AI竞争焦点从训练转向推理,未来AI产业软硬件协同将进一步增强。除了芯片、服务器、数据中心外,可以关注应用终端相关ETF。

1、iShares Semiconductor ETF(SOXX):抄底AI硬件

iShares半导体ETF(SOXX)于2001年成立,博通、英伟达、高通、AMD和德州仪器是前五大重仓股。 2023年至2025年2月底,SOXX上涨70%,2025年内下跌8%。

【SOXX价格走势,来源:TradingView】

DeepSeek的推出令SOXX承压,但成分公司的前景依然健康。英伟达2025财年营收年增114%,利润年增145%,预计2026财年Q1毛利率超70%。高通CEO表示,DeepSeek模型利多高通,因其芯片可在本地高效运行模型,而非在云。

2、Invesco QQQ Trust(QQQ):积极看多科技行业

QQQ ETF,全名Invesco QQQ Trust (QQQ),是Invesco公司推出的追踪纳斯达克100指数表现的基金。 2023年至2025年2月底,QQQ上涨85%,2025年内跌3%。

【QQQ ETF价格走势,来源:TradingView】

前五大重仓股为苹果、英伟达、微软、亚马逊和博通,同时投资了特斯拉、AMD、英特尔、Marvell、Costco等公司股票。QQQ ETF持仓不仅包含AI软件和硬件公司,也覆盖了消费和医疗领域。

评级机构惠誉指出,若DeepSeek推动AI采用者转向更永续的支出模式,QQQ ETF内的一些公司将受益:芯片市场分散化将推动AMD和英特尔的前景,业务多元化的博通和Marvell也不像其他竞争对手那样容易受到AI头条影响而大幅回调。

3、景顺标普500等权重ETF (RSP):分散化投资

Invesco S&P 500 Equal Weight ETF (RSP),即景顺标普500等权重ETF,对标普500指数的500家成分股公司持有相同权重(0.2%左右),而非按照市值加权。这只ETF在2023年至2025年2月底期间上涨29%,2025年内涨1%。

【景顺标普500等权重ETF价格走势,来源:TradingView】

该ETF覆盖了多个行业板块,比如工业占比15.45%、金融14.94%、资讯科技13.72%、健康护理12.63%、非必需消费品9.83%等。

若继续看好美股大盘,景顺标普500等权重ETF不失为一个不错的选择:分散风险、中小型股机会、再平衡效应。但也需注意,在科技巨头主要市场涨势时,等权重ETF可能会落后于市值加权ETF。

4、南方东英恒生科技指数ETF(3033.HK):中国科技股重估

南方东英恒生科技指数ETF(3033.HK)是全球首个追踪恒生科技指数的ETF,规模也是最大。

南方东英恒生科技指数ETF在2021年、2022年和2023年分别下跌33.25%、27.42%和9.21%,而随着2024年中国大规模刺激政策的推出,该指数在2024年实现上涨18.64%。在DeepSeek模型带动下,2025年初至2月底,该指数上涨超23%。

【南方东英恒生科技指数ETF价格走势,来源:TradingView】

该指数追踪香港上市的30家顶尖科技创新公司的表现,包括小米集团、京东、阿里巴巴、腾讯、中芯国际、美团、快手、理想汽车、网易和小鹏汽车等。

2025年以来,DeepSeek模型的出现开启了中国资产重估的叙事。高盛表示,DeepSeek激发投资人加速购买中国股票的热情。德银称,2025年将是全球投资界重新认识中国国际竞争力的关键一年。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56