多邻国:TikTok 难民潮降温,绿鸟还能飞吗?

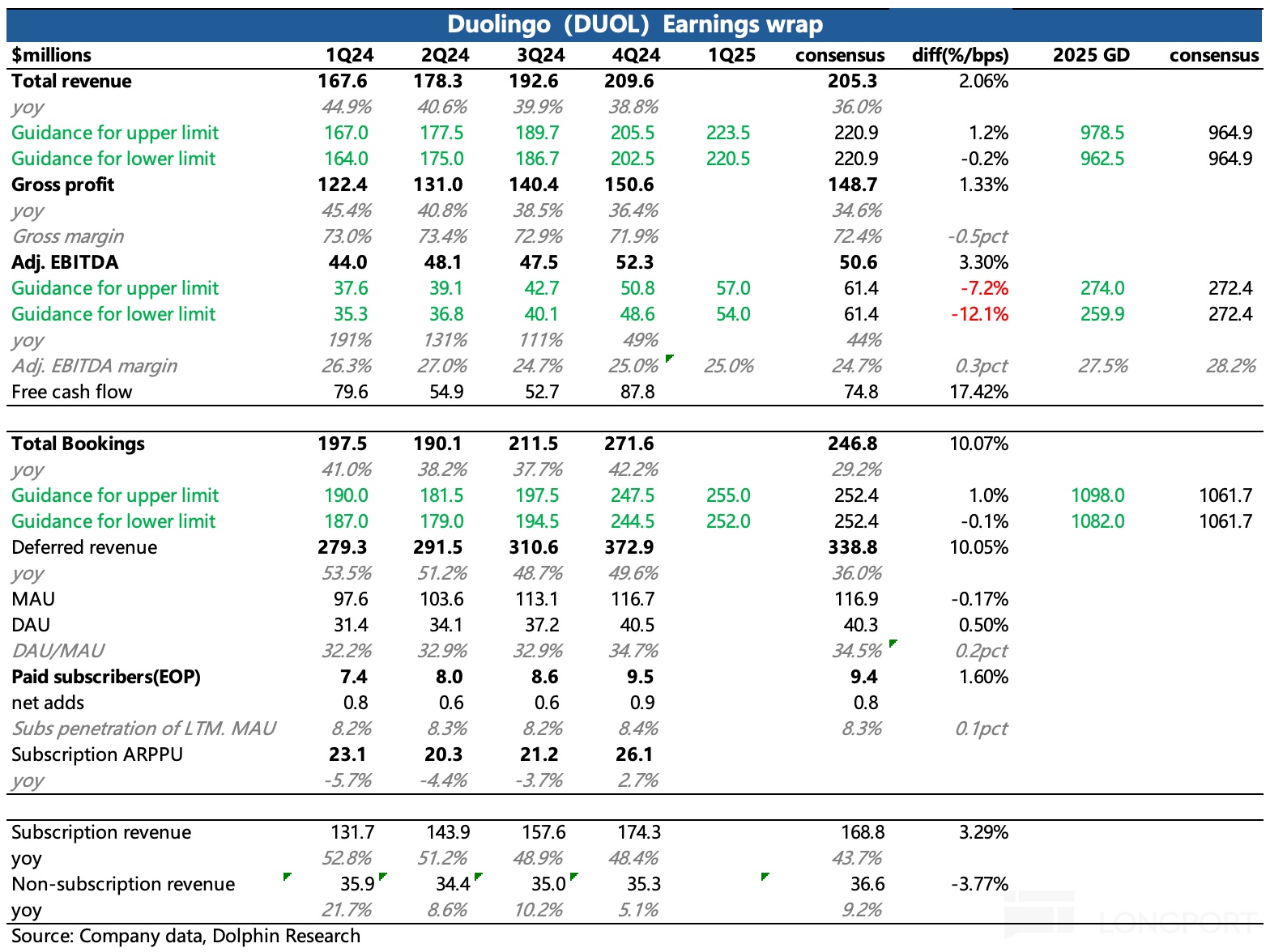

$多邻国(DUOL.US) 于美东时间 2 月 27 日盘后发布了 2024 年第四季度的业绩。由于买方预期要更高,因此当期业绩超预期的含金量不多。但资金明显更在意的指标,1Q25 及全年指引表现欠佳——流水/收入端无惊喜下,利润改善节奏要明显落后预期。

这一点恐怕会使得部分资金失望,是毛利率因 Max 的增量成本导致承压更严重?还是今年有意对低价地区做更多的用户渗透?剔除 SBC 外,销售、研发费用增长加速背后有什么原因?建议关注电话会上管理层的解释和中长期利润率目标。

业绩核心要点:

1. 最大失望点:指引欠佳

先来说一下指引问题。对于高估值的成长股,当下显然是指引更加关键。虽然看机构之前的 preview,提示了利润承压的问题,但短期利润似乎比想象中的压力更大。

(1)Q1 和 2025 全年的流水指引,区间中位数来看,增速分别为 28%/25%,高于投行预期。但拥有定价权的买方预期更积极一些,因此这个指引只能说基本 inline,还能接受。

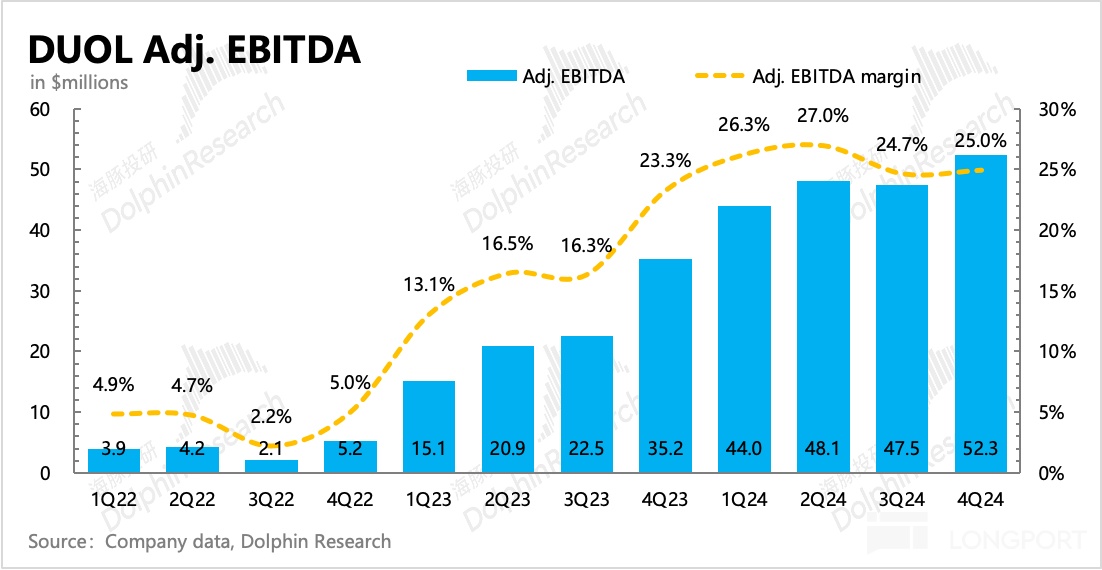

(2)但利润指引明显要落后预期了,公司指引 Q1 经调整 EBITDA 在 5400-5700 万区间,而市场预期在 6140 万,预期差主要是在利润率上(实际 25%vs 预期 27.5%)。

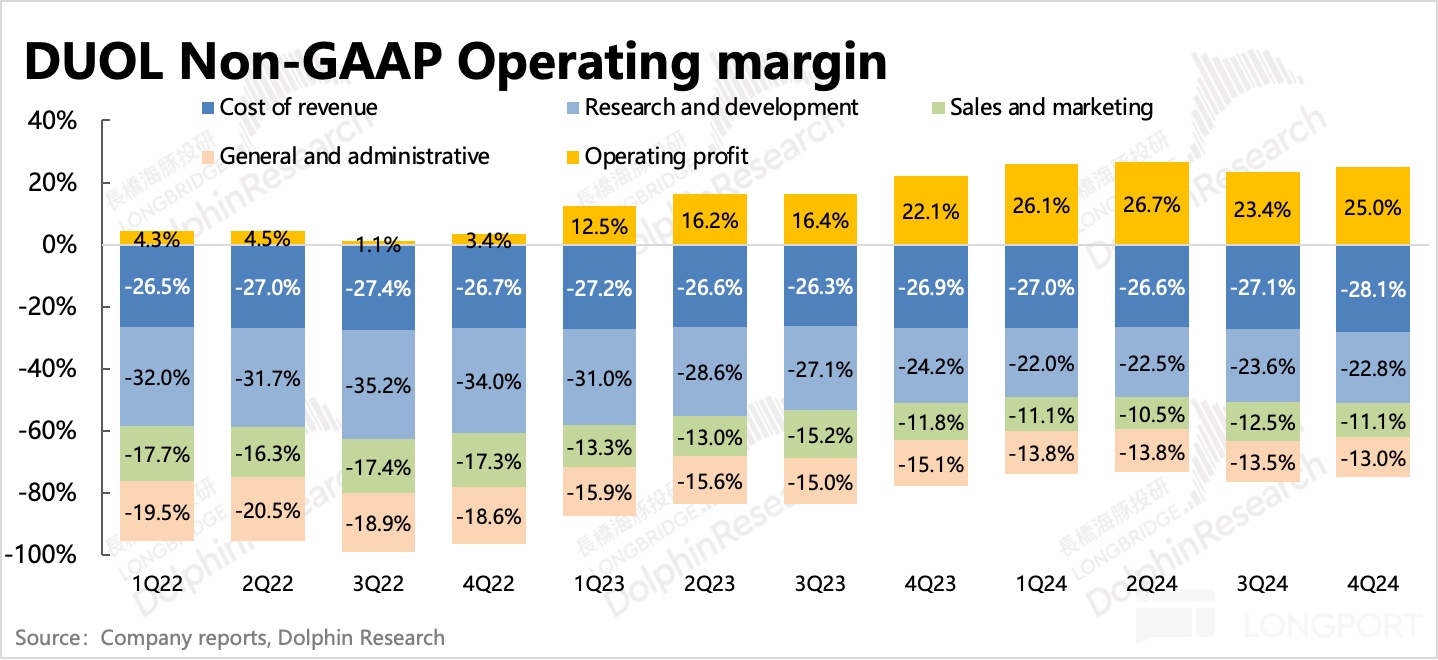

除 MAX 和家庭套餐渗透提高,增加了短期成本或拉低变现效率外。海豚君还注意到 Q4 剔除 SBC 之外的经营费用也有加速增长迹象,按照现在的指引,说明这个增速暂时没有放缓。

2. 订阅业务:流水表现最亮眼。Q4 流水增长 50%,量、价均有带动。

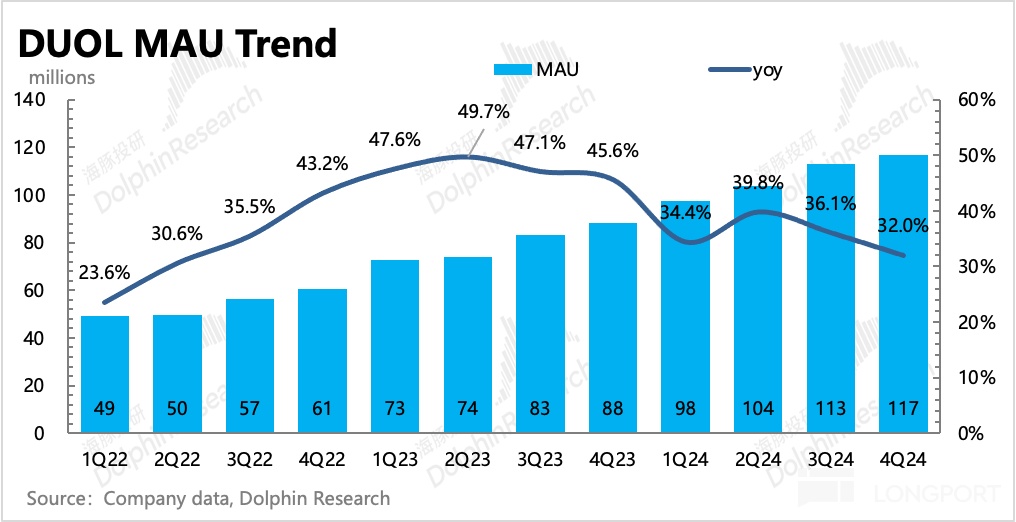

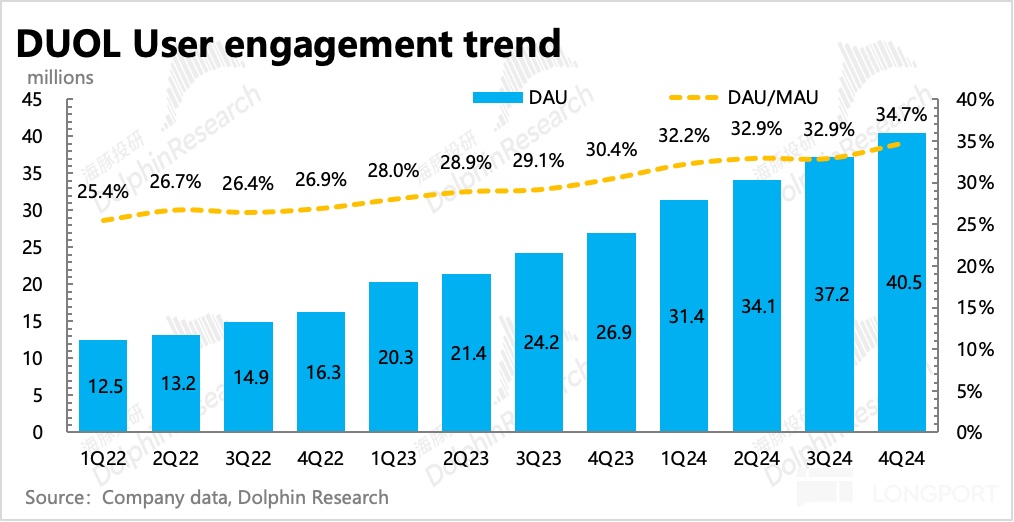

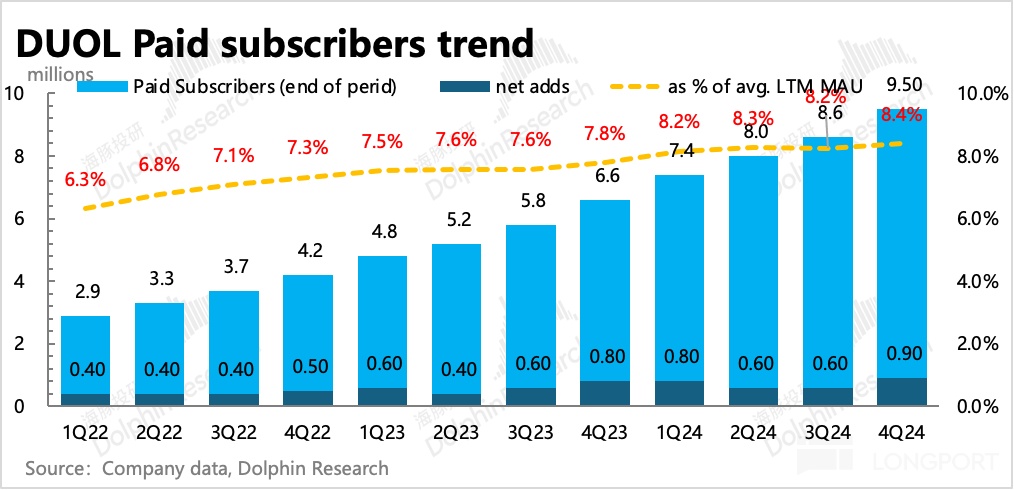

(1)单纯从用户运营指标看,平台高成长稳定持续。Q4 总用户规模 MAU 同比增长 32%,环比净增加了 360 万人,接近 1.17 亿,同时用户粘性 DAU/MAU 进一步提升至 34.7%。在付费意愿上,年末付费用户净增 90 万,整体付费率小幅提高,略超市场预期。

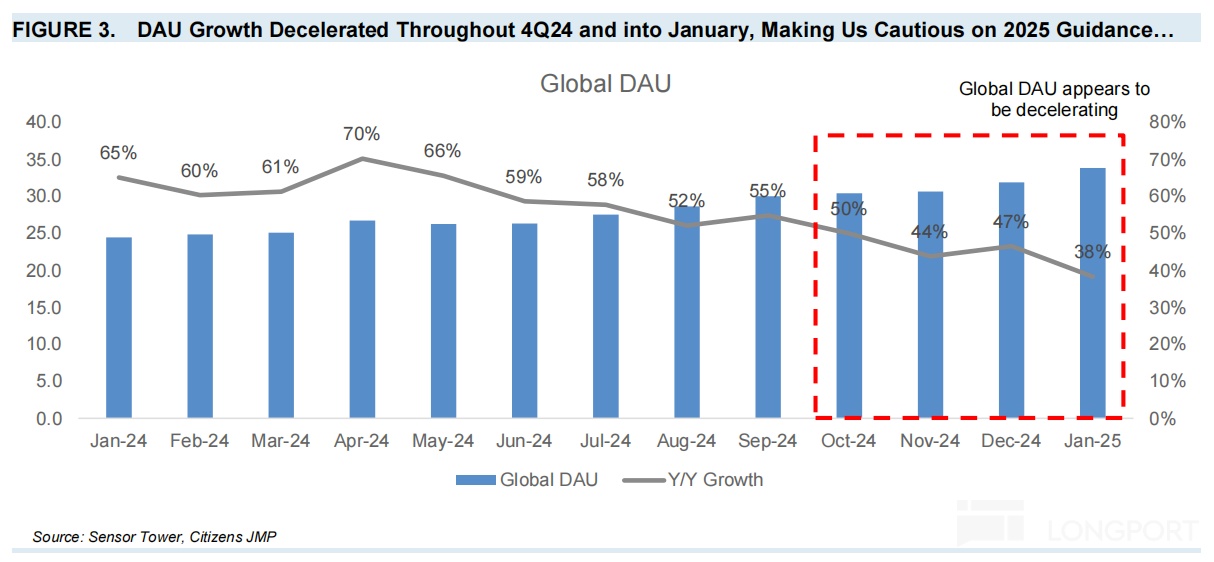

根据 Sensor Tower 的月度下载、MAU 数据显示,12 月有一个明显加速,应该是由与《鱿鱼游戏 2》联动学韩语的营销活动刺激而来。但 1 月的 TikTok 难民学普通话事件,虽然短期冲了个美国用户下载活跃峰值,但也并未形成远超预期的持续性增量。

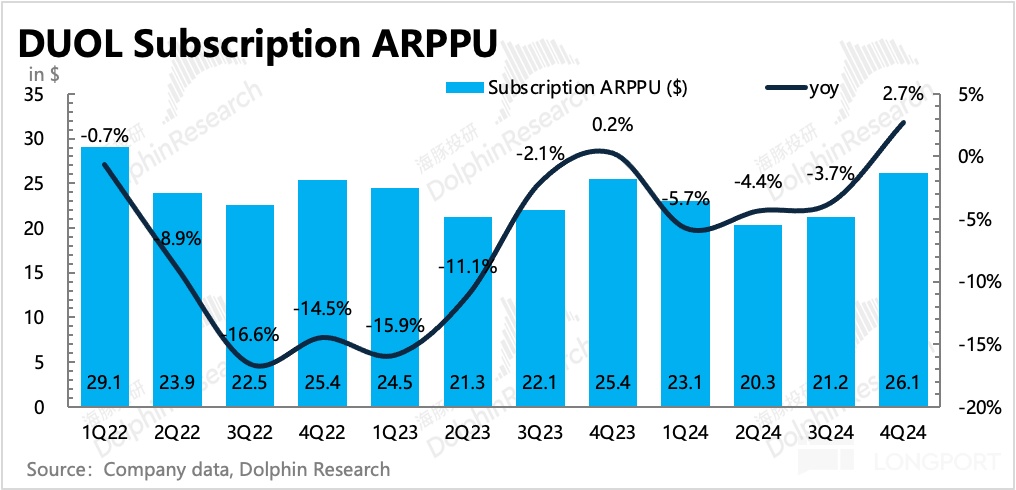

(2)人均订阅费 Q4 也终于回归增长。此前因为 Family 家庭套餐(按家庭套餐 5 人算,人均付费只有 Super 单人套餐的 30%)的渗透,以及低价地区用户更快速度的扩张,使得人均付费持续下滑。

Q4 回归正增长,海豚君认为应该主要是受益更高客单价的 MAX 套餐付费率更快的走高,或者更多用户单独购买了视频通话功能。根据财报披露,MAX 订阅用户占到了总订阅用户的 5%,也就是 45 万人,这个渗透速度明显超出机构预期。

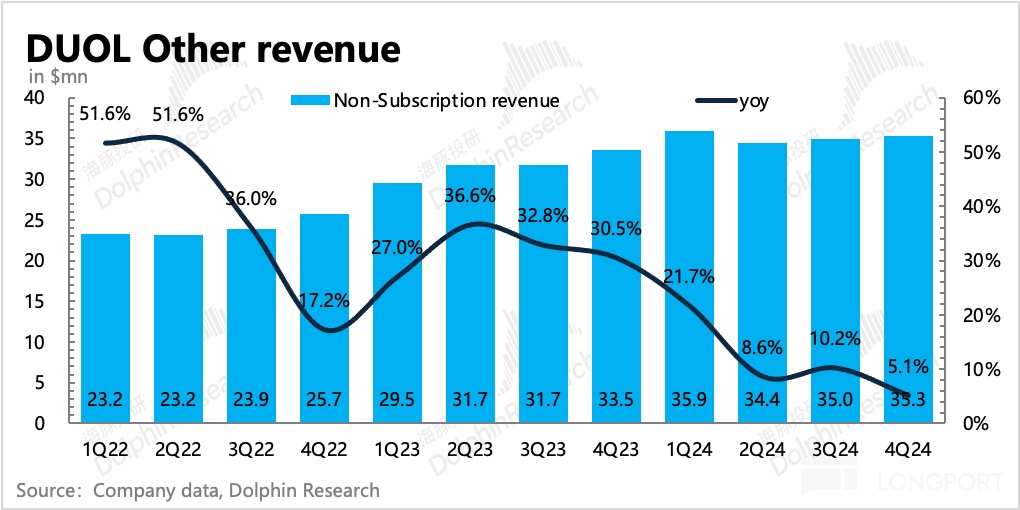

2. 广告等其他:增长缓慢,称不上 “第二曲线”。

Q4 其他收入同比只增长了 5%,较第三季度的 10% 进一步下滑。其他收入主要由广告、英语测试以及应用内道具购买组成,三项细分业务的收入规模大约为 4:3:3 的比例关系。

Q4 细分业务表现还需等待年报披露,海豚君粗略预估,英语测试和 IAP 道具购买都还是个位数的增长,其中道具购买略高一些。广告虽然还有 10% 左右,但相较 Q3 也已经明显放缓了。

从历史表现看,除了应用内购买可能会随着用户规模增长有一个持续扩张趋势,但广告和英语测试除了用户规模以外,还有较多的干扰因素,因此增长趋势无法确定。总体而言,目前的其他业务,还很难对未来业绩能够起到多少支撑作用。公司的成长故事,只能靠订阅。

3. 利润:短期改善节奏放缓

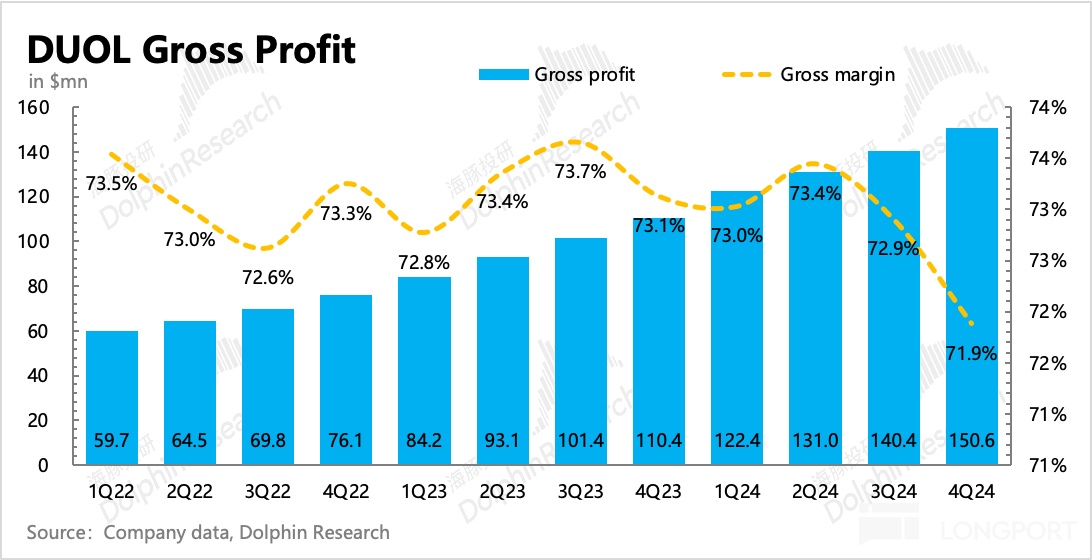

Q4 经调整 EBITDA 同样也只是符合买方预期,毛利率因为 MAX 带来的 Gen-AI 增量成本(Q4 MAX 用户已经占到了总订阅用户的 5%),以及人均付费较低的家庭套餐以及低价国际地区的扩展,而短期承压,Q4 进一步下滑到了 72% 以下。

与此同时,经营费用中,研发和销售费用这个季度增长加速。研发费用或是 “低基数 + 研发投入力度保持” 带来,而销售费用可能与 11 月的超级碗广告投放,以及 12 月与《鱿鱼游戏 2》的联动营销有关。

从指引看,短期的承压影响还会持续,因此利润率改善节奏将继续放缓。毛利率端还是上述 Gen-AI 成本的原因,但经营费用似乎还会保持高增长。海豚君预计研发投入预计还是保持高速,其次就是营销费用,或许与 2 月的 “复活 Duo 行动” 有关,带来了一些增量支出,具体可以关注下管理层在电话会上的相关解释。

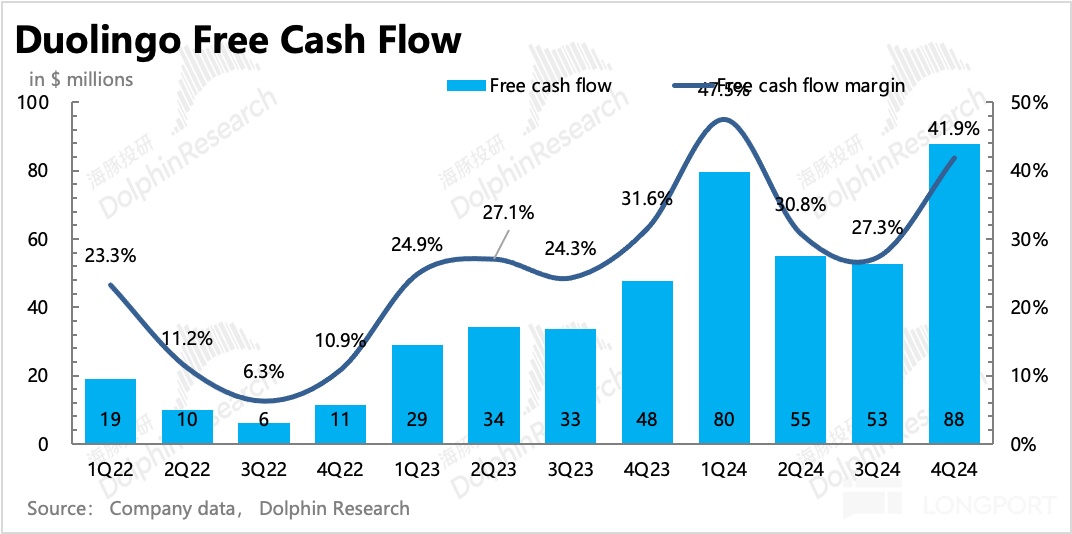

4. 自由现金流利润率大幅提升

Q4 自由现金流增长至 8800 万,占收入比提高到 42%,说明至少在 Q4 当期,亮眼的订阅流水,是保持自由现金流状况不拉胯的绝对基石。尤其是更具性价比的年度会员为主下,相当于公司提前预收了不少规模的流水,进而给现金流状态释放了更多空间。

5.重要财务指标一览

海豚君观点

多邻国是一个类似 “流媒体 + 游戏” 的在线教育平台,目前在通用场景下的语言学习市场,用户规模居于首位。

类游戏,能够抵消学习教育天然逆人性的赛道缺点,即通过类闯关、PVP 排名性质的游戏体验,贴近游戏易上瘾的特征,获得相比传统教育平台更高的用户粘性和付费意愿。

类流媒体,表明它的商业模式不错。尤其是在刚性的内容投入并不算高的情况下,规模效应以及现金流优势会更快凸显出来。而参照 Netflix 和 Spotify,在有明显竞争优势的时候,如果配合套餐的变相涨价,能够进一步放大商业模式的好处。

而它与流媒体又不同的是,它其实是游戏化、程序化的教学特征,其实是代码驱动的教学形式,投入成本比较低,只要能形成用户规模,就是妥妥的现金牛(自由现金流能占到收入的 42% 也说明了商业模式的优势)。因此,海豚君选择开启对多邻国的长期跟踪。

短期来看,收入端增长稳健,但也确实面临利润承压的问题,源于国际扩张、Gen-AI 成本以及家庭套餐的渗透。

(1)国际扩张天然拉低变现效率。由于多邻国上 40% 以上的用户在学习英语,这门语言在多邻国上也是课程覆盖最完善、服务最全的一门。但全球付费力最高的欧美地区,恰恰不是英语用户。此外当多邻国将付费力还不错的国家地区开发完毕,后续的用户增长显然要靠付费意愿要弱一些国家地区渗透而来,这其中很难避免低客单价(为获客,多邻国在低付费意愿地区进行打折)对毛利率的削弱。

(2)Gen-AI 成本,在中长期看来倒不是很大问题。当然短期主要是因为产出还不够多,导致利润被高投入影响不小。

(3)家庭套餐一般是单人套餐的 1.5-2x 价格,但是可以释放 4-6 个人的订阅账户数,这样人均价格相当于打了 3 折。目前家庭套餐渗透也挺快,因此也会拖累利润率。

而公司角度,似乎宁可牺牲短期利润,也要先做大渗透和用户规模影响力。如果多邻国没有盈利,那市场都会关注在 topline 上,但多领国早已盈利,吸引了一些看利润的资金。因此目前去投资它,就得要承受利润压力给股价带来的影响。此外,目前估值本身也偏高(26 年 EV/EBITDA 大于 40x,而按照 25 年指引下利润增速已不足 40%,25-27 年复合增速预期也就是在 25%-30%,如果 Max 推进更顺利一些,好一点可能超 30%)的情况下,短期业绩 miss 带来的估值波动也会更大。

那么,长远期多邻国能成长到多大空间?海豚君认为,算清多邻国的优势市场和进攻市场规模,对多邻国的长远估值非常重要,后续海豚君将在多邻国的深度研究中做详细探讨,敬请期待。

以下为详细解读

一、用户增长强劲,粘性提升

Q4 总用户规模 MAU 同比增长 32%,环比净增加了 360 万人,接近 1.17 亿,同时用户粘性 DAU/MAU 进一步提升至 34.7%。根据 Sensor Tower 的月度下载、MAU 数据显示,12 月有一个明显加速,应该是由与《鱿鱼游戏 2》联动学韩语的营销活动刺激而来。但 1 月的 Tiktok 难民学普通话事件,虽然短期冲了个用户下载活跃峰值,但也并未形成太超预期的增量。一方面 TikTok 很快暂缓封禁,另一方面普通话学习门槛相对欧美用户确实较高。

二、订阅流水是唯一亮眼,其他业务增长继续放缓

Q4 订阅流水增长 50%,量、价均有带动。

1. 期末付费订阅用户 950 万,同比增长 32%,环比净增 90 万,整体付费率小幅提高至 8.4%,略超市场预期。

2、人均订阅费 Q4 也终于回归增长 2.7%。此前因为 Family 家庭套餐(按家庭套餐 5 人算,人均付费只有 Super 单人套餐的 30%)的渗透,以及低价地区用户更快速度的扩张,使得人均付费持续下滑。

Q4 回归正增长,海豚君认为应该主要是受益更高客单价的 MAX 套餐付费率更快的走高,或者更多用户单独购买了视频通话功能。根据财报披露,MAX 订阅用户占到了总订阅用户的 5%,也就是 45 万人,这个渗透速度明显超出机构预期。

而在其他业务上,增长则进一步放缓至 5%。其他收入主要由广告、英语测试以及应用内道具购买组成,三项细分业务的收入规模相差不是很大。

Q4 细分业务表现还需等待年报披露,海豚君粗略预估,英语测试和 IAP 道具购买都还是个位数的增长,其中道具购买略高一些。广告虽然还有 10% 左右,但相较 Q3 也已经明显放缓了。

从历史表现看,除了应用内购买可能会随着用户规模增长有一个持续扩张趋势,但广告和英语测试除了用户规模以外,还有较多的干扰因素,因此增长趋势无法确定。总体而言,目前的其他业务,还很难对未来业绩能够起到多少支撑作用。公司的成长故事,只能靠订阅。

三、利润率承压,现金流健康

Q4 经调整 EBITDA 同样也只是符合买方预期,毛利率因为 MAX 带来的 Gen-AI 增量成本(Q4 MAX 用户已经占到了总订阅用户的 5%),以及人均付费较低的家庭套餐以及低价国际地区的扩展,而短期承压,Q4 进一步下滑到了 72% 以下。

与此同时,经营费用中,研发和销售费用这个季度增长加速。研发费用或是 “低基数 + 研发投入力度” 保持带来,而销售费用可能与 11 月的超级碗广告投放,以及 12 月与《鱿鱼游戏 2》的联动营销有关。

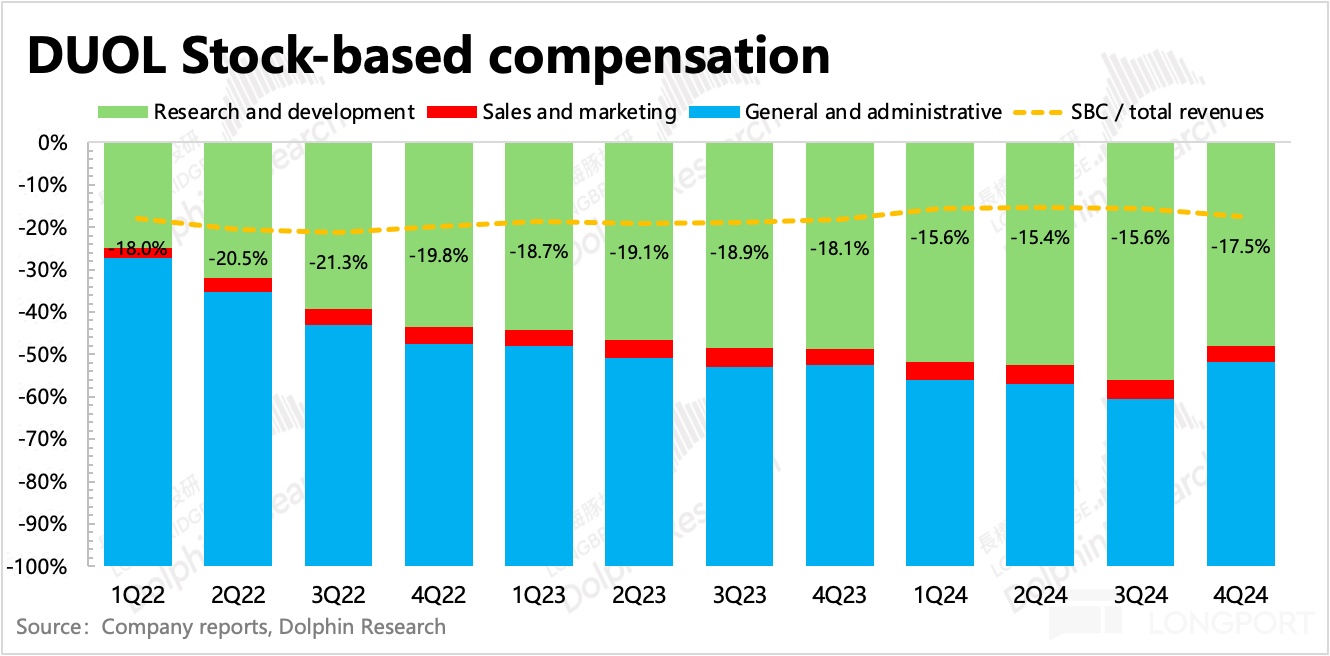

另外,公司还提及创始人团队有一个之前约定好的一次性激励,约占 Q4 股权激励费用的 15%。不过对于高成长公司,我们一般主要看剔除 SBC、其他收入、利息费用等影响之后的调整后 EBITDA,因此创始人激励这个短期影响不用过多关注。

总体而言,SBC 占收入比重环比略微优化,SBC 基本由研发和管理人员的激励构成,主要依赖官方设计营销活动、社媒传播、口碑相传的获客渠道下,对销售团队的规模也不需要太多依赖。

从指引看,短期的承压影响还会持续,因此利润率改善节奏将继续放缓。毛利率端还是上述 Gen-AI 成本的原因,但经营费用似乎还会保持高增长。海豚君预计研发投入预计还是保持高速,其次就是营销费用,或许与 2 月的 “复活 Duo 行动” 有关,带来了一些增量支出,其他原因上可以关注管理层在电话会上的相关解释。

流媒体这种预付款项的商业模式对公司现金流一向比较有利,而多邻国又是那种年度会员居多的平台(年度付费折扣力度较大),并且也不用像长视频一样,需要频繁的投入到新内容的制作中,否则订阅用户就会有波动。

用户对内容忠诚还是对平台忠诚的问题,至少对多邻国而言,无需过多操心,显然主要忠诚于平台。这种情况下,多邻国的现金流优势也会更加明显,哪怕它有人均付费、付费率较低的天然劣势,后期在发展逐步迈入成熟期,也可以凭借自身竞争优势,将更多课程内容纳入付费权益中,来实现变相提价的效果。

Q4 自由现金流增长至 8800 万,占收入比提高到 42%,进一步凸显商业模式优势。同时说明,亮眼的订阅业务流水,是保持自由现金流状况不拉胯的绝对基石。尤其是更具性价比的年度付费会员为主下,相当于公司提前预收了不少规模的流水,进而给现金流状况释放了更多自由空间。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56