沪鸽口腔冲刺港股IPO,递表前突击分红!

今年以来,又有不少医药公司冲击港股上市。

递表的创新药公司就有宝济药业、百利天恒、恒瑞医药、迈威生物、福建海西新药、真实生物、劲方医药等。

其中百利天恒、恒瑞医药、迈威生物三家已经在A股上市,先后转战港股寻求A+H双重上市。

此外,还有互联网医疗公司问止中医冲刺港股中医AI第一股。

近期又有一家做医疗器械的公司冲击港股上市。

格隆汇新股获悉,Huge Dental Limited(简称“沪鸽”)于2月18日递表港交所,中国国际金融香港证券有限公司及星展亚洲融资有限公司担任联席保荐人。

值得注意的是,公司此前曾多次寻求上市。

2015年3月20日,沪鸽在新三板挂牌(证券代码:832202),并于4月10日开始交易。

不过,2017年5月4日,公司股东决议终止新三板挂牌。招股书称,主要原因是新三板挂牌已不能满足集团当时的融资需要。

此后,沪鸽曾寻求A股上市机会,并于2021年12月27日向中国证监会提交创业板上市申请,中原证券股份有限公司为其保荐人。2022年8月,公司又撤回了上市申请,原因是希望提升盈利能力以吸引更多投资者。

公司近期经营情况如何,此次能否成功登陆港股?接下来透过招股书来一探究竟。

1

专注做口腔材料,弹性体印模材料在中国市场排名第一

沪鸽总部位于山东日照,其前身山东沪鸽成立于2006年11月24日。

公司的创始人宋欣在口腔医疗器械行业有18年的经验,他直接及间接控制公司已发行股份总数52.56%附带的投票权,目前担任公司董事长、执行董事兼行政总裁。

沪鸽是一家口腔材料公司,产品覆盖口腔医疗机构和技工所的全场景,适用于修复科、种植科、正畸科、儿牙科等科室。

根据弗若斯特沙利文的数据,2023年公司是中国最大的口腔印模材料制造商,也是国内最大的口腔临床材料制造商之一。

截至最新日期,公司持有33项国内二类和三类医疗器械注册证书,数量居国内口腔材料企业之首。通过市场开发,旗下品牌(如沪鸽、美晶瓷、VinciSmile等)在口腔医疗器械行业中获得了显著知名度和良好声誉。

公司的产品分为三大类:口腔临床类产品、口腔技工类产品和口腔数字化产品,覆盖修复科、种植科、正畸科、牙体牙髓科和儿牙科等核心领域。

公司产品矩阵,来源:招股书

具体来看:

口腔临床类产品:涵盖五大核心领域的多种应用场景。2023年,公司的弹性体印模材料在中国市场排名第一,市场份额为28.6%,在全球市场中位列国内品牌榜首。该产品用于制作精确的口腔模型,是定制义齿和牙冠的关键。公司的口腔临床类产品已获得中国、美国、欧盟和东南亚等多地认证,并在多国销售。

口腔技工类产品:涵盖修复科、种植科和儿牙科。2023年,公司的合成树脂牙在中国市场排名第一,市场份额为22.2%。该产品用于义齿修复,提供良好的美观性和兼容性。

口腔数字化产品:公司凭借在口腔临床和技工产品领域的经验,正拓展数字化产品,如口腔扫描仪、3D打印机和3D打印材料。公司计划利用数字化技术提供定制化解决方案(如隐形正畸)、完善印模流程,并开发CAD/CAM数字服务平台,简化牙科从业者之间的沟通和产品交付。这一战略使公司在市场细分领域获得先发优势,推动快速增长。

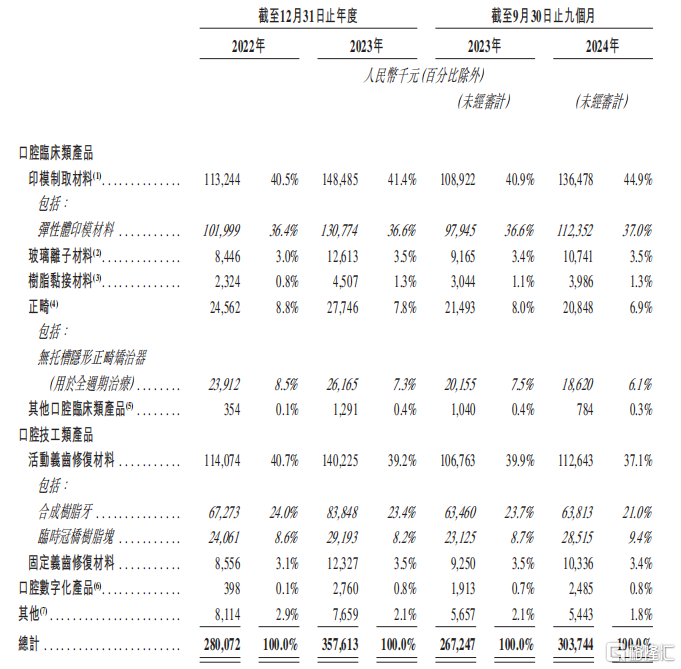

2024年1-9月,弹性体印模材料的收入占公司总收入的比重为37.0%,全周期疗程无托槽隐形正畸矫治器占6.1%,合成树脂牙占21.0%。

公司营收按产品划分,来源:招股书

2

一边想上市融资,一边大手笔分红

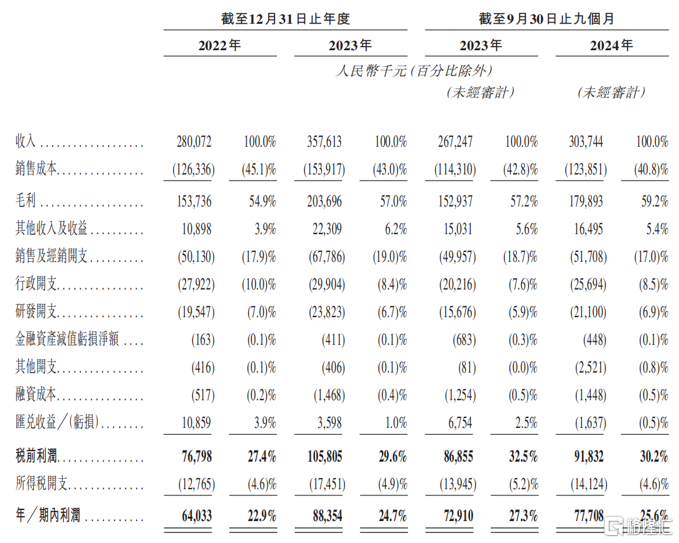

财务数据方面,2022年、2023年、2024年1-9月(报告期),沪鸽的收入分别为2.8亿元、3.58亿元、3.04亿元,同期净利润分别为6403.3万元、8835.4万元、7770.8万元。

主要财务数据,来源:招股书

报告期内,公司的毛利率分别为54.9%、57.0%、59.2%,有所提升。主要原因在于,口腔临床类产品选择与更具竞争力的供应商合作,同时不断努力优化成本效率令生产印模制取材料的单位成本下降。

不过,沪鸽部分产品的单价在降低。

其中,临时冠桥树脂块报告期内的平均售价分别为584元/公斤、555元/公斤、528元/公斤;无托槽隐形正畸矫治器的平均售价分别为3564元/例、3250元/例、3212元/例。

截至2024年9月30日,公司有93名研发人员,专门负责维护及改进现有产品及技术,并创新新产品及技术。2024年1-9月,公司的研发费用率为6.9%。

与大多数消费属性的医药公司类似,沪鸽的销售费用率较高。2024年1-9月的销售费用率为17%,高于研发费用率。

公司已组建了一支约200名专业人员的专职销售和营销团队,涵盖中国30多个省市,确保了全国全面覆盖,同时也挑选了一批战略性经销商合作。

报告期内,公司向经销商的销售收入分别占总收入的76.1%、76.7%及78.3%。

有意思的是,沪鸽一边在冲击上市募集资金,一边在大额分红。

招股书显示,2025年1月,沪鸽口腔曾向股东派发股息1.45亿元,而其2022年至2024年1-9月的净利润也才2.3亿元,相当于63%的利润都拿来分红了。

截至2024年9月30日,沪鸽口腔账上现金及等价物为1.16亿元。

3

行业由海外厂家主导,国内厂家正在崛起

从行业分类来看,沪鸽的产品属于口腔医疗器械行业。

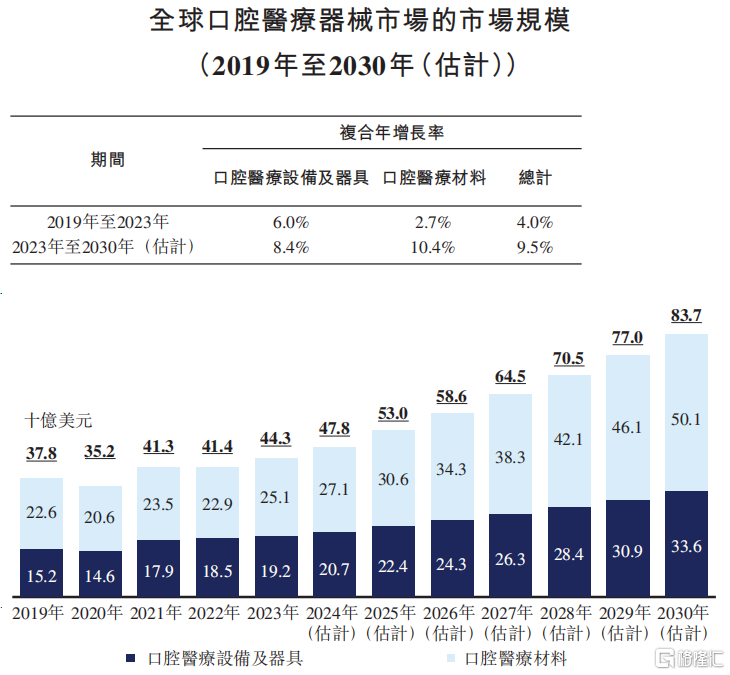

全球口腔医疗器械市场规模由2019年的378亿美元以4.0%的复合年增长率增长至2023年的443亿美元,预计于2023年至2030年将以9.5%的复合年增长率增长,并于2030年达到837亿美元。

其增长的驱动因素有多个,首先是口腔健康意识提高带动对口腔医疗器械的需求。

其次,东南亚的经济增长及收入水平提升亦令口腔治疗的需求增加,尤其是在印度尼西亚及越南等中产阶级快速扩张的国家。

最后,数字口腔及3D打印等技术进步正在提高治疗效率并提升患者体验,从而吸引更多消费者。

全球口腔医疗器械市场规模,来源:招股书

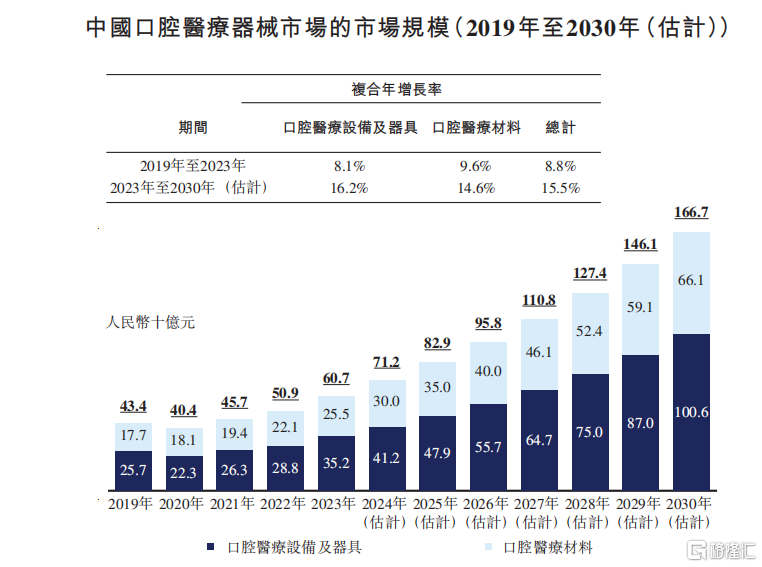

中国口腔医疗器械市场正经历与全球口腔医疗器械市场相似的增长。

中国口腔医疗器械市场规模由2019年的434亿元以8.8%的复合年增长率增长至2023年的607亿元,预计于2023年至2030年将以15.5%的复合年增长率增长,并于2030年达到1667亿元。

在全球及中国,口腔临床类材料市场一直主要由知名国外制造商领导,如3M、Dentsply Sirona、Kuraray Noritake Dental、GC Corporation、Ivoclar、DMG Dental及Kulzer。此主导地位主要归因于其先发优势及与其产品相关的技术壁垒。

然而,近年来,中国的口腔材料企业纷纷崛起,通过研发成功克服该等技术障碍。凭借有竞争力的定价及有效的经销渠道,这些公司逐渐占据本地市场的重大份额。

总体而言,口腔材料市场品类较多,但是单一产品的市场体量较小;未来,沪鸽能否持续更新迭代产品,研发出更多符合客户需求的产品矩阵,拓宽公司的市场空间,并且搭建更为完善的销售体系,实现业绩的稳步增长,格隆汇持续保持关注。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56