聚酯:供需边际走弱丨季报

来源:一德菁英汇

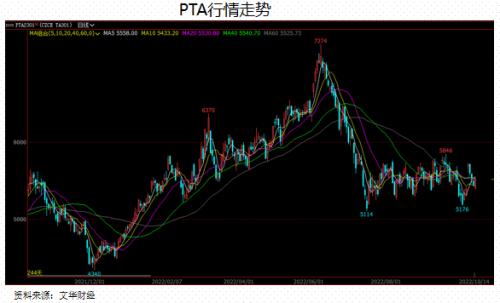

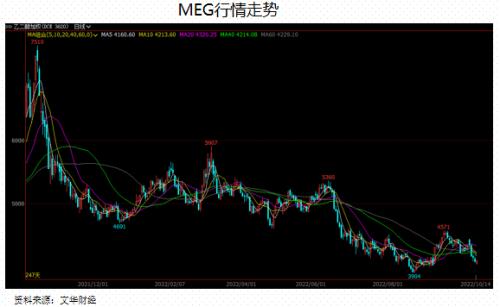

一、行情回顾

上半年PTA呈现震荡强势上涨,最主要的原因还是受原油大幅上涨的推动,其次是由于效益与原料PX紧缺导致PTA开工较低、供应受限。

下半年价格大跌后震荡,一方面由于原油相应出现回落,一方面由于PTA与PX新产能在四季度投产预期强烈,尽管现货基差强势,但远月的弱预期仍给予偏低的定价。

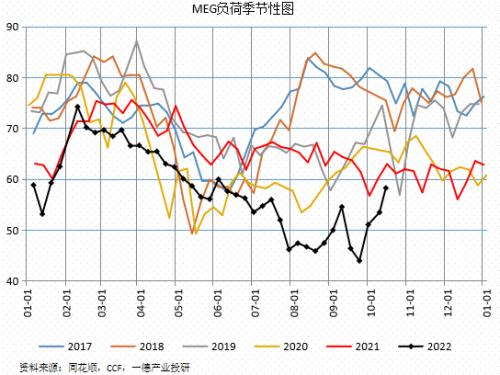

上半年在原油大涨背景下EG呈现震荡走势,主要源于EG的大过剩(新产能投放较多)背景,库存亦出现大幅累积。三季度在高库存以及需求不给力的背景下下挫。偏低的估值导致供给的被动收缩(国内+进口),导致三季度偏去库,MEG在8月份价格企稳略反弹。

二、终端需求疲弱

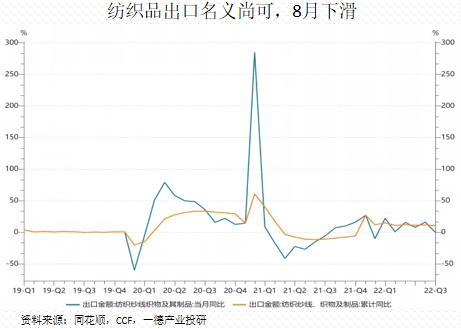

外需不佳,预期仍有走弱

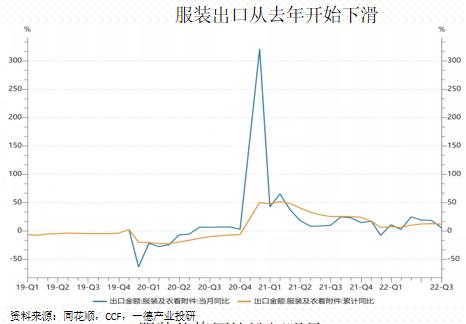

1-8月份纺织品累计出口同比增10.2%,8月同比降0.2%。月度出口已经开始走弱。 1-8月服装出口累计同比增 11.6%,8月同 比增5.1%,服装去年开始下滑明显。

从数据上看纺织品出口数据表现不怎么弱,仍是正值,主要原因在于:

① 前期做的是以前的单子,订单一般滞后3个月甚至半年。

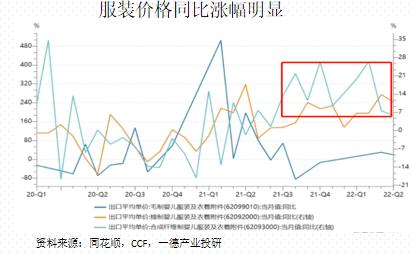

② 由于今年大宗价格大幅上涨,纺织服装价格亦跟随上涨。

但从当前的调研结果看,至少目前看四季度外单仍没有大的起色。预期仍偏弱。

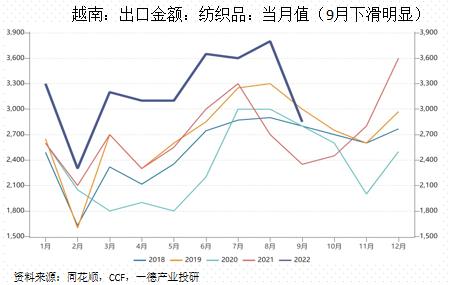

东南亚出口恢复,挤占我国出口,但近期有所下滑

去年开始随着国外疫情的“躺平”政策,东南亚终端产能有所复苏,出口恢复,挤占我国终端出口的空间,特别是低端劳动密集型的纺织服装。

但近期国外补库结束,东南亚出口有所下滑。从数据看越南出口下滑回到往年水平,纺织出口累计同比仍高于往年水平,但环比看9月纺织品出口下滑已经比较明显。

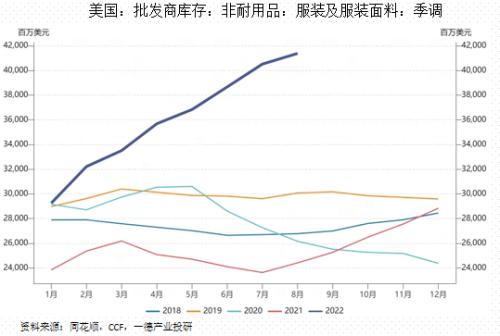

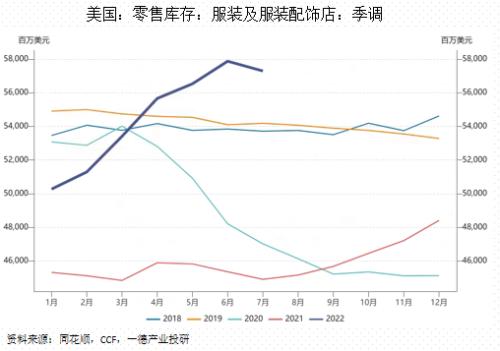

国外流通环节库存相对较高—或进入主动去库存阶段

2020年疫情导致的国外低库存已经在2021年下半年回补(国际物流缓解,当然其中亦有价格上涨的因素),目前批发商和零售库存以及处在相对高位。

可以确定的是,美国前期的补库已经完成,再加上随着联储继续激进加息,消费或环比放缓,美国或进入主动去库存阶段,不利于我国纺织服装外贸出口。

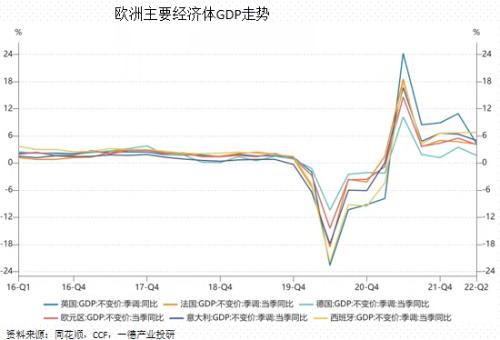

欧洲已经有衰退的苗头

由于俄乌冲突导致能源短缺,价格高企,欧洲通货膨胀率高企,严重抑制消费。另外欧洲央行继续加息的可能性依然存在。

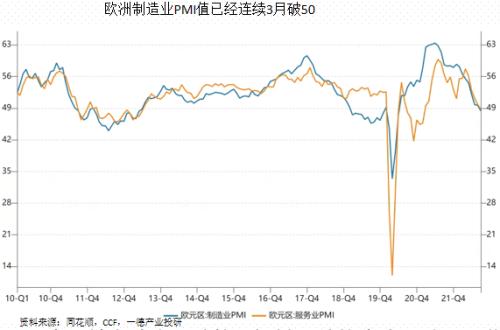

同时能源短缺使得生产端经济活动严重下滑,其中德国是受天然气供应削减最严重的国家之一,欧元区制造业PMI已经连续三个月低于荣枯线。

据彭博调查,欧元区未来12个月GDP连续两个季度收缩的可能性为80%,高于之前调查的60%。

美国高通胀持续,联储继续大幅加息的可能性依然强烈

一方面美国9月CPI环比增长0.4%,同比增长8.2%,继续超预期,其中服装CPI亦处于相对高位。高通胀本身就会抑制需求。

另一方面,美国非农数据相对强劲(美国9月份新增非农就业岗位为26.3万个,高于市场预期的25万个,但低于8月份的31.5万个,美国9月份失业率为3.5%,而市场预期和8月份失业率均为3.7%);同时美国PMI相对于欧洲等其他国家要强劲不少,目前PMI特别是服务业PMI依然处于荣枯线之上,强劲的经济数据为联储继续加息提供依据,而加息对于经济需求是抑制,在金融层面也利空大宗商品。

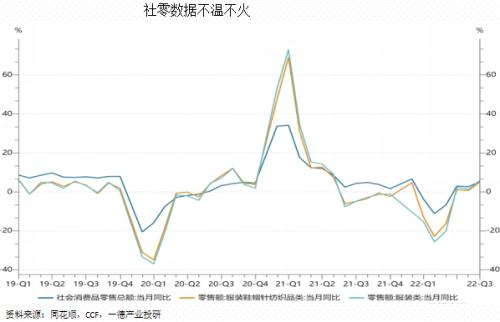

内需不温不火

8月社会消费品零售总额同比增长5.4%。

其中服装鞋帽针纺织品类8月为增长5.1%,环比好转。预计金九银十环比仍有一定好转。

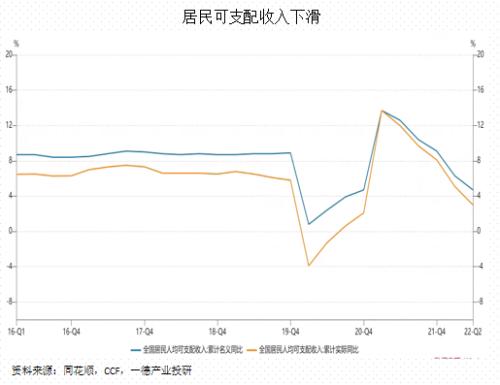

但同比较差。一方面今年地产销售较差影响家纺销售(占据内需的30-40%),一方面今年国内多方面影响导致居民收入受一定影响(当前居民可支配收入同比下滑明显,增速低于19年之前水平),不利于非必须消费品纺织服装的需求。

总体看,对于四季度内需的预期依然较为谨慎。

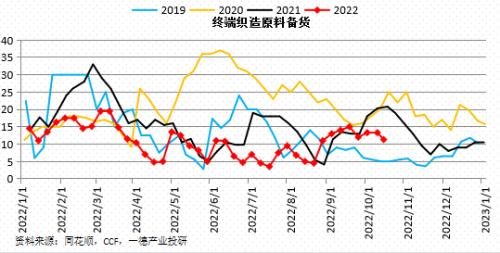

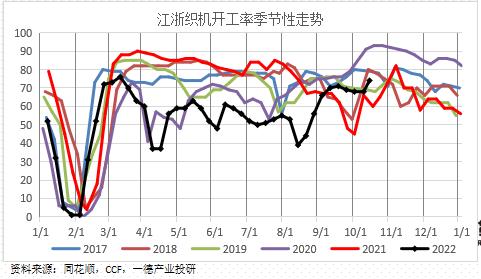

下游需求金九银十季节改善但力度有限

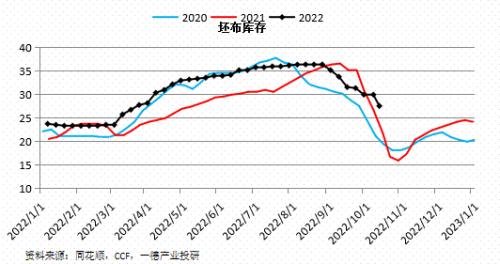

聚酯压力仍然较大-库存高企

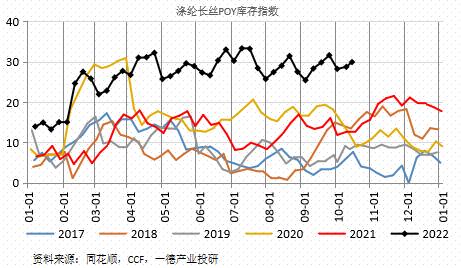

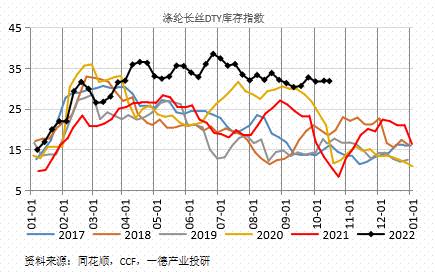

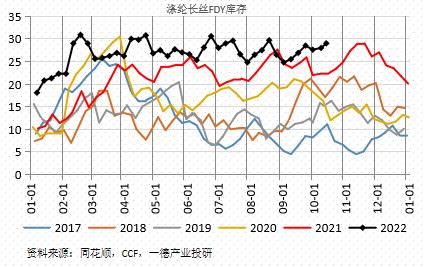

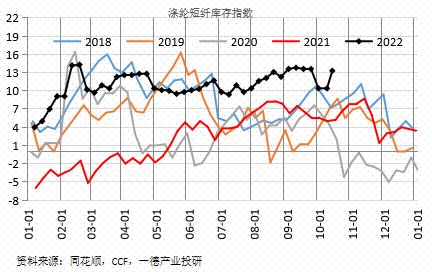

从聚酯库存角度看,当前聚酯库存仍然处于历年同期较高水平,限制聚酯开工。

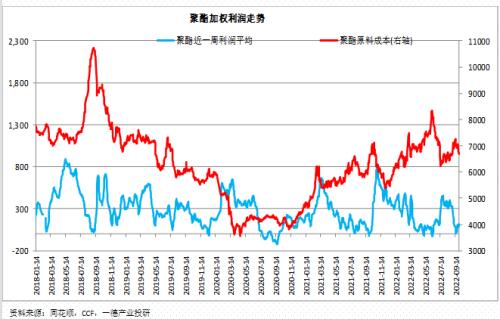

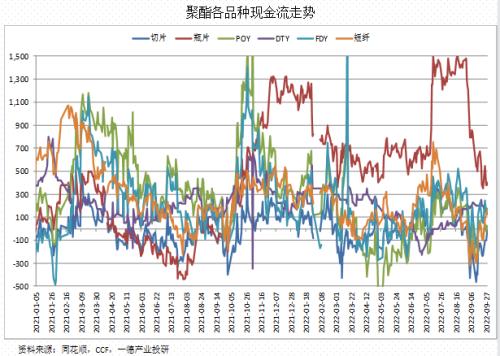

聚酯压力仍然较大-利润不佳

8月份以来聚酯特别是前纺利润不佳,短纤利润亦处于较低的位置,前期利润较好的瓶片由于季节性因素利润亦出现了明显的下滑,整体上对于聚酯开工亦是很大的抑制。

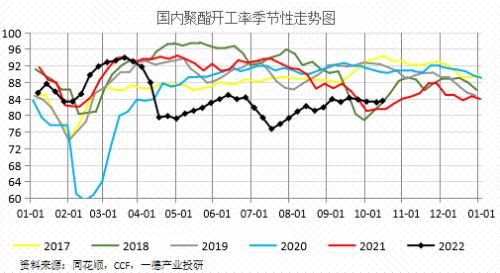

聚酯开工环比回升,但继续大幅提升受限

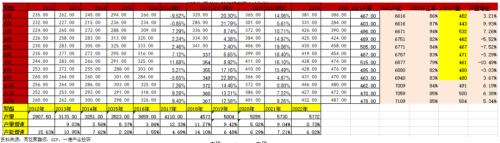

聚酯今年产量预计0增长

1-9月份聚酯产量累计同比减少0.97%,主要由于效益与库存因素导致减产,目前看预计四季度聚酯产量亦难有较大的增幅,今年聚酯产量整体增速预期在0%上下。

三、PTA前期强势逐步转弱

1. 石脑油相对于原油仍将维持弱势

石脑油跟随原油但今年劈叉

石脑油与原油价格相关度较高。 石脑油价格俄乌战争初期冲高,随后回落,统计角度看目前已经处于疫情前期的正常水平。 石脑油价格与原油价格出现较大背离是在今年5月份以后。主要原因是石脑油受下游化工需求的拖累。

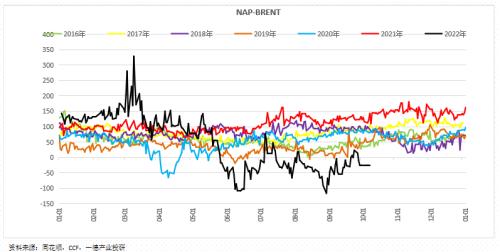

下游化工需求弱势使得石脑油倒挂原油

从NAP与布伦特的价差可以看出,NAP-BRENT价差5月份以后迅速走低,目前仍倒挂原油。

主要原因在于化工在强成本与弱需求的双重打压下利润下滑明显,工厂降低开工,减弱石脑油需求。

烯烃系利润与芳烃系利润冰火两重天

整体看,烯烃系的利润压缩比较明显,而芳烃系由于二季度美国调油逻辑,以及亚洲芳烃装置二三季度集中检修,导致芳烃产品利润整体不错。

而芳烃主要是重石脑油,而市场上交易的基本都是轻石脑油用于裂解,这也是我们看到的石脑油倒挂原油的原因。

四季度看,由于下游化工需求依然没有太高的预期,预计石脑油相对于原油仍将保持弱势。

2. PX紧张时段逐步过去

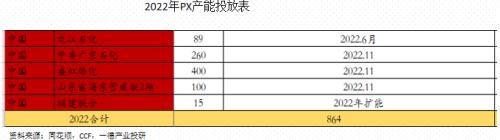

PX四季度新产能预期投放

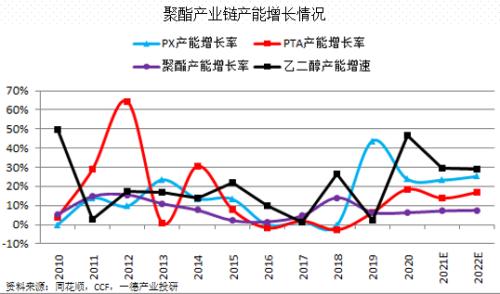

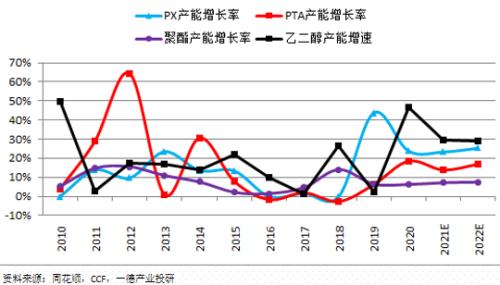

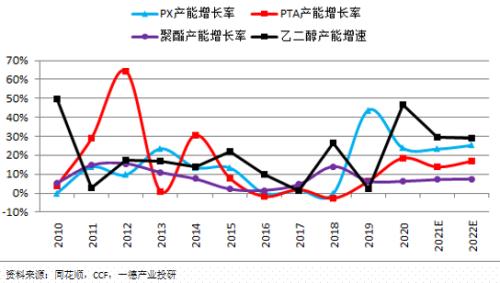

2019年以来,PX产能出现新一轮的投放,主要是民营炼化的大规模上马以及三桶油的改扩建。

近几年的产能增速都在20%以上,远远大于下游PTA的产能增速。从静态看,尽管我国PX仍有进口依存度,但从亚洲角度看PX已经处于过剩格局。

今年的装置基本都集中在四季度投产(广东石化、盛虹炼化、威联化学),需要重点关注盛虹的巨无霸装置,且目前看装置集中在11月份。

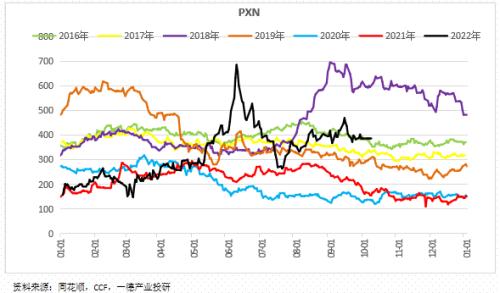

新产能的投放对于PXN中长期形成压制

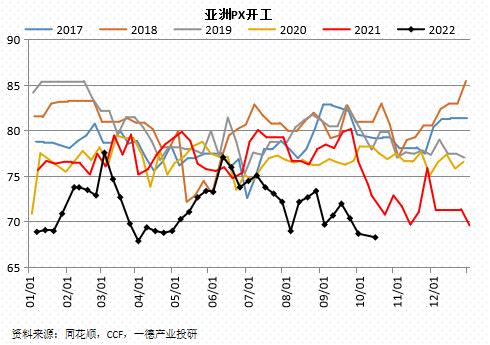

近年来PX新产能的不断投放使得PXN受到不断的压缩。从去年下半年起,由于加工差的不断压缩,日韩一些装置已经降负停车。今年二季度由于效益低下,亚洲装置再次停车检修。随着加工差的修复开工有所上升,但随后由于例行检修开工再次降低,PX阶段性相对偏紧,所以我们看到近期PXN仍处于相对高位。

中期看,预计随着检修装置的重启(目前并非利润原因停车),以及新产能的投放(从绝对量看PX新产能大于PTA,年底前投产PX560万吨>500*0.655),同时PTA还可能减产(当前加工差再次压缩至低位),PXN预计将受到较大的压缩。需要密切关注新产能的投放进度。

3. PTA供应回归需求一般

PTA产能投放亦较大

经过了15-18年的低产能增长甚至产能出清的阶段,19年开始PTA亦进入的新一轮产能投资高峰。年产能增速都在15%偏上,远远大于下游聚酯产能增速。PTA绝对过剩。

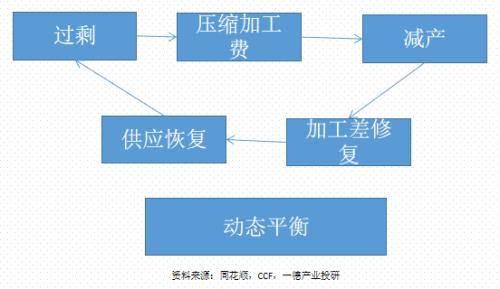

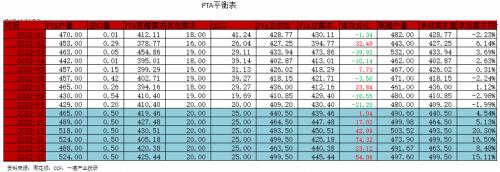

PTA只能通过不断的减产来实现动态平衡。

四季度看PTA依然有500万吨(桐昆,威联化学)新增产能。

PTA存量装置逐步回归

前期PTA减产的主要原因在于原料PX紧张,而随着PX新产能的预期投产,PTA开工瓶颈解决,存量装置供给或逐步提升。

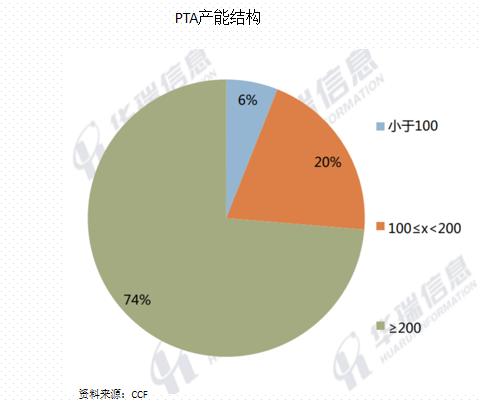

PTA供应弹性较大—主动减产实现动态平衡

CR5占据60%以上份额,且装置规模化。 主流供应商对于现货的把控力度较大。 未来尽管PTA预期较差,但预期仍将通过主动减产来实现动态平衡。

需要注意的是如果PTA加工差在低位运行一段时间,PTA还是存在减产可能的,进而形成新的平衡。

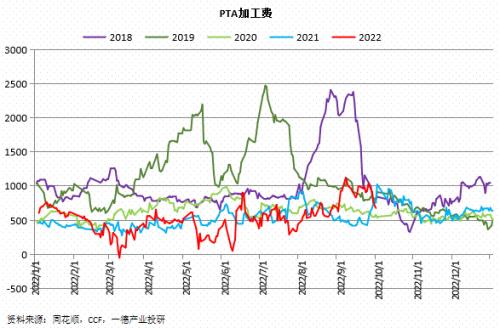

未来如果原料PX缓解PTA加工差预计窄幅波动

在当前PTA绝对过剩的背景下,PTA自身加工差必须维持较低的重心,才能倒逼工厂主动减产实现动态平衡,这样加工差就在一个相对低的位置窄幅波动(200-700元/吨),其实对于PTA的绝对价格贡献较小,较大的幅度贡献来自成本端。

PTA逐步进入累库阶段

随着PTA供给的逐步回升,而需求不温不火,按照目前预期看大幅走强的概率较小,PTA逐步进入累库阶段,特别是如果PTA新产能投放,PTA过剩程度将更加明显,只能靠继续减产来维持动态平衡。

PTA总结及主要逻辑

需求角度:金九银十环比有所改善,但对于后期预期较为谨慎,甚至略偏悲观。

供应角度:存量供给回升,新增产能预期投放,供给增加。

平衡表:PTA陆续进入累库阶段,当前加工差较低,后期需要供应商的减产来维持动态平衡。

成本估值:原油高位震荡,石脑油预计仍将弱于原油,PX随着新产能的投产预计当前较高的加工差或将压缩。PTA加工差方面目前已经到相对较低水平,需要关注后期低加工差的持续时间以及导致的PTA供应收缩。

总体看,PTA供需边际走弱,绝对价格受成本原油影响明显,相对价差上偏1-5反套。

四、MEG弱势依旧

静态格局严重过剩

MEG产能大投放,今年初前期延期的产能逐步投产,对于MEG供应冲击较大,后期仍有新产能预期投产,可能由于效益等原因存在延期,但对MEG始终是潜在利空。

国外成本优势明显,国内煤化工处于边际产能。

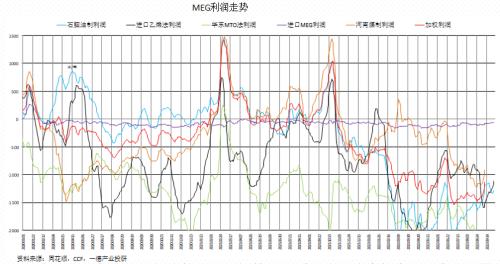

低估值已经持续较长时间

2021年四季度开始,由于MEG新产能的不断投放,同时国内聚酯今年由于需求疲弱增速较低(1-9月聚酯产量累计负增长-1%),MEG过剩明显,因此利润受到不断的挤压。

今年不仅是煤化工,油化工同时由于原油强势亦处于历史上的亏损境地。

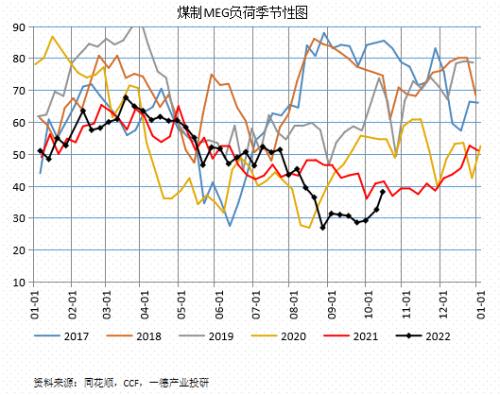

亏损导致减产

低估值下引发供应的不断收缩,国内油化工尽量转产EO,煤化工装置开工不断降低。

近期随着检修进行了一段时间,存量产能有恢复的迹象。但预计由于效益原因,恢复的情况或不及预期。

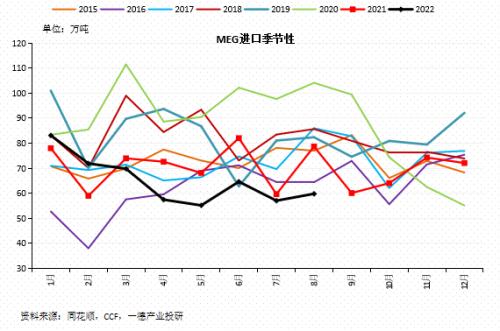

外围装置特别是近洋装置供给损失亦较多,亦是由于效益原因,预计四季度进口量依然不会太多。

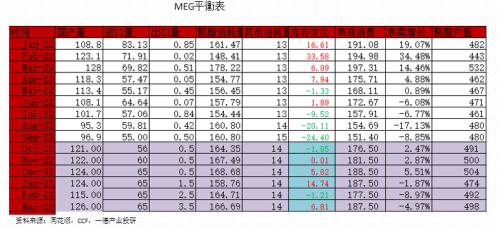

由于效益低下预计国内供给恢复力度或不及预期,同时进口目前预计依然偏少,总体供应恢复或不及预期。因此预计四季度MEG累库幅度有限。

MEG总结及主要逻辑

供给角度:四季度虽然国内供给有恢复预期,但由于效益原因或不及预期;国外进口预期仍没有太大的增量。

需求角度:金九银十环比有所改善,但对于后期预期较为谨慎,甚至略偏悲观。

平衡表:四季度累库但累库量或有限。

成本估值:在供需过剩的背景下低利润或将持续,继续倒逼供应收缩。

总体看:MEG四季度累库量有限,由于低估值,无驱动,预计绝对价格偏弱震荡。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56