阿里引领中概股全线大涨,大摩转向看好!中证A500指数ETF(563880)窄幅调整,宏观三大积极变化不可忽视,机构全面分析!

2月20日,A股窄幅整理,机器人、AI穿戴题材活跃,DeepSeek方向退潮。上证指数收跌0.02%,创业板指跌0.06%,科创50跌0.14%,中证A500收跌0.1%,市场成交额1.79万亿元,逾3300股上涨。主流ETF方面, “幸运基”中证A500指数ETF(563880)跌0.1%,窄幅盘整,全天成交额近6亿元,交投持续活跃!

公开资料显示,中证A500指数ETF(563880)不仅综合费率为全市场最低档(管理费仅0.15%,托管费仅0.05%),还设置了“可月月评估分红”的盈利分配机制,此外,中证A500指数ETF(563880)还是全市场唯一含“88”代码的A500类ETF,563880,谐音“我留下发发了”,倒着念更谐音“您发发365”!所以也被网友们称为“幸运基”。

中证A500指数成分股涨跌不一,国瓷材料涨超10%,盈峰环境、航天发展、东华软件、航锦科技等10cm涨停,光线传媒跌近6%,中国联通、韦尔股份等跌超3%,神州数码、中芯国际等跌幅居前。

昨夜中概股全线大涨,纳斯达克中国金龙指数涨1.6%,热门中概股方面,阿里巴巴业绩大超预期,盘初一度大涨超14%,收涨超8%,哔哩哔哩涨逾8%。

消息面上,阿里巴巴今日发布的2025财年第三季度季报显示,截至2024年12月31日止季度,阿里巴巴营收为2801.5亿元,同比增长8%;归属于普通股股东的净利润为489.45亿元;净利润为464.34亿元,同比增长333%。

摩根士丹利认为,此财报将成为用于审视中国国内AI投资趋势的首个催化剂,如果阿里宣布将加大AI相关投资,将进一步提升整个数据中心行业的新订单预期。

【摩根士丹利观点转向!唱多中国资产】

日前,摩根士丹利认为,政策信号明确转向、地缘政治格局改善,以及科技突破重塑信心三大因素推动中国市场步入新阶段。中国股市,特别是离岸市场,正在发生结构性转变,上调MSCI中国指数评级至标配,并分别上调恒生指数和MSCI中国指数的目标点位至24000点、77点。

展望未来,华泰证券表示中长期看中国资产重估将进入新阶段,且近期关注到地产预期改善、供需格局改善、科技赋能行业的预期在提升三大积极变化,市场在盘整后有望进一步上行!

【中国资产重估有望迈入新阶段】

华泰证券表示,近期伴随着交易性资金、外资升温,中国资产重估行情或由政策验证期迈入盈利验证期,信贷数据的企稳回升意味着盈利预期改善,市场运行震荡中枢或持续上行。结构上,市场估值分化系数快速回升至历史中枢水平,背后反映的是节后以来科技板块的“一枝独秀”,对于中国科技资产的再审视与再定价是全球投资者思考的问题。我们认为,Deepseek带来的不仅仅是科技资产的重估,在从1到100的过程中诸多板块或都将受益,生产效率的提升带来的是全社会利润率的改善。科技巨头的重估有望逐步扩散至其他板块,这虽会带来短期市场扰动,但中长期看中国资产重估将进入新阶段。(来源于华泰证券20250217《华泰 | 中国好公司2.0:万木迎春》)

【关注三大宏观叙事的积极变化,市场在盘整后有望进一步上行】

华泰证券指出,参考2019年市场估值修复经验,行情演绎往往有政策拐点、政策验证、盈利驱动三阶段,微观资金面则分别呈现,交易资金主导、配置资金主导、交易和配置资金共振的状态。当前看,节后融资活跃度回升至高位区间、配置型外资逐步回流,当前行情或处于政策验证到盈利驱动的过渡阶段,低位板块补涨后,结构性行情仍有继续演绎的空间,关键在于盈利预期能否改善,这一点在三大宏观叙事的积极变化下,能见度有所提升:1)地产预期改善,下行斜率最大的阶段或已度过;2)供需格局改善,产能周期对A股压制或有边际缓解;3)科技赋能行业的预期在提升,新旧动能切换担忧缓解。

短期来看,1月社融数据总量并不弱,充分体现了政策“靠前发力”的效果,对市场风险偏好影响偏正面,指数震荡、结构调整是短期市场演绎的基准情形;中期来看,地产预期改善、产能周期筑底企稳、科技外部性进一步发挥或均改善A股企业盈利预期,市场在盘整后有望进一步上行。(来源于华泰证券20250220《华泰 | A股策略:科技股重估后的接力赛》)

【中证A500迎来首次调仓,五大优势有望全面提升】

12月13日盘后,中证A500指数ETF(563880)迎来首次调仓,调仓后中证A500指数有望实现“龙头属性更突出、新质生产力含量更高、基本面表现更强,估值性价比更高、长期业绩表现更优”五大优势全面提升!

龙头属性更突出,无论是从总市值还是盈利能力来看,预计新纳入的21只个股均强于剔除的成分股。纳入成分股平均市值均为700亿元左右、2024Q3平均净利润为11.87亿元,均高于剔除成分股(200亿元左右、8.37亿元)。

新质生产力含量更高,从行业来看,新增成分股数量最多的行业为电子、医药、电力设备与新能源等与“新质生产力”密切相关行业。

基本面表现更强,纳入的成分股ROE平均值为6.97%,2024年前三季度归母净利润增速中位数为22%,均高于剔除成分股(5%、-26%)

估值性价比更高,纳入的成分股近三年市盈率(TTM)分位数均值为58.23%,远低于剔除成分股。

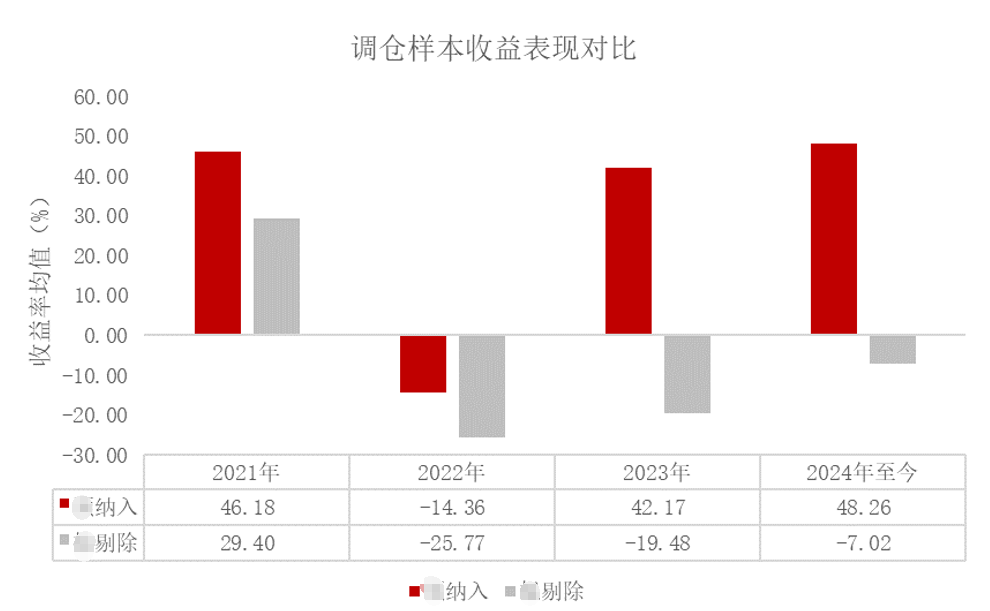

长期业绩表现更优,自2021年以来,纳入的成分股平均收益率持续优于剔除成分股,长短期收益均亮眼。

注:统计区间为2021年1月1日-2024年12月6日。样本股过往盈利表现不代表未来,不代表指数表现。数据来源于中证指数官网、Wind。

把握春季躁动行情,高效配置优质中国资产,认准中证A500指数ETF(563880),一键把握市场大BETA投资机遇!公开资料显示,中证A500指数ETF(563880)不仅综合费率为全市场最低档(管理费仅0.15%,托管费仅0.05%),更设置了“可月月评估分红”的盈利分配机制,为投资者提供相对可预期的稳定收益!中证A500指数ETF(563880)已正式纳入融资融券标的,玩法再升级,规模与流动性有望进一步提升!最后,中证A500指数ETF(563880)是全市场唯一含“88”代码的A500类ETF,563880,谐音“我留下发发了”,倒着念更谐音“您发发365”!无证券账户者可关注场外联接基金(A:022469,C:022470)。

风险提示:本材料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资人应当认真阅读《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,基金管理人提醒投资人基金投资的"买者自负”原则。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47