微软:业务有望好转,但估值缺乏吸引力

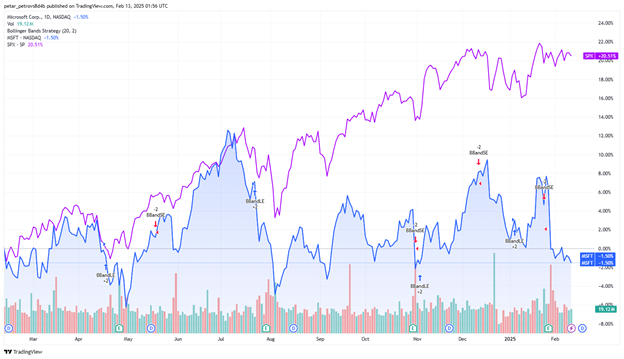

来源: TradingView

要点:

- 由于其云业务存在供应问题,主要涉及数据中心和人工智能基础设施方面,微软股价的表现一直逊于大盘。

- 微软的利润主要来自其商业软件和云产品。

- 凭借其品牌价值以及与大客户数十年来建立的紧密联系,微软在市场上占据着极为稳固的地位。

- 借助与 OpenAI 的合作以及在人工智能领域高达数十亿美元的投资,微软在未来数年有望实现业务增长。

- 我们预计云业务的表现将有所回升,但其估值并非最具吸引力。

概述

微软(MSFT)去年的股价来回震荡,主要原因是其云业务增长速度放缓,利润率下降。与云业务相关的问题似乎更多是暂时的,而非结构性的衰退,我们对其未来业务好转持乐观态度。毕竟,微软是一家拥有强大商业护城河的公司,并且正大力投资人工智能领域。然而,以 32 倍的市盈率来看,微软的估值并不便宜,因为其他 MAG7 公司,如谷歌和 Meta,可能是更划算的选择。

微软业务介绍

从历史上看,微软在 20 世纪 80 年代和 90 年代通过开发和销售 Windows 操作系统成为了科技巨头。如今,微软拥有多条不同的业务线,主要分为三个业务板块:

- 生产力与业务流程:所有与生产力相关的产品和服务,包括微软办公软件套件、社交媒体平台领英(LinkedIn),以及其他企业相关的解决方案和应用程序。Copilot 和 Dynamics 365 也属于这一板块。

- 智能云:该板块主要包括面向在数据和人工智能领域运营的开发者的公共云、私有云和混合云服务。这一板块的主要组成部分包括 Azure、SQL Server 和 Windows Server。

- 更多个人计算:这一板块与个人电脑的联系更为紧密,包括 Windows 操作系统、Xbox 游戏及游戏机,以及必应(Bing)和 MSN 门户。

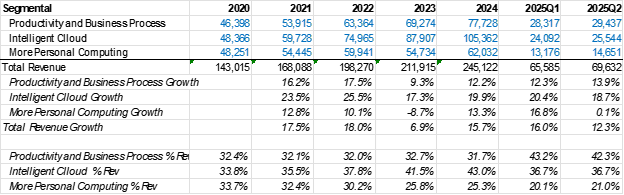

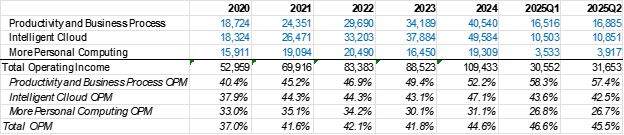

直到最近,这三个板块对收入和利润的贡献相对均衡,但由于商业软件和云业务的较高增长,我们可以看到微软更加依赖这两条业务线。

来源: TradingKey, SEC Filings

来源: TradingKey, SEC Filings

商业软件行业:竞争日益激烈,但微软地位稳固

企业软件市场规模庞大且复杂,拥有众多功能各异的产品(如商业电子邮件、通信工具、生产力工具、数据库解决方案等)。由于不同产品和参与者可能各有优缺点,或者目标客户群体不同,因此很难对它们进行比较。尽管如此,可以肯定的是,微软及其旗舰产品 Office 365 提供了市场上最全面的工具集合。

谷歌是另一个能提供与微软类似系统化工具的市场参与者。然而,谷歌 Workplace 的客户群体与微软的有所不同。谷歌通过更亲民的价格,将自己定位为对规模较小、增长迅速且以云为基础的企业更为友好的选择。另一方面,微软的优势在于大型且成熟的企业客户。

我们还有其他参与者,如 Salesforce、SAP、Monday.com和 ServiceNow,它们更专注于企业资源规划(ERP)、客户关系管理(CRM)和项目管理。这些参与者和产品更多地被视为对微软和 Office 365 的补充,而非潜在的替代品。

我们认为,微软在该行业的主要地位将得以维持。经过数十年的运营,微软与客户建立了牢固的联系,在客户中树立了强大的品牌价值和市场份额。长期的业务绑定也使得客户的转换成本高得不合理。因此,不太可能出现大量客户从微软迁移到竞争对手平台的情况。

当前云计算业务格局:多元化的生态系统

云业务是指通过互联网提供对硬件和计算资源的按需访问。云计算行业可以概括为三种主要的服务模式,以满足不同的需求:

- 基础设施即服务(IaaS):提供对虚拟机、存储和网络等计算资源的按需访问。它提供了最大的控制权和灵活性,非常适合对基础设施有复杂要求的组织。这是利润最低的细分领域,因为 IaaS 提供商需要在硬件上进行大量投资。

- 平台即服务(PaaS):提供一个用于开发、部署和管理应用程序的平台,而无需管理底层基础设施。它简化了开发和部署过程,加快了产品上市时间。PaaS 是增长最快的云细分领域,复合年增长率超过 20%,因为应用程序和软件的开发者主要使用 PaaS。

- 软件即服务(SaaS):通过互联网提供对软件应用程序的按需访问。它消除了软件安装和维护的需要,简化了 IT 管理并降低了成本。SaaS 也在高速增长,并且在这三个细分领域中利润率最高。

云计算模式的部署方式也有所不同:

- 公有云:资源由多个用户共享,提供成本效益和可扩展性。适用于需求多样且有预算限制的组织。

- 私有云:资源专用于单个组织,提供更大的控制权和安全性。适用于对安全性和合规性要求严格的组织。

- 混合云:结合了公有云和私有云资源,使组织能够利用两种模式的优势。在保持对敏感数据的控制的同时,提供了灵活性和可扩展性。

- 多云策略:利用多个公有云提供商来分散风险,并利用不同平台的优势。提供了弹性,并避免了供应商锁定。

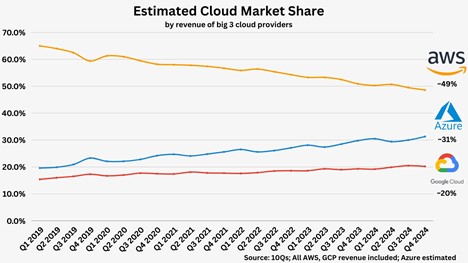

云计算行业的分散程度低于商业软件行业。在这里,我们可以看到排名前三的明确参与者占据了大部分市场份额 —— 亚马逊(AWS)、微软(Azure)和谷歌(Google Cloud)。它们提供涵盖所有云类型和服务模式的服务。然而,AWS 更专注于 IaaS,而 Azure 和谷歌云则专注于 PaaS 和 SaaS。

来源: Generating Value

来源: Generating Value

来源: Generating Value

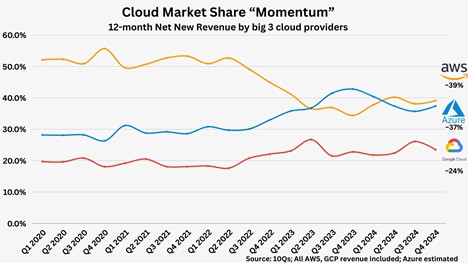

从过去几年的市场份额变化趋势来看,我们可以明显看到亚马逊的市场份额在下降,而微软和谷歌的市场份额在增加。

作为最早的云计算公司,亚马逊凭借先发优势,在早期占据了行业内的主导市场份额。然而,像 Azure 和谷歌云这样的后起之秀正在成功追赶。亚马逊网络服务(AWS)仍然拥有三者中最全面、系统化的工具包,但这也意味着 Azure 和谷歌云有更大的增长空间。

Azure 和谷歌云似乎分别在大型企业客户和中小企业中找到了更好的定位。就 Azure 而言,它与微软系统的集成相对顺畅,这使得微软云业务的竞争力相当强劲。

最近,我们观察到所有云计算参与者都出现了增长放缓和利润率下降的情况。具体到 Azure,我们可以看到其增长率降至 20% 以下,运营利润率下降了几个百分点。

尽管投资者担心需求放缓,但实际情况是,供应问题导致收入增长下降。目前,物理基础设施(建设数据中心)的发展速度跟不上云服务需求的增长速度,暂时限制了整个云计算行业的增长。截至目前,行业普遍乐观地认为,随着资本支出的增加,供应瓶颈将得到解决。

微软与 OpenAI 的关系

微软人工智能战略的一个重要部分是其与 OpenAI 的关系,OpenAI 是拥有 ChatGPT 全套模型的公司。双方的业务关系相当复杂,大部分细节尚未完全披露,但大致情况如下:

- 应用程序接口(API):Copilot 在 OpenAI 上运行,GPT-4 和 OpenAI API 是 Azure 的专属,并在 Azure 上运行。

- 投资:微软已经向 OpenAI 投资了超过 130 亿美元。然而,这并不被视为直接所有权,而更像是一种 “经济利益”,微软可以从中分得 OpenAI 的部分利润。

- 独家云服务提供商:微软 Azure 是 OpenAI 的独家云服务提供商,为 OpenAI 的所有工作负载提供支持,包括研究、产品和 API 服务。这使得 OpenAI 成为 Azure 最重要的客户之一。

- 集成到微软产品中:OpenAI 的模型被集成到微软的各种产品中,如 Microsoft 365 Copilot,通过先进的人工智能增强了这些产品的功能。

- 收入分成:两家公司都从相互的收入分成协议中受益,确保人工智能模型使用量的增加能使双方都获利。

增长与盈利前景

在未来 2 到 3 年的平均收入增长方面,我们预计增长率将在 15% 左右。一方面,微软所处的市场已经相当成熟,市场渗透率已经处于合理水平。然而,未来几年也有一些推动收入增长的积极因素:

- 人工智能功能的引入:客户将开始使用新引入的人工智能功能(Copilot),这将使微软有机会提高其产品价格。

- 云业务增长将反弹:与硬件基础设施不足相关的供应问题将随着建设更多数据中心的大量资本支出而逐步得到解决。这本身将释放云业务的收入增长,使其重新加速。

在盈利能力方面,尽管在人工智能方面的支出增加,但我们预计利润率不会有显著变化,因为我们将看到公司目前正在实施的新的高利润率功能所带来的积极影响。

估值

目前,微软的市盈率约为过去一年盈利的 32 倍。这个数字并非极高,但也不算低,因为它略高于该公司的历史市盈率水平。这意味着其股价的增长空间有限。然而,人工智能对微软估值的影响程度还有待观察。

原文链接