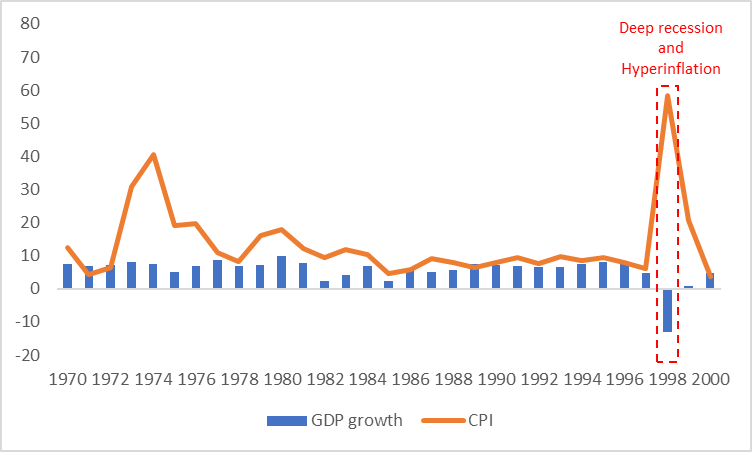

印度尼西亚:买入股票但需对冲货币风险

摘要

1. 背景

1.1 1959-1965年:管制经济时期

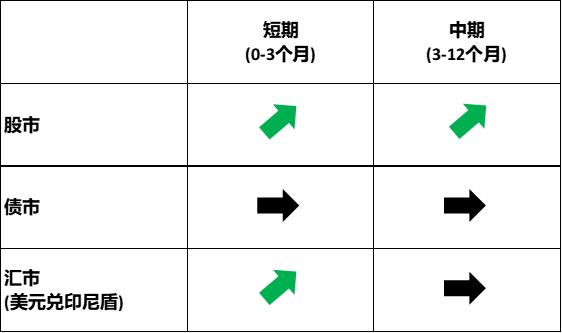

1949年印度尼西亚独立后,国家经济基础薄弱,人均收入较低,企业和劳动力仍部分受荷兰控制。1957年,苏加诺开始推动外资企业的国有化。1959年,他实施了“管制经济”政策,以实现基本商品的自给自足为经济目标,制定了八年计划。然而,由于缺乏政治经验、军费开支激增以及腐败问题,1966年通货膨胀率飙升至1,136%(图1.1)。同时,封闭的经济政策导致外国投资下降,企业发展停滞不前,贫困问题进一步恶化。

图1.1:管制经济时期印尼GDP增长率和CPI(%)

数据来源:世界银行,Tradingkey.com

1.2 1965-1997年:新秩序时期

1967年,苏哈托上台并对经济政策进行了调整,用以吸引外国投资并推动制造业的发展。政府出台了《外国资本投资法》,通过提供优惠政策吸引外资,并推动石油合资项目和国际援助。20世纪70年代,政府逐步通过限制外资进入关键行业来保护国内资本,同时促进资本市场的发展。从20世纪80年代开始,印尼调整了出口结构,重点发展非石油产业和高附加值产品,以优化经济结构并应对国际经济波动。

1.3 1997-1998年:亚洲金融危机时期

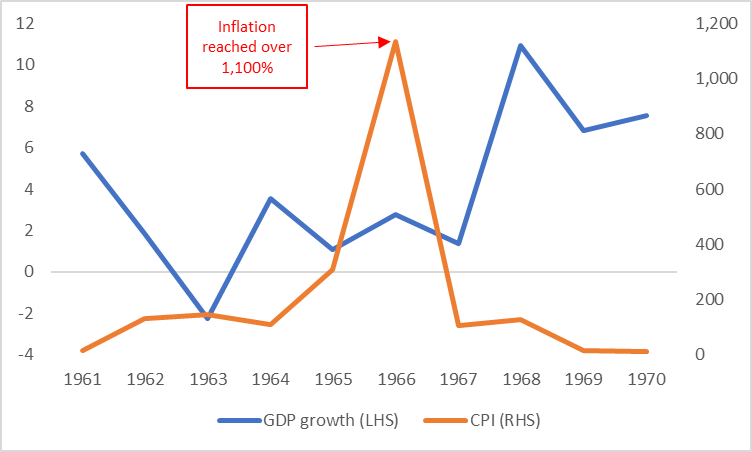

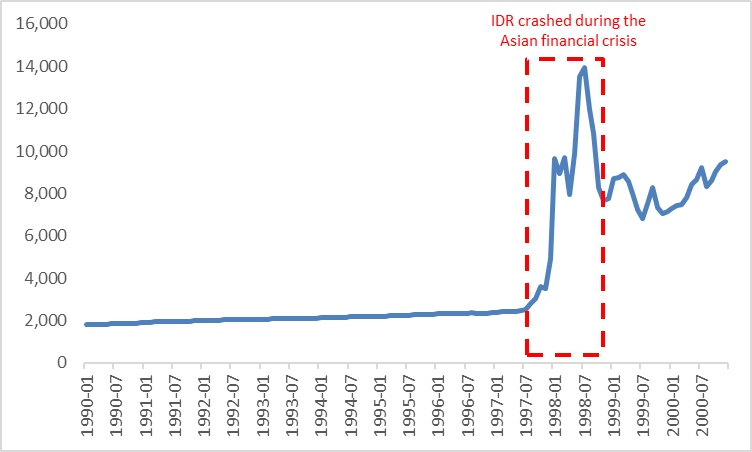

经过二十多年的经济发展,1997年亚洲金融危机导致印尼盾大幅贬值,1998年通货膨胀率飙升至58.5%(图1.3.1)。GDP收缩了13.1%,贫困率上升至69.1%(图1.3.2)。经济崩溃引发了社会动荡,最终导致苏哈托下台。印尼政府向国际货币基金组织(IMF)寻求援助,并实施了一系列政治改革以稳定局势,逐步为经济复苏铺平了道路。

图1.3.1:亚洲金融危机期间美元兑印尼盾汇率

数据来源:经济合作与发展组织,Tradingkey.com

图1.3.2:亚洲金融危机期间印尼GDP增长率和CPI(%)

数据来源:世界银行,Tradingkey.com

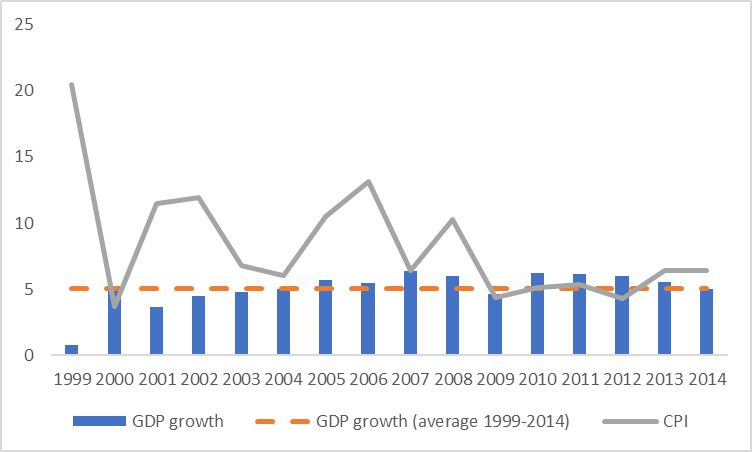

1.4 1999-2014:重建与改革时期

1998年,印尼成立了银行重组机构(IBRA),旨在全面改革银行业并推动私有化进程。政府调整了经济目标,致力于降低通胀率并吸引外国投资。在苏西洛总统执政期间,启动了中长期发展规划,并签署了多项贸易协定,以促进产业升级和经济复苏。在此期间,印尼的GDP平均增长率为5.1%,通胀率逐步下降,经济逐渐趋于稳定(图1.4)。

图1.4:重建与改革时期印尼GDP增长率与CPI(%)

数据来源:世界银行,Tradingkey.com

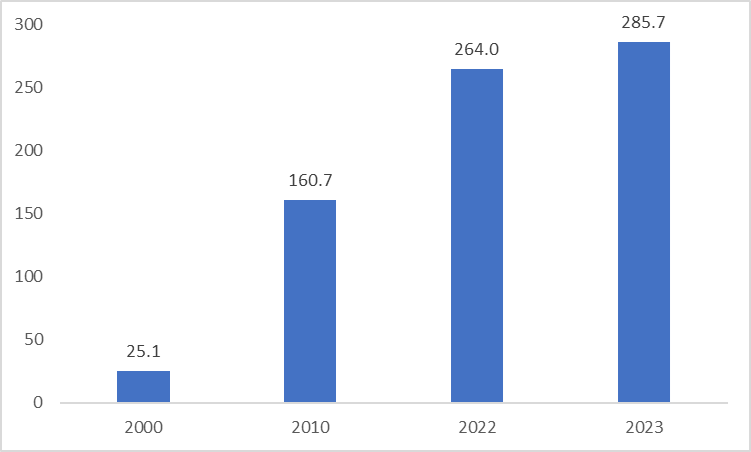

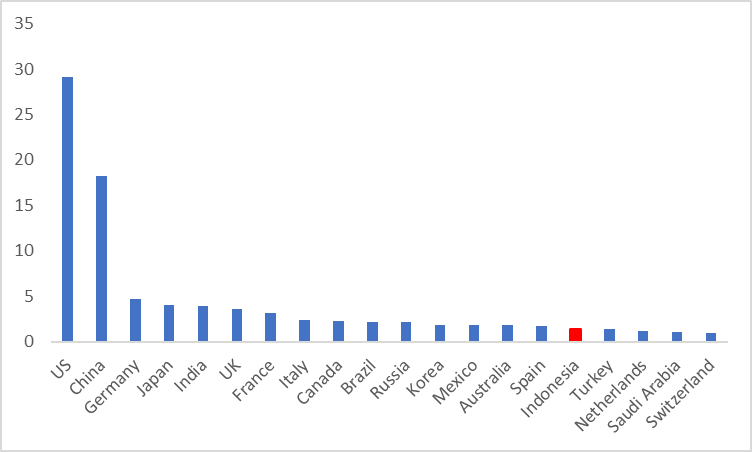

1.5 2014年之后:稳定发展时期

2014年,佐科上任后提出“全球海洋支点”战略,旨在振兴海洋经济并吸引外国投资。到2023年,印尼的外国直接投资(FDI)存量达到2857亿美元(图1.5.1)。2018年,政府推出“工业4.0”计划,重点发展五大领域:食品饮料、电动汽车、消费电子、纺织和化工。2023年,制造业对GDP的贡献率达到18.7%。基础设施建设得到大力推进,港口、航空和电力设施显著改善。2024年印尼的GDP预计已达到了1.4万亿美元,位居东盟首位,并在全球经济体中排名第16(图1.5.2)。印尼正不断巩固其作为东南亚领先经济体的地位。

图1.5.1:印尼外国直接投资存量(十亿美元)

数据来源:路孚特,Tradingkey.com

图1.5.2:全球GDP排名(万亿美元)

数据来源:国际货币基金组织,Tradingkey.com

2. 近期宏观经济

印尼经济在2024年前三季度增长放缓后,已显现出复苏迹象。2024年第四季度的GDP增长率相较第三季度开始回升。这一复苏主要得益于制造业的回暖、消费者信心的增强、劳动力市场的韧性以及商业活动的复苏。具体来看,制造业采购经理人指数(PMI)在连续五个月收缩后,于2024年12月和2025年1月回升至50以上的扩张区间(图2.1)。消费者信心指数(CCI)和消费者预期指数(CEI)连续两个月实现正增长。就业预期指数和业务活动预期指数分别从2024年10月的129升至12月的137以上。此外,新总统普拉博沃·苏比延多(Prabowo Subianto)的当选以及财政部长斯里·穆尔亚尼(Sri Mulyani)的连任,为经济注入了新的乐观情绪。新政府推动的“下游化2.0”倡议和进一步的基础设施建设,预计将在振兴印尼经济中发挥关键作用。

在对外贸易方面,近年来印尼对美贸易实现顺差,与中国的贸易逆差逐步缩小。尽管近一半的出口仍与大宗商品相关,但出口多元化的迹象已开始显现。汽车、服装、鞋类、电气机械和家具等产品的出口占比正在增加。在全球贸易保护主义抬头的背景下,出口产品的多元化尤为重要。此外,印尼有望从全球供应链重构中受益。

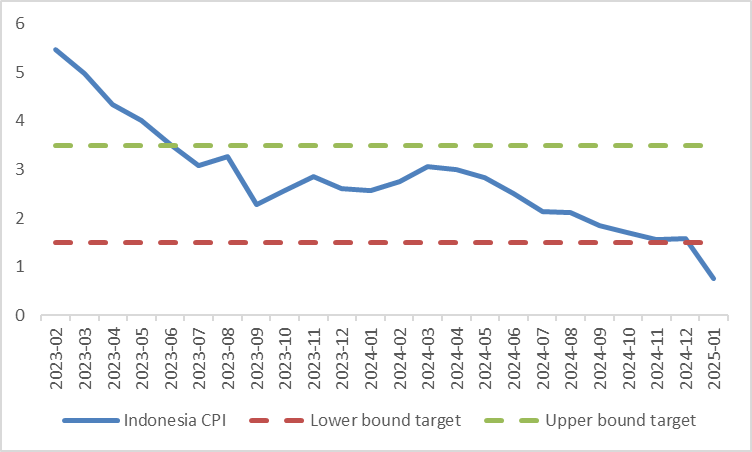

在货币政策方面,存在正反两方面的因素。积极因素是,由于食品供应链改善,食品价格连续数月下降,使得2025年1月印尼的消费者物价指数(CPI)降至0.76%,远低于1.5%的通胀目标下限(图2.2)。这促使印尼央行(BI)降息。负面因素是,印尼盾的疲软限制了该央行大幅降息的空间。综合考虑这两方面因素,我们预计印尼央行在2025年可能降息2-3次,每次降息25个基点。

图2.1:印尼制造业采购经理人指数(PMI)

数据来源:路孚特,Tradingkey.com

图2.2:印尼消费者物价指数CPI(%)

数据来源:路孚特,Tradingkey.com

3. 股市

自去年年初以来,印尼股市经历了大幅波动。这主要是由于国内需求疲软,导致去年企业盈利增长微乎其微。然而,展望未来,我们对印尼股市持乐观态度,原因主要有三:

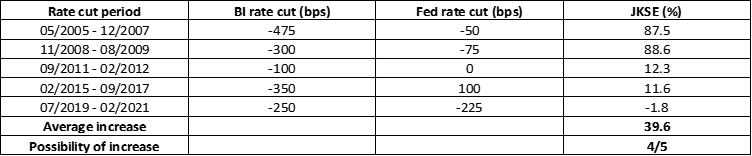

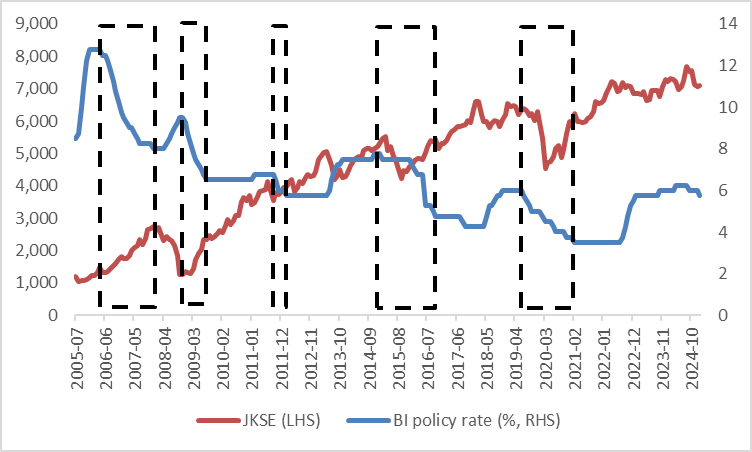

首先,印尼央行自去年9月进入降息周期以来。截至目前,央行共降息两次,累计降息50个基点。这表明当前的宽松周期才刚刚开始。从历史数据来看,自2005年以来,印尼央行共经历了五次降息周期。其中四次降息周期中,印尼股市均呈现上涨趋势(2019-2021年除外),平均每个周期的股市回报率为39.6%(图3.1和图3.2)。这与经济学原理一致——降息为经济提供流动性,利于股市。在未来12个月内,我们预计印尼央行将继续降息,这可能会推动股价进一步上涨。

其次,随着新政府推动“下游化2.0”计划、持续的基础设施投资以及对外贸易的改善,印尼经济增长迎来拐点。这将为印尼上市公司的收入和利润增长提供支撑。

第三,我们预计美债收益率将在中期内逐步下降,且美联储仍处于降息周期之中(尽管降息速度可能慢于预期),这可能会吸引更多外资流入印尼股市。此外,印尼股市估值显著低于历史平均水平,这为市场的上行势头提供了强劲动力。

需要注意的是,印尼盾的贬值可能会部分抵消股市的回报。因此,我们建议海外投资者在买入印尼股票的同时需考虑货币风险的对冲。

图3.1:印尼央行政策利率下调与印尼股市表现

数据来源:路孚特,Tradingkey.com

图3.2:印尼央行政策利率下调与印尼股市表现(图示)

数据来源:路孚特,Tradingkey.com

4. 债市

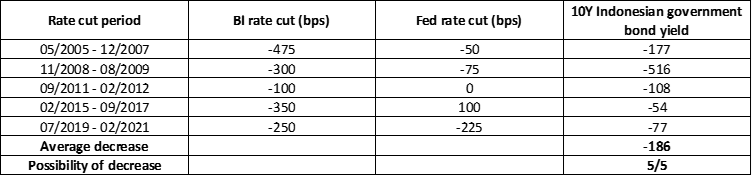

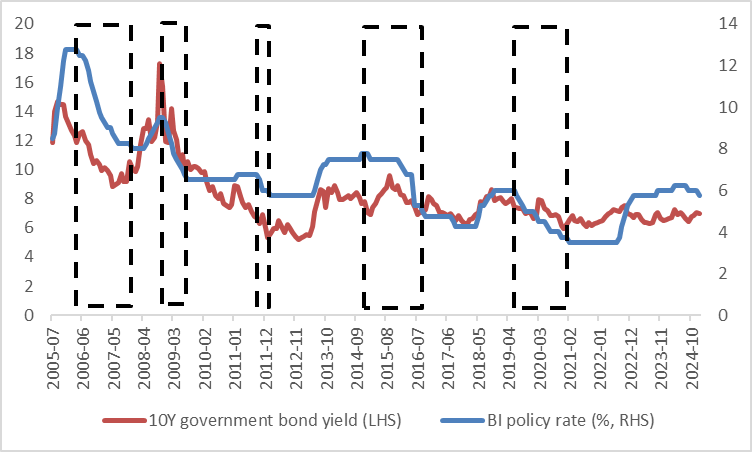

类似与股市分析,我们通过研究历史上的降息周期,探讨印尼政府债券收益率的趋势。在上述五次降息周期中,印尼10年期政府债券的收益率均出现下降(图4.1和图4.2)。预计当前的降息周期也将对债券收益率产生下行压力,从而推高债券价格。

另一方面,去年印尼银行的贷款存款比率上升了4个百分点,闲置资金减少,进而降低了金融部门对政府债券的需求。今年1月拍卖需求的疲软进一步印证了这一趋势。此外,有证据显示,印尼央行在1月份购买债券的速度放缓。这些因素对债券价格构成压力,导致收益率上升。

由于上述相反的力量相互抵消,我们认为印尼政府债券市场将进入一个波动的阶段。

图4.1:印尼央行政策利率下调与10年期印尼政府债券收益率

数据来源:路孚特,Tradingkey.com

图4.2:印尼央行政策利率下调与10年期印尼政府债券收益率(图示)

数据来源:路孚特,Tradingkey.com

5. 汇率

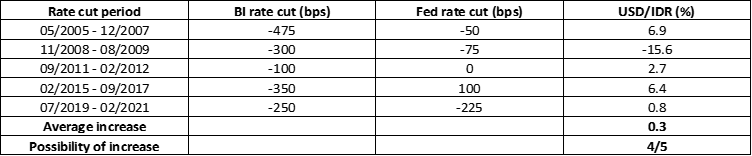

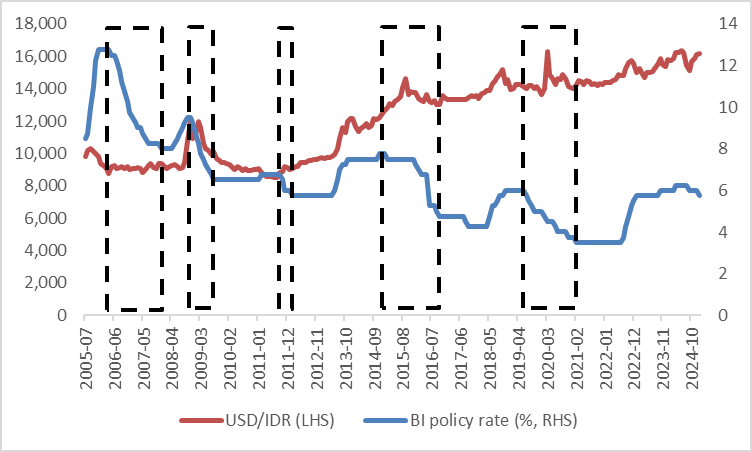

在过去的五次降息周期中,除2008年11月至2009年8月期间外,印尼盾兑美元在其他四次均出现贬值(图5.1和图5.2)。唯一的例外是由于彼时全球金融危机后,美元的避险地位减弱,导致非美货币走强。从历史数据来看,印尼盾与印尼央行政策利率高度相关,加之我们预计美国和印尼之间的利差将继续扩大,因此我们预测印尼盾将延续当前趋势,并在短期内(0-3个月)继续兑美元贬值。然而,随着我们预计美元指数将在中期(3-12个月)见顶后回落,印尼盾兑美元汇率有望在此期间进入稳定阶段。

图5.1:印尼央行政策利率下调与美元兑印尼盾汇率

数据来源:路孚特,Tradingkey.com

图5.2:印尼央行政策利率下调与美元兑印尼盾汇率(图示)

数据来源:路孚特,Tradingkey.com

原文链接

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56