华安证券:给予宁波银行买入评级

华安证券股份有限公司刘锦慧近期对宁波银行进行研究并发布了研究报告《扩表速度领先,营收增速再提升》,给予宁波银行买入评级。

宁波银行(002142) 主要观点: 营收增速上行,归母净利润增速小幅下降 2024A宁波银行营收、归母净利润分别同比+8.2%、+6.23%,较3Q24增速分别+0.75、-0.79pct。四季度单季营收、归母净利润分别为158.79亿元、64.2亿元,较4Q23单季同比+10.66%、+3.78%。全年利润总额312.87亿元,同比+12.15%实现触底回升。而归母净利润增速则环比下降,主要由于2024年所得税费用大幅提高所致,2024年全年所得税费用41.6亿元,较2023年提升了18亿元,实际所得税率由2023年的8.57%提升到2024年的13.5%,预计公司前置确认不良、配置公募基金等免税资产的占比降低等因素对此项均有影响。 存贷规模高增,市场份额保持领先 2024A宁波银行总资产、总负债规模分别为31252亿元、28909亿元,同比+15.25%、+15.20%。其中,资产方面,贷款和垫款总额14761亿元,同比+17.83%,4Q24传统投放淡季仍有净新增602亿元,全年投放节奏均衡。负债方面,存款总额18363亿元,同比+17.24%,通过“五管二宝”等工具客户留存效果较好。宁波银行经济下行时期采取抢占市场份额打法,对比全部A股上市银行2024年年初至三季度末贷款总额增速,宁波银行为16.2%已位列上市银行第二,在此基础上Q4投放不弱。公司区位优势、客群经营能力显著,扩表速度保持领先。 资产质量整体稳健,拨备逐季释放 2024A宁波银行不良率0.76%,连续8个季度环比持平,资产质量保持稳健。拨备覆盖率389.25%,较2023年末下降71.79pcts(较3Q24下降15.55pcts)。拨备逐季释放,预计不良生成压力仍存,主要由于零售小微尾部风险仍在暴露期。预计计提、核销力度均有增加,年核销规模在1-3Q24同比大幅增加(共核销102亿,高于2023年全年的83亿)的基础上仍有提升,以确保不良率维持低位运行。 投资建议 宁波银行深耕浙江及周边经济发达区域,在细分市场客群定位清晰,竞争优势显著。核心管理团队稳定、战略传达高效,公司治理机制具备难以复制性和可持续性。多元化金融服务能力具备稀缺性,风控能力坚实,资产质量保持优异。2024年利润总额增速实现触底回升,公司面对内外部形势变化体现了较好的经营韧性,我们预计在新一轮财政、货币政策发力见效下,宁波银行将受益于宏观基本面修复迎来基本面和估值的再修复。我们根据业绩快报微调盈利预测假设,预计公司2024/2025/2026年营业收入分别同比增长8.2%/6.81%/6.31%,归母净利润分别同比增长6.23%/6.06%/8.6%,维持“买入”评级。 风险提示 利率风险:市场利率持续下行,优质资产竞争加剧,息差收窄。

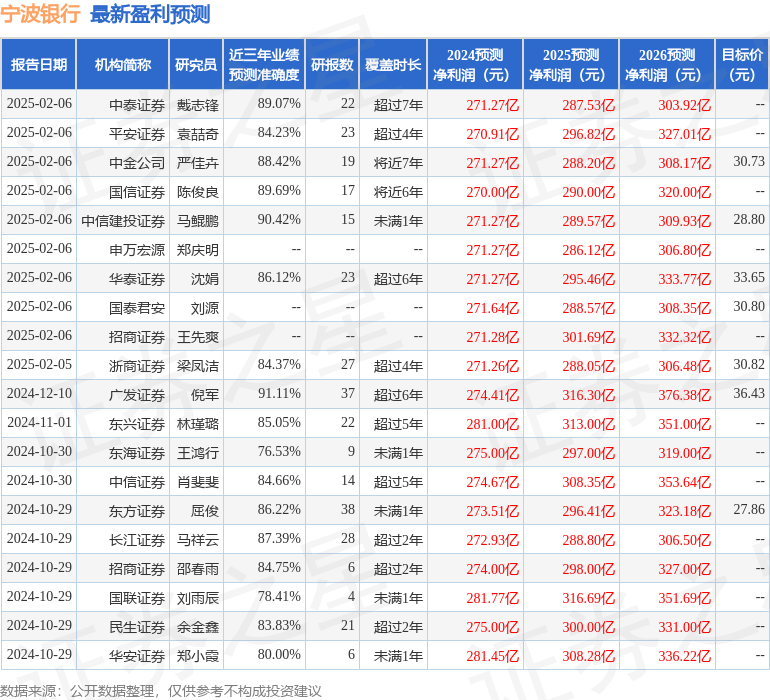

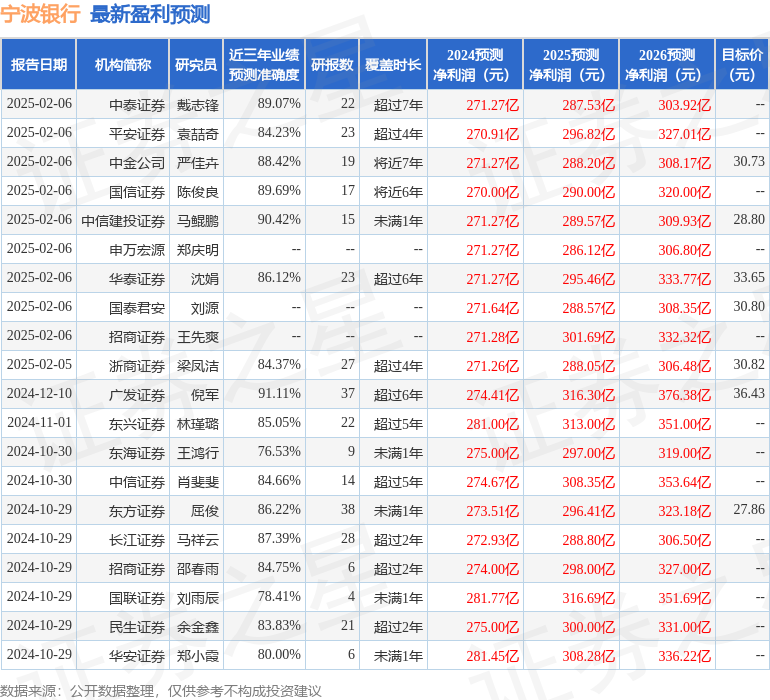

证券之星数据中心根据近三年发布的研报数据计算,广发证券倪军研究员团队对该股研究较为深入,近三年预测准确度均值高达91.11%,其预测2024年度归属净利润为盈利274.41亿,根据现价换算的预测PE为6.25。

最新盈利预测明细如下:

该股最近90天内共有14家机构给出评级,买入评级12家,增持评级2家;过去90天内机构目标均价为31.87。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47