狂涨48%!深圳半导体公司寻求A+H双重上市!

A股又有一家半导体公司赴港上市!

格隆汇新股获悉,峰岹科技(深圳)股份有限公司(简称:峰岹科技,688279.SH)于2025年1月15日递表港交所,冲击A+H双重上市,保荐人是中金公司。

一般来说,受AH溢价因素影响,赴港上市的消息一经传出,A股的股价大概率要面临考验,例如恒瑞医药、安井食品、海天味业等。

但是峰岹科技近期股价非但没有下跌,反而自1月7日至今一路大涨48%。

消息面上,2025年1月23日,峰岹科技公告称,与三花控股共同出资设立一家合资公司,致力于空心杯电机(无槽永磁交流电机)前沿技术研究,切入了近期大火的机器人赛道。

与AI产业链的发展几乎同步,人形机器人领域也在飞速进步。春节期间,宇树科技的机器人登陆央视春晚,再次掀起了一波热潮。

业内预期,2025年将是海内外人形机器人元年,峰岹科技所处的BLDC电机驱控芯片赛道,未来或许有望受益于人形机器人的量产,成为了此次上涨的重要驱动因素。

接下来透过港股招股书来探究一下峰岹科技的详细情况。

1

公司专注于电机驱动控制芯片,创始人为新加坡国籍

峰岹科技的历史始于2010年5月,由创始人毕磊先生透过峰岹香港成立,初始注册资本为500万元。

公司于2020年6月22日转制为股份有限公司,并自2022年4月起在科创板上市,目前总部位于深圳南山。

峰岹科技的实控人是毕磊及其哥哥毕超,资料显示,兄弟二人均为新加坡国籍。

弟弟毕磊为公司的执行董事、董事长、总经理兼首席执行官,他拥有逾20年的行业经验,曾在多家公司、机构及新加坡科技局(A*STAR)数据存储研究所)担任重要职位。

哥哥毕超博士任执行董事兼首席技术官,于电机行业拥有近40年研发及工作经验,曾于多家公司及机构(如新加坡科技局(A*STAR)数据存储研究所、西部数据有限公司及中国东南大学)担任重要职位。

峰岹科技专注于BLDC电机驱动控制芯片的设计与研发,BLDC电机是一种采用电子换向方式驱动的无刷电机,其通过电子换向实现磁场的变化,驱动电机转子旋转。

与传统电机相比,BLDC电机具有效率高、功耗低、控制精度高、噪音低等优点,在各类应用领域得到广泛使用。

公司的产品涵盖典型电机驱动控制系统的全部核心器件,包括:1、电机主控芯片,如MCU和ASIC;2、电机驱动芯片,如HVIC;3、智能功率模块IPM;及4、功率器件,如MOSFET。均为典型BLDC电机驱动控制系统的核心组件。

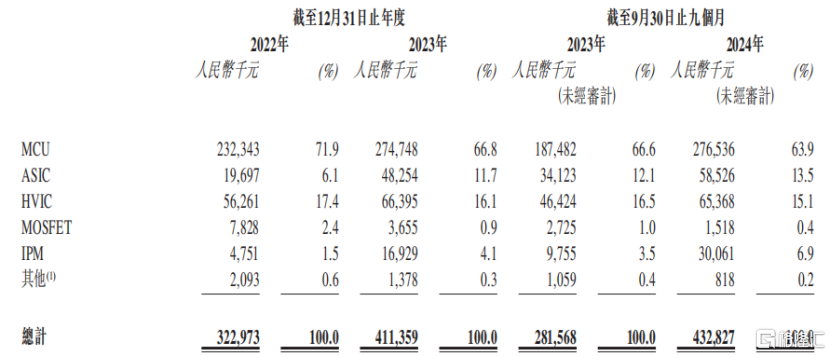

2024年1-9月,MCU的营收占比为63.9%,ASIC的营收占比为13.5%,HVIC的营收占比为15.1%。

营收按产品划分;来源:招股书

2

需要持续研发投入,74%的员工是研发人员

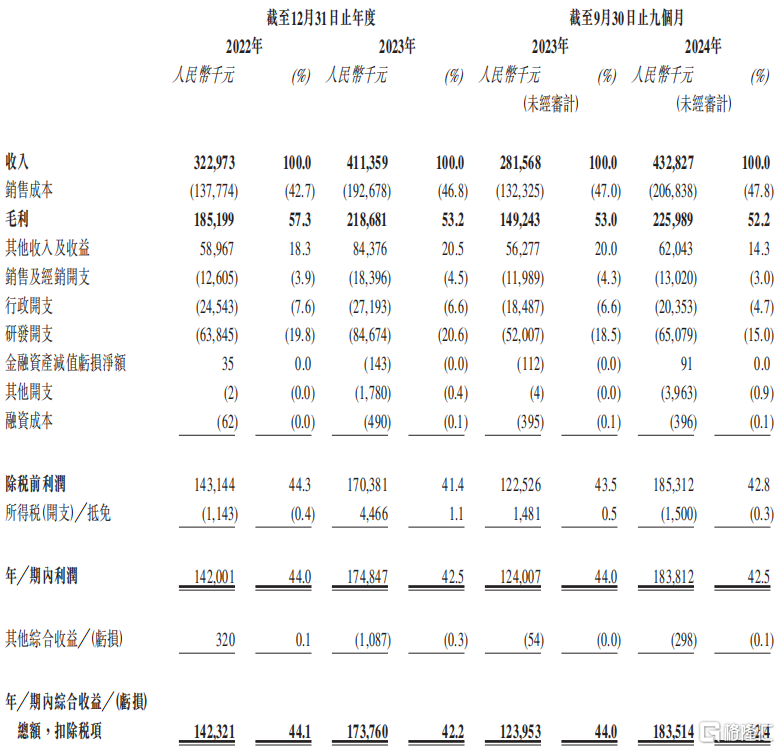

财务数据方面,2022年、2023年、2024年1-9月(报告期),峰岹科技的收入分别为3.23亿元、4.11亿元、4.33亿元;净利润分别为1.42亿元、1.75亿元、1.84亿元。

报告期内,峰岹科技的毛利率分别为57.3%、53.2%、52.2%,趋势上有所下滑,主要是MCU、ASIC、HVIC等产品的毛利率下滑所致。

公司主要财务数据;来源:东方财富

生产端,峰岹科技采用fabless模式,专注于产品的设计及研发,而将晶圆制造、芯片封装测试外包给第三方。

因此,公司的供应商主要包括:1、晶圆厂;及2、提供芯片封装测试服务的厂商。报告期内,公司向前五大供应商采购的金额占总采购总额的比重在80%左右。

目前公司主要依赖供应商A和供应商B制造大部分的晶圆产品。

截至2022年、2023年、2024年1-9月,来自供应商A的采购分别占采购总额的52.4%、62.8%及32.9%,来自供应商B的采购分别占采购总额的23.1%、6.5%及23.3%。

值得注意的是,这两大供应商都不在大陆地区,其中供应商A是一家总部位于美国的上市公司的新加坡附属公司,供应商B是一家总部位于中国台湾的上市公司。

未来,如果峰岹科技与供应商A或供应商B的关系以任何对公司不利的方式终止、中断或修改,那么其营运及业务可能会受到影响。

销售端,峰岹科技的绝大部分收益来自向经销商销售。报告期内,公司对经销商的总销售额分别占同期收入的92.1%、94.0%及95.8%。

作为一家芯片设计企业,公司持续投入研发活动、开发新技术、设计新产品及提升现有产品性能至关重要。

报告期内,峰岹科技的研发开支分别为6380万元、8470万元、6510万元,研发费用率分别为19.8%、20.6%、15%。截至2024年9月30日,研发团队由199名成员组成,占员工总人数的74%。

3

行业竞争较为激烈,急需国产替代

从行业趋势来看,峰岹科技未来主要的发展机遇是BLDC电机的渗透率增加以及国产替代的推进。

电机指利用电磁感应原理实现电能与机械能相互转换的装置,可分类为直流(DC)电机和交流(AC)电机。直流电机可进一步划分为无刷直流(BLDC)电机及有刷直流(BDC)电机,而交流电机可进一步细分为同步电机及异步电机。

由于与其他类型电机相比,BLDC电机具有更高的能源效率及更低的功耗,可满足下游行业节能减排的需求。因此,它们在家电、电动工具、智能机器人及电动汽车等多个领域得到更广泛的使用。

BLDC电机驱动控制产品包含多样的组件,专为精确调节、驱动和保护BLDC电机而设计。

该产品通常包括主控芯片、驱动芯片、功率器件、智能功率模块(IPM)及传感器,所有器件协同运作,以确保BLDC电机的稳定运行及最佳性能。

BLDC电机主控及驱动芯片市场包含BLDC电机主控芯片(如MCU及ASIC)及BLDC电机驱动芯片(如HVIC)。

受下游行业BLDC电机的渗透率不断增加,以及BLDC电机主控及驱动芯片的优势推动,全球BLDC电机主控及驱动芯片市场由2019年的129亿元迅速增长至2023年的263亿元,复合年增长率为19.4%,并预计将由2024年的307亿元增长至2028年的585亿元,复合年增长率为17.5%。

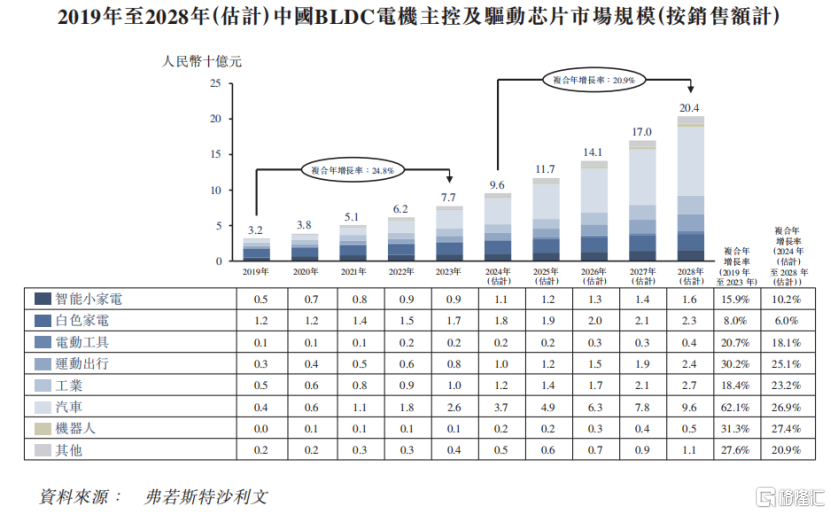

中国BLDC电机主控及驱动芯片市场由2019年的32亿元大幅增长至2023年的77亿元,复合年增长率为24.8%,并预计将由2024年的96亿元增长至2028年的204亿元,复合年增长率为20.9%。

中国BLDC电机主控及驱动芯片市场规模预测,来源:招股书

峰岹科技所在的行业竞争激烈,对创新及高效产品的需求日益增加。

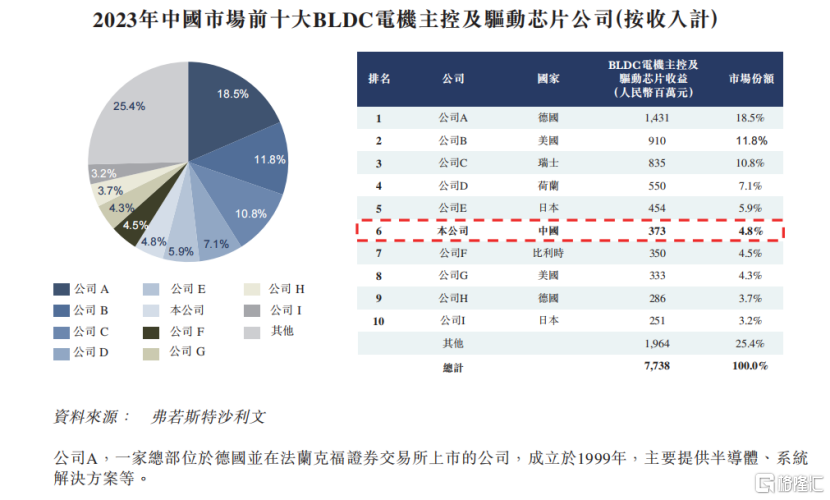

在全球及中国BLDC电机主控及驱动芯片市场中,海外公司占据大部分市场份额。由于政府政策支持及国内行业内公司的技术创新,国内企业的市场份额逐步增加。

2023年,中国BLDC电机主控及驱动芯片的国产化率为23.1%,较2019年的9.2%有所上升。

预测期内,随着技术进步及市场需求持续增长,国产化率预计将于2028年进一步上升至48.2%。

2023年,峰岹科技在中国市场向客户销售MCU、ASIC及HVIC产品所产生的收入为3.73亿元。

按2023年BLDC电机主控及驱动芯片收入计,公司在中国市场(含本土及海外厂商)中排名第六,市场份额达4.8%。按2023年BLDC电机主控及驱动芯片收入计,峰岹科技为中国市场中最大的国内公司。

未来,公司能否依靠持续的研发投入,在海外企业环伺的市场中不断突围,让我们拭目以待。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47