谷歌(纪要):云放缓是投入不够,后面还要投投投!

以下是谷歌2024 年第四季度业绩说明电话会纪要,财报解读请移步《谷歌:750 亿狂砸 AI,大哥疯起来超 Meta》

一、谷歌财报核心信息回顾:

二 业绩亮点

(一)财务概述

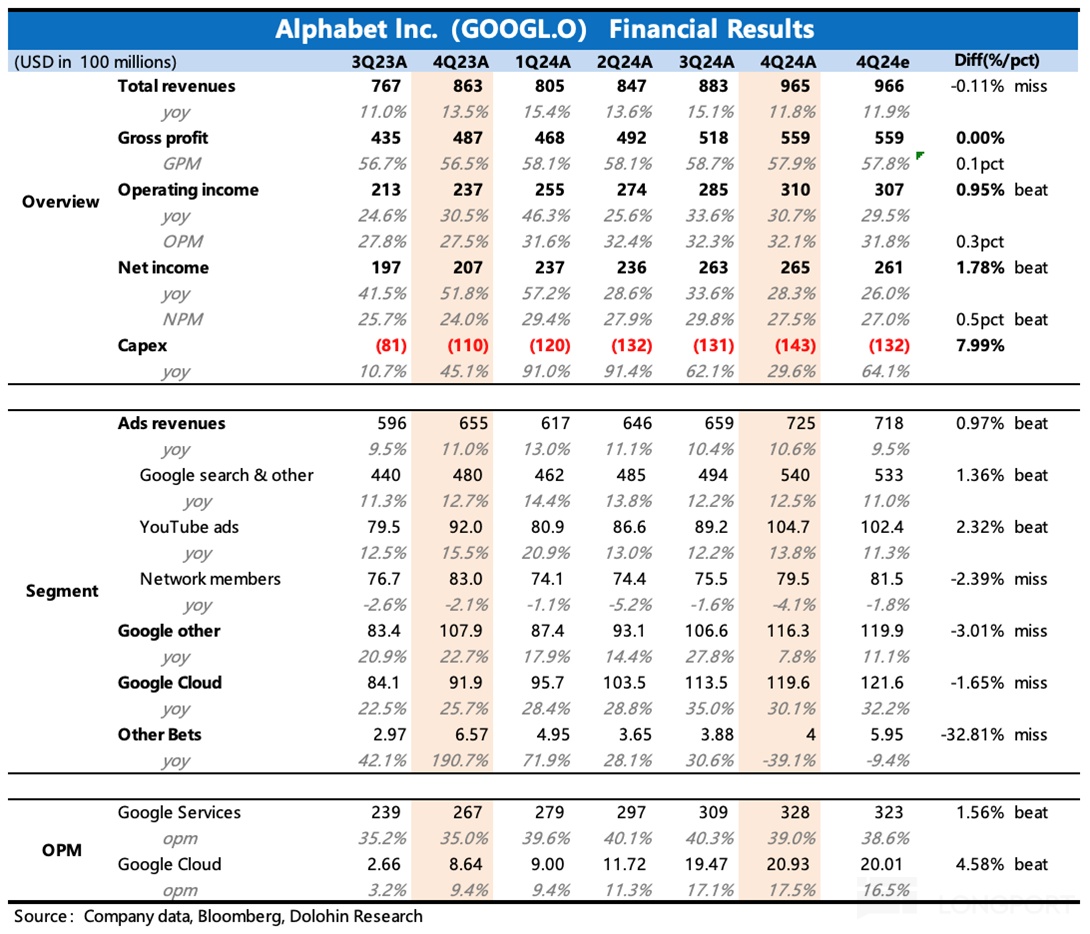

1.总体财务表现优异:2024 年全年,Alphabet 收入达到 3500 亿美元,同比增长 14%,按固定汇率计算增长 15%。2024 年全年自由现金流达 728 亿美元,第四季度实现自由现金流 248 亿美元,在季度末持有 960 亿美元的现金和有价证券。

2.各业务板块全面增长

谷歌服务:整体收入增长 10%,至 841 亿美元。其中,谷歌搜索和其他广告业务表现突出,收入增长 13%,至 540 亿美元,金融服务领域(特别是保险业务)和零售领域成为增长的主要驱动力,这得益于公司在搜索技术和广告投放策略上的不断优化,能够精准匹配用户需求和广告商目标。

YouTube 广告收入增长 14%,至 105 亿美元,品牌广告和直接响应广告共同发力,推动了这一增长,反映出 YouTube 在广告市场的强大吸引力。

虽然网络广告收入为 80 亿美元,同比下降 4%,但订阅平台和设备收入增长 8%,至 116 亿美元,主要源于 YouTubeTV、YouTubeMusicPremium 和 GoogleOne 等订阅产品付费用户数量的增加,以及 Play 平台买家数量的强劲增长,一定程度上弥补了网络广告收入的下滑。

谷歌服务运营利润增长 23%,至 328 亿美元,运营利润率从 35% 上升到 39%,盈利能力显著提升。

谷歌云:收入增长势头强劲,增长 30%,至 120 亿美元。谷歌云平台(GCP)在核心 GCP 产品、人工智能基础设施和生成式人工智能解决方案等方面均取得增长,且增长速度高于整体云服务市场平均水平,表明公司在云服务领域的竞争力不断增强。

谷歌 Workspace 也实现了健康增长,主要得益于每座位平均收入的增加,这得益于公司不断提升产品功能和服务质量,满足企业客户的多样化需求。

谷歌云运营利润增长至 21 亿美元,运营利润率从 9.4% 大幅上升到 17.5%,实现了盈利水平的质的飞跃。

其他业务:尽管第四季度收入为 4 亿美元,运营亏损为 12 亿美元,但收入同比下降和运营亏损增加主要是由于2023 年第四季度为其他业务中的一个业务支付了里程碑款项这一特殊因素影响,整体业务仍处于探索和发展阶段。

股东回报:第四季度通过 150 亿美元的股票回购和 24 亿美元的股息支付向股东返还价值。2024 年全年向股东返还近 700 亿美元。

(二)业务进展

1.人工智能领域成果显著

基础设施升级:2024 年,公司在南卡罗来纳州、印第安纳州、密苏里州等地以及全球范围内启动了 11 个新云区域和数据中心园区的建设,同时宣布了 7 个新的海底电缆项目计划,加强了全球网络连接。谷歌数据中心的计算能力相比 5 年前提高了近 4 倍,云客户在训练和推理方面的计算能力消耗比 18 个月前增长了 8 倍以上,为人工智能业务发展提供了强大的硬件支持。

模型创新突破:12 月推出了 Gemini 2.0,这是公司迄今为止最具能力的人工智能模型,专为 “代理时代” 构建。同时推出了 Gemini 2.0 Flash 的实验版本,该主力模型具有低延迟和增强性能的特点,已在 Gemini 应用程序中推出,并全面向开发人员和客户推出,还有其他模型更新。

此外,实验性 Gemini 2.0 Flash 思考模型也取得了快速进展,得到了积极评价。视频和图像生成模型如 Vo2 和 Imagen3 在行业排行榜上名列前茅,吸引了超过 440 万开发人员使用 Gemini 模型,是 6 个月前的两倍。

在量子计算研究方面,宣布了 Willow 这一新一代量子计算芯片,可减少错误,为构建实用量子计算机迈出重要一步。

产品应用拓展:公司 7 个拥有超过 20 亿用户的产品和平台都在使用 Gemini,如搜索中的 AI 概述由 Gemini 驱动,已在 100 多个国家推出,推动了更高的用户满意度和搜索使用率。

“Circle to Search” 功能在超过 2 亿台安卓设备上可用,激发了额外的搜索使用。深度研究等应用借助代理能力为用户探索复杂主题,相关功能还将逐步引入 Gemini 应用程序。

2.其他业务板块多点开花

谷歌云:赢得了梅赛德斯 - 奔驰、MercadoLibre 等重要客户,2024 年首次承诺的数量比 2023 年翻了一番,还签订了多笔超过 10 亿美元的战略交易,超过 2.5 亿美元的交易数量比前一年翻了一番。

在 AI 驱动的云解决方案方面,从 AI 超级计算机到数据库、数据分析和网络安全平台等都实现了强劲增长,如第六代 TPU Trillium 被广泛采用,AI 开发平台 Vertex AI 的客户数量同比增长 5 倍,使用量增长 20 倍。

去年,签订了几笔超过 10 亿美元的战略交易,超过 2.5 亿美元的交易数量比前一年翻了一番。合作伙伴进一步加速了与客户的增长,客户通过谷歌的云市场购买了数十亿美元的解决方案。广泛的 AI 驱动的云解决方案组合中强劲增长,这从我们的 AI 超级计算机开始,它在 GPU 和 TPU 方面都提供了领先的性能和成本。

这些优势帮助 Citadel 建模市场并进行训练,并使 Wayfair 现代化其平台,提高了近 25% 的性能和可扩展性。

在第四季度,第六代 TPUTrillium 的强劲采用,与上一代相比,它的训练性能提高了 4 倍,推理吞吐量提高了 3 倍。未来还继续与英伟达保持强大的合作关系。就在上周,谷歌是第一个宣布客户在备受期待的 Blackwell 平台上运行的公司。

AI 驱动的情报和安全运营产品帮助像沃达丰和阿斯利康这样的客户识别、保护和防御威胁。不断增长的 AI 应用程序组合也看到了强劲的客户采用。

YouTube:在美国流媒体观看时间方面保持领先,流媒体份额达到历史新高。对播客的投资取得回报,成为美国使用最频繁的播客消费服务。YouTube 购物联盟计划参与创作者增多,已扩展到多个国家。Shorts 的货币化率提升,在互联网电视上也取得成功,占美国 Shorts 观看量的 15%。

平台和设备:Google One 订阅产品增长迅速,无论是订阅用户数量还是收入都表现出色。安卓系统持续更新,推出安卓 16 的第一个测试版,以及新的安卓更新,包括在新的三星 Galaxy S25 系列中实现更深入的 Gemini 集成,还发布了专为 Gemini 时代构建的安卓 XR 平台。

Waymo:在自动驾驶领域取得重大进展,安全服务超过 400 万次乘客行程,每周平均行程超过 15 万次且仍在增长。计划今年进入奥斯汀和亚特兰大等新市场,明年进入迈阿密,并将在未来几周内让车辆抵达东京进行首次国际公路旅行,同时正在开发第六代 Waymo 驾驶员,以降低硬件成本。

(三)未来展望

面临挑战:2025 年第一季度,公司收入将受到外汇汇率和闰年两个因素的影响。按当前即期汇率计算,美元相对于主要货币的升值将对收入产生更大阻力;2025 年第一季度比 2024 年第一季度的闰年少一天的收入,也会对收入增长造成一定压力。此外,谷歌服务 2025 年的广告收入将受到 2024 年金融服务领域强劲表现的影响,云服务收入增长率可能因新容量上线时间而波动。

投资计划:公司计划在 2025 年加大对技术基础设施的投资,预计资本支出约 750 亿美元,主要用于服务器、数据中心和网络建设,其中第一季度约 160-180 亿美元。

同时,预计 2025 年在人工智能和云服务等关键投资领域的员工数量将有所增长,以支持业务的快速发展。但随着资本支出的增加,折旧费用将对损益表产生更大压力,预计 2025 年折旧增长率将加速。

运营费用效率提升:公司在提高运营费用效率方面有多种途径,包括确保技术基础设施投资的高效性,合理管理员工增长,优化房地产使用,简化组织结构,以及利用人工智能工具管理业务流程等,这是一个持续推进的工作,旨在支持公司各业务领域的持续增长。

三、Q&A 部分

问题 1:未来几年对搜索产品的愿景,以及如何保持搜索产品优势,为用户和广告商带来更多参与度和盈利机会如何?此外,除 2025 年折旧与摊销增加外,运营支出领域提高效率的潜力。

搜索发展是长期过程,AI 概述正在推进,未来将以更强大、多模态方式引入 AI,借助 Lens、CircletoSearch、ProjectAstra、Gemini Deep Research 等项目扩大搜索用例类型,2025 年将为用户带来新体验,挖掘 AI 在搜索领域的更多机会。

有进一步提高公司效率的机会,重点关注:技术基础设施投资的高效性;管理员工增长,在 AI 和云等领域投资时控制整体增长;优化房地产利用;简化组织结构;利用 AI 工具管理业务,如编写代码和运行关键流程,这是持续全年的工作,以支持业务增长。

问题 2:请详细介绍 AI 概览中广告的扩展推广,以及第四季度相关经验,包括是否推广到更多商业查询,盈利水平与现有搜索相比情况。

AI 概览表现良好,推动用户满意度和搜索使用率提升。近期在美国移动设备上推出 AI 概述中的广告,基于之前的推广基础。总体而言,AI 概述的盈利水平与现有搜索大致相同,为进一步创新提供了坚实基础。

问题 3:云业务增长从第三季度到第四季度略有放缓的原因,是否因产能限制,若产能充足,收入增长是否会更高。

云业务本季度收入 120 亿美元,同比增长 30%,GCP 增长超整体云业务。增长放缓一是因为 2023 年第四季度核心部署强劲,二是 2024 年第四季度 AI 产品需求强劲,产能不足,处于供需紧张局面。公司正在努力增加产能,2024 年已增加资本支出投资,2025 年将继续增加。

问题 4:如何看待中国传出的关于人工智能的消息,以及这对 Alphabet 的长期意义。

相关团队工作出色。Gemini 模型在前沿成本性能和延迟方面具有优势,2.0Flash 模型和 2.0Flash 思考模型是高效模型之一。公司全栈开发和端到端优化,以及对查询成本的把控,为产品和云服务做好了准备。过去三年推理支出占比增加,推理模型将加速这一趋势,人工智能使用成本下降将带来更多用例,公司正在投资以把握这一机遇。

问题 5:谷歌购物中的 AI 推荐研究等 AI 工具对购物行为和盈利的影响。另外公司对长期资本密集度的看法,以及如何看待未来资本密集度建模和正确支出水平。

利用 AI 进步让谷歌购物搜索更便捷,第四季度推出 AI 重建的谷歌购物体验。12 月美国谷歌购物日活跃用户同比增加 13%。新体验能智能展示相关产品,提供 AI 生成的简报、价格比较等工具,还有个性化优惠页面,是一个有趣的机会。

CAPEX 规划上:公司对资本支出管理负责,有严格的内部治理流程,根据客户需求和业务情况分配产能。公司业务广泛,可重新利用产能,确保投资具有成本效益,优化数据中心。公司依靠自己设计建造数据中心,定制 TPU 性能卓越且资本支出效率高,决策时会综合考虑这些因素。

问题 6:随着 AI 智能体领域发展,您认为未来几年消费者 AI 智能体将走向何方,对比谷歌搜索意味着什么,两者能否共同繁荣。

Gemini 2.0 的推出助力实现更多代理用例,内部看到了进步,将为用户带来更多代理体验。这扩大了机会空间,不是零和游戏,有很多新用例可以繁荣发展,谷歌搜索也能借此解决更多用户用例,对未来充满期待。

问题 7:每百万 Tokens 的生成成本方面,谷歌与云服务同行相比是否更具效率,随着业务转向推理,这是否是优势?此外广告商,金融服务类别强劲表现将在 2025 年成为问题,能否量化这一影响,是否与亚太地区出境广告商渠道表现有关。

谷歌的 DPU 项目是推理芯片,全栈方法在成本、延迟和性能上具有差异化优势。这种优势体现在定价上,推动了开发者增长,如开发者数量在约 6 个月内增加到 440 万,Vertex 使用量比去年增加 20 倍,公司将继续保持这种做法。

金融服务类别强劲表现主要与保险部门的结构性变化有关,是一次性增长。不会给出 2025 年具体影响数字,但对各业务类别包括零售的表现感到满意,同时强调 2025 年第一季度外汇影响和少一天收入的情况。

问题 8:到 AI 概述(AI Overview)的搜索使用量更高,如何看待整体搜索使用量,整合更多 AI 是否加速了搜索使用量增长?关于 YouTube,从专业内容向用户生成内容转变对使用量和利润率有何影响?

总体搜索使用量指标健康,年度基础上呈增长趋势,AI 概述增长更为强劲,特别是在年轻用户群体中。随着搜索与用户互动更便捷、能支持后续提问,有望推动进一步增长。

YouTube 广告在第四季度增长健康,品牌广告和直接响应广告推动增长,美国大选广告带动品牌收入增长,金融、零售和技术领域也有强劲贡献。YouTube 在创作者方面地位强大,超过 300 万个频道参与 YouTube 合作伙伴计划,对未来发展充满信心。

问题 9:媒体报道称谷歌有到 2025 年底增加 Gemini 使用量的目标,将采用何种方法实现,是独立营销还是整合到现有体验中?如何看待 Gemini 未来的盈利机会,是否会增加广告成分?

2024 年下半年 Gemini 在应用程序方面势头强劲,如在 iOS 推出应用程序获得积极反馈,上周推出 2.0 系列模型也推动了使用量增长,还有 Gemini Live、Gemini Deep Research 等创新受到欢迎。今年还有与三星的合作等举措。

目前盈利专注于免费层级和订阅,未来会以用户体验为先,会考虑原生广告;广告一直是战略重要方面,但今年主要专注订阅方向。

本文的风险披露与声明:海豚投研免责声明及一般披露

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33