Palantir:暴打空头,高不可攀的 “AI 信仰”

$Palantir Tech(PLTR.US) 于美东时间 2 月 3 日盘后发布了 2024 年四季度的业绩。在巨头们还陷在 Deepseek 搅局下对大模型是否值得高投入的争议中时,Palantir 则再次用 Q4 财报的实际行动证明,做好特定垂类的 AI 应用,也能大有可为!

具体来看财报核心信息:

1. 闪亮指引,打脸质疑:对于肉眼可见高估值的 Palantir,掐灭短期上涨势头的,无非就是一个显著放缓或者不及预期的增长指引。为什么 PLTR 的管理层指引这么重要?原因在于市场对 “发展初期的 AIP 业务理解不到位”+“偏定制服务无法大胆量化” 的两大阻碍。

换句话说,在当下鲜少对手的竞争格局中,Palantir 短期要想增长多少,更多的取决于自身的获客节奏,也就是团队扩张的力度(销售对接、定制方案对接等人员)。因而导致了市场与实际表现的预期差、市场依赖指引做假设的情况。

在财报发布之前,多头观点无需过多赘述,空头则对 2025 年的高增长持续性和盈利提升节奏存在一些质疑(美国政府国防开支短期到顶、来自 OpenAI 以及 AI 赋能之后的企业 SaaS 平台的竞争)。虽然空头们也认可短期仍然会有一个不俗的增速,但相比于当下的估值情绪来说,可能需要股价回调来消化一下。

而四季报管理层给出的 2025 年 Q1 以及全年指引,则直接回击了空头的质疑:

(1)增长不放缓:预计 Q1 增长 36%,小超市场预期。全年收入 37.4~37.6 亿,增长(中位数)30%,其中美国商业收入增速还能至少增长 54%!

(2)盈利提升不停:预计 Q1 经调整经营利润率为 41%,超市场预期近 4pct。全年利润率(中位数)为 42%,相比 2024 年继续提升 3pct。

2. 当期表现也不俗:除了指引,四季度本身业绩也不错。其中收入支撑来源地的美国市场上,政府和商业收入双双加速,仍然是得益于 Foundry 和 AIP 的需求旺盛。国际市场则主要是在政府客户端出现了一些回暖,源于英、澳等国的国防部新增合同。国际企业客户收入则仍然持平,暂时未有过多变化。

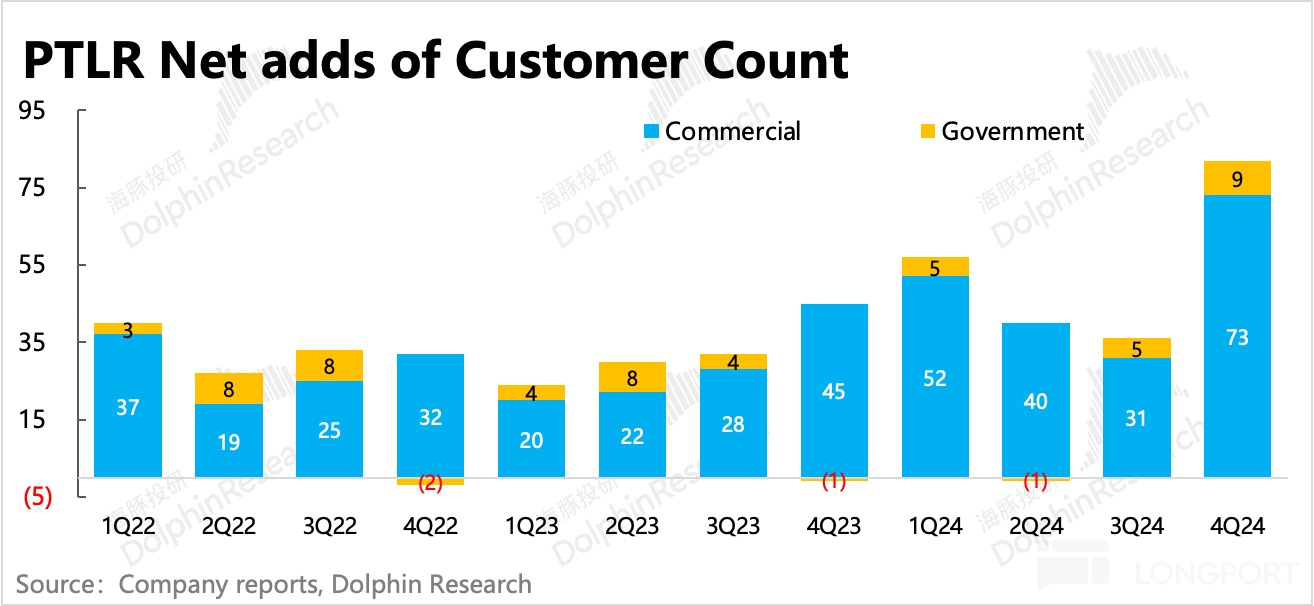

从客户数也能看出,四季度 Palantir 的客户数大幅增长,远超前三季度表现。其中,企业客户净增数更是翻倍,而存量客户上,收入扩张率(NDR)也进一步提高至 120%。

3. 前瞻指标体现短期增长也无忧:Palantir 主要是向客户提供偏定制化的软件服务(AIP 部分存在标准化趋势),因此收入在短期内可预期性较强。公司的指引区间也比较窄,隐含收入的确定性较高。

但也因为这个原因,如果要反映 Palantir 真正的业务增长情况,市场更关注与新增合同相关的指标,比如 TCV(合同总价值)、RPO(剩余不可撤销合同额)、客户数量(主要是商业客户)、Billings(当期账单流水)。

(1)前三者(TCV、RPO、客户数量)涉及到合作周期不同对收入变动影响的问题,因此对中长期做增长展望更有帮助:四季度 RPO 在高基数下仍然维持了 40% 增长。但长短期合同细分来看,一年以上的中长期合同净增量相比 Q3 有明显放缓,需要继续关注一下,看看是否只是假日季的影响。

TCV 回归加速增长 56%,RPO 显示的中长期合同净增放缓,与 TCV 反映出的长期合同加速扩张,两个数据似乎有矛盾。其中的统计差异,主要在于该项客户是否有明确开票(即是否可撤销),TCV 回归加速增长,反映 Palantir 新增的长期合作意愿确实挺多,但可能部分为战略合作或非短中期可确认的需求。不过这部分合同额有望随着客户在 Bootcamp 中的产品体验不断提升,而转化为有效订单。

(2)短期上市场主要关注 Billings 变化:四季度 Billings 同比增长 29%,因高基数(AIP 刚开始发布并获得有效反响)环比出现自然放缓。但递延收入继续走弱,环比下滑 4800 万,主要体现出短期已开票并收款的新增合同额可能不高。但若同时结合并不算差的 RPO 数据,说明目前新增合同中,还未明确预先收款/定金的合同占比更多一些。

不过,海豚君对比历史情况,四季度均出现了类似的波动,因此猜测这里的误差可能与年末企业打款受假期影响有关。

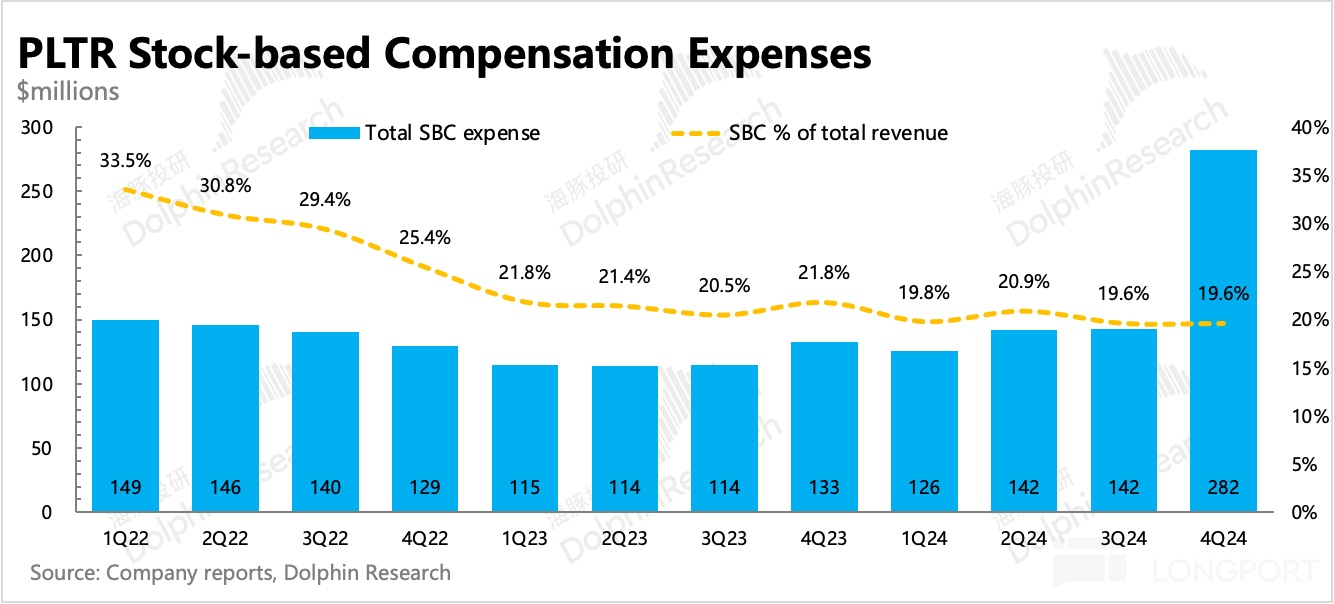

4. 费用扩张有度:上季度海豚君预判 Palantir 要开始提费用和投入了,四季度虽然提了一些,但整体可控,尤其是相较收入扩张幅度。GAAP 下的费用增长主要源于员工股权激励 SBC,但这里面有市值翻了一倍的因素在,实际从期权授予量的增长上来看,人力规模应该是只是适度扩张。

剔除 SBC 看其他费用情况,毛利率环比略微提升了 1pct,经营费用则主要增长了 15%,相比上季度的 7% 有所加速,但整体仍算可控。

因此最终 Q4 实现经调整经营利润 3.7 亿美元,同比反而加速增长 45%,利润率进一步提升至 45%。

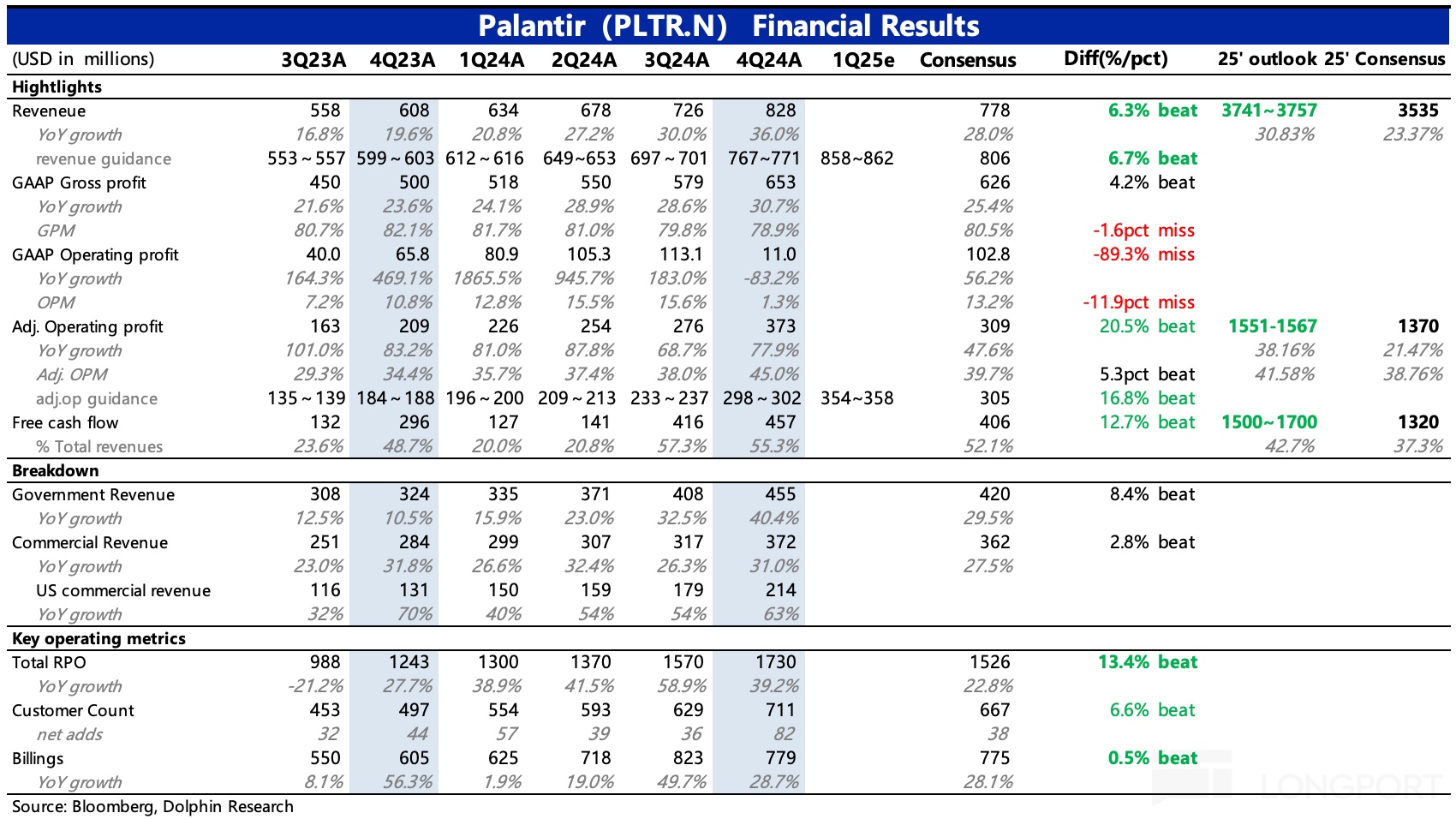

5. 业绩指标一览

海豚君观点

Palanir 的交易,短期基本面和非基本面因素在其中的影响力,几乎是一半一半。财报前的漂亮涨势,有纳入 Nasdaq 100 指数、CEO 与马斯克交互合作频繁的助攻。但基本面强势是上涨的基石,Q4 Palantir 获得了多个中长期国防领域订单。总体而言,Palantir 估值越涨越高,离不开被逐步打开的增长前景预期,而短期来看(至少半年角度),Palantir 的强势仍然具备持续性。

但和同行比,Palantir 的估值无疑是最高的(从 EV/FCF/Growth 角度来看)。不妨做个思考,撇开横向对比,单纯从 Palantir 角度,那么估值涨势会持续到何时?或者换句话说,什么样的情况下,Palantir 的 “泡沫” 可能会被刺破?

海豚君认为,关键点在于对竞争拐点的把握,尤其是商业市场。

短期 Palantir 强势,能够持续 beat 指引和预期,尽管有 AI 自身行业发展的外功,但更多的还是 Palantir 内功强大到 “所见之处无对手” 的原因。

这里的竞争优势,不仅仅是体现在 Palantir 技术强悍,其构筑的关系网生态以及 AI 发展初期,端到端服务给客户带来产品体验优势,同样值得重视:

1)Palantir 的生态关系强大。在美国政府层面的关系网无需多说,这是 Palantir 早期能够快速发家的重要原因之一。而当下,借助 Peter Thiel,甚至特朗普政府、马斯克的关系,Palantir 进一步夯实了这层关系网。甚至导致潜在的竞争对手,当下只能选择先化敌为友,和 Palantir 组成联盟来共同承接国防部的订单。

2)Palantir 的产品定制化导致规模扩张效应有限,是被市场诟病的主要原因之一。但在当下,可能反而成为了相对利好:几乎端到端的定制化产品服务,让在 AI 应用初期的企业客户(尤其是传统行业的企业客户),在使用体验上会更加舒服。但这一点也有逻辑瑕疵,比如随着 AI 应用越来越普遍,客户接受门槛的提高,让 Palantir 显著的服务优势可能会有一些削弱。

因此,Palantir 的竞争/估值拐点就在于什么时候关系网出现裂痕,以及什么时候客户不再需要端到端的服务了。

上述前者比较难做准确预判,只能更多的可以从政府国防开支预算扩张空间有限的角度去持续追踪可能的 “变脸期”。但后者的拐点,海豚君认为可能最快 1-2 年内就能出现。这里面更多的是随着 AI 模型、AI 应用的技术门槛降低,企业客户能够自己在内部低成本的建立基础的数据分析、自动化流程管理等能力,对 Palantir 的需求从端到端,转变为集中在高端决策分析等技术能力上,从而削弱目前仍不算低的客单价(ARPC)。

当然,ARPC 降低了,Palantir 还可以靠更多的获客来取胜。但这种情况下,随着 Palantir 跨过自己的优势领域进攻更广阔的企服市场时,必要的渠道搭建投入等获客成本也需要同步扩张,进而影响到利润率水平。

而另一个假设预期,就是在拐点到来之前的 1-2 两年红利期,Palantir 能否抓住窗口期的机会,借助背后多个大佬站台的力量,先一步进入到更大的舞台,我们拭目以待。

以下为详细分析

一、AI 需求高热不下

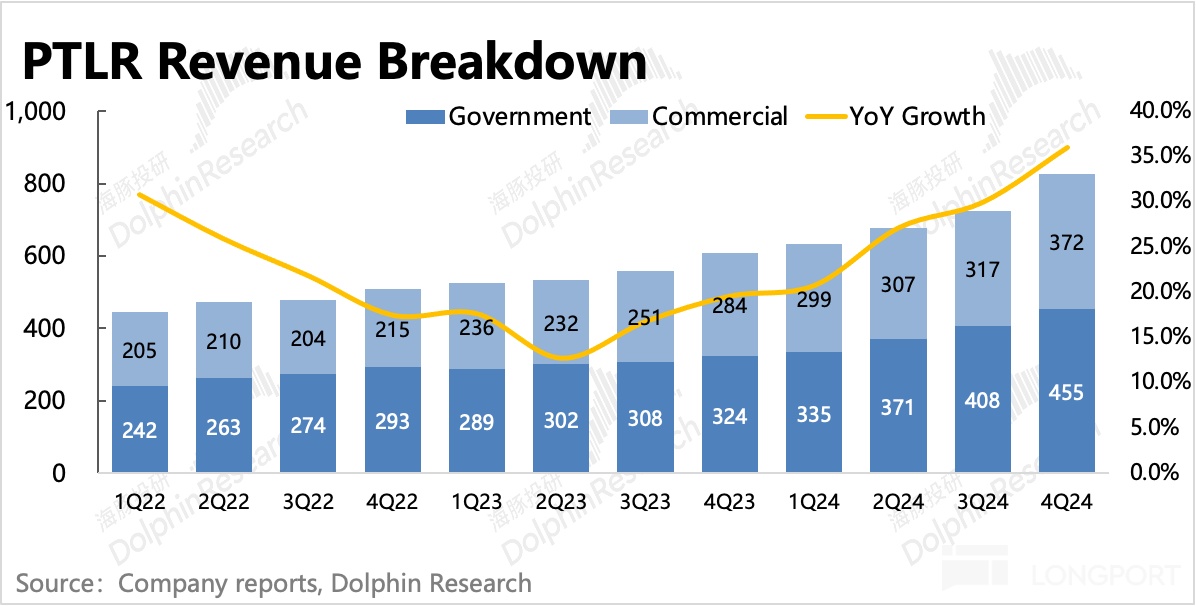

四季度实现总营收 8.28 亿美元,同比增长 36%,超市场预期(~7.8 亿),增速继续环比上季度拉升。

Palantir 主要是向客户提供定制化的软件服务,因此收入在短期内可预期性较强,公司的指引区间也比较窄,隐含收入的确定性较高。但连续多个季度超出指引上限,还是体现出了客户对 AIP 和 Foundry 的旺盛需求。

1. 分业务情况

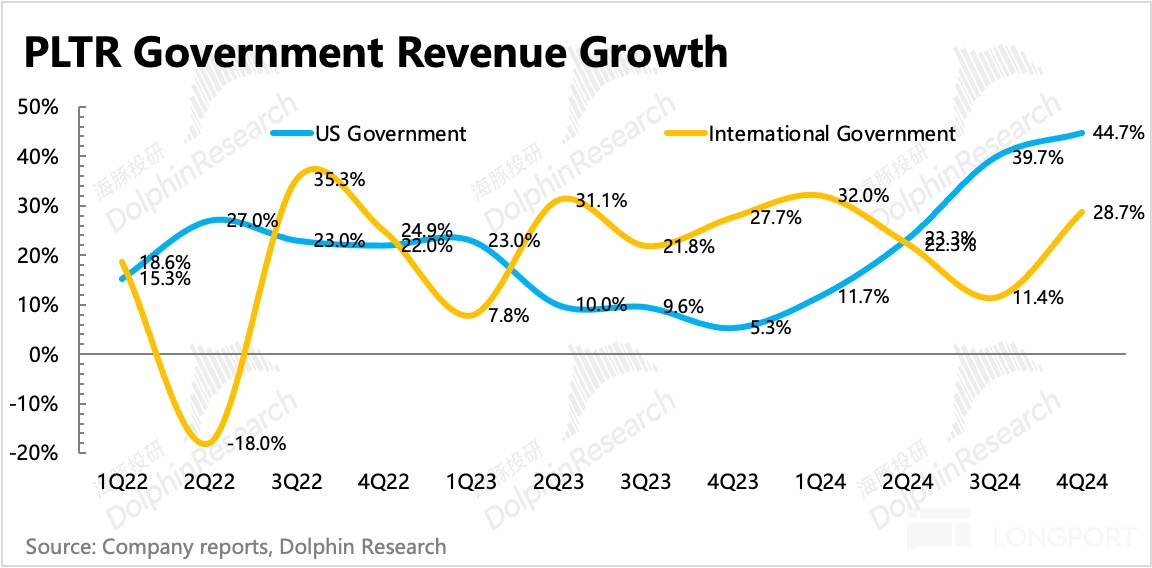

(1)收入贡献高的还是政府收入:Q4 政府收入同比增长 40%,继续加速扩张,主要来源于美国政府需求的驱动。但国际政府收入也有回暖,主要是英澳等地区的国防部订单。

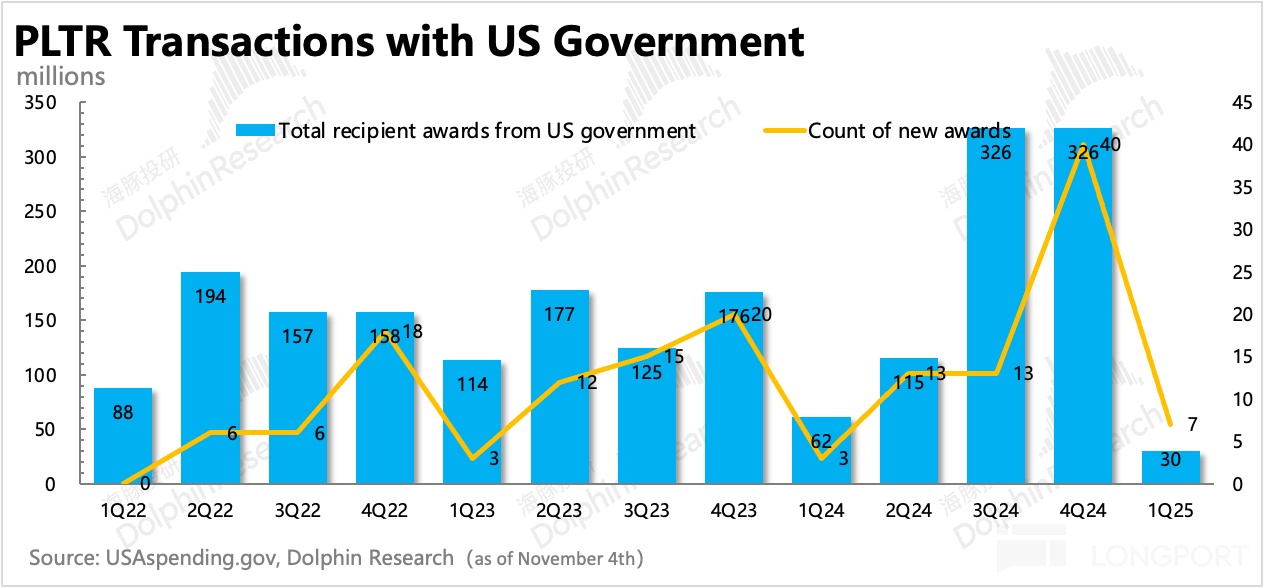

有了特朗普政府和诸多大佬站台的助攻,Palantir 与政府,尤其是国防部的关系网更牢固了,具体体现就是 Q4 斩获了更多的中长期订单以及存量订单追加合作期。

比如:9 月,Palantir 与 DEVCOM 陆军研究实验室(ARL)签订一份 5 年期合同,将 Maven 智能系统的访问权限扩展到包括陆军、空军、太空部队、海军等各军种。

12 月,Palantir 宣布延长与美国陆军长期合作关系,以提供 Army Vantage 功能来支持陆军数据平台(ADP)。4 年合同总价值 4 亿多美元,总合同上限 6.2 亿美元

12 月,Palantir 宣布与 Oracle、AWS、L3Harris 等国防技术供应商组成联盟,扩大合作渠道

截至 2 月 3 日(美东时间),2025 年一季度已确认的新履约合同规模还不多,可能与圣诞假期带来的季节波动有关。

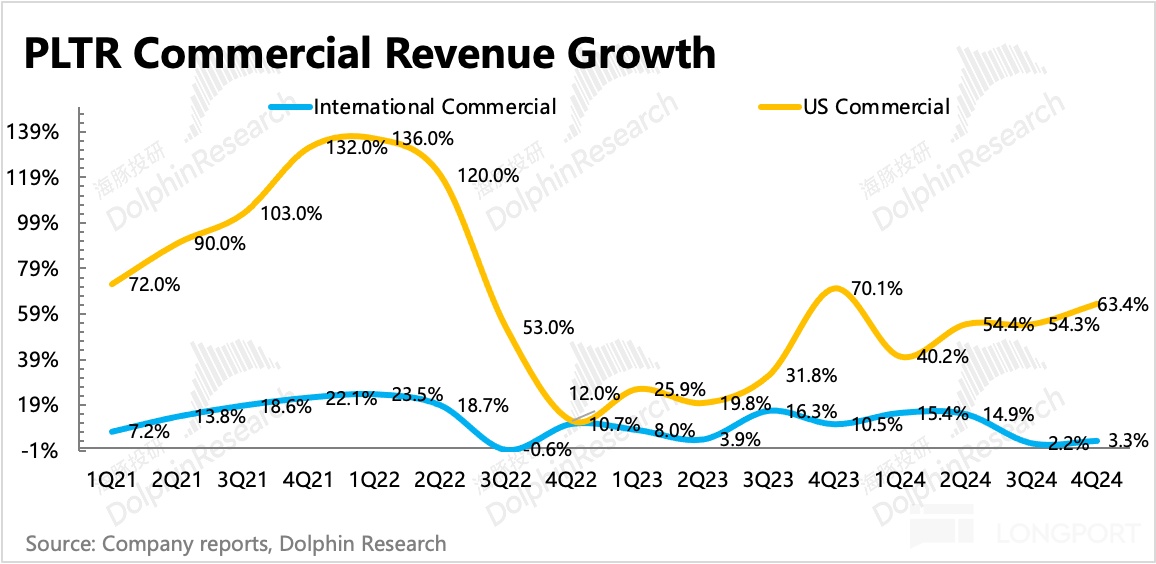

(2)商业市场仍然靠 AI 带动:四季度商业收入同比增速 31%,较二季度有所下滑,主要受国际市场拖累。商业收入的增量主要来源于 AIP 带来的客户需求。

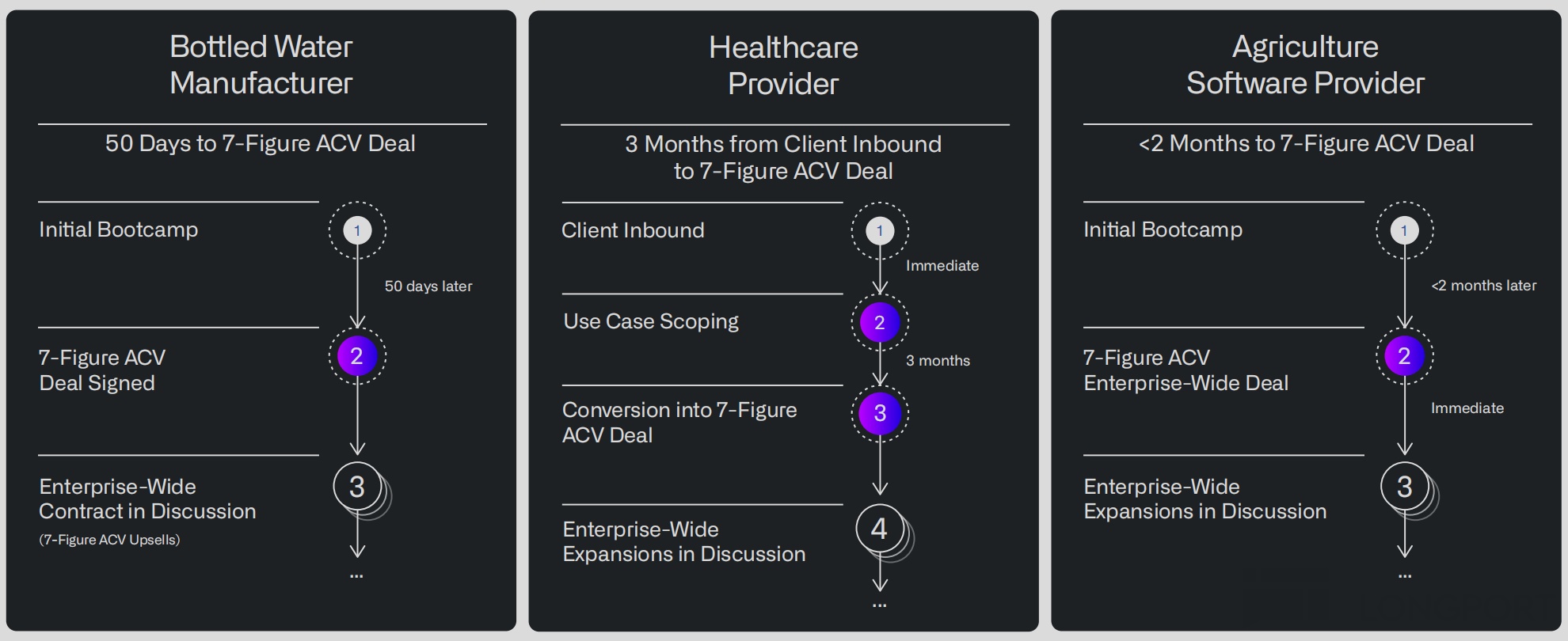

虽然参加 Bootcamp 的企业客户并不一定会真正成为 Palantir 的客户,但 AIP 利用 Bootcamp 策略,成功压缩了整体客户转化时间(压缩至 1-3 个月),一定程度上弥补了 Palantir 的规模化劣势。

说了一年多的 AIP,那么 AIP 本身的技术优势又是什么呢?

海豚君认为,AIP 更多的是将 Palantir 原先在非结构数据上的分析处理等技术优势通过 AI 进一步强化,并扩大了领域适用范围。同时伴随着的是降低门槛和增强部分通用性,这也能够弥补 Palantir 此前一直被诟病的产品定制过重的 “问题”。

具体技术模块主要包括:

a. software-defined data integration:软件定义数据集成

b. business ontology mapping:将不同数据源的业务本体(包含数据实体、数据关系)中,实体与关系自动映射对应的能力。

c. workflow orchestration:工作流编排,对多个任务、系统或人员的操作进行自动化协调和管理。比如管理供应链和财务部门的跨部门协作,自动化减少手动操作,提高效率,降低人力成本。

d. write-back capabilities(reverse ETL):数据写回能力,将分析平台的数据写回业务系统,即将最终分析结果,落实到实操过程。支持实时决策和操作,提升运营效率。

e. software development lifecycle management(Apollo):软件开发周期管理

二、合同情况:净增放缓?

对于软件公司而言,未来的成长性是估值的核心。但每季度确认的收入,这个指标相对滞后,因此我们建议重点关注新合同的获取情况,主要表现为合同情况(RPO、TCV)、当期账单流水(Billings)以及客户数量的增加。

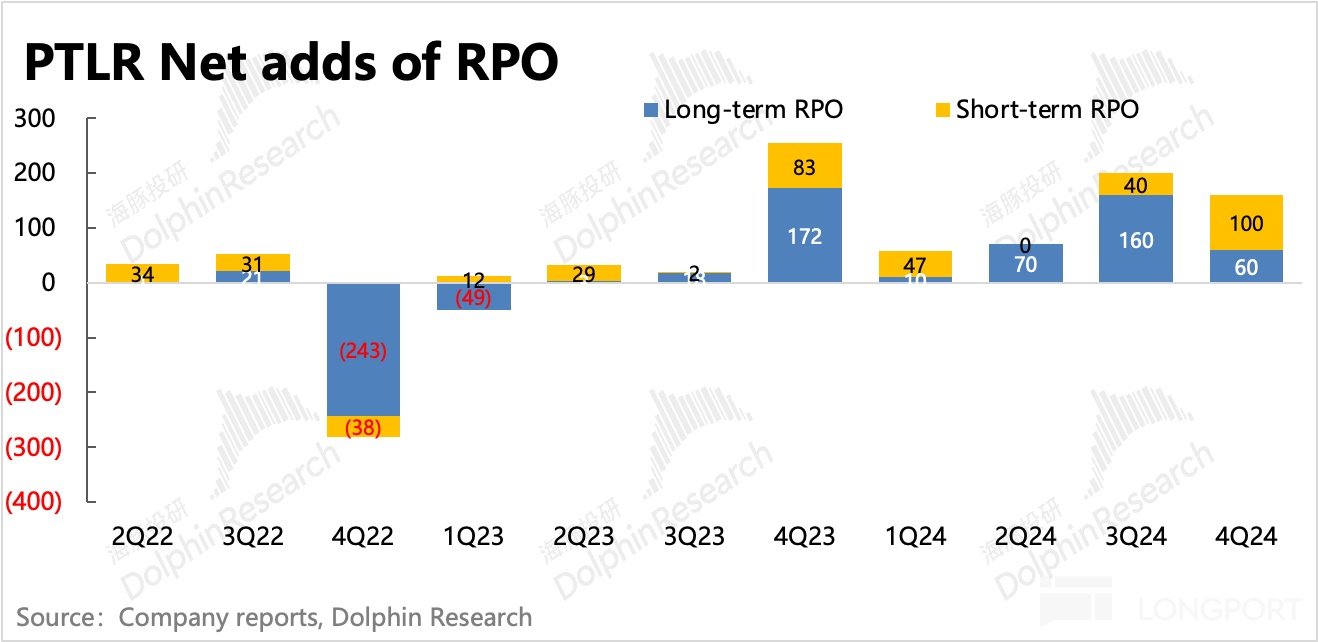

(1)剩余不可撤销的未履约合同(RPO):中长期合同新增额有所降低

四季度 Palantir 剩余合同额 17.3 亿美元,环比增加了 1.6 亿,在高基数下仍然维持了 40% 增长。

不过,四季度长期合同净增加低于短期合同,并且相比上季度有明显放缓,这里需要继续观察下,看是否只是假期扰动。在海豚君视角,长期合同增加更具备真实增长。短期合同的增加可能来源于长期合同到期转短期带来,而非真正可以明确是外部带来的需求。

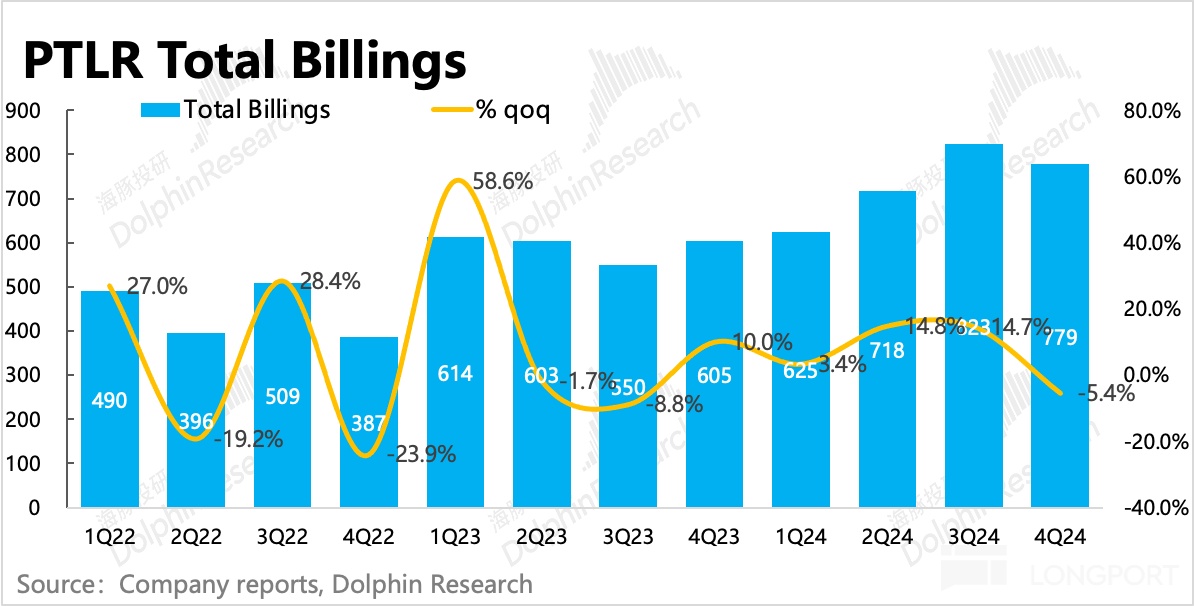

(2)当期账单流水(Billings)& 递延收入:走弱,或有假期扰动

四季度账单流水 7.8 亿美元,同比 29% 的增长,去年同期 AIP 需求第一次起量,垫高了基数。当期出账单的合同主要体现的是短期需求的波动(包括当期已经确认收入的部分)。虽然结合历史情况,海豚君认为单个季节的波动从产品竞争力的角度并不能说明太多问题。但因为本身估值不低,因此市场会自然而然对业绩更苛刻,因此对这个指标也非常关注。

与之反映类似趋势的指标——四季度递延收入继续走弱,同样显示出短期已开票收款的新增合同额可能不高。由于公司已经给了一季度明确的收入指引(短期增长有保证),以防季节效应扰动影响判断,这里海豚君建议继续观察。不过,海豚君对比历史情况,四季度均出现了类似的波动,因此猜测这里的误差仍然可能与年末企业打款受假期影响有关。

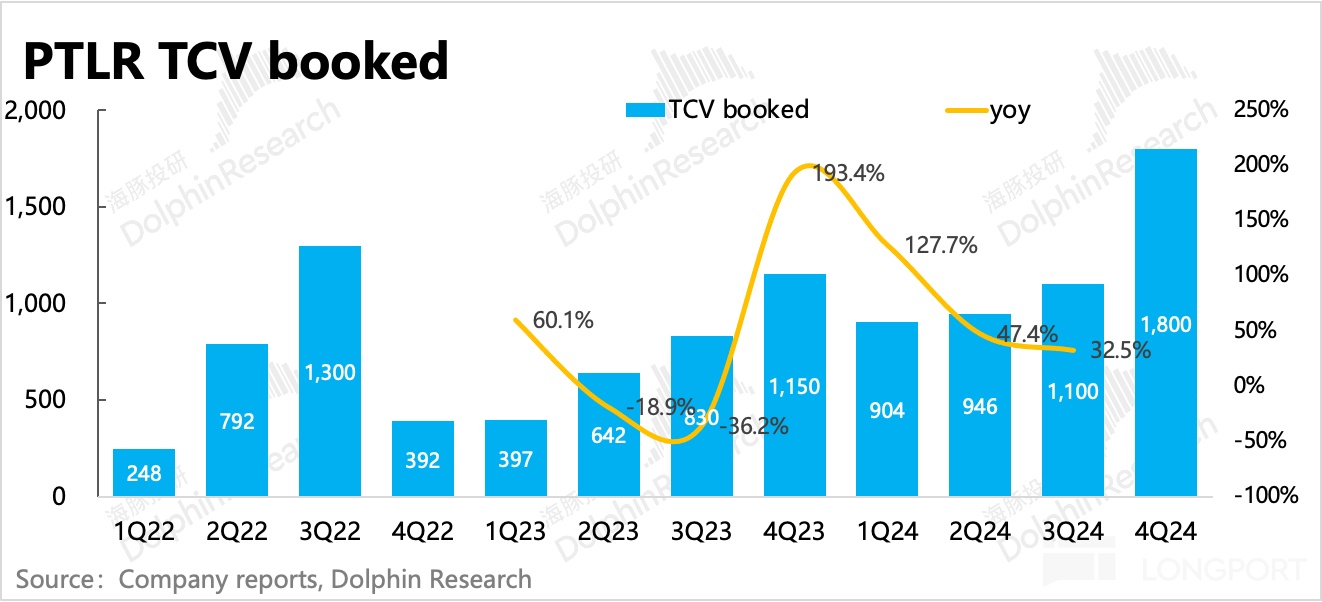

(3)合同总价值(TCV):长期合作意愿仍然居多,等待订单转化

四季度记录新增的合同总价值为 18 亿,同比增长 57%,反而在高基数上加速扩张。

RPO 显示的中长期合同净增放缓,与 TCV 反映出的长期合同加速扩张,其中的统计差异,主要在于该项客户是否有明确开票(即是否可撤销),TCV 回归加速增长,反映 Palantir 新增的长期合作意愿确实挺多,但可能部分为战略合作或非短中期可确认的需求。不过这部分合同额有望随着客户在 Bootcamp 中的产品体验不断提升,而转化为有效订单。

(4)客户增量:企业客户仍是新增主力

而从最直观的客户数,也偏中长期指标,四季度环比净增 82 家,其中 73 家来自于商业客户,9 家来自政府机构。

结合<1-4>,海豚君认为,当下客户端对 Palantir 的产品仍然非常感兴趣且合作意愿较高,但可能出于假期扰动或产品变化更迭较快等考虑,短期确定的有效订单增量略微走弱,但并不能说明 Palantir 的产品优势发生了改变。

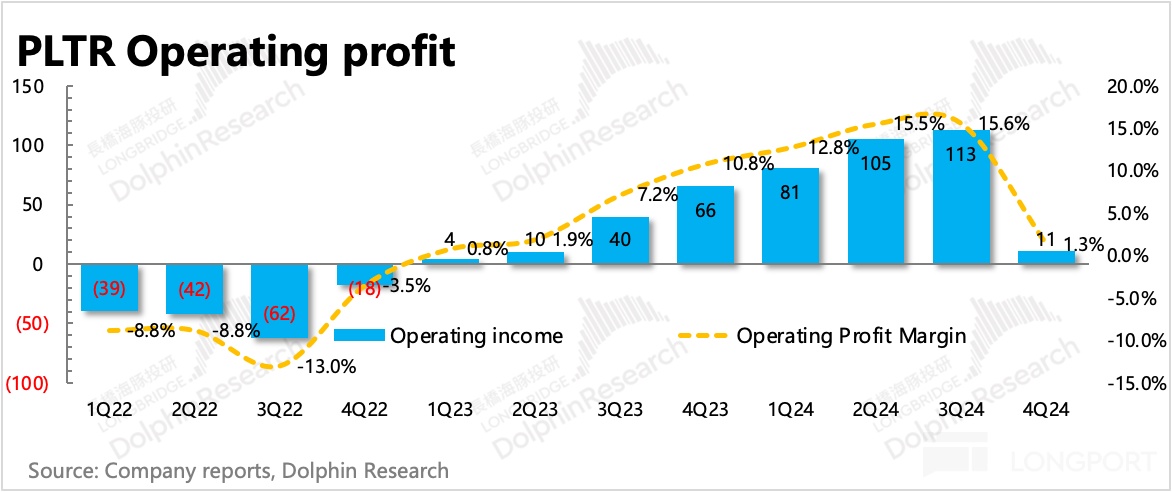

三、成本费用适度扩张

四季度 Palantir 实现 GAAP 下经营利润 1100 万,主要是因市值走高而扩张的 SBC 费用涨了快一倍,从而压缩了利润。剔除 SBC 费用的影响,Non-GAAP 下经营利润实现 3.7 亿,同比加速增长 78%,利润率提高至 45%。

上季度海豚君预判控费周期已过,虽然 Q4 Palantir 确实进一步增加了开支(剔除 SBC),但增速上看,从 Q3 的 7% 增长到 Q4 的 15%,实际上也属于一个适度扩张。因此也没有给利润率带来太大的压力,继续靠着收入高增长提升。

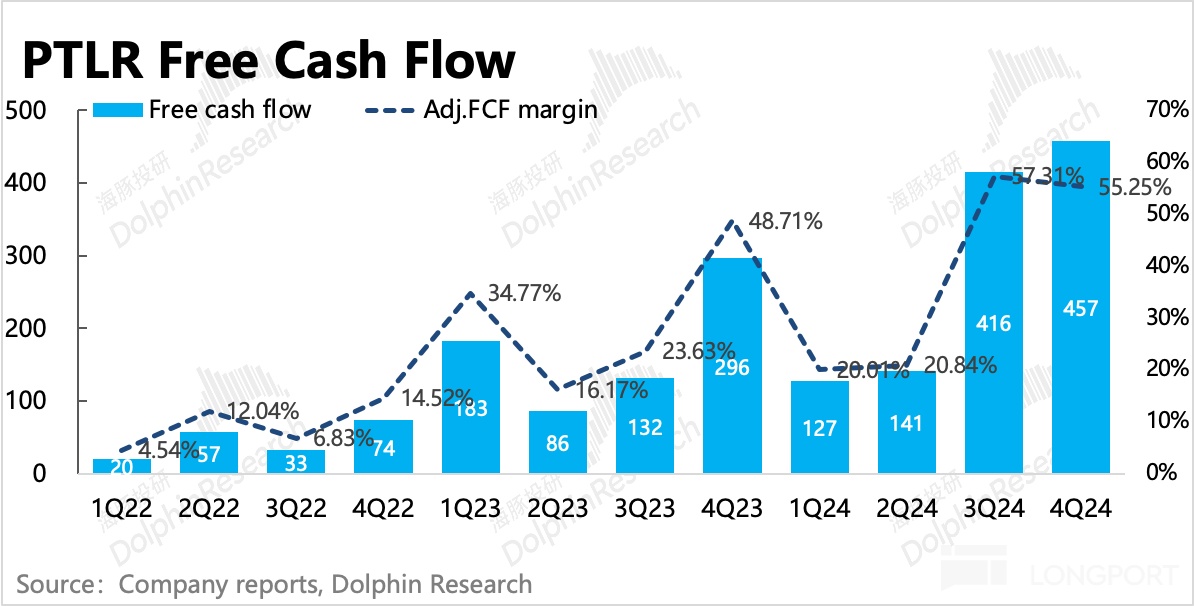

不同于投入做大模型的公司,Palantir 偏向于做应用,因此资本开支在 AI 的投入上也一直保持相对稳定,真正的投入大部分已经前置确认。而在 Deepseek 带来的算力变革下,应用端的公司还有望继续受益。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05