东吴证券:给予拓普集团买入评级

东吴证券股份有限公司黄细里,刘力宇近期对拓普集团进行研究并发布了研究报告《2024年业绩预告点评:2024Q4业绩符合预期,汽零+机器人共驱成长》,本报告对拓普集团给出买入评级,当前股价为62.18元。

拓普集团(601689) 投资要点 事件:公司发布2024年业绩预告。2024年公司预计实现归母净利润28.55亿元至31.55亿元,同比增长32.73%至46.68%;预计实现扣非后归母净利润25.87亿元至28.87亿元,同比增长28.01%至42.85%。其中,按中值计算,公司2024Q4预计实现归母净利润7.71亿元,同比增长39.17%,环比微降0.90%;2024Q4预计实现扣非后归母净利润7.14亿元,同比增长37.31%,环比微降1.79%。公司2024Q4业绩整体符合我们的预期。 2024Q4业绩符合预期,全年业绩同比高增长。2024年公司预计实现归母净利润28.55亿元至31.55亿元,同比增长32.73%至46.68%。其中,按中值计算,2024Q4预计实现归母净利润7.71亿元,同比增长39.17%,环比微降0.90%。从主要下游客户2024Q4表现来看:特斯拉全球交付49.56万辆,环比增长7.07%;吉利批发68.69万辆,环比增长28.63%;比亚迪批发151.40万辆,环比增长34.07%;上汽通用批发15.65万辆,环比增长195.84%;问界批发9.66万辆,环比下降12.50%。公司2024年实现业绩高增主要系:1、公司tier0.5模式持续推进,单车配套价值量持续提升,下游客户持续拓展;2、内饰功能件、轻量化底盘竞争优势稳固,收入稳步增长;3、空悬业务迅速放量,2024年交付24万余套,市场份额快速提升。 Tier0.5级供应商,机器人执行器打开新空间。公司持续推进Tier0.5级供应商的模式,前瞻布局电动化、智能化零部件赛道,持续扩张产品线,目前已经形成了平台型的零部件企业,共拥有NVH减震系统、内外饰、车身轻量化、智能座舱部件、热管理系统、底盘系统、空气悬架、智能驾驶系统等8大产品线,单车配套价值量达3万元。此外,公司还在布局人形机器人执行器产品,2023年7月,公司拆分设立机器人事业部,推动机器人业务与汽车零部件业务的协同发展。目前,公司电驱系统等在研项目进展顺利,潜在成长空间广阔,为后续公司高速发展提供保障。 盈利预测与投资评级:我们维持公司2024-2026年归母净利润为30.52亿元、37.15亿元、45.58亿元的预测,对应的EPS分别为1.81元、2.20元、2.70元,2024-2026年市盈率分别为31.23倍、25.66倍、20.91倍,维持“买入”评级。 风险提示:客户销量不及预期;项目开拓不及预期;原材料价格波动。

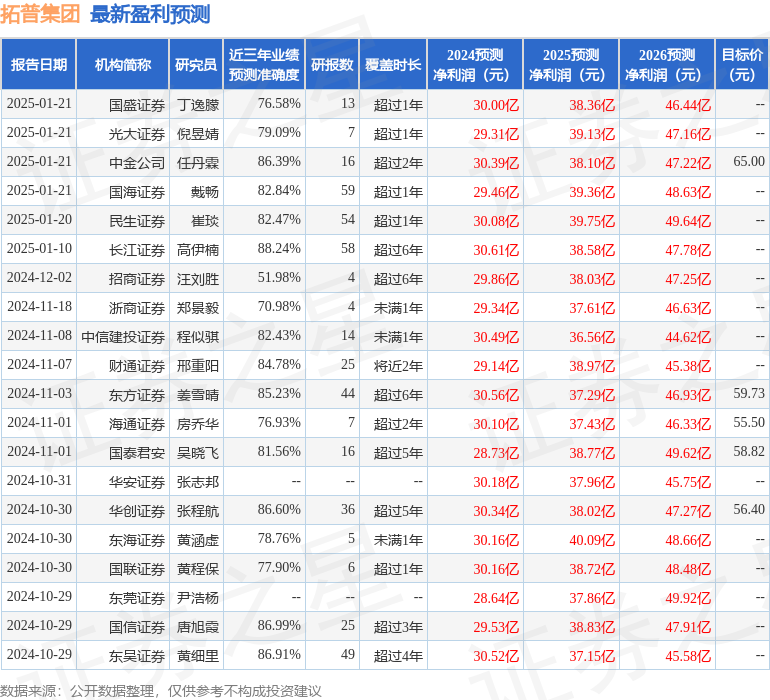

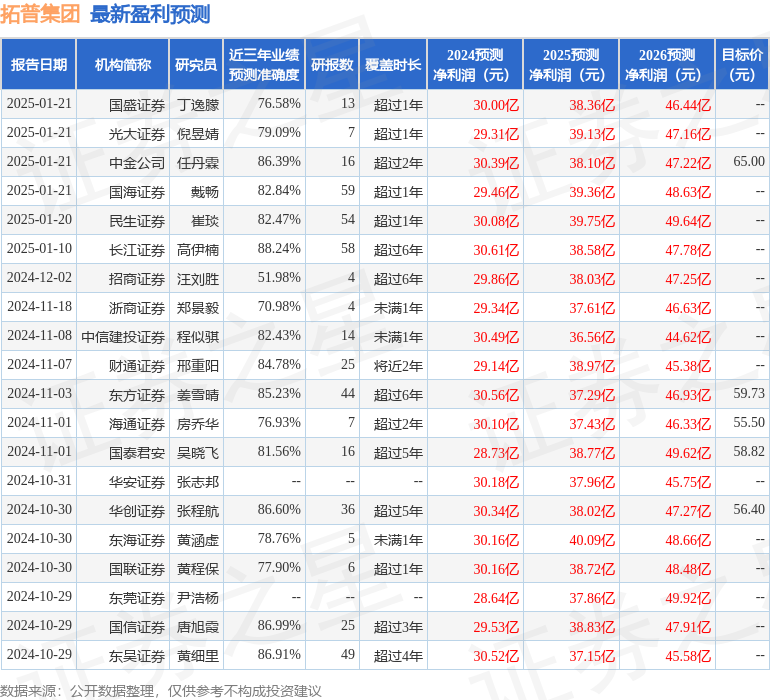

证券之星数据中心根据近三年发布的研报数据计算,长江证券高伊楠研究员团队对该股研究较为深入,近三年预测准确度均值高达88.24%,其预测2024年度归属净利润为盈利30.61亿,根据现价换算的预测PE为34.16。

最新盈利预测明细如下:

该股最近90天内共有34家机构给出评级,买入评级31家,增持评级3家;过去90天内机构目标均价为55.88。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47