白糖:原油上涨拉动外盘,郑糖偏弱反弹

来源:紫金天风期货研究所

观点小结

核心观点:偏多近期郑糖预计跟随原油反弹上涨,但反弹空间有限(基本面偏弱,反弹空间小于原糖)。国庆期间原油大涨带动原糖上行,目前尚未解决的伦白紧张问题给了原糖更多上行空间(国内基本面偏弱,反弹空间小),但巴西汽油内外价差仅缩小至0值附近,巴西政府暂无上调油价的压力,乙醇+CBIO折糖价走强至16美分,仍位于原糖下方,且印泰即将开榨,贸易流供应增多预期明显,整体判断原糖反弹空间有限。国内9月主产区销糖回归常态(同比稍低),但供应增多预期(进口数据回升+甜菜糖开榨)使得国内陈糖去库压力增大,基本面偏弱导致油糖共振效果更差,原油带动下的郑糖反弹空间有限。

国内压榨进度:偏空目前国内甘蔗糖收榨,甜菜糖开榨,9月主产区食糖销售回归常态,国内供给仍相对过剩,整体库存压力较大。

国外压榨进度:偏空巴西压榨进度良好,印度出口政策压制下国际白糖贸易流偏紧,但印泰即将开榨,下榨季(22/23榨季)全球食糖供需逐渐转向过剩。

进口利润:偏多目前配额外进口利润约-1022元/吨,较上周减少约450元/吨,外盘上涨导致配额外进口利润进一步倒挂。

整体库存:偏空国内9月销售回归常态,整体去库压力仍然较大。

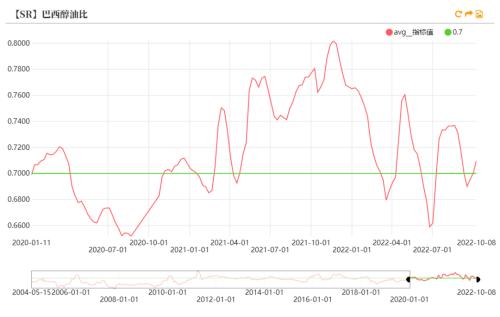

原油传导:偏多截至10月8日巴西醇油比达到0.71,乙醇价格维持在醇油替代线附近,近期原油大涨导致巴西汽油内外价差缩小至0值附近,巴西国内汽油的实际价格压力并未明显增大,乙醇+CBIO折糖价走强至16美分/磅,糖醇价差缩小至2.7美分附近。原油上涨对原糖形成上行驱动,但估值仍在原糖下方。

原白价差:偏多原白价差近145美元/吨左右,国际糖加工需求旺盛。

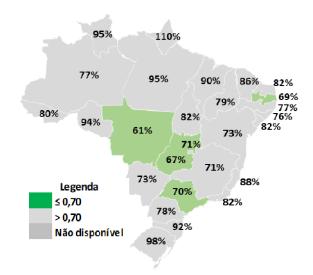

原油上涨对巴西制糖比影响偏弱,

印度出口平价跌破原糖价格

巴西近期降雨偏多不利于甘蔗压榨

数据来源:路透 紫金天风期货研究所

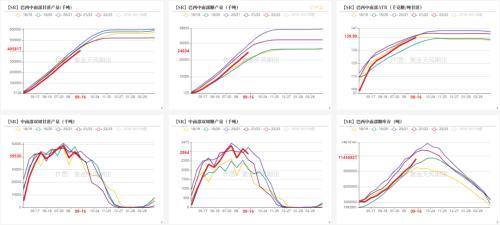

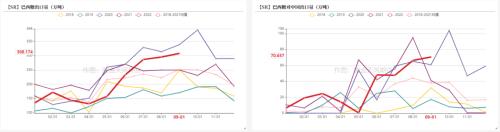

9月上半月巴西糖产进度较好

本榨季截至2022年9月上半月,巴西中南部地区22/23榨季累计压榨甘蔗4.06亿吨,同比-6%;累计产糖2463万吨,同比-8%;累计产乙醇201亿升,同比-3.7%;累计出糖率为140千克糖/吨甘蔗,同比-1.2%;累计制糖比为45.5%,同期-0.61个百分点。中南部食糖库存1146万吨,同比-11.8%。

2022年8月上半月巴西中南部单期压榨甘蔗3949万吨,同比+2.51%;单期产糖286万吨,同比+12.16%;单期制糖比48.02%,同比+3.16个百分点。产糖进度较好。

数据来源:UNICA 紫金天风期货

原油上涨并未对巴西汽油调价带来压力

数据来源:路透, 紫金天风期货研究所

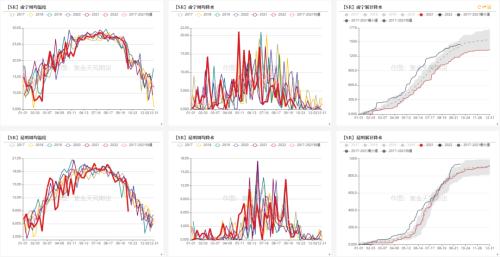

巴西甘蔗压榨进度

油大幅上涨使得巴西汽油进口平价跟涨。内外价差收缩至0值附近(巴西国内和进口汽油价格基本持平),之前巴西偏高的国内汽油价格已经给原油上涨留足了空间,国庆期间的原油上涨并未对巴西汽油调价带来压力。

截至10月8日,醇油比达到0.71,乙醇价格维持在醇油替代线附近,继续保持低位。

10月2日巴西大选第一轮投票结束,劳工党卢拉(48.4%)暂时领先于自由党博索纳罗(43.23%),由于投票未超过50%,因此10月30日将进入第二轮选举投票。两党对于压制通胀有相同的政治诉求,短期对糖价影响不大,若卢拉上台,则其对气候环境(生物能源)的重视态度或会在长期维度利好乙醇,对制糖比形成一定的压制。

数据来源:CEPEA ANP 紫金天风期货研究所

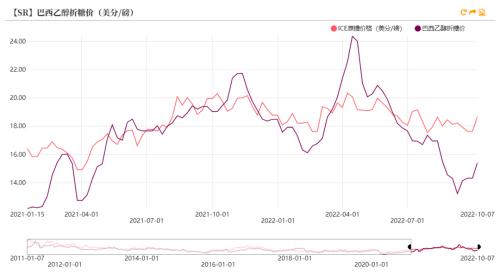

糖醇价差缩小至2.7美分附近

截至10月7日,巴西乙醇价格跟随国际油价上涨,巴西乙醇折糖价涨至15.4美分/磅附近,乙醇+CBIO折糖价涨至约16美分/磅附近。目前糖醇价差缩小至2.7美分附近,但乙醇生产收益仍低于原糖,巴西制糖比仍然坚挺。

数据来源:UNICA CEPEA 紫金天风期货研究所

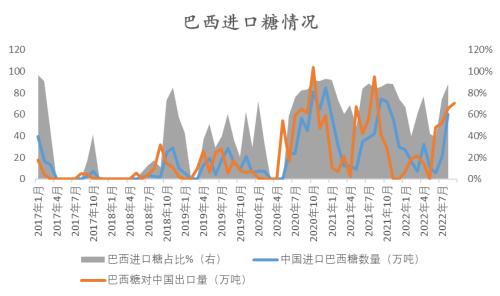

巴西食糖出口节奏较快

2022年9月巴西出口食糖308万吨,同比+23%,对中国出口食糖约71万吨,同比+72%;本榨季(2022年4-9月)巴西食糖累计出口1413万吨,同比-2%。整体出口节奏较快

数据来源:巴西海关 紫金天风期货

印度开榨前降水状况较好

数据来源:路透 印度气象局 紫金天风期货

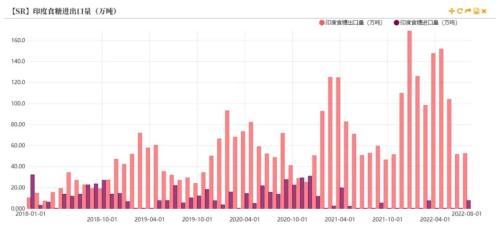

印度糖出口平价约18.3美分

截至10月7日,印度原糖出口平价约18.3美分/磅,已低于原糖价格,这将压制原糖价格的上行空间,印度原糖出口平价下跌主要是受卢比贬值影响,印度国内糖现货价格变动不大。

目前21/22榨季印度政府设定的食糖出口上限为1120万吨,截至8月本榨季已累计出口(11月-次年8月)约1060万吨,受限额影响。9月、10月的印度出口不会太强劲。

数据来源:印度海关 印度农业部 紫金天风期货

9月消费回归常态,去库仍有压力

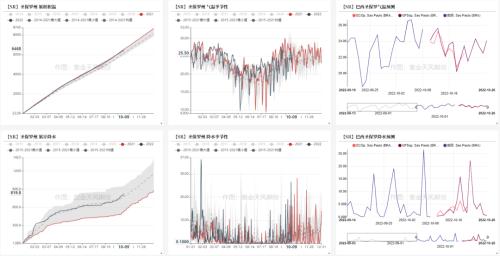

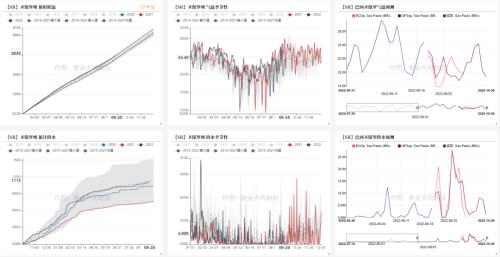

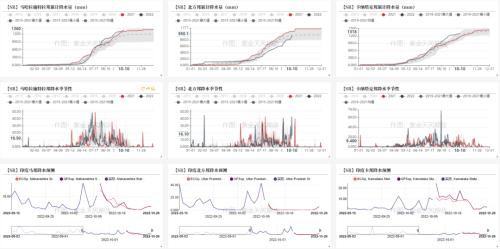

产区天气状况

数据来源:中国气象局 路透 紫金天风期货研究所

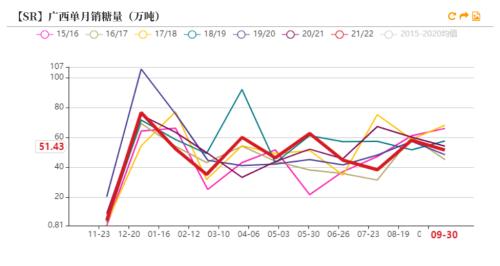

9月国内主产区销糖正常,去库仍有压力

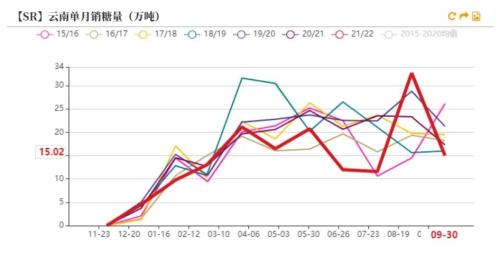

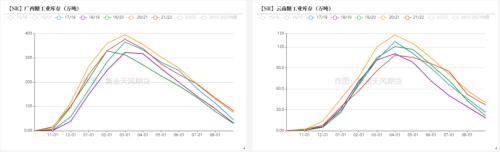

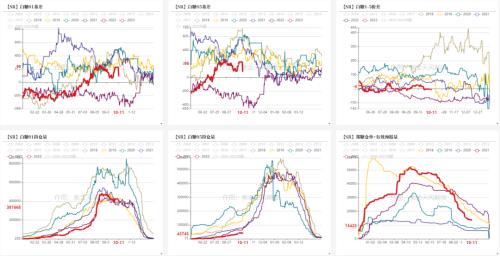

目前国内21/22榨季食糖已完全停榨。截至2022年9月底,广西21/22榨季累计销糖528.7万吨,同比-23.7万吨(-4%),云南累计销糖157万吨,同比-24万吨(-13%);广西工业库存83.27万吨,同比+6.86万吨(+9%),云南工业库存37万吨,同比-3.25万吨(-8%);广西9月单月销糖51.43万吨,同比-2.62万吨(-4.8%),云南9月单月销糖15万吨,同比-2.29万吨(-13%)。

整体来看,9月主产区食糖销售同比稍低,较8月已回归到正常水平,目前库存水平仍然处于历史高位,去库压力偏大。

数据来源:中国糖业协合 紫金天风期货

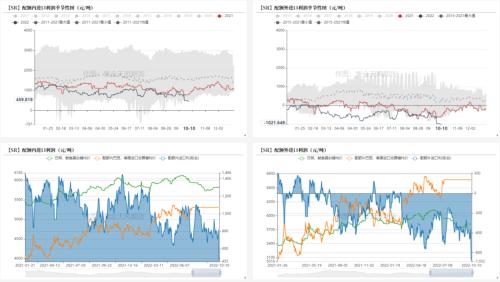

配额外进口利润进一步倒挂

截至10月10日,配额内进口利润约460元/吨;配额外进口利润约-1022元/吨,较国庆节前减少约450元/吨。原油大涨带动原糖连续上涨,国内由于偏弱的基本面跟涨幅度较小,导致配额外进口利润进一步倒挂。

数据来源:wind 广西糖网 紫金天风期货研究所

食糖进口端压力较大

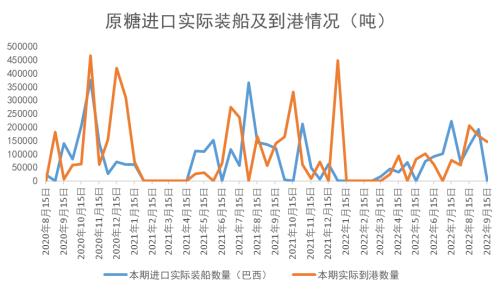

商务部数据显示,9月上半月我国配额外原糖进口实际装船0万吨,实际到港14.5万吨,本月到港预计42.4万吨,预报下月到港18.4万吨。结合巴西8-9月对中国原糖出口总计达到136万吨来看,预计近月我国食糖进口量将维持高位。

数据来源:海关总署 巴西海关 紫金天风期货

价差及持仓

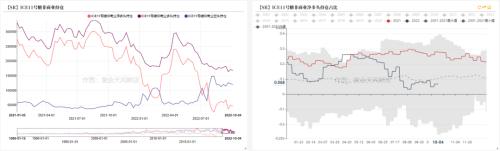

现货并未跟随盘面,01基差走弱,仓量数量持续减少

数据来源:WIND 紫金天风期货研究所

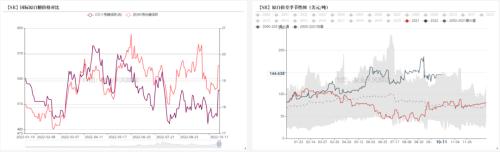

原白价差维持在145美元/吨附近

国际白糖市场依旧紧缺,印度出口政策压制下国际白糖贸易流偏紧,截至10月11日,原白价差继续保持在145美元/吨附近,高于国际糖加工成本区间,原糖的加工需求旺盛。

数据来源:WIND 紫金天风期货研究所

CFTC持仓

10月4日CFTC持仓显示,ICE原糖非商业净多头持仓较上周的48600张减少至47090张,持仓占比下降至6.8%,市场多头操作略有减少。

数据来源:wind 紫金天风期货研究所

白糖平衡表

本周上调21/22榨季食糖进口量10万吨,上调22/23榨季食糖进口量15万吨。

数据来源:紫金天风期货

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47