3天翻倍!1年超12倍,又一只妖股来了!

2024年1月12日,经纬天地以发行价1港元的价格成功在联交所主板上市。

上市首日,经纬天地收盘报2.64港元,大涨164%,成为近两年来港股IPO首日涨幅最高的公司。

一年后,港股经纬天地再次迎来超级大涨,1月7日,其股价盘中一度涨超102%,此后两日就强势拉升,仅3天时间,股价已上涨至13.8港元,累计上涨超过115%,目前市值超过69亿港元。

也就是说,仅不到1年的时间,其股价便激增了高达12.8倍(发行价1.0港元)。其中,该公司的股价飙涨行情自2024年10月下旬启动,如此夸张的涨幅,实属罕见。

这家公司,到底何方神圣?

01

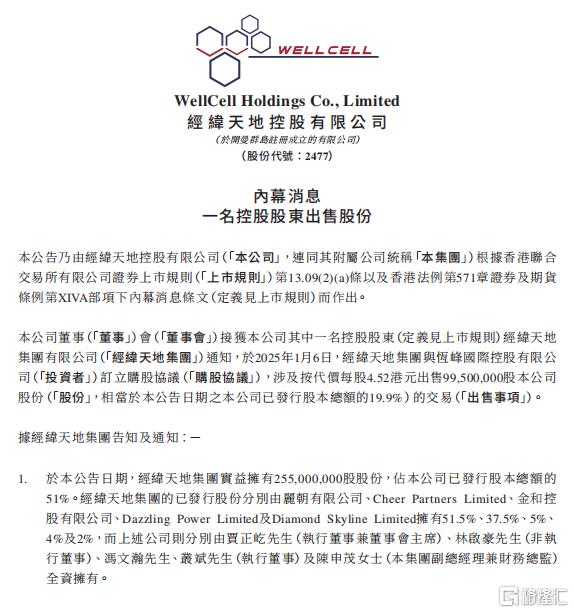

经纬天地近日的股价暴涨,来源于1月6日的一纸公告。

公告显示,控股股东经纬天地集团与恒峰国际控股有限公司订立购股协议,涉及按代价每股4.52港元出售9950万股公司股份,相当于公告日期的公司已发行股本总额的19.9%。

此次收购股份的恒峰国际来头不小,股东阵营除了公司创始人、马云好友钱峰雷,还包括新浪集团董事长曹国伟、银泰集团创始人沈国军、阿里巴巴合伙人胡晓明等等,可谓星光熠熠。

也是因此,此次获得钱峰雷入股,对于经纬天地可谓是巨大利好,甚至有不少猜测,经纬天地未来或许会易主钱峰雷。

至于钱峰雷入股经纬天地,不少人猜测,或许是为了实现钱峰雷的“Web3.0之梦”。

公开资料显示,经纬天地为中国电信网络支持以及信息通信技术(ICT)集成服务供货商及软件开发商。

在创立之初,经纬天地主要进行小灵通系统(PHS)开发及提供电信网络性能分析系统的业务,后续业务范围逐渐扩展至提供电信网络支援服务、ICT集成服务以及网络相关软件开发服务。

近几年来,经纬天地还开始重点研究5G及物联网、无线通信、大数据及信号与数据分析领域。

但在业绩上,经纬天地表现并不突出。

2024年以前,经纬天地业绩均稳步增长。2022年、2023年营收同比增长均超过10%,净利润也维持增长。

然而,最新财报显示,2024年上半年,经纬天地营收1.16亿港元,同比下降6.85%,归母净利润为1831万港元,同比下降17.88%,2024年经纬天地或面临营利双降的危机。

分业务来看,2024年上半年,公司第一大业务为电信网络支援服务,其中电信网络及项目之投资营收4507万港元,电信网络基建解决方案营收1845万港元,两项业务合计占比54.6%。第二大业务为ICT集成服务,营收3532万港元,占比30%。

从公开资料中不难发现,经纬天地的经营模式,极度依赖大客户和供货商。

公司来自五大客户的收入合计占总营收的比例分别约59.6%、61%、51%及46.8%,其中来自最大客户的收入在总收入中的占比甚至超过20%。

经纬天地对供应商也极为依赖,公司对五大供应商的采购额合计占项目用品总成本分别约70.7%、54.9%、79.7%及88.2%,供应商集中度相对较高。

也是因此,经纬天地曾两次冲击上市,然而直至2024年才成功上市。

上市之后,经纬天地股价稳步上涨,上市不到一年,股价已较发行价暴涨10倍以上。

但也正是因此,对于经纬天地来说,更值得注意的情况在于股权的高度集中。

公司的中期报告显示,经纬天地集团为公司的控股股东,控股比例达到75%,而经纬天地集团由Shine Dynasty、Cheer Partners、Golden Concord、Dazzling Power及Diamond Skyline分别拥有51.5%、37.5%、5%、4%及2%权益,而这些公司又分别被贾正屹、林启豪、冯文瀚、丛斌、陈申茂全资拥有。

港交所《上市规则》规定,上市公司必须维持充足的公众持股量,即已发行股本总额最少须有25%由公众持有。

也是因此,尽管公司最近期公司显示经纬天地集团实际持有股份仅占总股本的51%,但仍旧处于股权高度集中的边缘。

对于经纬天地来说,尽管此次股份收购后,经纬天地集团仍为经纬天地的控股股东,但恒峰国际的进入或许会在决策效率和股东利益协调中带来部分影响,导致公司治理结构复杂化。

面临近几年来香港证监会对于股权高度集中公司愈发严格的监管,经纬天地出售股份,也对于公司的股权结构进行了一定优化,避免了风险。

02

近几年来,港股对于股权高度集中的公司监管相当严格。

整个2024年,香港证监会公布了10家股权高度集中的公司,超过2023年(1家)和2022年(4家)的总和。

不少公司一经香港证监会公示,立即迎来股价的大幅下跌。

一方面,证监会的监管使得投资者对于公司的信心下降,提示了潜在的危机,另一方面,这些公司此前本就有相当大的股价波动。

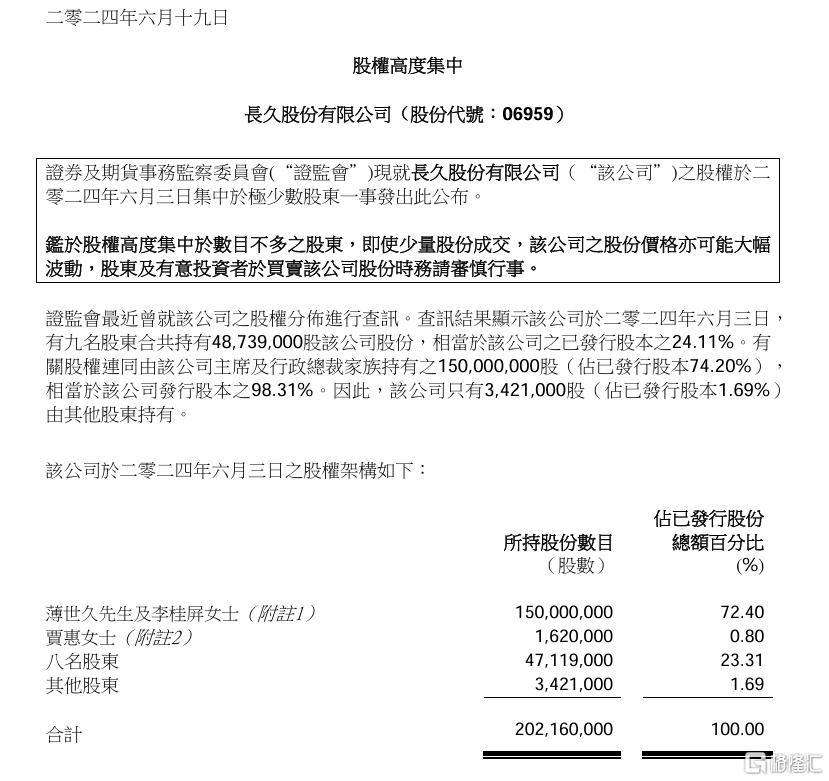

2024年6月被香港证监会提示风险的长久股份,拉开了股权高度集中公司闪崩的序幕。

长久股份于2024年1月上市,截至6月19日,股价涨幅超过1600%。6月19日,香港证监会提示长久股份股权高度集中,此后长久股份一天内下跌超过60%。

香港证监会查讯结果显示,有9名股东共计持有长久股份4873.9万股股份,相当于公司已发行股本的24.11%。有关股权连同由公司主席及行政总裁家族持有的1.5亿股,占已发行股本的74.2%,相当于该公司发行股本的98.31%。

因此,长久股份只有已发行股本的1.69%,也即是342.1万股,由其他股东持有。

9月2日,香港证监会点名升能集团股权高度集中。9月3日,原本市值超过200亿港元的升能集团一天内就跌去99%,几乎归零。

在闪崩之前,升能集团股价在几个月内上涨超10倍,但平均每个交易日成交量仅在千万级别。

暴跌后第二天,升能集团就在港交所公告,公司控股股东Otautahi Capital Inc合共3.7亿股股份于9月3日被证券公司于公开市场通过保证金证券账户强制出售。

由于股权过于集中,踩踏发生后,升能集团股价几乎归零。

情况类似的还有SPROCOMM INTEL。

2024年8月开始,公司股价从不到3港元,一路上涨至15港元,上涨幅度超过400%,然而日均成交量仅在百万级别,在被证监会警示之后,股价也闪崩,如今仅剩1.62港元。

不难看出,股权高度集中使得公司股价极其容易被操控。在股价被大幅推高期间,一旦监管机构介入,股价极易迅速崩盘。

但值得注意的是,发生股价闪崩的绝大多数都市值较小、股价较低和业绩较差,且在公示前存在股价的大幅波动。

股权高度集中既带来了决策效率的提高,但也使得控股股东对于公司的影响成倍放大,除了操纵股价,股东减持也极其容易对股价造成较大影响。

也是因此,越是股价集中的公司,越是需要完善内部监督机制,以保护中小股东的利益。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56