为什么分析师都看好雪佛龙

尽管油价承压,但是SeekingAlpha和华尔街的分析师都十分看好雪佛龙。自10月以来,无论是SeekingAlpha分析师还是华尔街分析师都没有发布任何“卖出”或“强烈卖出”建议。为什么投资者雪佛龙会有如此高昂的信心?

作者:Envision Research

增长催化剂和每股收益展望

雪佛龙在2025年11月1日公布了最新的季度财报。总体上这是一个相当强劲的财报,无论是从利润还是收入方面都超出了共识预期。调整后的每股收益达到2.51美元,超出预期0.09美元。GAAP每股收益也超出预期,为2.48美元,超出预期0.15美元。该季度的收入为506.78亿美元,超出预期16.3亿美元。

诚然,目前仍存在一些不利因素,上一季度的比较并不都是不利的。例如,尽管营收超出了市场预期,但同比下降了约6%。同样,上一季度每股收益的同比降幅更大(约28%)。主要的不利因素是成品油销售的利润率较低,以及价格变现的减少。在最近的中期,这些不利因素对经营业绩产生了负面影响。

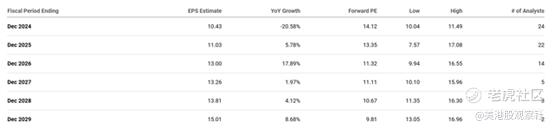

这些逆风可能会持续一段时间。因此,第四季度以及整个2024财年的收益比较可能会保持不利。这些影响也在以下雪佛龙的共识每股收益预测中得到了体现。如图所示,对于整个2024财年,每股收益估计为10.43美元,同比下降了20.58%。

然而,共识预计从2025年开始将会有更好的经营结果。二叠纪盆地的强劲产量以及PDC Energy的加入应该会在未来几年支持业绩。另一个关键的积极催化剂涉及其与赫斯的合并。该公司与赫斯的合并已经通过了联邦贸易委员会的反垄断审查。这满足了完成交易的重要条件。

估值和股息收益率

根据上述预测的每股收益,雪佛龙的市盈率在绝对和相对意义上都非常合理。对于2024财年,前瞻性市盈率估计为14.12,对于一个行业领导者来说,在其他方面非常高的股票市场中,这是一个非常合理的比率。然后,根据预测的每股收益恢复,市盈率预计将在2025年下降到13.35。该比率将在随后几年进一步下降到个位数范围(到2029年仅为9.81倍)。

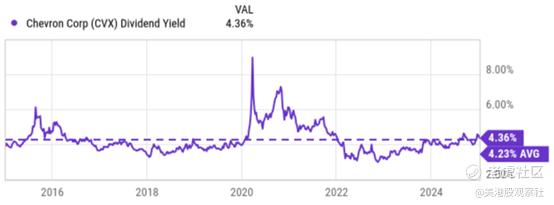

作为股息冠军,雪佛龙的股息收益率为另一个确认其具有吸引力的估值提供了依据。如下图所示,其股息收益率目前为4.36%。长期(比如过去10年)的平均股息收益率为4.23%。因此,当前的收益率略高于历史平均收益率,表明估值具有吸引力,并且也提供了有意义的下行保护。

其他风险和总结

在下行风险方面,有一些正在进行的不确定性值得关注。首先,雪佛龙正在重组其能源组合,这些重组工作可能会在短期内增加成本和减少收入。以最新为例,它最近同意将其在Athabasca油砂项目和Duvernay页岩中的权益以65亿美元的价格出售给Canadian Natural Resources。根据该协议,这些资产去年为总产量贡献了84,000桶油当量/天的净产量。这一举措反映了雪佛龙之前宣布的计划,即到2028年剥离100亿至150亿美元的资产,以优化其全球能源组合。

其次,上述与赫斯的合并仍面临不确定性。例如,该交易仍需等待与埃克森美孚的仲裁案,该案涉及该公司对赫斯的圭亚那资产的优先购买权的主张,计划于2025年5月进行。

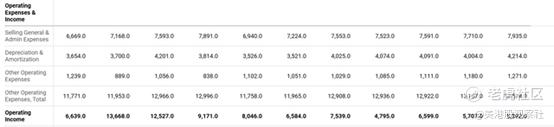

最后,公司的利润在最近几个季度一直受到运营成本上升的影响,如下图的利润表所示。随着通胀保持高位,这种压力可能会持续存在。尽管如此,积极的一面是,公司已经实施了成本削减措施来对抗这种压力。鉴于其宣布的措施,预计到2026年底其费用将降低20亿至30亿美元。

总体而言,雪佛龙提供了一个引人注目的机会,正如当前情绪所表明的那样。确实存在一些每股收益逆风,如其最新的财报和每股收益预测所示,但这些只是暂时的,预计从2025财年开始,随着许多催化剂的推进,每股收益将显著恢复/增长。尽管存在这些催化剂,估值非常合理,无论是从市盈率还是特别是从股息收益率的角度来看。总体而言,在当前条件下,负面因素已经被过度计入,而正面因素被低估。因此,风险/回报比偏向正面。

$雪佛龙(CVX)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56