国产替代率不足5%,厦门光刻胶“出货王”冲刺IPO

国产替代一直是半导体领域近几年的核心议题,半导体产业链当中,光刻机、光刻胶、电子气体等领域因其不足5%的极低国产替代率,受到广泛关注。

近期,科创板迎来一家光刻胶公司冲击上市。

格隆汇新股获悉,12月26日,厦门恒坤新材料科技股份有限公司(简称“恒坤新材”)向上交所科创板递交招股书,保荐机构为中信建投证券股份有限公司。

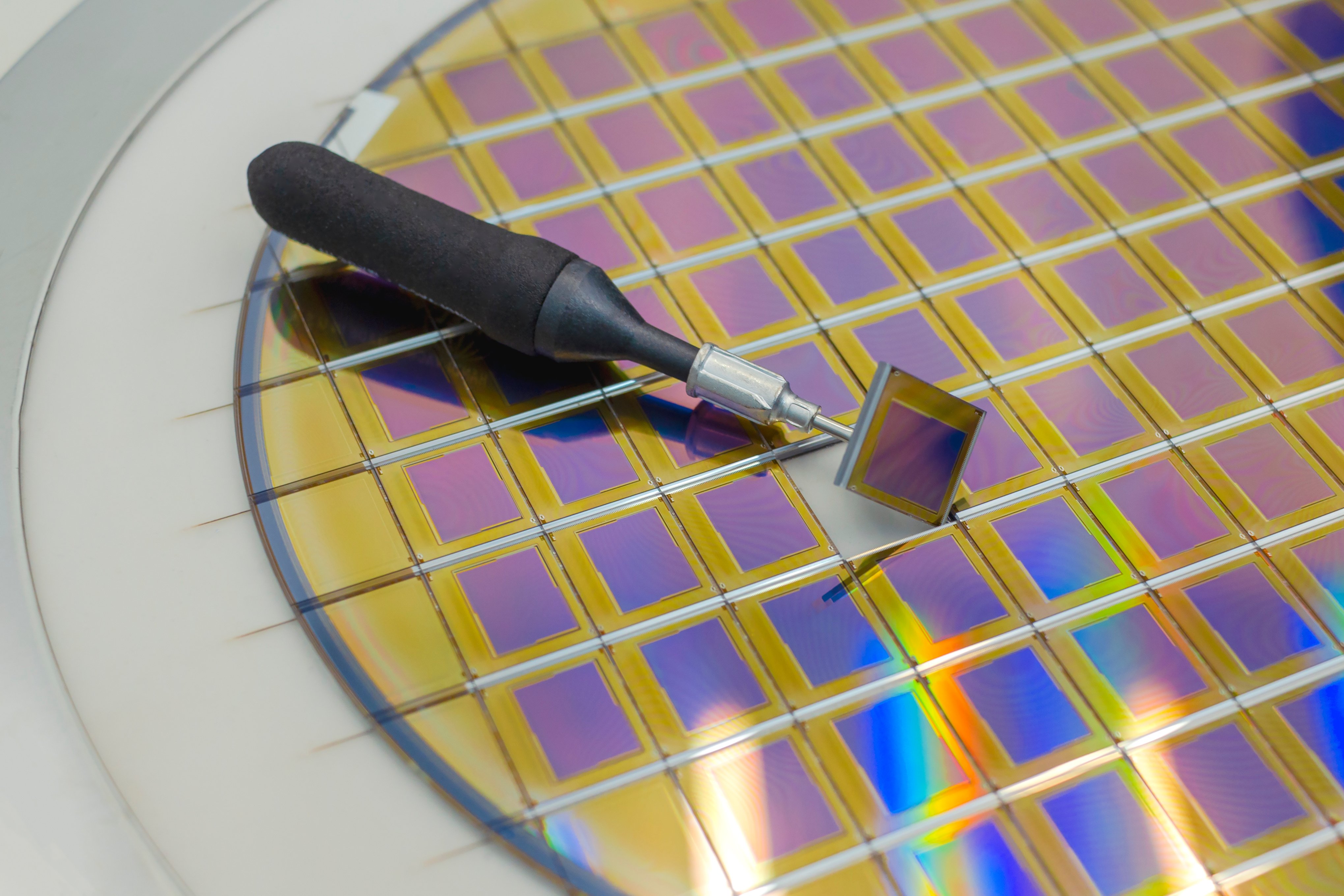

恒坤新材成立于2004年,总部位于厦门市,主要从事光刻材料和前驱体材料等产品的研发、生产和销售。

公司的创始人易荣坤出生于1971年,本科学历。创业之前曾任恒坤工贸执行董事兼总经理;2004年创办恒坤新材后,先后担任总经理、监事、董事长等职务;2017年2月至今,任恒坤新材总经理。

本次发行前,易荣坤通过直接和间接的方式合计控制公司35.65%的表决权。除易荣坤外,其他任一单一股东持股比例均不超过5%。

公司在发展的过程中,一共进行了12轮增资,吸引了不少知名投资机构的参与,包括深创投、漳州高新、淄博金控等国资股东。

2022年12月6日,公司完成最后一轮增资,其投前估值不高于45亿元。

公司本次拟募资12亿元,募集资金将投资于集成电路前驱体二期项目、SiARC开发与产业化项目和集成电路用先进材料项目。

01

在自研产品的驱动下,营收稳步提升

恒坤新材的发展过程并非一帆风顺,其主营业务在2014年经历了一次转型。

公司成立之初主要专注于光电膜器件及视窗镜片产品;不过,自2014年起,公司推进筹划业务转型,并确定以集成电路领域关键材料为业务转型战略方向,转型之初以引进进口产品为主。

2017年,公司引进的进口光刻材料与前驱体材料陆续通过多家境内主要12英寸集成电路晶圆厂验证,并实现常态化供应。

不过,公司也在逐步实现自主研发突破。2020年以来,公司自产光刻材料与前驱体材料陆续通过多家客户验证并实现销售,并在2022年实现自产产品销售收入突破亿元大关。

目前,恒坤新材是中国境内少数具备12英寸集成电路晶圆制造关键材料研发和量产能力的创新企业之一。

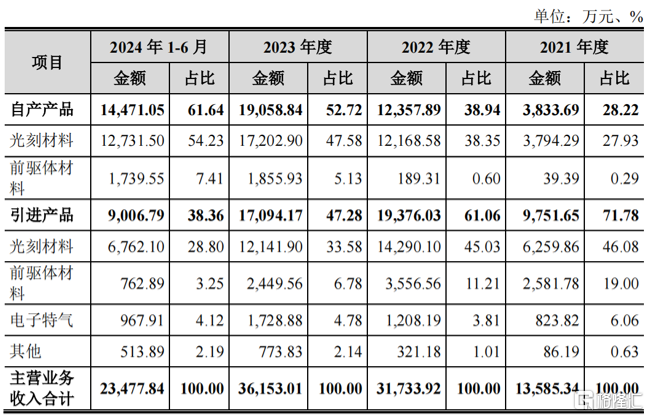

2021年至2024年1-6月,公司自产产品占主营业务收入的比例由28.22%提升至61.64%,引进产品的占比由71.78%下降至38.36%。

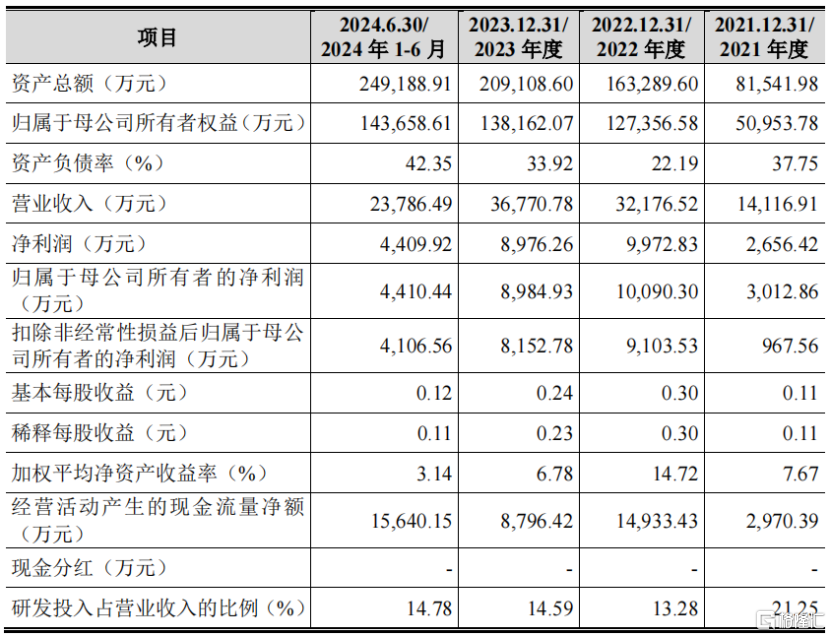

在自产产品的驱动下,公司的营收稳步增长,但归母净利润存在波动。

2021年、2022年、2023年及2024年1-6月(报告期),恒坤新材实现营业收入分别为1.41亿元、3.22亿元、3.68亿元和2.38亿元,最近三年年均复合增长率达到61.39%。

同期,归母净利润分别为3012.86万元、1.01亿元、8984.93万元、4410.44万元。

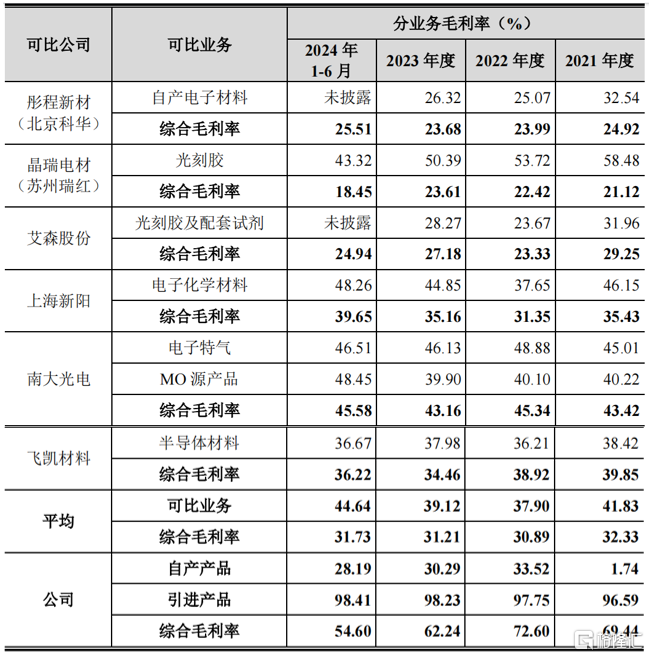

报告期内,恒坤新材的综合毛利率为69.44%、72.6%、62.24%、54.6%。

其中引进产品的毛利率保持在96%以上,且稳步提升;自产产品的毛利率由2021年的1.74%提升至2022年的33.52%,后小幅下滑至2024年1-6月的28.19%。

2021年,公司自产产品尚处于产能爬坡阶段,收入规模较小,单位成本较高,因此毛利率明显低于同行业上市公司可比业务平均水平。

2022年以来,随着公司自产产品收入不断提升,毛利率呈上升趋势,处于同行业上市公司可比业务毛利率中间水平。报告期内,公司引进产品采用净额法确认收入,毛利率较高,与同行业可比公司不具有可比性。

不过,尽管引进产品的营收占比已经降至40%以内,但是其毛利占比依然高达68.48%,仍是公司重要的利润来源之一,未来自研产品还需继续发力。

政府也给与了公司较大的支持,报告期内恒坤新材获得的计入当期损益的政府补助累计达7474万元,对公司利润总额的贡献超过15%。

02

依靠“引进、消化、吸收、再创新”路径,打破国外垄断

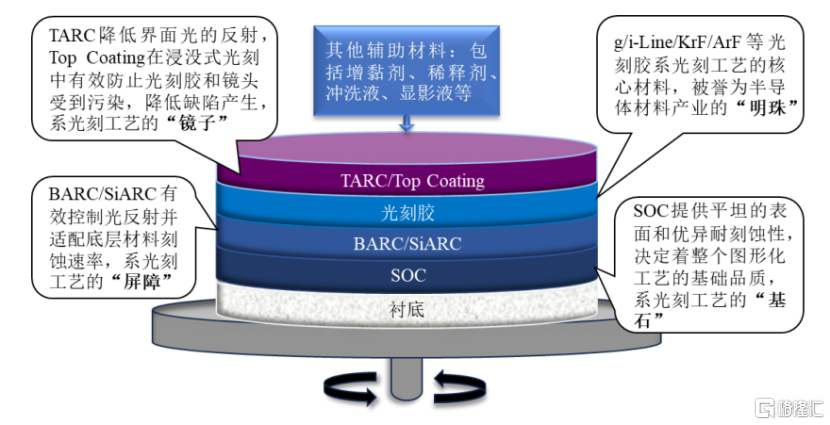

恒坤新材的产品主要应用于先进NAND、DRAM存储芯片与90nm技术节点及以下逻辑芯片生产制造的光刻、薄膜沉积等工艺环节,系集成电路晶圆制造不可或缺的关键材料。

报告期内,公司已量产供货产品包括SOC、BARC、i-Line光刻胶、KrF光刻胶等光刻材料以及TEOS等前驱体材料,量产供货款数随着产品验证通过而持续提升。

同时,公司持续开发新产品,包括ArF光刻胶、SiARC、TopCoating等光刻材料和硅基、金属基前驱体材料均已进入客户验证流程。截至报告期末,公司自产产品在研发、验证以及量供款数累计已超过百款。

此外,在境内集成电路供应链安全需求增加背景下,恒坤新材依靠对集成电路晶圆制造各类工艺的专业理解与技术积累,引进销售进口光刻材料、前驱体材料、电子特气及其他湿电子化学品等集成电路关键材料,创新性地走出了一条“引进、消化、吸收、再创新”的发展路径。

公司客户涵盖了多家中国境内领先的晶圆厂,已实现境外同类产品替代,打破12英寸集成电路关键材料国外垄断。

报告期内,恒坤新材前五大客户(同一控制下合并计算)的收入占主营业务收入的比例均超过了97%,其中2024年1-6月对客户A的销售收入占比达63.85%,客户集中度较高。

当然,这是由行业特征决定的。公司产品目前主要应用于集成电路领域,下游客户主要系晶圆厂,行业集中度较高致使客户集中度较高。

03

光刻材料细分领域国产第一

根据弗若斯特沙利文统计及预测,境内集成电路关键材料市场规模总体从2019年664.7亿元增长到2023年1139.3亿元,年复合增长率为14.4%,预计2028年市场规模为2589.6亿元。

其中,预计前道工艺对应制造材料增长幅度将高于后道工艺封测材料增长幅度。

制造材料中,硅片、光刻材料、掩模板、电子特气占比较高。以2023年为例,硅片市场在晶圆制造材料市场中占比为33.1%,位列第1位,光刻材料、掩模板、电子特气分别位列第2、3、4位,占比分别为15.3%,13.2%,13.2%。抛光材料、前驱体材料、湿电子化学品、溅射靶材等材料占比均在2%-7%之间。

同时,各大类材料又包括几十种甚至上百种具体产品,细分子行业多达上百个,关键材料产业呈现种类繁多、细分市场相对较为分散的特点。

现阶段,境内光刻材料与前驱体材料仍然系由境外厂商占据主要市场份额,境内关键材料企业虽然已有突破,但是尚未在先进技术节点形成大规模替代的局面。

以公司自产光刻材料为例,根据弗若斯特沙利文市场研究,在12英寸集成电路领域,i-Line光刻胶、SOC国产化率10%左右,BARC、KrF光刻胶国产化率1-2%左右,ArF光刻胶国产化率不足1%。

在未来一定时期内,境内关键材料企业仍将以国产化应用为主要突破方向。公司是境内少数实现光刻材料与前驱体材料量产供货企业之一,根据弗若斯特沙利文市场研究,2023年公司SOC与BARC销售规模均已排名境内市场国产厂商第一位。

截至报告期末,公司自产产品已实现或正在尝试替代的境外厂商包括美国杜邦、日本合成橡胶、信越化学、BrewerScience、东京应化、富士胶片、日产化学以及德国默克等。

总体而言,恒坤新材所处的光刻材料以及前驱体材料赛道目前国产替代率不高,未来在国产替代的浪潮下,还有较大的增长空间。公司能否持续深耕高端赛道,与国际巨头一较高下,让我们拭目以待。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47