2025,说一个看得懂的收益增强新选择!

往事清零,又是新一年开始。面对2025年的全新进度条,你是否已立下新Flag,并迈出了第一步?对于普通投资者而言,当下不仅是设定目标、重新出发的好时机,更是审视和调整投资策略的关键时刻。

回顾2024年,A股市场先抑后扬,后续行情虽以震荡为主,但整体涨势仍在,上证指数年内涨幅超12%;债市同样整体上涨,但波动犹存。在这个充满变数的市场环境中,选择一个合适的投资工具,攻守兼备,或更能为财富增长增添一份信心。(数据来源:Wind,统计于2024年1月1日-2024年12月31日。)

低利率时代,股债双赢配置或更出彩

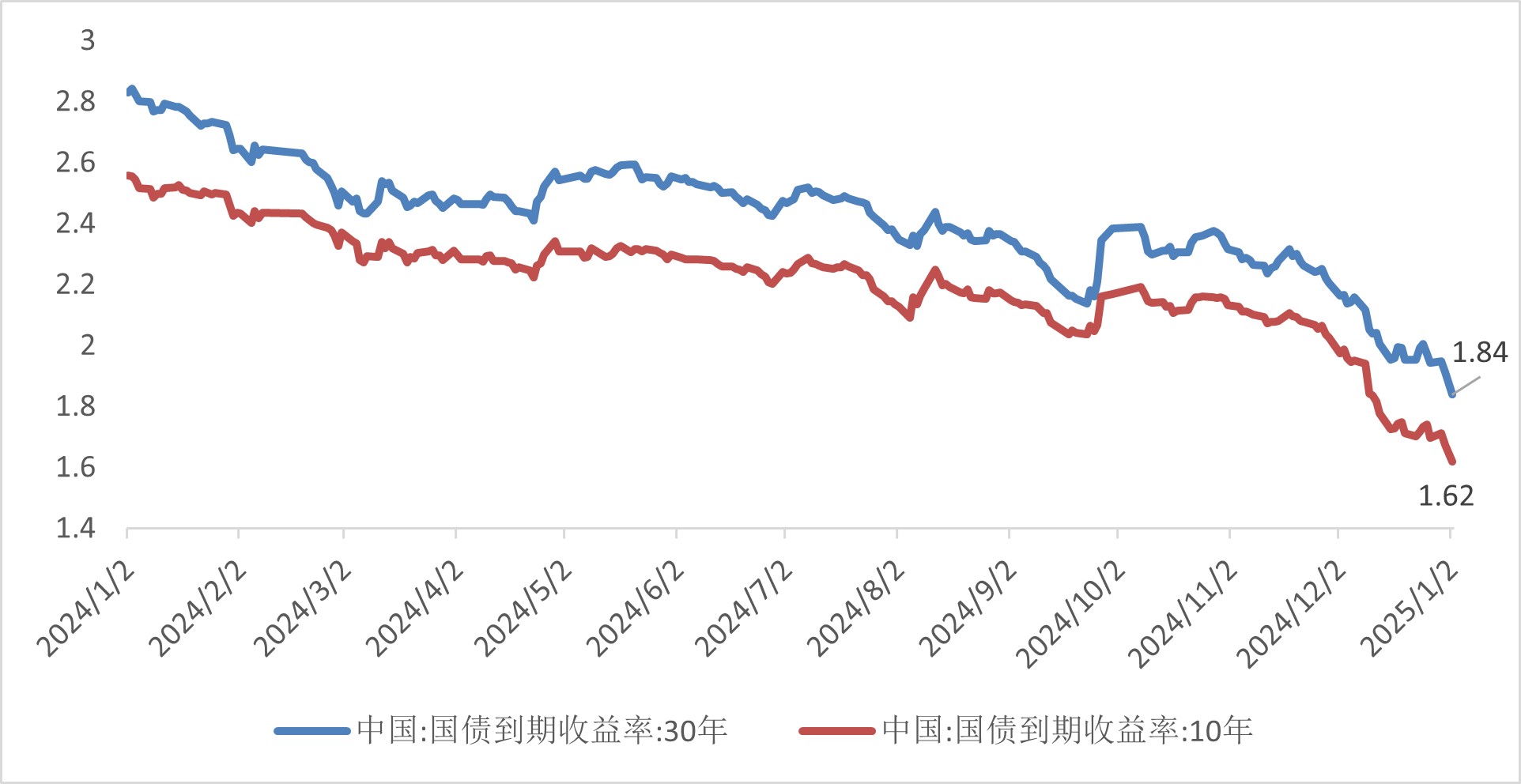

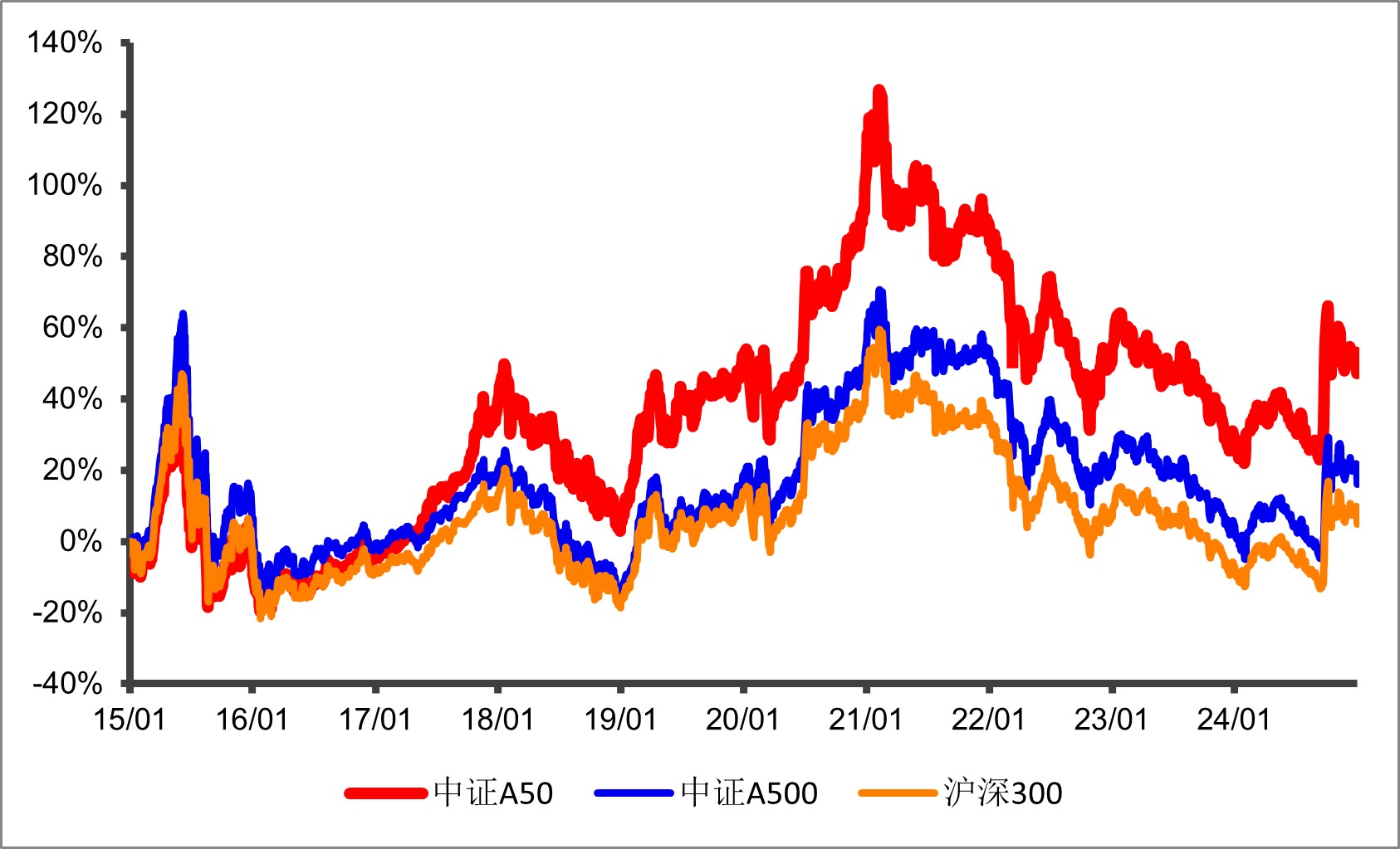

自去年11月以来,债市利率持续下行。截至2025年1月2日,我国10年期国债收益率降至1.62%,再创新低;而超长债30年国债收益率也达1.84%,触及历史新低。可以说,国债收益率已全面开启“1”时代。

2024年初以来国债收益率走势表现(%)

(数据来源:Wind,统计于2024年1月1日-2025年1月2日,市场有风险,投资须谨慎。)

作为无风险收益重要参照指标,长期国债收益率的持续下行,或意味着国内已步入低利率投资时代。从投资者角度来看,仅依赖纯固收资产可能难以达到过往收益目标,适当增配风险资产,并加以一定的风险控制以增厚收益,可能不失为一个较好选项。

从后续表现来看,股债市场或出现双牛格局。一方面,宽松货币政策有助于债市维持牛市基础,长端利率预计将震荡下行;另一方面,A股已经历长时间调整,悲观预期大幅出清,决策层对经济形势与资本市场的积极态度转变,以及资本市场改革提升股东回报等,股市底部已现。

低利率时代,大家不妨提前做好相应规划与准备,以应对相关趋势带来的影响。

投资看得懂,才更安心!

过往的债基增强策略,通常采取“纯债资产打底,含权资产增强”的方式实现。纯债资产部分主要依靠基金经理个人丰富的管理经验,完成债券投资和交易,并累积收益;而含权部分,也通常采取配置含权可转债或权益个股方式,以期获得组合超额收益。如此一来,对于基金经理的能力要求更为苛刻,需要在股债两个市场中反复比较,精心耕耘,并严控组合整体风险。而作为基金持有人,我们唯一能做的就是充分相信管理人,并接受最终的投资结果。

有没有一种新策略?在股债搭配的基础上,主打一个更透明、更省心。让基金持有人能够看得懂产品底层资产配置思路,组合变化更透明。在当前市场环境下,或许能成为投资者想求稳又求赢的新选择!

平安盈弘6个月持有债券(FOF)(A类022682;C类022683)就是平安基金在2025年新年重磅发行的新思路基金。该基金未来将通过大类资产合理配置及基金精选策略,在控制整体下行风险前提下,力争实现基金资产持续稳健增值。同时,拟任基金经理为高莺,现任平安基金养老投资总监。曾在全球顶尖资产管理公司“太平洋投资管理公司”(PIMCO)工作近10年,曾主管超过2000亿美元金额的机构客户资产配置策略设计和咨询业务。为200多家大机构客户包括401k计划赞助商、理财顾问及咨询公司提供资产配置解决方案和相关研究。

其具备较丰富的资产配置经验,后续将和投资团队一起,长期为新产品保驾护航。

投资比例这样配,看得懂

首先,80%以上的基金资产将配置债基做收益打底,当预期信用利差走阔时,则降低信用债配置;而当预期期限利差走阔时,则降低利率债配置。

其次,10%的基金资产将配置权益核心宽基指数基金,比如中证A50指数基金,预计权益资产与债券类资产投资比例为1:9。最后,小于3%的基金资产将择机小幅参与全球化多元资产配置,如美股、美债、黄金等,持续为投资者争取超额收益。

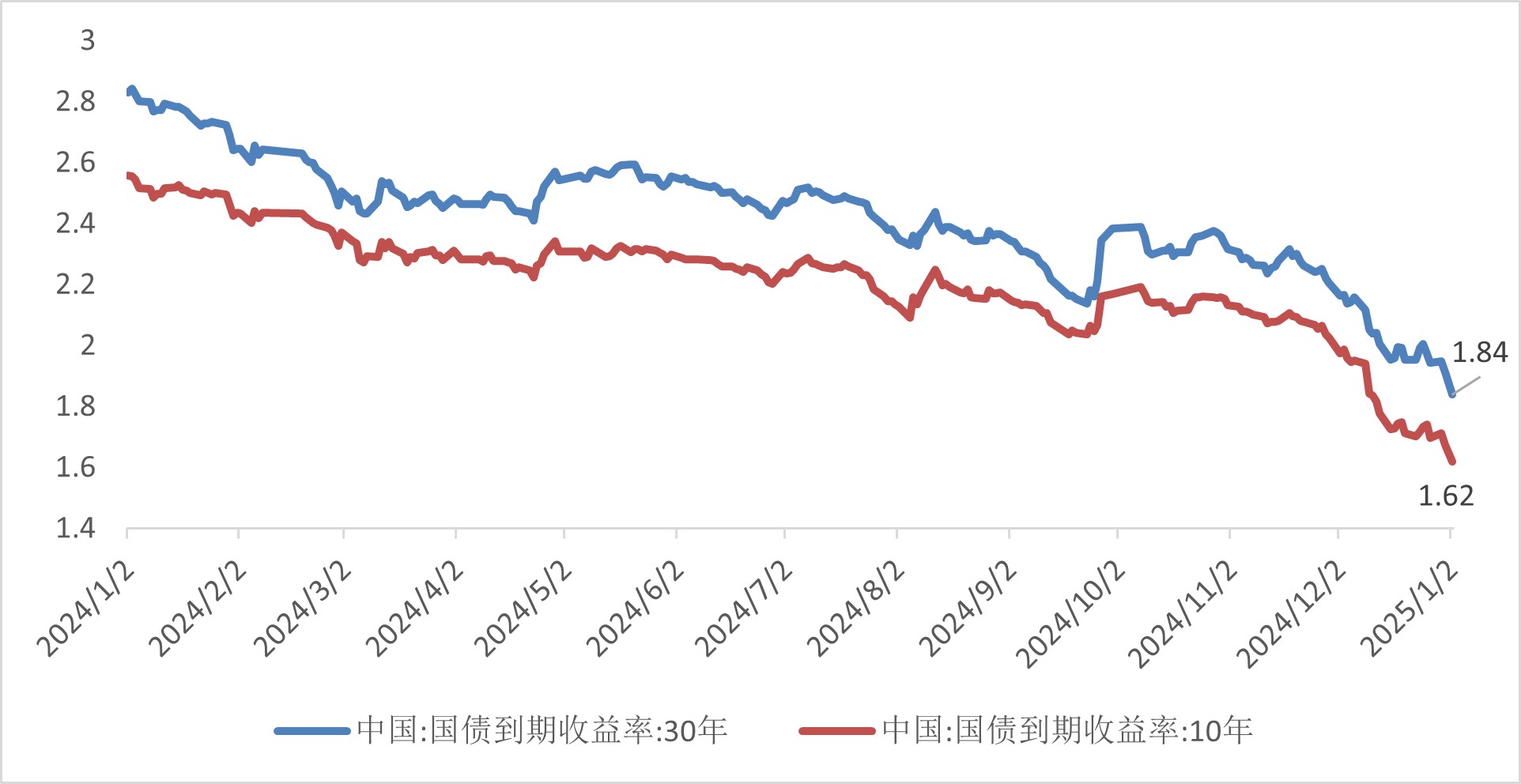

根据数据测算,当中证A50与债基配置比为1:9时,相关投资组合10年间年年正收益,累计收益超61%。

模拟回测中证A50与债基配置1:9时收益表现

数据来源:Wind,统计于2015年1月1日-2024年12月10日,权益仓位配置中证A50全收益指数,固收仓位配置中债新综合财富指数,权益仓位恒定10%,年化公式为((1+区间收益率)^(365/区间自然日))。

注:根据本基金合同,基金对于权益资产的投资范围并未有进一步明确约束,基金经理可以根据产品定位、自身风格和现阶段市场条件在合同允许的范围内自主选择适合的权益投资策略,本基金现阶段主要看好中证A50指数基金的投资机会。后文产品策略模拟测算中如无特别说明,均以中证A50指数作为权益资产的代理变量,测算结果不作为收益保证,仅供参考。

基金经理这样管,抓得住

该基金不仅投资配置看得懂,投资策略同样成熟高效。债券方面,主要基于量化模型和主观判断,先确定债券配置仓位,再精选绩优债基投资;同时通过场内债券ETF在久期上做交易。此外,久期控制以市场纯债基金中位数久期为中枢,基于投资观点进行适度偏离。

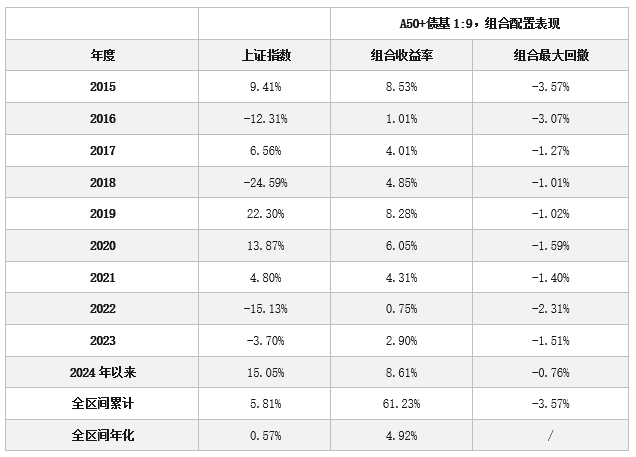

权益方面,该基金当下看好中证A50指数基金投资机会,在强预期弱现实环境慢牛行情中,A股核心大盘龙头仍是权益配置压舱石。数据显示,中证A50指数长期业绩大幅超越市场主要宽基,收益相对更有弹性。

自2015年以来中证A50指数走势表现

(数据来源:Wind,统计于2015年1月1日-2025年1月2日,指数过往仅供参考,不预示未来表现,市场有风险,投资须谨慎。)

市场普遍认为,2025年在积极货币和财政政策引导下,权益市场和债券市场都蕴含着较好的投资机会。如何稳健把握这些机遇?答案或是——借道1月8日全新首发的平安盈弘6个月持有债券(FOF)(A类022682;C类022683),以债基打底,辅权益增强,在变化多端的股债市场中扬帆起航。

风险提示:本产品风险等级R2(中低风险)。基金有风险,投资需谨慎。本基金对投资者认购或申购、转换转入的每份基金份额设定6个月最短持有期限,基金份额持有人在6个月最短持有期限内不得赎回,投资者将面临在开始办理赎回和最短持有期限届满前资金不能赎回的风险。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

基金经理从业经历说明:高莺,美国爱荷华州立大学博士,证券从业经历自2008年1月1日起,曾先后担任联邦家庭贷款银行资本市场分析师、美国太平洋投资管理公司(PIMCO)养老金投资部投资研究岗。2019 年 1 月加入平安基金管理有限公司,投资管理年限5年,投资管理经历自2019年6月起,现任 FOF 投资中心养老金投资团队投资执行总经理。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,全面认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、 投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,理性判断市场,谨慎做出投资决策。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47