债圈狂欢!10年期国债收益率直逼1.81%屡创新低,什么信号?

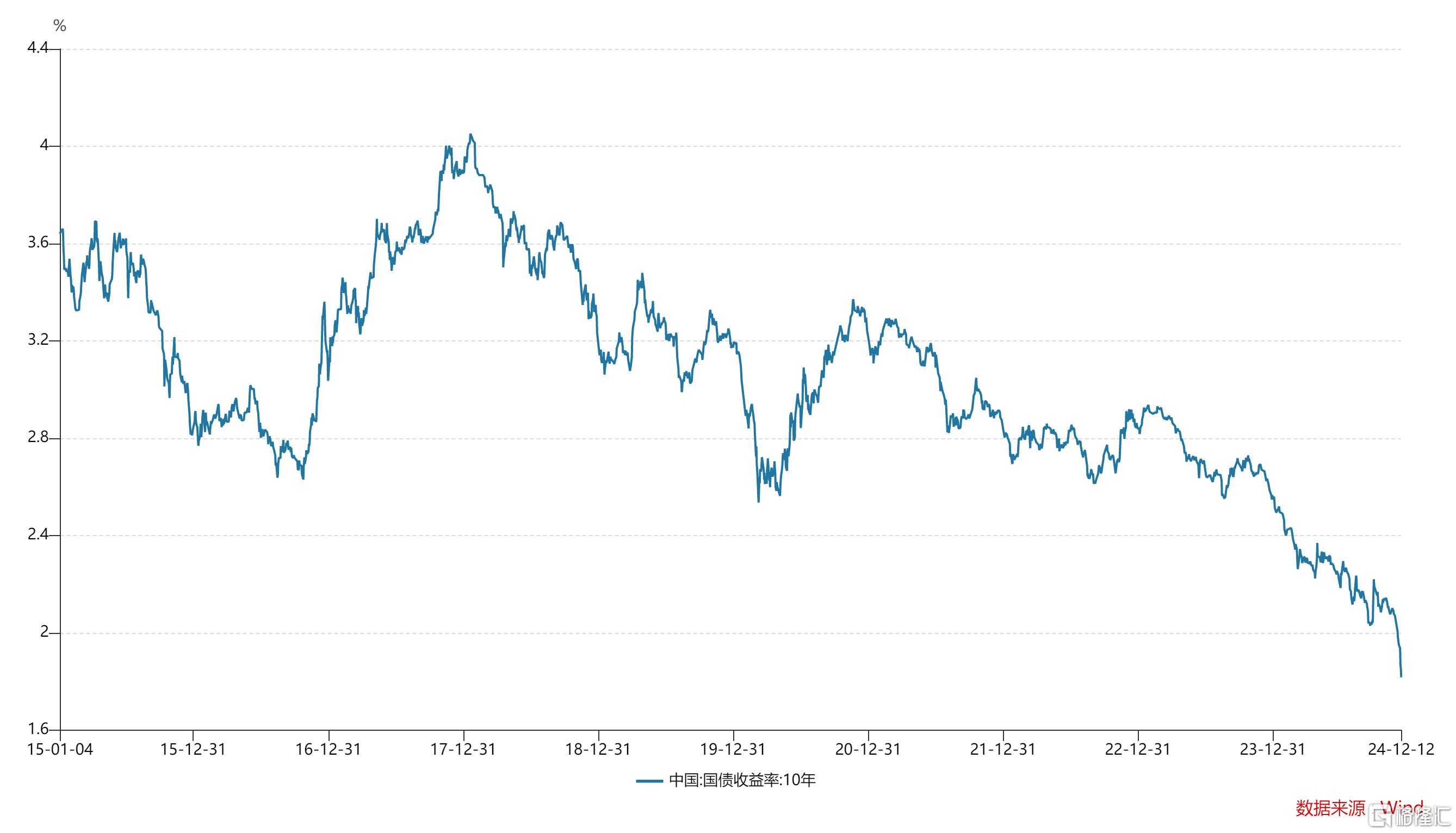

10年期国债收益率继上周历史性下破2%后,本周继续一路下行并刷新历史新低。

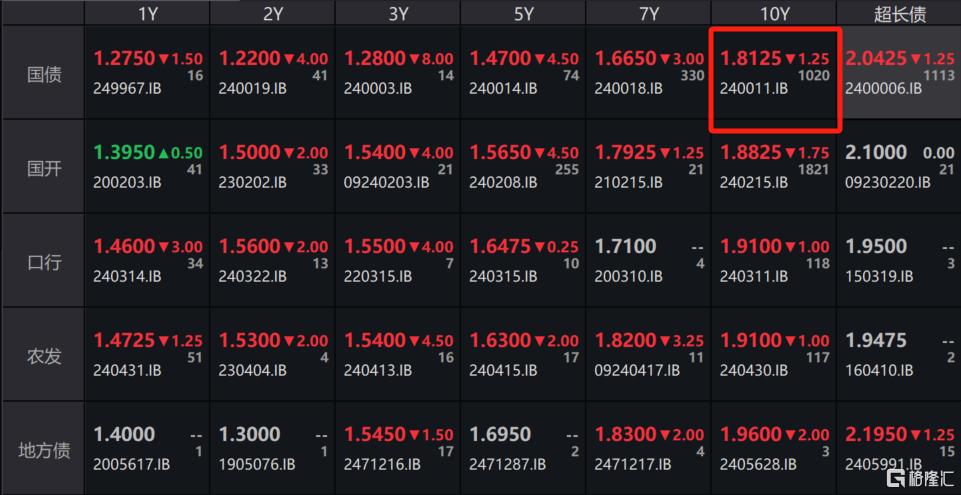

12月12日,10年期国债收益率进一步下降至1.8125%,再创历史新低。其他各期限国债收益率均下跌。

自2020年12月以来,10年期国债收益率从3.27%逐步下滑至2%以下。近一月,10年期国债收益率先后下破2.0%、1.9%、1.85%等关口,整体降幅近30bp。

数据统计区间:2015/1/4-2024/12/12

10年期国债收益率在一定程度上代表了国内的无风险收益率,国债收益率与国债价格之间成反比关系。国债收益率下行,也就意味着债券价格上涨。

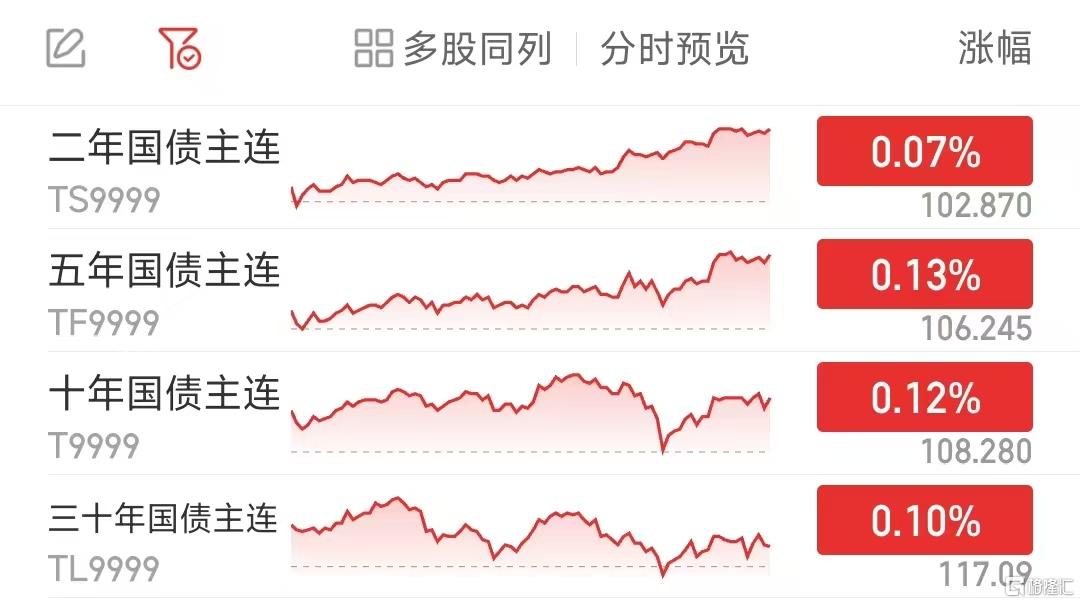

今日,30年期、10年期、5年期、2年期国债期货再度走高,盘中均创新高,截至收盘,30年期国债期货主力合约上涨0.1%;10年期国债期货收盘涨0.12%;5年期国债期货、2年期国债期货涨0.13%、0.07%。

近期债券ETF的涨幅也很可观,多只债券ETF续创新高。其中可转债ETF、上证可转债ETF近60日涨14.32%,11.04%。

如何理解国债收益率的下行?

12月2日,10年期国债利率下行到1.98%,跌破2%的关键点位,随后进一步下行,截至12月12日下行1.81%。

东吴证券认为,10年期国债收益率屡创新低,是三重因素叠加的结果:

第一,从2024年12月初以来,降准预期发酵。在此前9月24日的会议上,央行行长潘功胜表示将在年内择机降准。2024年将过,加之近期用于置换存量隐性债务的专项债发行规模较大,市场预期用于补充银行体系流动性的降准将在近期落地。

第二,11月29日市场利率自律机制公布的两项倡议,引导广谱利率下行。该倡议主要针对货币政策传导过程中的堵点,例如高息的非银同业存款和银行对公客户长期限存款协议等。受此影响,部分配置需求从存款向债券转移。

第三,基于对2025年利率或将下行判断,市场参与者产生的“抢配”行为。

东方金诚研究发展部执行总监冯琳认为,10年期国债收益率持续下行的主要原因或是当前债市多头情绪占优,市场走强惯性仍在,以及年底配置盘抢跑行情仍未结束。

“债牛”行情将延续?

今年以来,资产荒行情持续演绎,10年期和30年期国债收益率持续走低,债券市场也因此走出了史诗级别的“债牛”行情。

接近年底,中小银行、保险机构、资管机构配置长短利率债需求旺盛,往往会带动国债收益率下行。

展望2025年,银行与保险等机构配置债券的需求可能持续增加,理财和基金规模增速不确定加大,央行购买国债进行货币投放将加大债券市场需求,加剧市场资产荒。此外,优化非银同业存款利率自律管理的倡议意味着同业存款利率趋降,利率延续下行趋势,比价优势下,关注同业存单、高等级久期债券的配置机会。

国联证券指出,从收益率曲线上来看,当前曲线呈牛平趋势,后续仍有走陡空间,在降准预期下,短债确定性或高于长债。品种策略上来看,同业存单收益率或存在一定的下行空间,化债背景下城投债存在机会。

国盛证券预计,2025年债市供需缺口可能比今年走阔,广谱利率仍处下行趋势。

长城证券认为,虽然明年整体降准降息幅度大概率不会弱于今年,在超强的“做多流动性”下,债市的牛市基础不会轻易改变,至少在上半年较难改变。一国利率在进入2.0%甚至2.0%以下之后,政策利率的降息对于无风险利率的下降影响可能存在边际递减效应,因此明年的债市整体趋势可能是“趋势还在,效应递减”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47