关于美国经济2025年的8个焦点问题

本文来自格隆汇专栏:陶川,作者:裴明楠

展望2025年美国经济前景,我们聚焦8个问题,从政策到经济、从居民部门到企业部门、再到美元和美联储,探讨2025年美国经济的“已知”和“未知”。

Q1: 特朗普2.0的“政策牌”有何线索?

Q2: 2025年美国经济预测

Q3: 如何评估美国的“再通胀”风险?

Q4: 居民消费韧性会持续吗?关税有多大影响?

Q5: 美国企业资本开支在2025年有何变化?

Q6: 移民政策有何经济影响?怎么看明年的就业?

Q7: 美元的“三大支柱”动摇的可能性?

Q8: 美联储降息路径的权衡?

Q1:特朗普2.0的“政策牌”有何线索?

2026年11月中期选举后,特朗普大概率面临“府院分裂”情景,2025-2026年将是特朗普的执政“黄金期”。本次大选中,共和党拿下参议院100个席位中的53个,拿下众议院435个席位中的220个,在众议院中的席位占比仅50.6%,处于历史低位。2026年11月中期选举后,众议院大概率归属民主党,此后特朗普再想推动大型法案将更困难。

对特朗普来说,必须国会投票批准才能落地的政策包括:减税永久化、取消最惠国待遇、取消美国教育部、对国家移民和庇护制度的持久改革、废除《通胀削减法案》的拨款等。特朗普或大力推动这些法案在中期选举前落地。

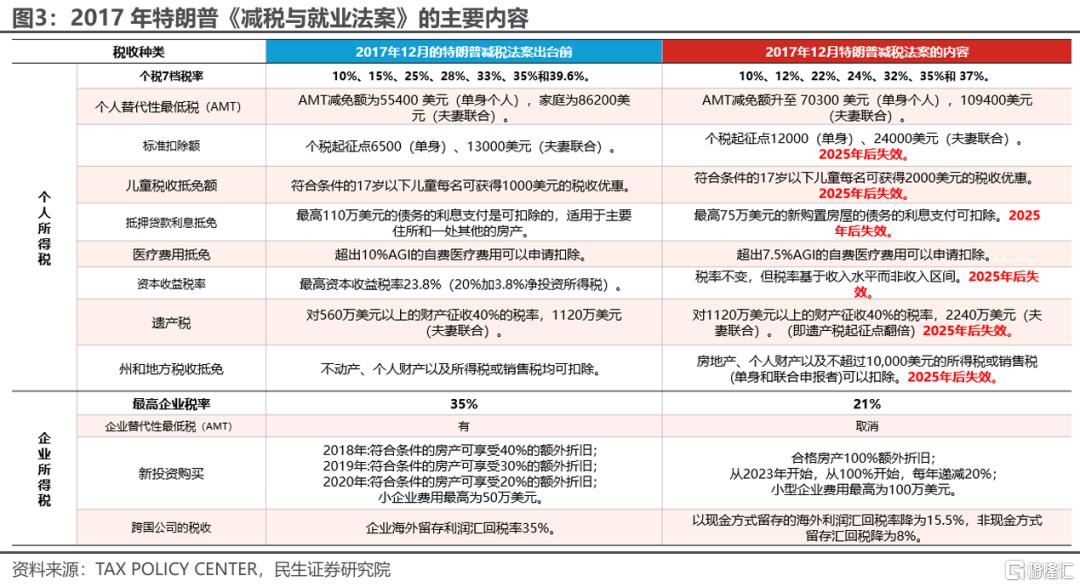

减税永久化,落地的紧迫性最高。特朗普《2017年减税与就业法案》的不少条款将在2025年年底到期,包括提高个人所得税的起征点、扩大儿童税收抵免、调整资本利得税和遗产税等。预计2025年底前,特朗普将通过“预算协调(Budget Reconciliation)”法案的方式将2017年减税全面永久化,并推出适量新的减税。

但预计特朗普进一步减税的增量或不大,关注明年债务上限提高的幅度。当前美国债务上限处于暂停状态,暂停将在2025年1月1日到期,预计新的《债务上限法案》将在年中签署,如果法定债务限额提升的幅度不大,那么进一步减税的空间将十分有限。减税永久化并不会显著改变2025年的经济轨迹。

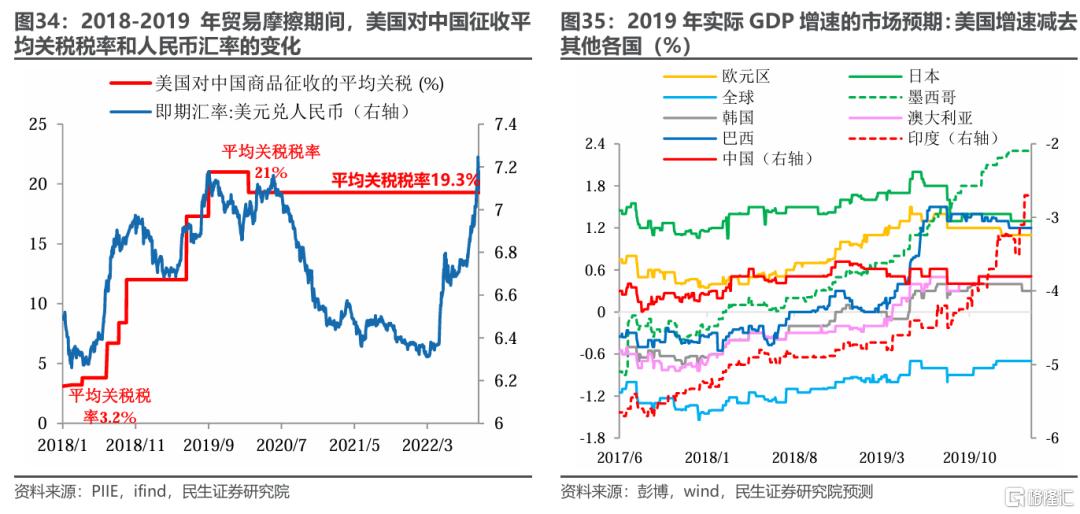

关税政策方面,特朗普或从明年一季度开始分阶段、分问题实施加征。当前美国对华商品征收平均关税税率约为19%,基准假设下,2025年或提升20个百分点至40%左右。

潜在的“关税牌”或分三部分:一是,可能在上任后对中国商品的关税普加10%,特朗普可以在上任后通过宣布“国家紧急状态”来实现加征关税;

二是,可能通过“301调查”“反倾销与反补贴调查”等方式,针对性的对部分的战略性商品加征更高的关税;

三是,在2026年11月中期选举之前,有可能落地新的贸易法案来重新定义中美贸易关系。

此外,减监管(尤其是能源和环境领域监管)和驱逐非法移民也是特朗普的政策重点,预计在明年1月起的“百日新政”中便会密集落地。

Q2:美国2025年经济增速如何?

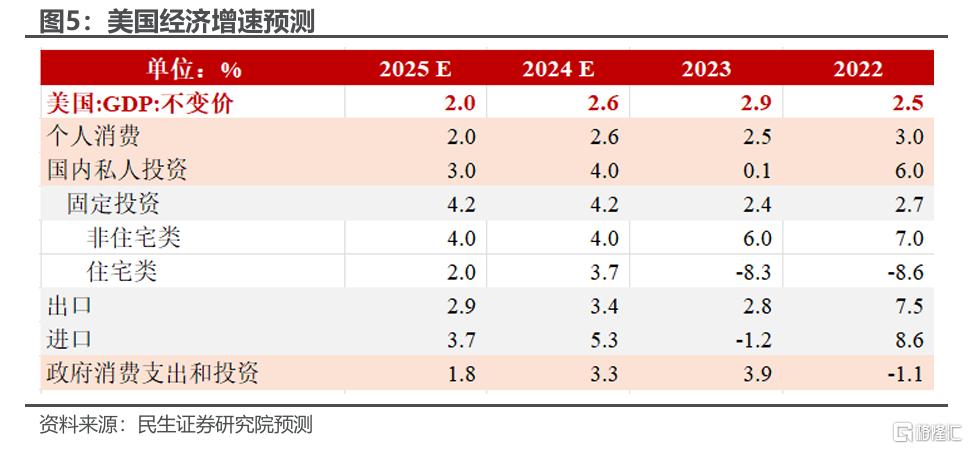

2024年前三个季度,美国实际GDP环比折年率分别录得1.6%、3.0%和2.8%,我们预计四季度增速有所回落,全年经济增速2.6%。

展望2025年,基准情形下,预计美国实际GDP增速在2%附近,经济增速回落的核心因素是财政对内需支持的退坡,其次是加息的部分效果传导滞后,此外,关税政策和驱逐非法移民将是美国经济放缓的新因素。

分项看,我们预计:个人消费增速放缓、非住宅固定投资增速基本维持、住宅投资增速回落、出口和进口增速双双下降、政府消费支出和投资增速大幅退坡。

Q3:如何评估美国的“再通胀”风险?

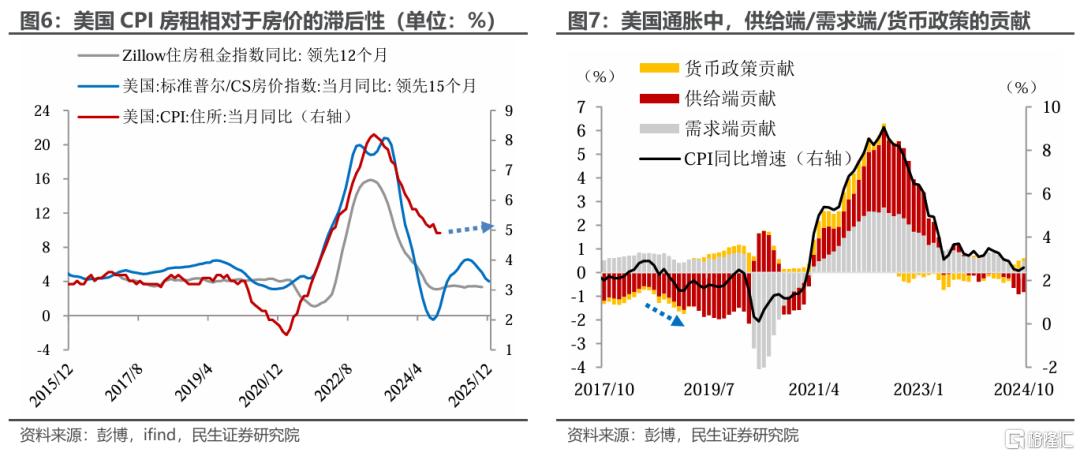

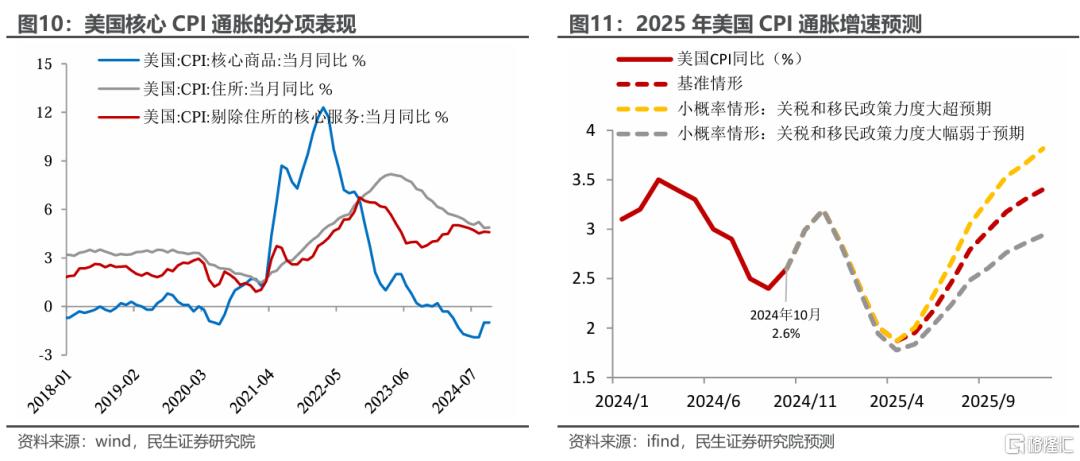

美国“再通胀”的担忧主要体现在三方面。一是核心商品通胀因关税而上涨;二是服务(非住房)通胀,由于移民政策而上涨。特朗普的政策或使美国“低价劳动力”显著流失,尤其休闲酒店业、运输服务业的薪资上涨,传导至服务价格。三是住房通胀,目前增速或已在筑底的拐点。

但我们觉得这三方面对2025年通胀的影响或有限。

首先,关税对消费品价格传导并非立竿见影,回看2018-2019年贸易摩擦,虽然核心商品通胀小幅上行,但在能源等分项的平衡下,美国总体CPI增速下降,2018年6月为2.9%到2019年2月降至1.5%。

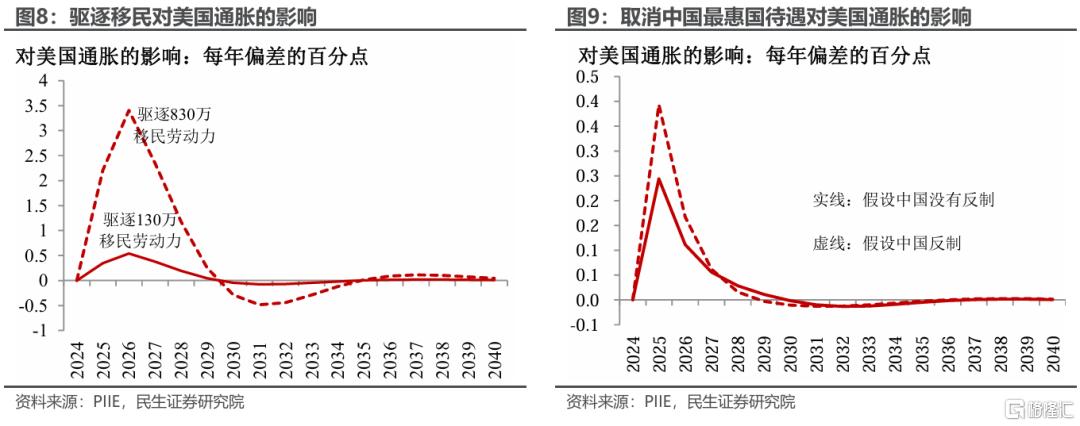

第二,大规模驱逐境内非法移民的难度较大,我们预计驱逐规模可能不到100万人/年。根据PIIE预测,这一规模对2025年通胀的影响仅有约0.3%(图8)

第三,CPI住房分项在2025年可能处于横向波动,从其和房价增速的滞后关系来看,住所CPI增速明年上升的空间有限(图6)。

特朗普的政策是影响通胀的关键变量,我们预计基准情形是,1)特朗普1月就职后即开启驱逐非法移民的行动,明年驱逐50~100万人,且新的非法移民流入大幅降低。2)2025年美国对华商品征收的平均关税税率提升20个百分点。3)减税永久化的法案在明年下半年通过,但对经济的边际影响不大。

在基准情形下,预计2025年美国CPI同比增速全年平均2.6%,节奏上呈“V型”走势,在年中降至2%、年末回升至3.4%。

小概率情形下,若关税和移民政策力度大超预期,那么CPI同比增速可能在明年下半年升至3.5%~4%区间。

Q4:居民消费韧性会持续吗?

关税有多大影响?

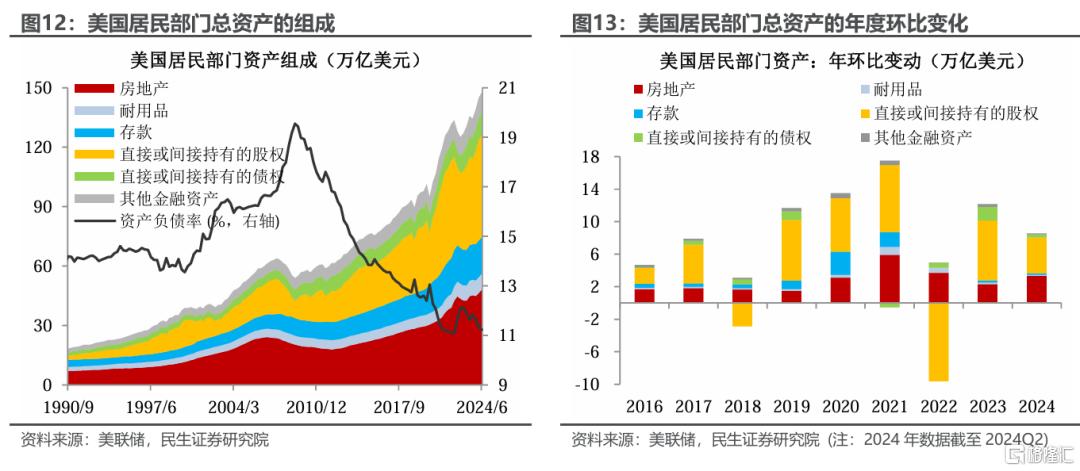

2024年美国消费维持韧性,得益于居民部门强劲的“两张表”。

居民消费支出=居民可支配收入×消费倾向,其中,“现金流量表”反映了可支配收入、“资产负债表”则影响消费倾向。

疫后美股和房价的大幅上涨,居民部门的总资产持续扩张,从2019Q4至2024Q2,居民部门的股权资产累计增长了49.4%,房地产资产累计增长了61.3%。

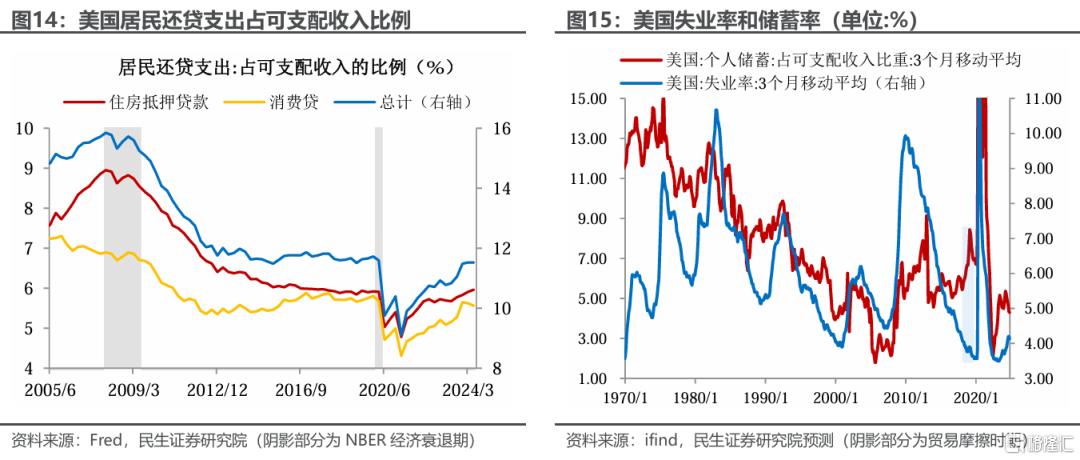

此外,由于2020-2021年利率维持极低水平,降低了购房成本,居民的负债端压力也较小,截至2024Q2偿债支出占可支配收入的比例略低于疫前。

“两表”的推动效应或在明年基本维持,但关税的不确定性将给消费带来额外阻力。往后看,只要美国股市和房价不“崩塌”,资产负债表就能继续充当居民消费的“基本盘”。但额外的阻力是关税对消费倾向的打击。2018年3月贸易摩擦开始发酵后,美国居民的储蓄率显著上升。2017年储蓄率均值为5.8%,2019年升至均值7.3%(图15)。

我们假设:2025年居民消费倾向(消费支出/可支配收入)将从当前的91.9%下降1.5个百分点至90.4%(图17);可支配收入增速在明年基本维持当前水平;结合我们对通胀的预测,测算2025全年居民消费实际增速将放缓至2.0%。

小概率情形下,关税加征幅度大超预期,消费倾向降至88.5%,那么2025年居民消费实际增速为0.6%。

Q5:美国企业资本开支

在2025年有何变化?

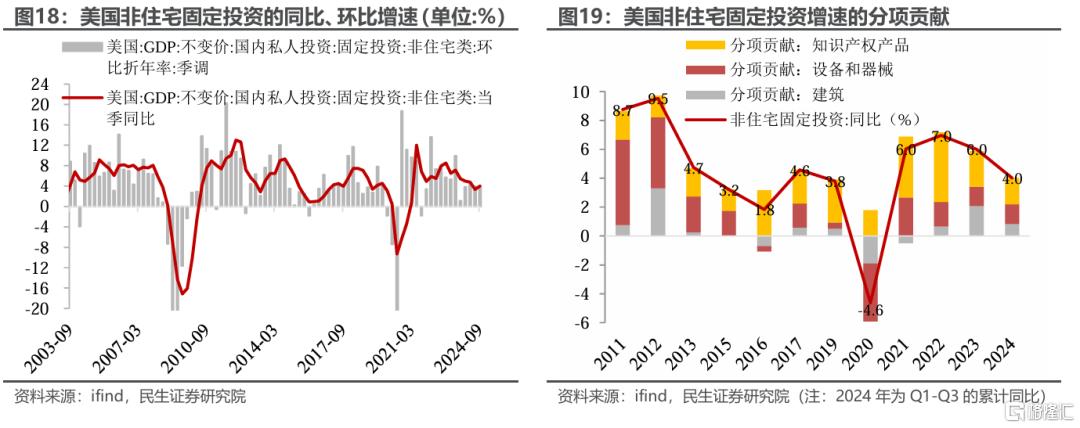

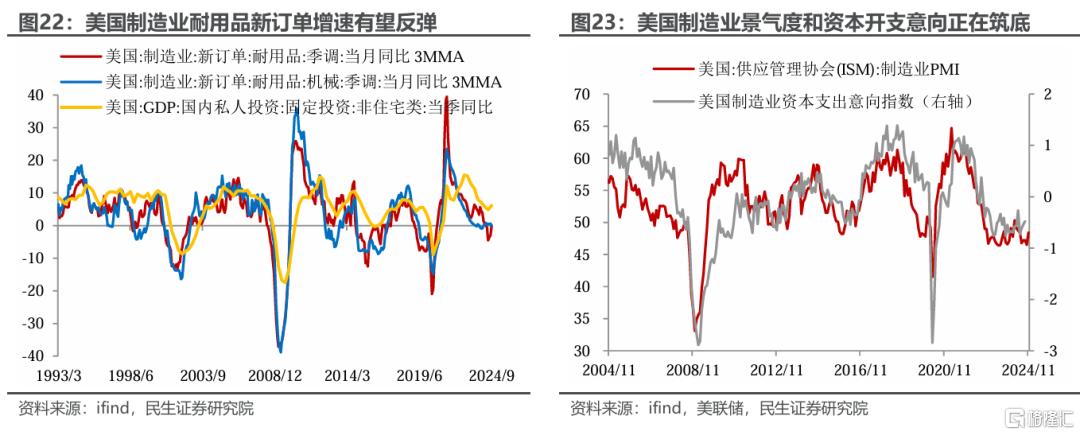

我们预计2025年,美国的非住宅固定投资增速将和2024年基本持平在4%,但驱动力将发生转换:由政策驱动转向生产驱动。

2022年下半年以来,在美联储加息的环境中,固定投资保持较高增速,而美国补库周期力度微弱,制造业PMI和工业产生增速低迷,这反映最近两年的投资增长,并非是因为工业制造业繁荣,而是政策驱动——拜登在2022年8月签署《通胀削减法案(IRA)》和《芯片与科学法案(CHIPS)》给新能源基建和芯片相关产业提供大额拨款。分项来看,制造类建筑支出和软件投资的增速遥遥领先,也与这两部关键法案吻合。

展望2025年,特朗普上台后,IRA和CHIPS对固定投资的驱动作用或将减退,但是生产有望好转、刺激投资增长。

一方面,降息的传导效果将更加明显。历史上看,从美联储开启降息、到制造业资本开支意向指数、PMI、耐用品订单等经济数据好转,需要传导约半年时间;当前这些数据仍在底部徘徊,明年上半年有望转向回升。

另一方面,和居民部门一样,当前企业部门资产负债表也十分健康(图24-25),拥有足够的空间去推动资本开支。

此外,加征关税前景下美国制造业本土化加速、以及人工智能浪潮也将推动资本开支增长。

Q6:移民政策有何经济影响?

怎么看明年的就业?

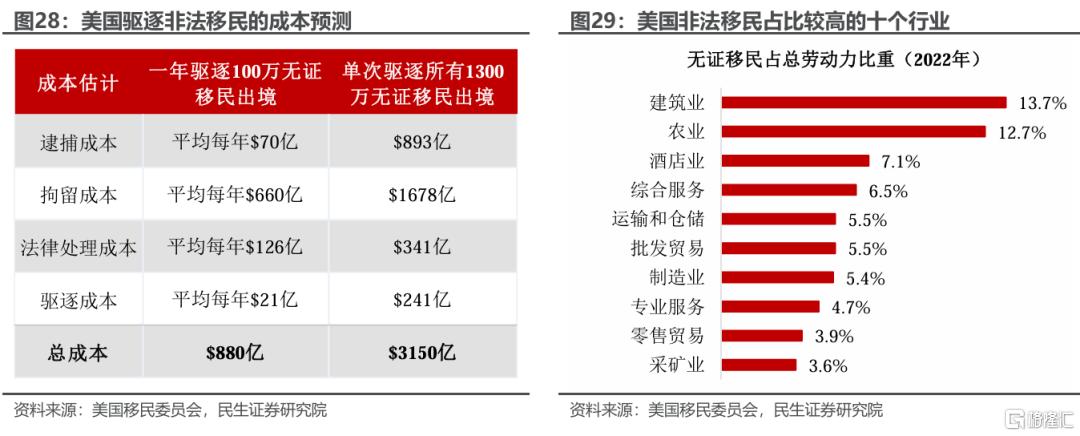

大规模驱逐非法移民如果执行,对美国经济的潜在伤害极大。2022年美国有1100万非法移民,占总人口的3.3%,其中有830万是劳动力。美国移民委员会的报告显示,截至2024年4月,美国共有约1330万非法移民,非法移民工人占美国劳动力的4.6%。如果驱逐出境将导致美国GDP损失4.2%~6.8%。

预计移民政策出台的速度最快,但实施阻碍很大。驱逐非法移民或在特朗普就职后的首周即出台,其实施的阻力,一是资金问题,根据美国移民委员会预测,将所有的非法移民驱逐出境的成本约3150亿美元;二是州和地方政府能否配合;三是移民诉讼(例如人道主义和家庭分离等问题)。特朗普第一任期驱逐大约120万非法移民、年均驱逐30万人。

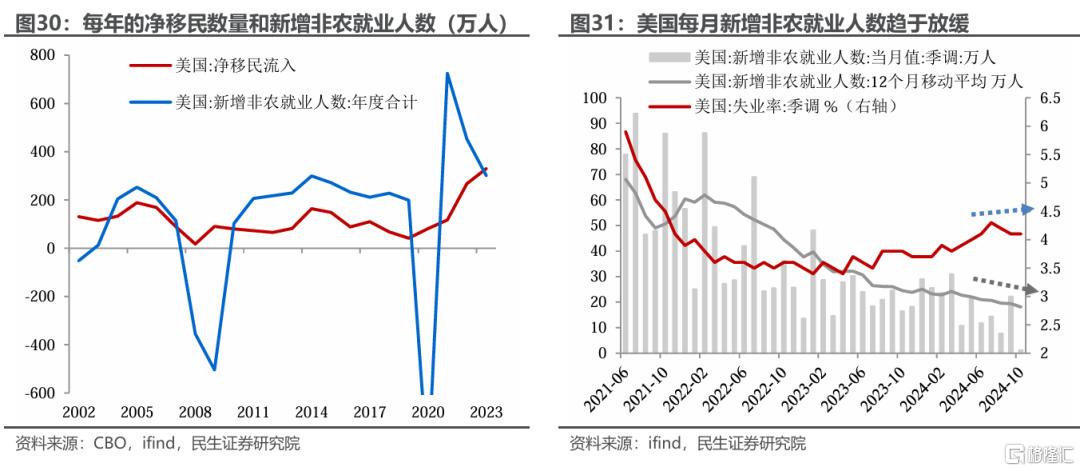

明年净移民流入显著下降,或导致非农就业和失业率数据背离。虽然驱逐境内无证移民的难度较大,但收紧移民和边境管控政策十分明确。净移民流入是美国就业市场的重要力量(图30),驱逐移民将加剧劳动力短缺。

明年非农新增就业人数或呈趋势性降温,今年前11个月平均每月新增18万非农就业,明年可能降至月均15万人以下;失业率或基本保持平稳,仍维持在4.5%以内的低位。部分服务业的薪资增速或有上行压力,尤其旅游酒店、运输仓储等服务行业,非法移民占较高。

Q7:美元的“三大支柱”动摇的可能性?

基准情形下,明年美元大概率维持强势,主要有三大支柱:

一是贸易摩擦和地缘风险发酵。政策环境的不确定性,会推升美元的避险属性。美国加征关税,也可能导致其他国家适度的自主贬值来对冲出口下行风险。

以2018年3月22日作为前一轮贸易摩擦的起点:前六个月内,美元上涨5%,其他主要地区货币兑美元普跌,其中加元、瑞士法郎和墨西哥比索的跌幅相对较小(图33)。

二是,美国经济的相对优势。美国加征关税,虽然自身经济受损,但对其他经济体的打击更大,从而提升美国经济的相对优势,维持美元地位。上一贸易摩擦,就令美国和其他经济体之间的经济增速预期差扩大(图35)。

美元指数篮子中权重最大的欧元偏弱。市场对2025年美国、欧洲经济增速的预期走向出现背离(图36),根据市场定价,美联储到明年三季度末累计降息的幅度仅为欧洲央行的一半(图37)。

三是,资本流动的虹吸效应。上轮贸易摩擦的前6个月内,美股在全球权益市场中维持优势地位;以美元计价的MSCI指数中,MSCI美国大幅领先(图32)。强势美股的资金虹吸效应,支撑美元表现。

小概率情形下,如果这“三大支柱”动摇,例如欧洲经济超预期反弹,或者特朗普的关税和驱逐移民政策过于激进,导致美国经济大幅走弱、美股大跌,那么美元或落入下降通道。

Q8:美联储的“困境”和降息路径的权衡?

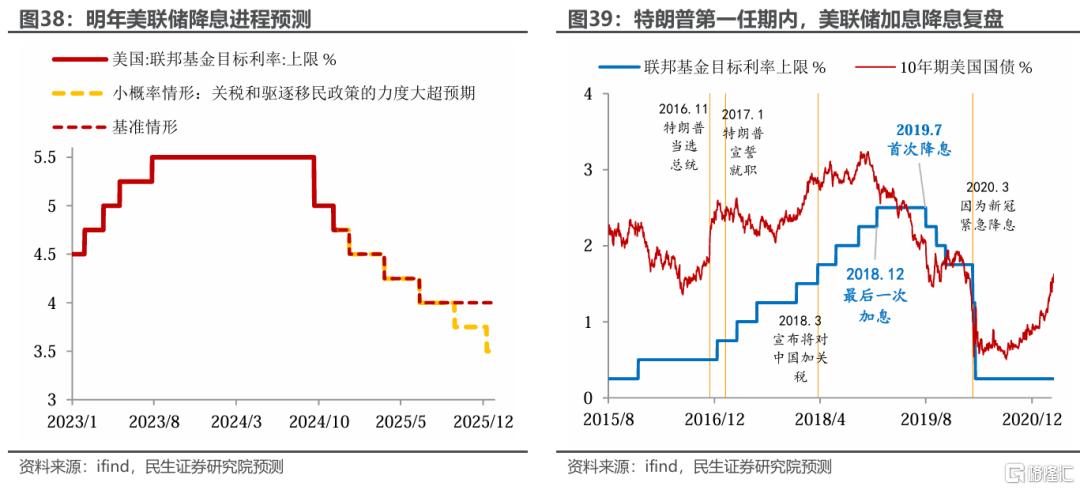

明年年中美联储暂停降息的概率上升。失业率维持低位、加之通胀下行受阻,明年美联储可能还有降息2-3次,下半年暂停降息。小概率情形下,关税和移民政策力度过猛导致美股下跌、美国经济显著下滑,那么明年可能有更多降息。

明年转向加息的概率不大。一是,关税和移民短期内造成“再通胀”,但持续性存疑;由于需求端也会受损,长期上对通胀的净影响尚不确定。二是,明年白宫或加强对美联储的干预,而加息显然不符合特朗普政府的利益诉求。

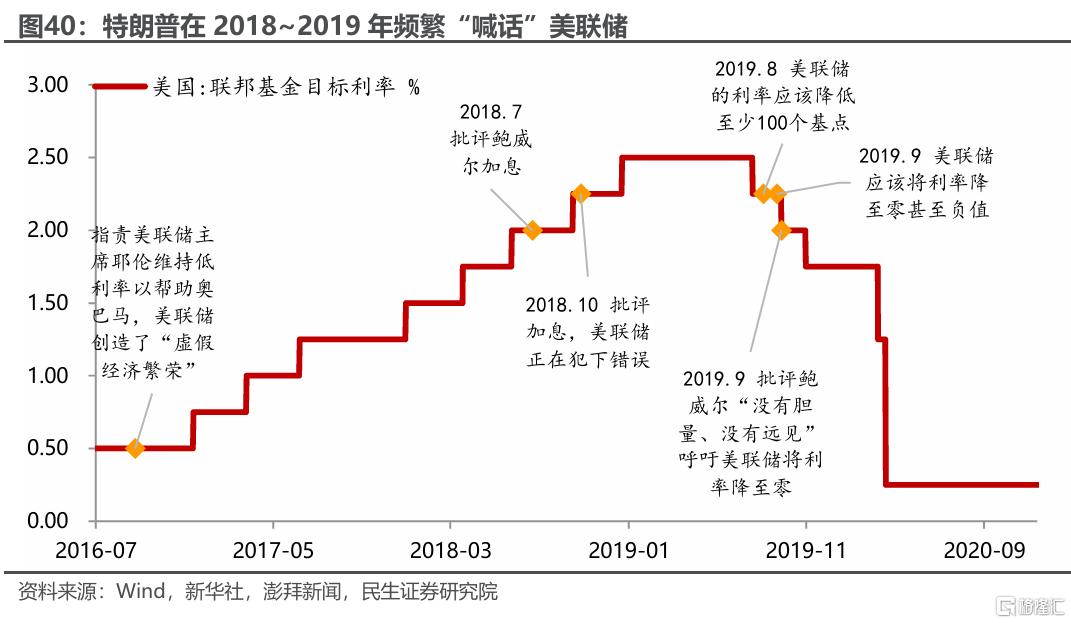

特朗普对明年降息有诉求,一方面,政府债务加速增长,更多的降息可以减轻联邦政府的利息支出负担。另一方面,降息可以部分抵消加关税对美国经济的影响。特朗普对美联储的干预,一是可能重演上一任期的“口头干预”。二是“影子美联储”的方式,例如,在鲍威尔2026年5月主席任期到期之前,特朗普即提名继任主席的人选,削弱鲍威尔的影响。

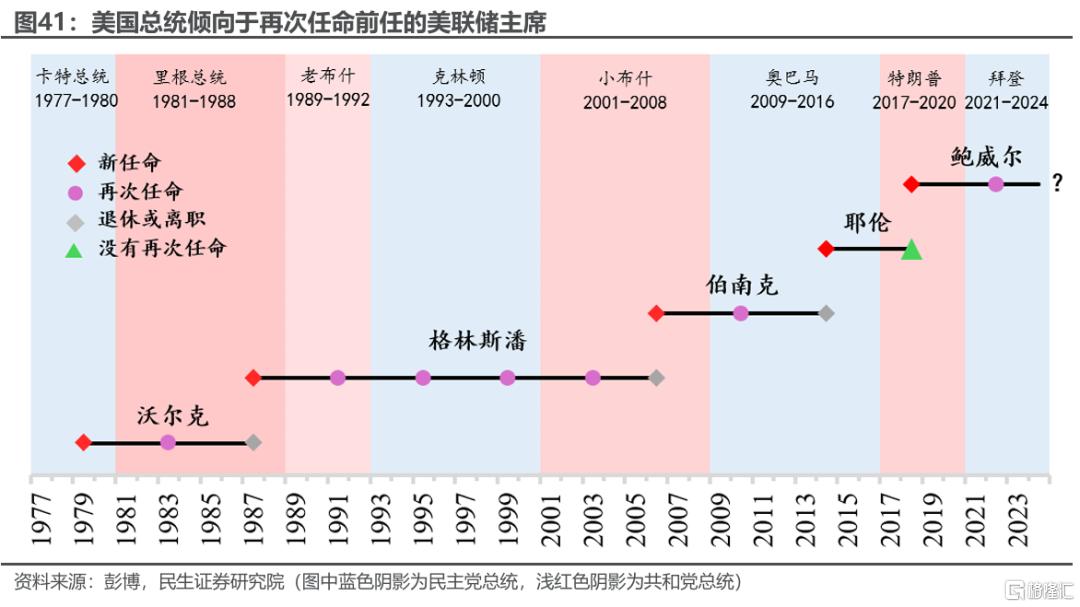

历史上看,美国总统更倾向于延用前任美联储主席,但特朗普是例外。特朗普在2016年便表示不会让耶伦连任,因此,耶伦在2017年11月提交辞呈,表示卸任主席后也不会再担任理事。鲍威尔的主席任期到2026年5月15日,理事任期到2028年1月31日。鲍威尔可能也会在卸任美联储主席的同时空出理事的位置。

风险提示:特朗普的政策超预期;美联储货币政策超预期;地缘风险超预期。

注:本文来自民生证券发布的证券研究报告:2025年海外宏观展望:美国经济的8个问题,分析师:裴明楠 SAC编号 S0100524080002

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33