沪铝月报:LME或禁止俄金属交易,铝价偏强运行

来源:中信建投期货微资讯

摘要

利多:

1、LME就是否禁止俄罗斯金属产品发布市场讨论文件,文件指出随着2023年的长期协议的到来,越来越多的客户表示2023年不再接受俄罗斯金属。这使得俄罗斯金属被禁止交易的概率有所上升,若前期俄铝在LME仓库占比较大,则伦铝面临一定逼仓风险。

2、欧洲地区能源价格处于高位,进入秋季之后电解铝减产产能将进一步扩大。国内云南地区即将进入枯水季,当地电解铝企业亦面临进一步减产压力。全球电解铝供应端面临减产压力。

利空:

1、美国9月份新增非农就业岗位为26.3万个,高于市场预期的25万个,但低于8月份的31.5万个。美国9月份失业率为3.5%,而市场预期和8月份失业率均为3.7%。美国9月份新增就业人数略超预期,劳动力需求依然坚挺,美联储11月加息75基点预期再次上升。

2、假期归来,国内电解铝社会库存录得67.4万吨,较节前增加5.5万吨,呈小幅累库状态。节前下游加工企业开工率有所回升,关注节后开工率能否持续改善。

小结:LME就是否禁止俄罗斯金属发布市场讨论文件,市场担忧伦铝面临挤仓风险,假期内伦铝偏强运行。但美国9月非农数据公布后,市场对于美联储11月加息75基点的预期有所提升,有色板块集体承压。国内基本面看枯水季供应端或进一步减产,但四川、广西、内蒙仍有产能复产,供应压力并不明显。消费端10月之后消费有走弱可能,假期库存消费累增,后续关注累库的持续性。短期铝价仍难走出单边行情,宽幅震荡为主,操作上建议逢高沽空为宜。

操作策略:

宏观情绪偏空,基本面多空交织。预计11合约下周波动区间17600-18500元/吨,操作上建议逢高沽空为主。

一

行情回顾

上月沪铝走势呈现先抑后扬走势,价格重心略下移。月初市场情绪略有改善,叠加库存累库并不明显,铝价震荡上行。月中,海外电解铝继续减产,同时国内云南地区电解铝面临缺水减产,推动铝价走高。临近月末,鲍威尔发表鹰派言论, 9月美联储加息75基点靴子落地,同时市场开始交易11月加息75基点的预期,有色板块集体回调,铝价再次出现较大跌幅。

二

价格影响因素分析

1、国际宏观:紧缩预期再度回归,风险偏好偏弱

就业方面,美国9月份新增非农就业岗位为26.3万个,高于市场预期的25万个,但低于8月份的31.5万个。美国9月份失业率为3.5%,而市场预期和8月份失业率均为3.7%。美国9月份新增就业人数略超预期,劳动力需求依然坚挺,美联储11月加息75基点预期再次上升。

通胀方面,美国劳工部13日发布的数据显示,8月份美国CPI数据虽低于7月份的8.5%和6月份的9.1%,但仍处于40年来的高位。其中扣除能源和食品的核心CPI为6.3%,同样超出市场预期。供应链的压力有所缓解,但美国消费者新闻与商业频道认为,今年约3/4的时间美国CPI指数都在4%以上,这反映出通胀的长期趋势,同时也驳斥了白宫和美联储一直在推动的“暂时性”通胀的观点。

美联储宣布加息75个基点,将基准利率升至3.00%-3.25%区间,利率水平升至2008年以来新高。今年至今,美联储已连续5次加息,并且最近3次连续加息75个基点,保持着1994年11月以来最强劲的单次加息力度。

美国房屋建筑商协会(NAHB)和富国银行披露的美国房产市场指数在9月下跌3点至46点,低于经济学家此前预计的47点。若不考虑2020年春季房地产市场因疫情影响的动荡,这是2014年5月以来的最低水平;该指标连续9个月下滑也是次贷危机后美国楼市最剧烈的信心滑坡。

日本央行22日结束货币政策会议后宣布,继续坚持现行超宽松货币政策。日本成为唯一维持负利率政策的主要经济体。日本央行周四表示,日本已经干预了货币市场。此前,日本央行自1998年以来首次跌破145美元,因为在美联储前一天决定将关键利率上调75个基点后,日本央行维持了超低利率。最近几周,日本当局一直在加强口头警告。神田周四早些时候表示,政府随时准备采取行动,并可能进行秘密干预。日本央行本月在外汇市场进行了所谓的利率检查,这一举措被广泛视为直接干预之前的举措。

欧元区经济活动9月份加剧收缩。标普全球公司发布数据显示,欧元区9月制造业PMI初值为48.5,创27个月新低;服务业PMI初值为48.9,创19个月新低;综合PMI初值降至48.2,创20个月新低,连续三个月处于荣枯线下方。美国9月Markit服务业PMI初值为49.2,为2022年6月以来新高,预估为45.5,前值为43.7。美国9月Markit制造业PMI初值为51.8,为2022年7月以来新高,预估为51.0,前值为51.5。

2、国内宏观:国内投资动力不足,M1-M2剪刀差扩大

9月存量社融规模308.05万亿元,同比增速10%,较上月回落0.3个百分点。新增社会融资规模2.9万亿元,比上年同期少增5693亿元。从供给端看,局部金融风险持续发酵,防风险任务下,银行风险偏好处于低位,放贷意愿不足;从需求端看,受成本上升和需求不足的双重挤压,9月制造业PMI降至临界值以下,房地产投资、销售持续降温,实体经济融资需求不振。

9月M2同比增速8.3%,较上月上升0.1个百分点。金融机构跨节资金需求增加,为应对短期资金面扰动,央行加大公开市场操作力度,自9.17以来多次开展14天逆回购,向市场注入流动性。从结构来看,1)居民存款新增2.1万亿元,同比多增1240亿元。2)企业存款新增5192亿元,受去年同期高基数影响,同比大幅少增4917亿元。3)财政存款减少5031亿元,同比少减3286亿元。9月为财政投放大月,财政资金划转效率高,财政存款向企业和居民存款转化。4)非银金融机构存款减少669亿元,同比少减2508亿元。季末为了应对考核,银行将理财转化为一般存款,非银存款向居民企业存款转化。 M1同比增速3.7%,比上月回落0.5个百分点。经济下行压力下,企业和居民投资意愿谨慎,加之近期地产降温,一定程度上影响了企业和居民的购房热情,交易性需求疲软。M1和M2同比增速差扩大,实体经济活力不足。

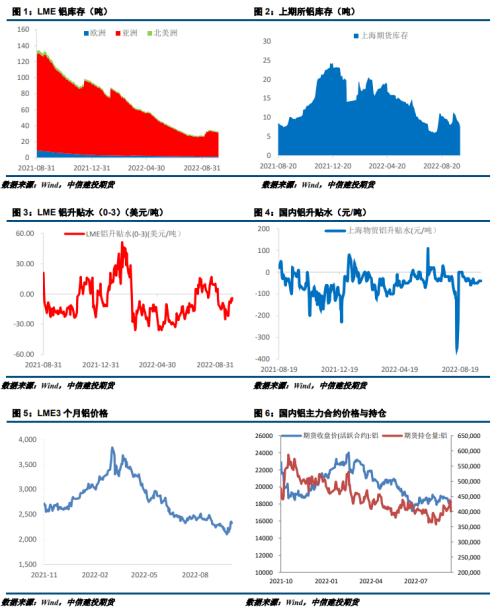

3、库存情况:电解铝库存假期累库5.5万吨

10月8日,国内电解铝社会库存:上海地区增加0.1万吨,无锡地区增加1.7吨,南海地区增加0.7万吨,杭州地区增加0.6万吨,巩义地区增加2.2万吨,天津增加0.1万吨,重庆增加0.1万吨,临沂没有变化,消费地铝锭库存合计67.4万吨。电解铝铝锭库存假期累库5.5万吨,无锡、巩义、南海地区增量明显。

4、持仓情况:持仓量大幅增加

截至9月30日,上期所铝总持仓400708手,较上月末357585增加43123手,上月铝价宽幅震荡为主,价格中心略有下移,总持仓量多空均有增仓,其中空头增仓较为明显。

三

结论与操作建议

LME就是否禁止俄罗斯金属发布市场讨论文件,市场担忧伦铝面临挤仓风险,假期内伦铝偏强运行。但美国9月非农数据公布后,市场对于美联储11月加息75基点的预期有所提升,有色板块集体承压。国内基本面看枯水季供应端或进一步减产,但四川、广西、内蒙仍有产能复产,供应压力并不明显。消费端10月之后消费有走弱可能,假期库存消费累增,后续关注累库的持续性。短期铝价仍难走出单边行情,宽幅震荡为主,操作上建议逢高沽空为宜。

策略

宏观情绪偏空,基本面多空交织。 预计11合约下周波动区间17600-18500元/吨,操作上建议逢高沽空为主。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47