伯南克获诺贝尔经济学奖,罕见的危机需要超常的应对

摘要:3位诺贝尔经济学奖得主,聚焦银行与金融危机。

北京时间10月10日晚,诺贝尔经济学奖得主揭晓。美联储前主席本·伯南克(Ben S. Bernanke)、道格拉斯·戴蒙德(Douglas W. Diamond)和菲利普·迪布维格(Philip H. Dybvig)等3位美国经济学家因对于银行与金融危机研究领域的突出贡献而获得这一奖项。

诺奖评审委员会表示,他们的发现提高了社会应对金融危机的能力。三人“大大提高了我们对银行在经济中的作用的认识,特别是在金融危机期间。他们研究的一个重要发现是,为什么避免银行倒闭是至关重要的。”他们的分析研究对于规范金融市场和应对金融危机具有非常重要的现实意义。

本文整理自中国金融四十人论坛(CF40)学术委员会主席、北京大学国家发展研究院副院长黄益平读《灭火:美国金融危机及其教训》所作推文。通过这篇文章,回望金融危机后再思考,美联储如何应对全球经济衰退,为未来危机研判及灭火工具储备提供借鉴。

金融是人类创造的最伟大的经济工具之一。金融使得劳动分工、规模效益与技术进步成为可能,没有金融,工业革命不可能发生,所以说,金融是经济发展的重要推动力量。但凡是硬币,都有两面。金融最基本的功能是资金的融通以及期限、规模与风险的转换,其最大的困难就是信息不对称,而信息不对称很容易引发金融风险。过去一百年来的数据表明,凡是遭受过系统性金融危机的国家,长期经济增长表现都相对弱一些。

2007-2009年的美国金融危机可能是一场有史以来后果最为严重、冲击面最为广泛的系统性危机,金融风险的火花最初在次级贷款抵押的证券市场点燃,不但引爆美国金融体系的全面危机,大火还烧遍了全世界。与1929年的大萧条相对应,2007年的这场危机通常被称为大衰退。严格意义上的美国经济衰退在2009年6月就已经结束了,现在已经十年过去,但美国与世界经济还处在漫长的复苏过程中,绝大部分国家的经济增速都还没有回到危机前的水平,各国央行为了抗击金融危机而采取的货币政策量化宽松,至今尚不能退出,有的还在进一步放松。

美国发生金融危机的那两年,我正好在当时美国最大的金融机构花旗集团任职,也算是亲历了整个惊心动魄的过程。不过,当时我对这场危机的了解还是相对有限的,我当时在香港上班,只能远距离观察,而且我并不直接参与固定收益的交易业务,对危机的了解多少有点“瞎子摸象”的味道,缺乏宏观的把握。2009年上半年离开花旗之后,我看了一些回忆录,也读了不少文献,当然也跟以前在金融市场或者监管部门工作的许多专家做过交流,对金融危机的形成及其演变才有了进一步的了解。

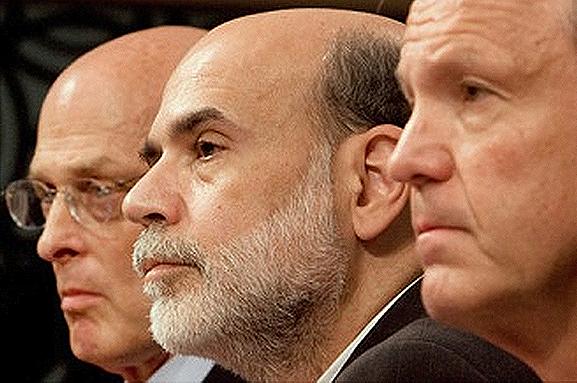

现在再回望那场金融危机,我感觉美国其实还算是幸运的,负责处置金融风险的三位最高经济长官几乎称得上是天作之合,美联储主席伯南克出身学术界,但他毕生的研究所关注的就是1929年的大萧条以及政策应对,2006年2月接任美联储主席,2007年年中史无前例的金融危机就开始了,好像伯南克一辈子的学术活动,就是在为应对这场金融危机做准备。财政部长保尔森是一位职业投资银行家,对金融市场有非常深刻的感悟,2006年7月保尔森离开高盛主席与CEO的位置到华盛顿就任财政部长。纽约联邦储备银行行长盖特纳待在那个位置上的时间稍长一些,不过他曾经在九十年代末在财政部协助当时的副部长萨默斯和财长鲁宾应对亚洲的金融危机,积累了很多经验,盖特纳在2009年初担任财政部长。

从左到右:蒂莫西·盖特纳 本·伯南克?亨利·保尔森

在自2007年下半年到2009年初的一年多时间里,伯南克-保尔森-盖特纳铁三角紧密合作,打了一场十分精彩的危机狙击战。伯南克作为教授出身的央行行长,对金融市场的实感可能并不强,但他是大萧条研究的权威,他知道大萧条期间央行不作为是错误的。2001年他以美联储理事会理事的身份去参加货币学派泰斗弗里德曼90岁寿宴时,公开向弗里德曼道歉,说关于1929年,是美联储错了,但他们一定不会再重复那个错误。这一学术立场就决定了,一旦金融危机爆发,美联储一定是一个积极有为的央行。在2002年的一次演讲中,伯南克还提到了中央银行“直升机撒钱”的意义,虽然他认为美国采用这种方式的可能性很低。

2007年上半年金融风险刚刚开始出现的时候,伯南克、保尔森和盖特纳都没有意识到问题的严重性。他们在一系列的公开演讲中一再表示,次债有风险,但不会对美国的金融与经济产生系统性的影响。原因很简单,次债市场的总市值大概是6000亿美元,这是一个不小的数字,但也只是相当于美国所有上市银行资本金的0.5%,即便全部损失掉,也不会伤筋动骨。但市场的发展很快就令他们意识到“这一次不一样”。市场上的第一个警示出现在2007年7月9日,当天法国巴黎银行宣布冻结赎回三只持有美国次级抵押贷款支持证券的基金,并将冻结的原因归结为市场流动性的全面丧失。

其实,2007年资产价格回调的幅度并没有超过2000年互联网泡沫破裂时候的情形,那为什么最后的结果绝然不同呢?简单地说,有两个方面的因素,一是资产证券化令底层资产的风险发散到各个地方、各个行业,而且风险具有很强的隐蔽性,二是依靠短期流动性支持的高杠杆率。在这样一个市场里,只要房价还在涨,流动性很充裕,并且投资者信心很强,也就是只要音乐还在继续,就可以在很长时期内保持歌舞升平的景象。但一旦房价开始回落,音乐一停顿下来,风险就会很快上升、发散,一方面,因为大部分杠杆靠短期融资支持,流动性很容易瞬间消失,尤其是对那些缺乏银行存款的投资银行、影子银行机构。而由于风险的隐蔽性,交易对手风险上升特别快,导致交易停止,流动性进一步枯竭。

一旦意识到眼前所面对的是一场系统性的大危机,伯南克-保尔森-盖特纳铁三角就快速地行动了起来。他们的一致立场是要防止系统性的崩溃,唯一的办法就是保住那些具有系统重要性的金融机构,盖特纳作为纽约联储银行行长,夜以继日地与各大金融机构密切联络,随时监测金融市场的风险,必要时还派人去评估金融机构的资产质量,撮合一些机构之间的兼并,甚至直接主导谈判救助的条件。伯南克作为央行行长,开始大幅度地削减短期政策利率,后来还采取量化宽松政策,努力压低中长期的市场利率。在他的领导下,美联储积极发挥“最终贷款人”的功能,向出现问题的商业银行提供大量的抵押再贷款。而且他还利用《联邦储备银行法》的第13(3)条款,扩展“最终贷款人”的作用空间,罕见地向非银行金融机构提供流动性支持。

维护系统性金融稳定,是一件说起来容易做起来难的事情。比如,当局究竟应该在什么时候出手?铁三角深知,如果出手太早,很容易造成所谓的“道德风险”问题,因为一旦金融机构知道政府会救助,它们很可能就会放松对风险的警惕。这样,虽然短期内可以稳住,最终却可能会跌得更加难看。但如果出手太晚,金融危机可能已经无法挽回,同样会造成巨大的损失。伯南克的看法是,如果明白是系统性风险,那么早出手比晚出手好。他在当时曾经说过一句流传甚广的话:“如果我们明天不做这件事情,那么到周一我们的经济将不复存在。”

虽然很快决定要出手救助,但铁三角所面对的困难是外人难以想象的。在金融危机期间拿纳税人的钱去救助大型金融机构,这在政治上肯定是不得人心的,更何况在美国。这个时候,保尔森的贡献就凸显出来了,作为财长,他要决定救谁、不救谁。但财政部长口袋里并没有钱,设立救助基金需要获得国会的授权,而且因为危机瞬息万变,具有很大的不确定性,保尔森需要获得完全授权,之后才有可能相机行事。应该说,投行出身的保尔森在这方面的表现极为出色,他百折不挠,一遍又一遍地向国会议员甚至公众解释,救这几家机构,不是为了救这些公司的高管甚至股东,而是为了救整个金融体系、救整个国家。令人惊叹的是,保尔森最后赢得了国会不分党派的支持与合作。

事后再回顾美国金融危机,伯南克、保尔森、盖特纳一起齐心协力所采取的果断措施,肯定是大大减轻了金融危机的程度及其对经济的伤害。中国人喜欢说时势造英雄,当大危机来临的时候,这三人恰好坐在他们各自的位置上,但是他们的毕生积累、敢于担当和精诚合作,也发挥了至关重要的作用。当然,评价他们所采取的一整套政策,现在还不是时候,他们的一系列做法也一直在受到各种各样的质疑。当年无数的经济学家写文章批评救助金融机构的做法,担心道德风险问题。直到今天,还有人质问保尔森,为什么救了贝尔斯登却不救雷曼兄弟。甚至获得救助的美国国际集团的前董事长格林伯格还起诉美国政府。伯南克开启的量化宽松的货币政策,引发了许多新兴市场国家的担忧与批评。孰是孰非,只能留待后人去评说,而大衰退及其应对政策也势必成为未来经济研究的一个重要课题。

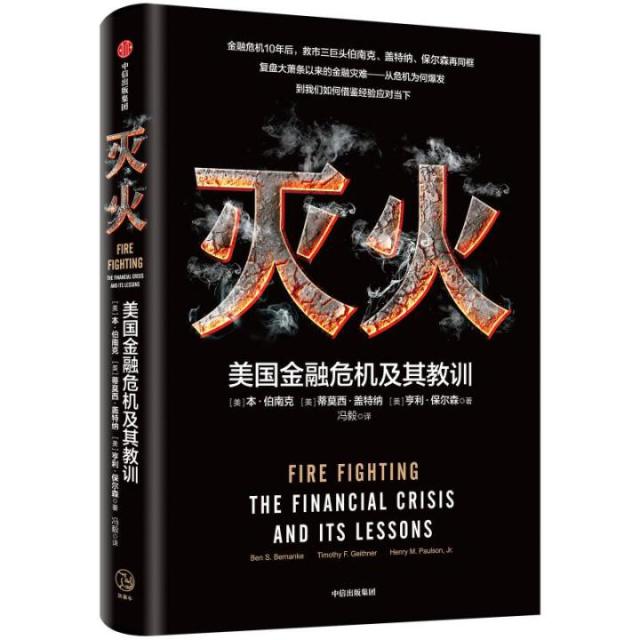

让我深感惊喜的是,伯南克、保尔森和盖特纳三个人居然联手写了一本书,《灭火:美国金融危机及其教训》。在这本书中,他们一起复盘危机的情形,分享当时的判断,回顾所采取的政策,最后还评估了未来美国应对新危机的能力。对于任何想了解美国金融危机的读者,这本书绝对是首选,三位作者站在不同的位置,携手做同一件事情,现在他们都已经离开政府,再一起回首来看这一段历史,这本书本身就是一段佳话。当然,我更相信这本书对学术研究、市场实务以及政策制定都具有十分重要的参考价值,说不定还能启发很多未来的央行行长和财政部长。

《灭火:美国金融危机及其教训》

[美] 本·伯南克 [美] 蒂莫西·盖特纳 [美] 亨利·保尔森

“应对下一场金融危机,我们需要准备好足够的灭火工具”。

金融危机后,救市三巨头伯南克、盖特纳、保尔森,联手复盘大萧条以来的金融灾难,复盘危机爆发的复杂程度与所有细节——债务危机、高风险信贷、监管不力……

预防下一轮系统性金融风险,有哪些灭火工具可以借鉴?从危机根源、爆发过程到救市策略提供富有价值的借鉴。入围《金融时报》&麦肯锡年度商业图书奖。文:黄益平(中国金融四十人论坛(CF40)学术委员会主席,北京大学国家发展研究院副院长)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56