太平洋:给予北京人力买入评级

太平洋证券股份有限公司王湛近期对北京人力进行研究并发布了研究报告《外包业务保持高增速,组织架构整合提效》,本报告对北京人力给出买入评级,当前股价为21.16元。

北京人力(600861) 事件:公司发布2024年三季报,前三季度公司实现营业收入331.79亿元,同比增长15.46%;实现归母净利润6.41亿元,同比增长84.75%;实现归母扣非净利润4.02亿元,同比增长137.92% 其中,Q3公司实现营业收入113.13亿元,同比增长18.39%;实现归母净利润2.07亿元,同比增长52.3%;实现归母扣非净利润1.26亿元,同比增长33% 点评: 外包业务是业务增长的主要驱动力。外包业务在公司整体营收中占比85%左右,是公司营收保持持续增长的重要支撑,在经济增长乏力的背景下,外包业务具有一定的逆周期属性。预计Q3外包业务仍保持较高增速,人事管理和薪酬福利业务仍有一定程度下滑。Q3公司收到政府补贴1.24亿,补贴与外包业务密切相关。 Q3毛利率同比略有下滑,期间费用率持续优化。前三季度公司整体毛利率5.73%,同比下滑0.89pct;其中Q3毛利率5.88%,同比下滑0.5pct。毛利率的下滑主要外包业务营收占比持续提升,而外包业务毛利率较低带来的收入结构变化。从期间费用类看,Q3销售费用率/管理费用率/研发费用率/财务费用率分别为1.22%/2.24%/0.1%/-0.15%,同比分别为-0.45pct/-0.01pct/-0.13pct/+0.07pct,公司在费用管控上进一步加大力度。10月公司与昆仑万维成立合资子公司开展利用人工智能技术的招聘/求职平台业务,随着新技术的不断应用,预计公司在降本增效方面仍有一定空间 组织架构调整,管理层级进一步扁平化。近期公司董事会通过《关于公司内部重组整合的议案》,其中最重要的内容是北京外企向公司无偿划转其持有的外企德科等27家公司股权。整合前北京外企既是区域子公司,同时承担了总部职能。整合后北京外企更聚焦于北京地区业务运营,有利于各地分公司保持管理一致性,加强业务统筹。 投资建议:预计2024-2026年北京人力将实现归母净利润9.11/10.06/11.38亿元,同比增速66.22%/10.4%/13.12%。预计2024-2026年EPS分别为1.61/1.78/2.01元/股,对应2024-2026年PE分别为13X、12X和10X,看好外包业务在国内市场渗透率的提升以及公司在技术投入方面的持续赋能,给予“买入”评级。 风险提示:存在宏观市场环境变化,企业招聘需求减少风险;存在大客户流失或订单大幅减少的风险;存在技术研发进展缓慢,数字化建设不达预期风险

证券之星数据中心根据近三年发布的研报数据计算,国联证券邓文慧研究员团队对该股研究较为深入,近三年预测准确度均值为77.81%,其预测2024年度归属净利润为盈利8.73亿,根据现价换算的预测PE为13.83。

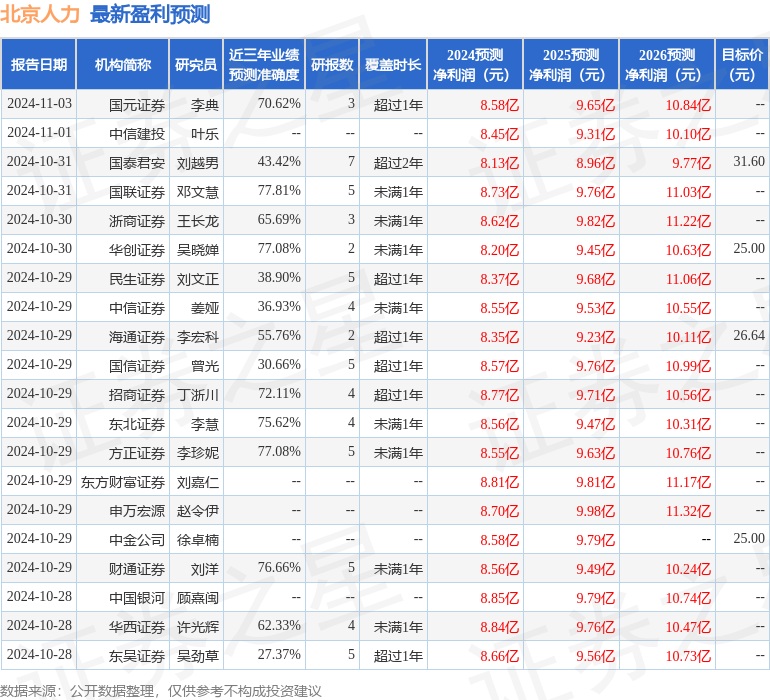

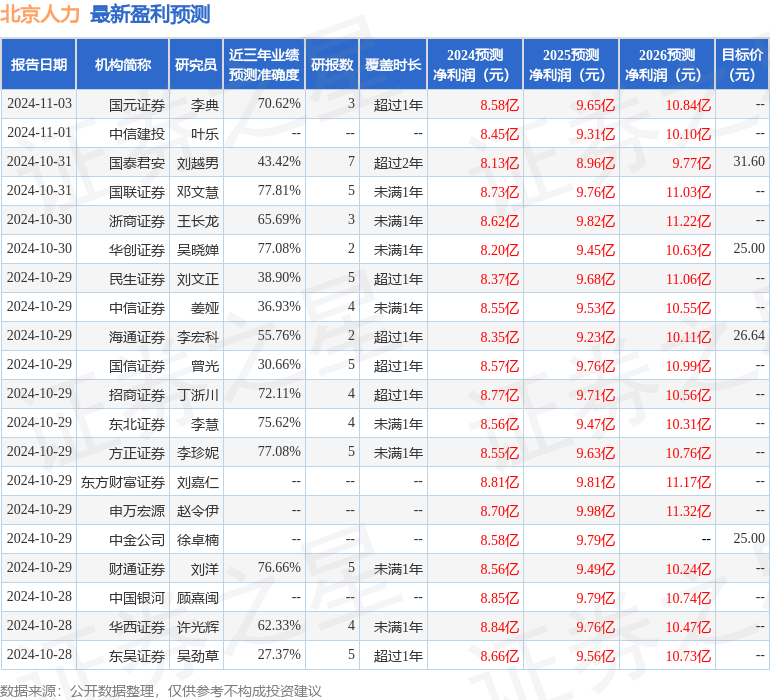

最新盈利预测明细如下:

该股最近90天内共有23家机构给出评级,买入评级16家,增持评级7家;过去90天内机构目标均价为24.97。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26