估值上天,但拒绝回调的公司——Palantir

$Palantir Technologies Inc.(PLTR)$ 在11月4日盘后公布的财报中,再一次宣布上调年度预期,股价在创历史新高之后,在涨超12%。公司自年初以来股价涨幅已超过140%。

在市场普遍回暖的背景下,Palantir的表现尤为抢眼,主要得益于其在人工智能(AI)领域的持续创新以及政府支出的强劲支持。

财务表现

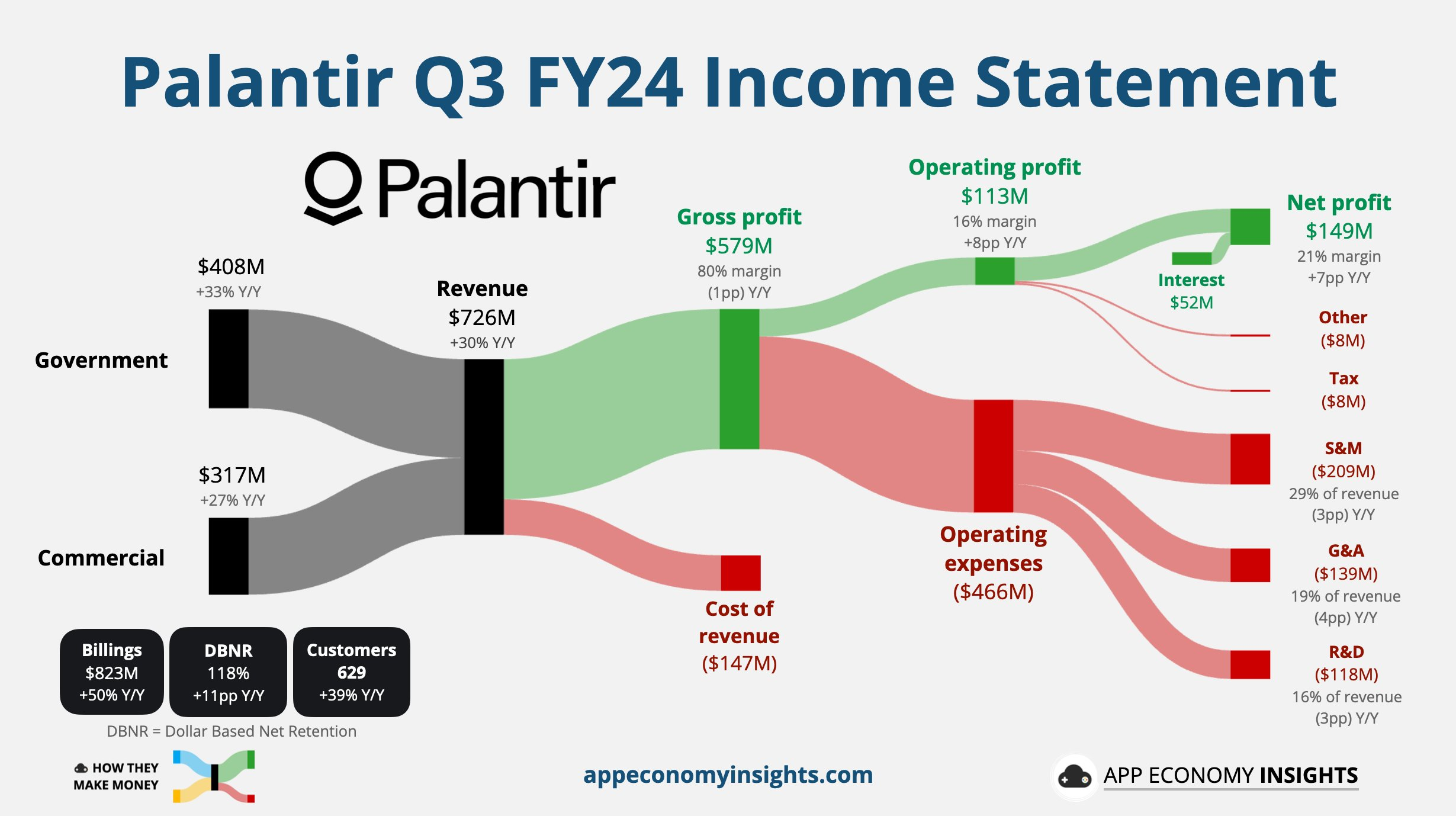

Q3营收7.26亿美元,同比增长30%,超过市场预期的7.04亿美元,增速继续环比上季度拉升。其中政府收入同比增长32.5%,继续回暖;商业收入同比增速26%,主要受国际市场拖累。

尽管Palantir在全球范围内扩展,但美国市场依然是其收入的“根据地”,三季度美国地区收入占总营收的69%,美国政府(国防部)亦占其总政府收入的75%。

Q3业绩有一个关键亮点,即其美国商业收入增长了 54%,标志着向更多私营部门参与的转变,这种扩张表明Palantir的人工智能产品正在引起美国企业的共鸣,使其收入基础多样化,超越了政府合同。

此外,成本方面经历了一个优化周期,当前正在重新扩张。Q3毛利率有所下滑,主要是AI变革带来的新投入,但整体资本开支并未显著上升。

管理费用的增长相对缓慢,主要受益于人员成本的优化。为了支持业务增长,销售和研发费用的增长速度加快,未来的利润率提升可能更多依赖于“开源”而非“节流”。

驱动力

Palantir的增长受到多重因素推动:

政府支出:公司在第三季度从美国政府(主要是国防部)获得的收入同比增长了40%,占总销售额的44%。这表明,政府客户仍是Palantir收入的重要来源。

商业客户的增长:虽然Palantir的收入仍然主要依赖政府,但其商业销售业务预计将在明年超过政府业务。这一转变得益于企业对生成式AI技术日益增长的兴趣,越来越多的企业寻求Palantir的AI平台来测试和评估AI相关场景。

AI平台的成功推广:Palantir推出的AIP平台在推动商业收入增长方面表现突出。尽管国际市场增速放缓,但美国地区的增速在54%左右,保持稳定。

调升指引与未来展望

Palantir将2024年的收入预期上调至28.05亿美元至28.09亿美元,高于此前的27.42亿美元至27.50亿美元,年增长率预计达到28%。

此外,全年利润预期也上调至10.5亿至10.6亿美元。首席财务官David Glazer指出,AI需求的增长正在有效转化为利润。

展望未来,Palantir面临的挑战包括如何在全球范围内有效实现产品服务的规模化,以及如何继续吸引新客户。

公司管理层表示,未来将更加关注与新增合同相关的指标,如合同总价值(TCV)、剩余不可撤销合同额(RPO)和客户数量,以衡量其中长期的增长潜力。

估值

Palantir的业绩一直以来顺风顺水,行业稀缺性加上公司本身的竞争力优势,投资者很少有系统性的后顾之忧,因此给它的估值较高,28-32倍左右的PS确是所有成长性软件公司中较高的。

此前在SaaS最火热的时期, $Snowflake(SNOW)$ 也有过超百倍的PS,但后来均回调。因此从估值角度看,PLTR的确没有什么竞争力。

此外,PLTR属于Trump上台后,受益更明显的公司,其投资人之一Peter Thiel也是Trump的主要支持者之一。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56