A500指数成为10月最吸金指数,将取代沪深300核心价值地位?

在刚刚过去的10月,在市交易情绪持续高涨的背景下,宽基ETF的基金份额在10月突破了万亿份关口,达1.02万亿份,环比增加939.5亿份。显示出在当前市场环境下,宽基指数基金因分散风险、稳定获取市场β的独特优势而被众多资金青睐。

值得一提的是,超900亿份的宽基ETF份额增量中,挂钩中证A500的ETF合计增加451.57亿份,成为10月被净申购最多的规模指数,截至10月底规模合计为653.34亿元。再加上场外指数基金,挂钩中证A500的指数基金合计规模已接近1200亿元,创下了境内指数相关基金最快突破千亿规模的记录。与之相比,此前扛下“吸金大旗”,挂钩沪深300的ETF在10月仅增加了8.39亿份。

在如今A股指数化投资的大时代中,由于自身优秀的编制要素和完美的推出时机,中证A500指数是沪深300指数的有力补充,或将取代沪深300,成为A股核心价值最具代表性的宽基指数。

我们都知道,沪深300被称为A股的晴雨表,也是大资金救市的首选,可是效果甚微。而中证A500指数在绝对底部的上市,相关基金的火速发行无疑是国家更看好这只更能代表A股核心资产的指数。除此之外,中证A500还以新经济为主,这就更符合未来经济的发展趋势,也正是它的战略意义所在。

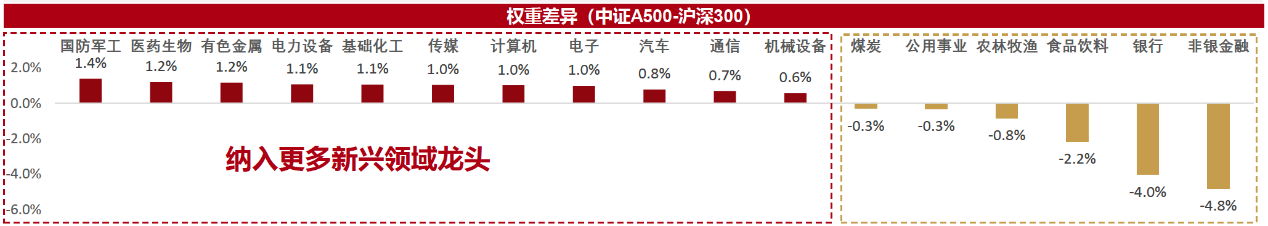

中证A500指数成分股对行业进行了全覆盖,对于A股市场各代表性行业上市公司均充分纳入,权重行业分布方面与A股整体更一致,市场表征性更强。从成分股权重来看,中证A500在沪深300的基础上在非银金融+银行+食品饮料上减少了10%左右的权重,并均匀分配到其余新兴行业。

虽然中证A500与沪深300指数有80%的成分股重叠,但就是这20%的差异决定它们在风格上的不同。沪深300属于大盘价值里的价值方向,而中证A500属于大盘价值里的成长方向。

回顾近几年的A股市场,2019-2020年是成长风格占优,2022年-2024年三季度是价值风格占优。而目前我国正处于新经济改革发展期,从近期的科技、电力设备等高成长板块持续活跃就能看出来,目前大概率又回到成长风格占优的起点,A500指数配置价值凸显。

具体到ETF标的选择上,还是应该优选规模居前、流动性较好的品种,比如A500指数ETF(560610)最新份额已经超过58亿,上市以来的平均成交额、换手率均居于同类前列,资金关注度较高,是布局A500指数的不错选择。

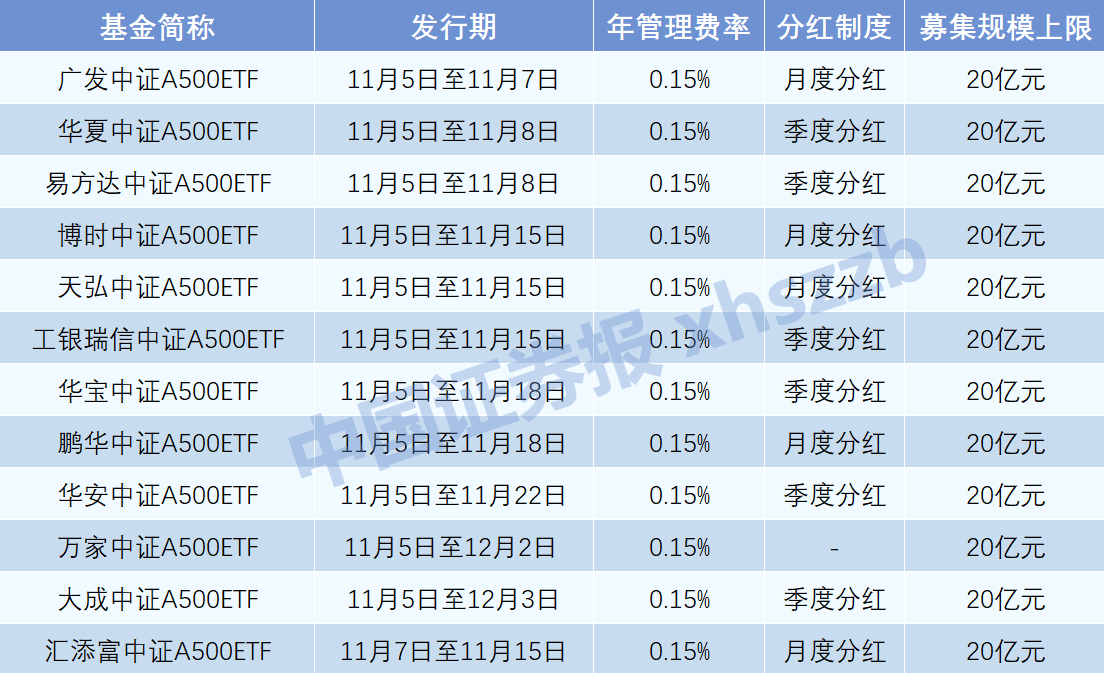

此外,今日第二批11只场内ETF迎来集体发行,预计还有220亿的增量资金即将到来,加上近期结募的场外“活水”,A500这只新兴千亿宽基指数,在未来一段时间内或将绽放光彩。

发文:山雨求

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26