河北银行拟启动第三轮增资扩股,今年上半年净利润13.77亿元

距上次增资扩股三年后,河北银行拟再启动新一轮增资方案。

近日,从河北银行官网获悉,公司于9月28日召开2022年第二次临时股东大会审议《河北银行2022年增资扩股方案》,这也是距离2019年增资10亿股后,河北银行时隔三年拟再次启动增资扩股计划。

河北银行的前身为成立于1996年的石家庄城市合作银行,2009年更名为河北银行。作为省内唯一省级城商行,河北银行深耕区域经济,主营业务整体实现了稳步发展。近年来,河北银行历经数次增资扩股,股本规模不断扩大。

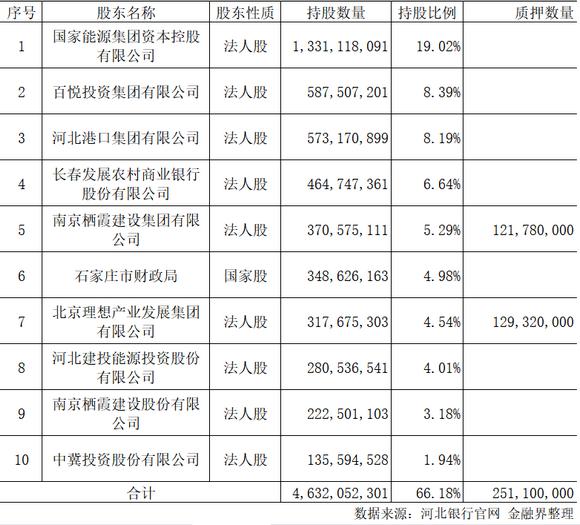

2017年,河北银行以3.72 /股的价格增发10亿股,股本增加至60亿元,2019年,河北银行以4.05元/股的价格再增发10亿股,股本增加至70亿元。截至2022年6月末,河北银行无控股股东或实际控制人,共有股东5187名,其中国家股股东1名,法人股股东124名,自然人股股东5065名。国能资本持有河北银行19.02%股份为第一大股东。

此外,为补充资本金,2020年-2022年以来,河北银行分三次合计发行了90亿元无固定期限资本债券,较好的补充了其他一级资本。

最新业绩显示,2022年上半年末,河北银行资产总额4742.24亿元,1-6月实现营业收入55.76亿元,同比增长12.8%,归母净利润13.77亿元,同比增长3.45%。资本充足率方面,截至2022年6月末,河北银行资本充足率、一级资本充足率、核心一级资本充足率分别为13.43%、12.21%和9.34%。

另值得一提的是,河北银行自公布IPO上市计划以来,已历时10年长跑,但上市仍处辅导阶段,本次增资或意味着IPO更近一步?

河北银行第三十二期(2020年10月至2021 3月)辅导报告显示,中信证券已根据河北银行的实际情况进行的辅导工作,取得了预期效果。辅导期内,中信证券协助银行准备上市前重点问题及后续安排、召开中介协调会。并根据尽调访谈及各部门反馈情况对招股说明书进行不断完善。除此之外,中信证券还协助银行梳理其他城商行公司治理文件、关联方认定范围、股权及资产确权情况等。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26