如果十年期美债收益率继续上行,对金铜影响几何?

上周宏观层面缺乏显著指引,市场在避险情绪结束后风险偏好有所回升,十年期美债收益率快速回升至4.2%上方,对金铜价形成一定压力。4.2%以上的10年期收益率可能也并非是一个稳态,短期来看海外宏观需要考虑的问题是,如果10年期收益率开始继续上行或回调分别对金铜有何影响。

核心观点

1、上周金银高位运行,铜价有所承压

贵金属方面,上周COMEX黄金上涨0.89%,白银下跌0.16%;沪金2412合约上涨0.91%,沪银2412合约上涨3.09%。主要工业金属价格中,COMEX铜、沪铜分别变动-0.50%、-0.79%。

2、利率上行,铜价承压

上周宏观层面缺乏显著指引,市场在避险情绪结束后风险偏好有所回升,十年期美债收益率快速回升至4.2%上方,对铜价形成一定压力。4.2%以上的10年期收益率可能也并非是一个稳态,短期来看海外宏观对于铜价需要考虑的问题是,如果10年期收益率开始继续上行或回调分别对铜价有何影响。

3、贵金属价格依然强势

当前市场交易的主要矛盾依然集中于特朗普上台后存在的二次通胀风险,美元指数及美债收益率由此强势上行,贵金属价格随之承压。然而,伴随当前宏观方面多种不确定性因素的叠加,及地缘冲突的持续升级,金价仍显强势。大选前,若特朗普支持率未发生明显转变,金价在前期上行至历史高位后或整体于当前区间震荡运行。中长期来看,黄金从抗通胀及避险的角度上依然是最佳配置的商品,需警惕流动性风险的发生。

一、 基本金属市场复盘

COMEX和沪铜市场观察

上周COMEX铜价震荡整理,运行中枢几无变化。上周宏观层面缺乏显著指引,市场在避险情绪结束后风险偏好有所回升,十年期美债收益率快速回升至4.2%上方,对铜价形成一定压力。4.2%以上的10年期收益率可能也并非是一个稳态,短期来看海外宏观对于铜价需要考虑的问题是,如果10年期收益率开始继续上行或回调分别对铜价有何影响。

上周SHFE铜价震荡偏弱,运行重心略有下移。在前期各种政策陆续出台,以及对政策的期待一度充满市场定价之后,近期无论是政策本身还是对政策的预期都回到了相对平静的状态,这也挤出了铜价中被过度定价的成分,市场开始关注现实情况。目前10月精炼铜消费表现一般,缺乏上行动力,但是在75000元/吨附近预计现货买盘会比较集中,给价格提供支撑。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。目前COMEX铜库存来到8.5万吨水平,上周交仓甚至有加速迹象。有传言表示,COMEX铜的交仓可能持续至年底,如果真的如此,那么月差还是将以contango为主,并没有太好的机会。

上周SHFE铜价格曲线较此前向下位移,价格曲线近端呈现Back结构、远端维持contango结构。进入10月后沪铜的去库并不顺畅,一方面消费前置到了8月、9月,另一方面高价格又再次对消费产生了较大的抑制。沪铜在月差方面可能已经无法期待更多,加之亚洲精铜货源较多、后续进口不会少,因此月差的表现可能会相对平淡。

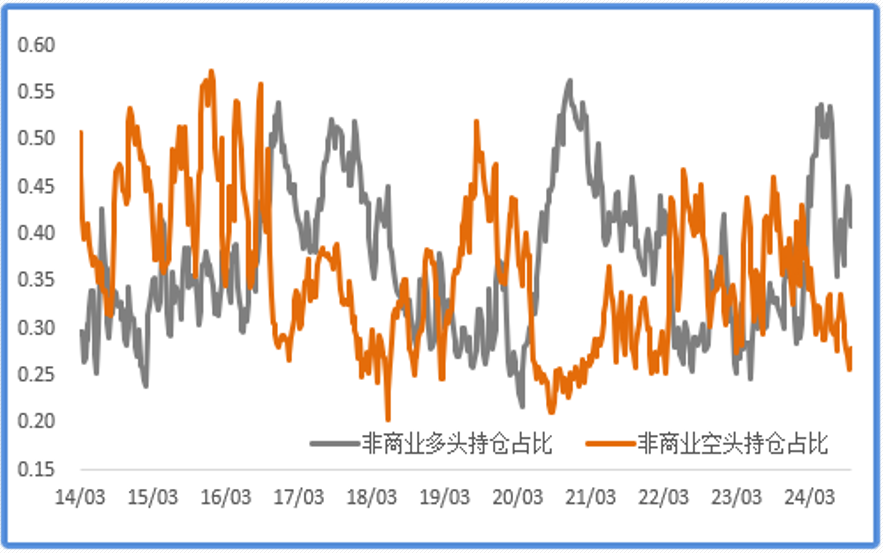

持仓方面,从CFTC持仓来看,上周非商业多头占比继续回升,与价格反弹匹配,预计中国一系列政策落地后,多空双方的博弈会更加显著。

图1:CFTC基金净持仓

二、 贵金属市场复盘

贵金属市场观察

上周COMEX黄金价格持续上涨,白银价格回落。COMEX金银于2722-2773美元/盎司、33.3-35.1美元/盎司区间内运行。当前市场交易的主要矛盾依然集中于特朗普上台后存在的二次通胀风险,美元指数及美债收益率由此强势上行,贵金属价格随之承压。然而,伴随当前宏观方面多种不确定性因素的叠加,及地缘冲突的持续升级,金价仍显强势。

2. 比价与波动率

上周,黄金价格上涨,白银价格下跌,金银比较前期震荡上行;黄金上涨,铜价持续下跌,金铜比震荡上行;原油价格上涨,涨幅强于黄金,金油比较前期震荡下行。

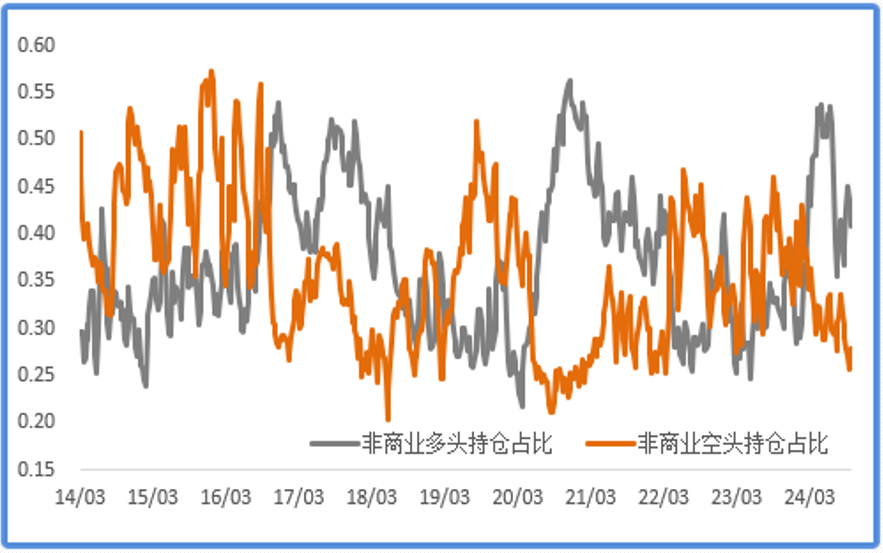

图2:COMEX金/COMEX银

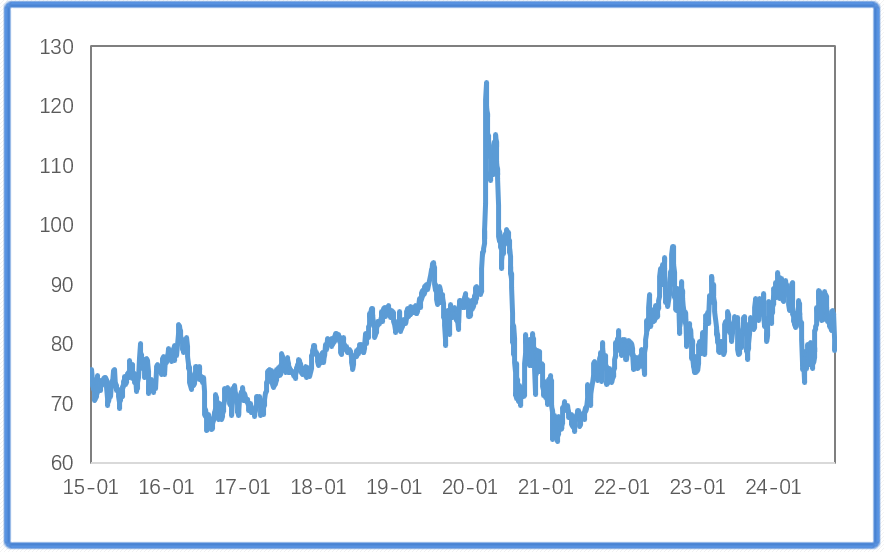

黄金VIX较前期上行,市场的恐慌情绪增强,避险需求增加。

图3:黄金波动率

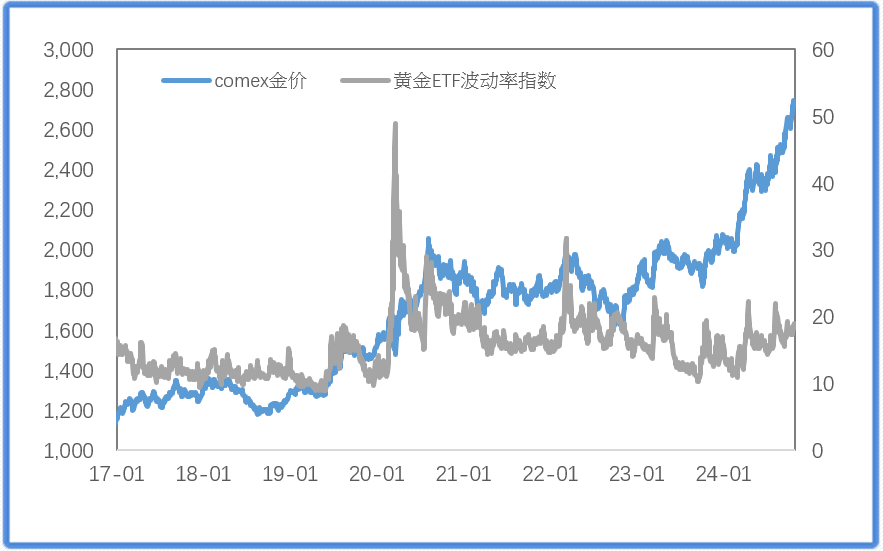

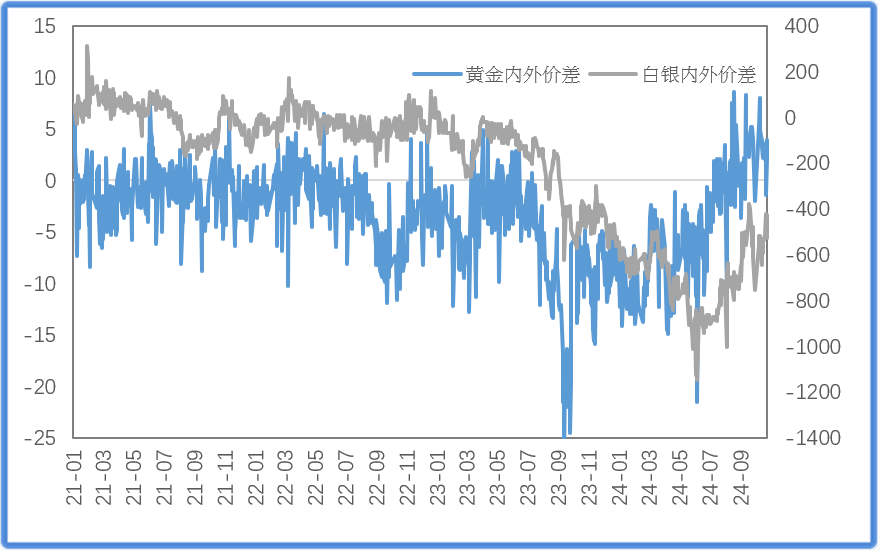

近期人民币汇率影响较前期增强,上周黄金内外价差较前期有所增加,白银内外价差有所减小;黄金内外比价增加,白银内外比价有所减小。

图4:贵金属内外价差

三、市场前瞻

在前期各种政策陆续出台,以及对政策的期待一度充满市场定价之后,近期无论是政策本身还是对政策的预期都回到了相对平静的状态,这也挤出了铜价中被过度定价的成分,市场开始关注现实情况。目前10月精炼铜消费表现一般,缺乏上行动力,但是在75000元/吨附近预计现货买盘会比较集中,给价格提供支撑。

大选前,若特朗普支持率未发生明显转变,金价在前期上行至历史高位后或整体于当前区间震荡运行。中长期来看,黄金从抗通胀及避险的角度上依然是最佳配置的商品,需警惕流动性风险的发生。

$NQ100指数主连 2412(NQmain)$ $SP500指数主连 2412(ESmain)$ $道琼斯指数主连 2412(YMmain)$ $黄金主连 2412(GCmain)$ $WTI原油主连 2412(CLmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47