威瑞森挫折不断

毫不意外,威瑞森的股东们对这家无线巨头的表现越来越感到沮丧。公司最近再次提高了季度股息,但许多人对在季度业绩疲软和巨额收购支出的情况下,股息为何还在上升感到疑问。由于收益率较大,有外国分析师对这只股票的投资论点保持略微中性,但总回报可能有限。

仍在挣扎

尽管威瑞森一直在谈论无线和固定无线宽带的美好未来,但该公司仍在报告如下疲弱的季度业绩:

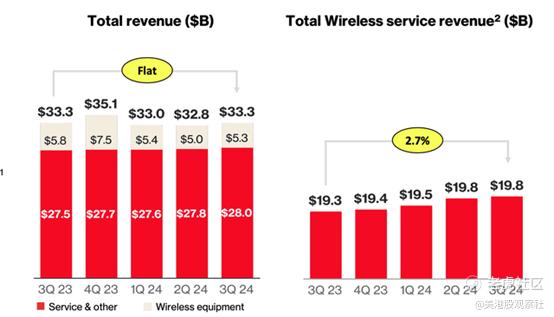

尽管威瑞森在24年第三季度的无线服务收入增长了2.7%,但总收入仍下降了0.1%,降至333亿美元。该公司甚至比分析师一致预期的目标低1.2亿美元。

盈利指标甚至更糟。威瑞森公布的24年第三季度每股收益为1.19美元,低于去年的1.22美元。

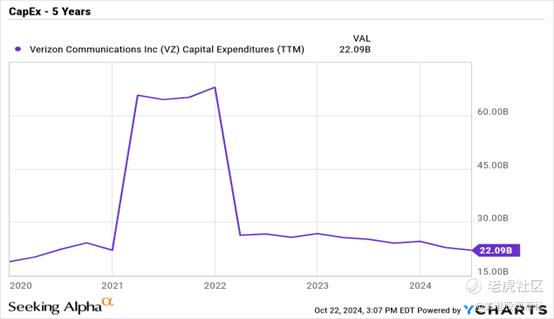

最终,威瑞森报告收入下降,而人工智能计算需求却在飙升。这家无线巨头在建设了5G网络后缩减了资本支出,但尽管人工智能支出激增,企业和消费者可能需要更高的带宽需求,但该公司并没有从更快的网络中获得任何整体好处。

今年到目前为止,威瑞森已经在资本支出上花费了142亿美元,其目标是花费170亿至175亿美元。这家无线巨头在2023年的资本支出为188亿美元,低于2022年的231亿美元,加上频谱成本,本十年的资本支出相当可观,但该公司仍无法实现收入增长。

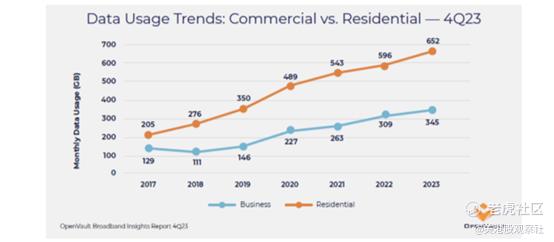

正如报告所强调的,带宽使用量持续飙升。随着人工智能的使用,数据使用量在本十年剩余时间里只会增加,2023年每月消费者数据使用量已经达到652GB,几乎是2019年疫情前每月350GB的两倍。

问题是,在此期间,威瑞森每年的资本支出约为200多亿美元,直到最近削减到170亿美元的水平,但该公司的经济效益有限,甚至没有。投资者现在必须将这些资本支出视为更必要的维护支出,以保持无线网络在同行中的竞争力。

固定无线可能是一个很有前景的领域,将推动2025年资本支出计划达到175亿至185亿美元,但投资者不应指望这些支出能改变现状。威瑞森拥有400多万固定无线用户,目标是到2028年达到800万至900万,覆盖9000万家庭,普及率只有10%。

股息问题

威瑞森现在面临的难题是,公司在股息支付上花费如此之多,以至于无法投资以增长业务。潜在的Frontier Communications交易甚至可能进一步对股息施加压力。

威瑞森正在花费200亿美元收购这家电信公司,这将对已经高达1260亿美元的巨额债务余额造成进一步压力。这笔全现金交易可能面临监管障碍,导致管理层与司法部对抗,而不是扩建网络以满足人工智能的需求。

威瑞森现在的股息收益率为6.55%,公司刚刚将季度股息支付提高到0.6775美元,增长了1.9%。正如上面强调的数字,这家无线巨头可能应该降低股息支付,以匹配疲软的财务结果。

公司现在每个季度将在支付上花费29亿美元,年度总额达到115亿美元。年初至今,威瑞森仅产生了146亿美元的自由现金流,同时支付了82亿美元的股息,但公司刚刚同意支付200亿美元购买Frontier,同时将大部分自由现金流用于股息支付。

就像激进的频谱支出(公司刚刚同意另外10亿美元的购买)一样,这些现金交易继续对公司造成压力。威瑞森不断地大量花钱,却没有实际带来财务效益。

归根结底,投资者对首席执行官Hans Vestberg在财报电话会议上继续做出这些声明感到沮丧:

这意味着这是一个好结果。

当数字低于去年同期的水平时,股东们厌倦了威瑞森声称结果良好。公司不能继续提出210亿美元的收购,当现金流几乎无法覆盖股息,导致最终结果是进一步增加债务水平。

总结

威瑞森目前有现金流轻松支付大额股息,但公司没有定位在无线流量和人工智能的激增需求中增长。投资者将很幸运能够获得7%的股息收益率,特别是随着债务水平在Frontier交易后将超过1450亿美元。风险是以7%的股息收益率提供上行空间,但股本升值有限,可能会因巨额债务负担而导致股票下跌。

$威瑞森(VZ)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56