华龙证券:给予贝斯特买入评级

华龙证券股份有限公司杨阳,李浩洋近期对贝斯特进行研究并发布了研究报告《2024年三季报点评报告:Q3扣非净利润稳步增长,C0级丝杠副获取首批订单》,本报告对贝斯特给出买入评级,当前股价为17.07元。

贝斯特(300580) 事件: 贝斯特发布2024年三季报:公司2024年前三季度实现营收10.42亿元,同比+3.52%,实现归母净利润2.25亿元,同比+7.08%,实现扣非归母净利润2.09亿元,同比+22.38%;公司2024Q3实现营收3.45亿元,同比-7.58%,实现归母净利润0.81亿元,同比+0.97%,实现扣非归母净利润0.74亿元,同比+4.85%。 观点: 营收承压或系燃油车销量滑坡,扣非归母净利润稳步增长。公司2024Q3营收同比-7.58%,我们认为原因或是受下游燃油车销量滑坡影响,公司汽车零部件业务营收承压。配套燃油车的汽车零部件业务2023年营收占公司总营收的比例达89.6%。2024年前三季度,我国燃油乘用车实现销量844.2万辆,同比-16.0%。公司2024Q3实现扣非归母净利润0.74亿元,同比+4.85%,实现逆势稳步增长,或系第二梯次新能源汽车零部件业务拉动。安徽贝斯特已于2024年上半年竣工投产,三季度加速产能爬坡,正在进行客户验厂认证工作。 C0级丝杠副获取首批订单,行星滚柱丝杠预计2025年具备供货能力。工业母机方面,公司2024Q3与知名机床厂商签订批量滚动交付订单,其中C0级丝杠副实现突破,获得了首批订单。新能源汽车方面,应用于EMB制动系统的滚珠丝杠副完成了首次客户交样。人形机器人方面,行星滚柱丝杠工艺不断优化,关键工艺所需国产化设备合作开发有序推进,为明年批量供货做好技术和设备储备。 新能源转型+出海布局逐步落地,丝杠业务支撑第三成长曲线。我们看好公司持续成长能力,短期来看,随着安徽贝斯特产能爬坡,新能源汽车零部件业务有望充分受益于下游销量高增速;公司泰国工厂正式开工建设,投产后有望持续获取海外订单。长期来看,子公司宇华精机的丝杠业务有望在工业母机、人形机器人等具备巨大潜力的领域实现大规模应用,支撑公司中长期第三成长曲线。 盈利预测及投资评级:国内乘用车市场竞争激烈,仍占公司营收较大比例的燃油车零部件业务或受销量滑坡影响。基于以上我们下调公司盈利预测,预计公司2024-2026年归母净利润分别为3.27/4.16/5.15亿元,当前股价对应PE为25.9/20.3/16.4倍,可比公司PE平均值为59.4/42.6/31.7倍,公司估值低于可比公司平均估值,维持“买入”评级。 风险提示:宏观经济不及预期;产品定点不及预期;产能爬坡不及预期;人形机器人商业化落地不及预期;上游原材料涨价;地缘政治风险。

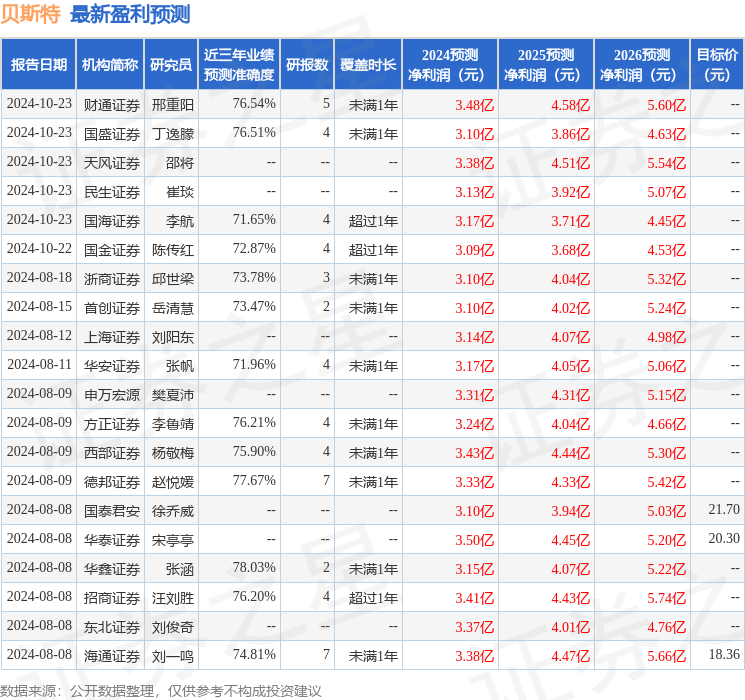

证券之星数据中心根据近三年发布的研报数据计算,华鑫证券张涵研究员团队对该股研究较为深入,近三年预测准确度均值为78.03%,其预测2024年度归属净利润为盈利3.15亿,根据现价换算的预测PE为27.1。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级18家,增持评级4家;过去90天内机构目标均价为19.97。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26